中国寿险业智力资本与经营绩效关系的规模差异分析

■ 杨晓敏 博士(许昌学院管理(经济)学院 河南许昌 461000)

中国寿险业智力资本与经营绩效关系的规模差异分析

■ 杨晓敏博士(许昌学院管理(经济)学院河南许昌461000)

内容摘要:本文从规模经济的视角研究了中国寿险业智力资本与经营绩效关系的差异。文章以64家中国寿险公司2007-2013年的464条年度经营数据为研究对象,以智力资本增值系数衡量中国寿险业各家公司的智力资本,运用Stata11软件,得出不同规模组的中国寿险公司智力资本与经营绩效的关系模型。研究发现:人力资本对经营绩效的影响在各个组中都比较显著;结构资本和关系资本对经营绩效的影响只有在市场份额低于5%的组中表现显著;物质资本对经营绩效的影响较大且凸显规模经济性。最后本文依据研究结论对不同规模组的中国寿险公司的智力资本管理提出了政策建议。

关键词:智力资本经营绩效物质资本结构资本关系资本

研究背景与文献综述

随着知识经济的到来,智力资本逐渐成为企业保持持续竞争优势的关键资源。最新研究表明,当前企业的价值增值中,50%-90%的资源来源于对智力资本的管理。同时,知识工人在企业员工中所占的比重也不断增大,如Pe te r Paw low sky(2001)研究发现,1995-1999年知识工人所占的比重是1982-1995年的近4倍。智力资本作为企业核心竞争力的源泉,其价值和管理没有得到足够的重视。现有文献从不同的行业分析,发现智力资本对绩效的影响存在着行业差异。

保险业是现代金融业的三大支柱之一。中国寿险市场已经进入国际化的加速期。虽然寿险业务保费收入占行业保费收入总额平均为66.33%,但人身保险的盈利能力从2007年的20%回落至2011年的15%以内。截至2013年底,我国人寿保险公司共73家,各家公司的规模也存在着较大的差异。以林嘉男(2008)、何晓夏、章林(2008)为代表的学者研究认为我国保险公司整体上存在着轻微的规模效应,大规模的公司并不比小规模的公司具有更明显的规模经济效应。因而,研究不同规模的智力资本与经营绩效关系的差异,可以为相应规模保险公司的人力资源管理和经营管理提供启示。

国外学者以保险业为研究对象,对智力资本与绩效之间的关系进行了研究。Ansho ri an d Isw a ti(2007)、Mohamm ad A lip ou r(2012)、W en-M in Lu,We i-Kang Wang and Q ian Long Kw eh(2014)以不同的样本和方法得出智力资本整体或构成因素对企业绩效的提高具有积极的影响作用;同时还得出保险公司对智力资本的投资越大,就越会获得更好的经营绩效。

围绕保险公司规模这一主题,学者更多开展的是保险产业规模经济的研究。以周亮、蒋才芳(2015)为代表的学者通过实证研究发现资产规模与公司绩效呈正比例关系。国外学者Ha lp em & Mathewson(1975)、Yuebger(1993)、Diacon(2001)较早地发现保险公司具有规模效率。Cunnins and Weiss(1993)把样本按规模分为三组进行评价,发现美国大规模保险公司经营绩效最好,小规模次之,而中等规模的最差。国内学者林嘉楠(2008)、何晓夏和章林(2008)、蒋才芳和陈收(2014)发现中国保险公司整体上存在着轻微的规模经济效应。而廖芷雨(2015)则认为我国保险公司仍处于规模不经济的状态。

文献回顾表明,尽管我国保险行业是否存在规模经济尚未形成统一结论,但多数学者认为公司规模与企业绩效有一定的关系。本文借鉴何晓夏、章林(2008)的研究结论,对2007-2013年度各家寿险公司的市场份额进行计算并据此分组,为下面的研究奠定基础。

研究方法与数据来源

(一)研究方法

本文采用的研究方法包括文献回顾、模型建立和统计分析。

文献回顾。通过对保险行业相关文献的梳理和分析,追踪保险行业智力资本与经营绩效、经营绩效与产业规模的国内外研究前沿动态,立足中国寿险业相关研究主题的研究现状和不足,寻找进一步研究的切入点。

分组研究。本文借鉴Cunn ins and We iss(1993)的研究思路对2007-2013年的中国寿险公司按照规模分为三组进行研究。根据不同组智力资本与经营绩效的不同关系,为处于不同规模的寿险公司提供智力资本管理的相关理论依据。

统计分析。本文运用Sta ta 11软件把数据处理为平衡面板,对三组样本分别进行模型构建,以发现不同规模的寿险公司智力资本与经营绩效之间的关系差异。

(二)数据来源

本文以2007-2013年寿险公司为研究对象,其年度经营数据来源于2007-2013年《中国保险统计年鉴》,也有部分数据来源于中国保监会网站资料和企业年报数据。截止2013年底,《中国保险年鉴》显示的寿险公司共73家,剔除平安养老等6家公司经营业务与寿险公司存在较大差异的公司,剔除一直处于在筹状态的华城人寿等企业。最终,本研究获得了 64家人寿保险公司作为研究对象,其中中资寿险公司为36家,外资寿险公司为28家。

表1 反映经营绩效各项指标及特性

本文对数据做了如下筛选处理:剔除了财务数据和经营数据缺失的公司;剔除了再保险公司。本文共得出64家公司的424个研究对象。由于各公司成立年限并不相同,因而数据是非平衡的,Sta ta11软件采用xtba lance自动进行处理,同时考虑部分公司数据缺失的影响,最终对322条符合条件的数据进行处理。

研究设计与模型建立

(一)研究设计

1.因变量。本研究在借鉴国外学者研究成果的基础上,结合寿险行业高负债经营的特点,用净资产收益率(re tu rn on equity)、承保利润率(underw riting p rofit ratio)、人均净利润(net p rofit per em p loyee)、资本保值增值率(ra te o f cap ital maintenance and app reciation)综合反映经营绩效。鉴于此,本文的因变量如表1所示。

2.自变量。考虑资料的可获取性、数据的特征和本文的研究目的,借鉴Pu lic (1998)和Chen et al.(2005)的研究思路,结合中国寿险业经营的特殊性,利用Jamal A. Nazari and Irene M. Herremans (2007)对智力资本增值系数(VAIC)模型的扩展,把二元论中的结构资本分为组织资本(OC)和客户资本(CC)进行计量。因此,本研究的自变量是智力资本的四个元素:人力资本效率(HCE)、组织资本效率(OCE)、客户资本效率(CCE)和物质资本效率(CEE)。其中CEE=VA/CE,HCE=VA/HC,SCE=AC/ VA,CCE=CC/VA。VA表示寿险公司的价值增值,它等于寿险公司的产出(OUT)减去职工薪酬后的总费用(IN),实际计算时以营业总收入代替其产出,以(总成本-职工薪酬)代替总投入;CE代表公司物质资本,即寿险公司净资产;HC代表公司总薪酬与工资,用费用明细表中的支付给工人的工资和薪酬反映;AC用维持寿险公司正常运营的管理费用来代替;CC代表了寿险公司的客户资本,文中以销售费用代替。

3.虚拟变量和控制变量。为了减少其它可能影响智力资本和绩效关系变量的影响,本文的控制变量和虚拟变量见表2。

(二)模型建立

为了检验中国寿险业智力资本各构成要素与经营绩效之间的关系,本文构建了如下模型:

Perfi=β0+β1·CEE +β2·HCE +β3·SCE +β4·CCE+β5·Controlvariab les+εi

模型中的Pe rf代表公司的绩效,i代表公司,由前述的四个因变量经过数据处理后得到。由于人均净利润是绝对指标,本文对四个因变量分别进行回归,展开分析。

表2 控制变量和虚拟变量解释表

表3 按适度规模分组后各指标的描述性统计结果

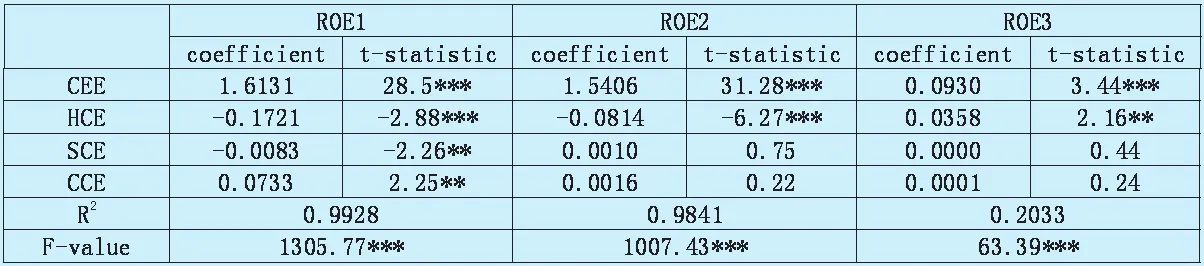

表4 不同适度规模分组下的ROE回归结果对比

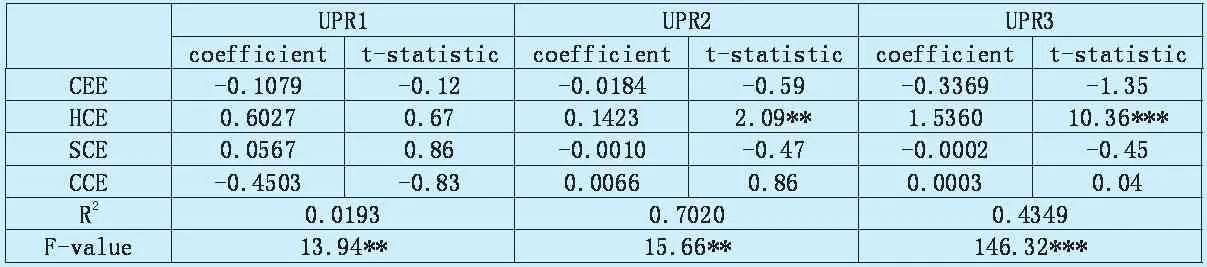

表5 不同适度规模分组下的UPR回归结果对比

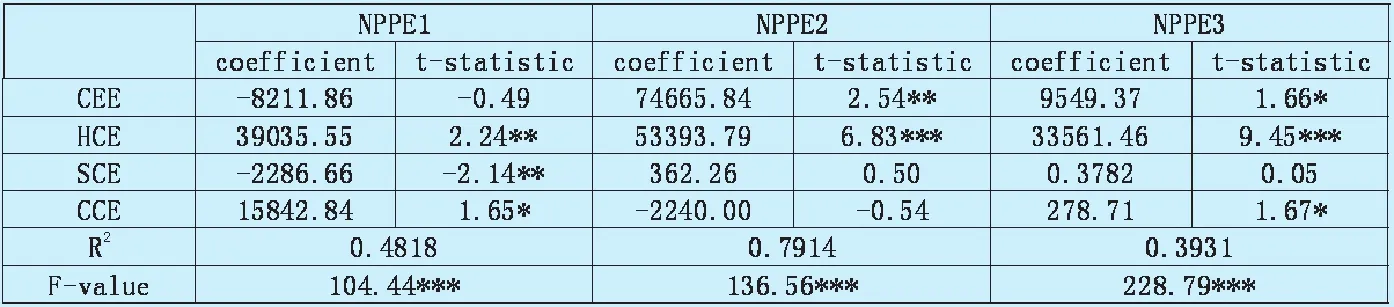

表6 不同适度规模分组下的NPPE回归结果对比

实证分析

分组标准。何晓夏、章林(2008)的研究认为,按照保险产业的适度生存法则进行区分,计算各公司保费收入占当年总保费收入的比重,适度规模即为当年市场份额的10%-25%。本文以此为依据,对各家公司的市场份额进行计算并据此分组,为下面的研究奠定基础。

分组描述性统计。表3显示了322家样本公司的总样本均值及各组别对应变量的均值。从表中可以看出,市场份额在10%-25%组中的净资产收益率均值(-0.1351)、承保利润率均值(-0.3974)、资本增值保值率均值(3.9834)都比其它两组值高,并且分别高于全样本均值。其人均净利润均值则为三组中最小。

相关分析。本研究各主要变量的相关性分析结果显示(表略),净资产收益率和人均净利润与物质资本、人力资本显著相关,保费增长率与人力资本显著相关。从相关系数上来看,结构资本和关系资本与四个反映经营绩效的指标均不显著。由此可以看出,物质资本主要与企业的盈利能力和营运能力相关,但与企业的发展能力关系不大;人力资本与企业的盈利能力、营运能力具有较为显著的相关关系,且相关系数都在0.2以上。

实证结果分析

通过对模型最小二乘回归的残差检验发现模型存在异方差,故采用广义最小二乘法加以修正,所得结果如下:

不同规模分组下的净资产收益率回归结果分析。由表4可知,第一,按照适度规模分组,市场份额在25%以上的组中,其净资产收益率与物质资本、人力资本显著相关。第二,在市场份额10%-25%的组中,人力资本在1%水平下显著,但系数为负值。这可能和寿险经营的盈亏平衡年特征相关。第三,结构资本和关系资本仅在第一组中显著,但相关系数接近于零。由于本研究采用管理费用作为量化结构资本增值系数的指标,而管理费用是企业净利润的扣减项,因而会出现系数为负的情况。

不同规模分组下的保费增长率回归结果分析。由表5可知:在市场占有率超过10%的后两组中,人力资本的提高有助于承保利润率的提高。承保利润为保费收入减去保险公司赔付支出、费用支出和剔除的未到责任保险金,承保利润率为承保利润除以保费收入。在市场份额低于5%的第一组,一般是寿险公司设立以后需要经历的创立期。在此期间,寿险公司的保费结构呈现出新单保费多,续单保费少,此时由于保费规模小,没有达到规模效应,如果偿付率不足,还需要增加资本投入。这时的人力资本工作重心集中在适度开拓市场等方面,这可能是和承保利润率关系不显著的原因之一。

不同规模分组下的人均净利润回归结果分析。由表6可知:适度规模组的物质资本、人力资本、关系资本均表现出与其它组不同的显著水平,而其它两组却具有基本相同的显著水平和相同方向的系数值。按照适度规模理论,市场是根据不同的优胜劣汰规律,不同规律的企业竞争会筛选出效率较高的企业。结构资本第一组的市场份额表现在从无到有、从小到大、但始终难以突破,即经营效率相对较低,这可能是结构资本系数值为负的原因。关系资本在适度规模组不显著,在其它两个组为正(且显著),这可能因为适度规模组已经具有规模经济的特征,而其它两组仍需对企业的消费忠诚度、企业品牌、业务合作等客户资本进行重视和管理。

不同规模分组下的资本保值增值率的回归结果分析。由于资本保值增值率的分组回归模型均不显著(回归结果省略),回归结果显示仅在市场份额低于10%的组中,结构资本和关系资本的系数显著。而其回归系数为负的结论和Martin(2011)的研究结论相同。

研究结论与政策建议

(一)研究结论

本文的研究结论如下:第一,人力资本对经营绩效的影响在适度规模的各个组中都比较显著。且在净资产收益率、保费增长率的回归结果中随着市场份额的增加,其影响程度也越来越大。人均净利润指标上规模经济组的系数显著突出。这意味着当企业达到规模经济状态时,重点考虑人力资本的建设和管理以提高企业的经营绩效。

第二,结构资本和关系资本对经营绩效的影响只有在市场份额低于5%的组中表现显著,且结构资本系数值为负值,关系资本的系数值为正值。这意味着当市场占有率达不到适度规模状态时,除了关注人力资本的建设和管理,还应该注重关系资本的开发和管理,开发并保持现有的客户资源成为本阶段的工作重点。

第三,物质资本对经营绩效的影响发挥着较大的作用,特别是对人均净利润的影响更凸显了规模经济性。这说明对于小规模组的企业,加大物质资本的投入对经营绩效的影响效果更好。对于人均净利润,物质资本对提高企业经营绩效的影响系数最大且非常显著。

(二)政策建议

第一,重视人力资本的提升和管理,挖掘人力资本的长期作用,以促进寿险产品的开发和营销渠道的创新。依据前述的研究,人力资本在多个规模组中对企业的经营绩效有积极的影响作用。结合寿险业的经营业务特征,企业可以采取多种措施提升人力资本。

第二,对市场份额比较小的公司,应加强结构资本的建设和管理,调动结构资本对经营绩效的影响力。比如建立易于沟通和具有创新的企业文化,建立规范的企业制度、高效的组织运营机制等都可以促进人力资本价值的更好发挥。

第三,对市场份额比较小的公司,应重点加强关系资本的开发和管理,拓宽产品营销渠道同时完善客户服务机制。构建以客户为中心的管理模式,建立多元化的产品营销渠道是寿险业经营中的重点工作。

第四,整合寿险公司的物质资本,充分发挥物质资本对经营绩效的作用。比如转变粗放的发展方式,提高物质资本的效率,通过资本的重组和改制,使企业达到规模经济状态。

参考文献:

1.李冬琴,黄晓春. 智力资本:概念、结构和计量述评[J].科学学管理,2003(12)

2.罗忠敏,王力.中国保险业竞争力报告(2012-2013)—转型的艰难起步[M].社会科学文献出版社,2013

3.林嘉楠.我国保险公司规模经济实证研究[J].保险研究,2008,3(7)

4.何晓夏,章林.论中国保险产业的适度规模[J].保险研究,2008,5(5)

5.Anshori M.,Iswati S.The influence of intellectual capital to financial performance at insurance companies [N]. paper presented at 13th Asia Pacific M anagement Conference in Jakarta Stock Exchange (JSE) Melbourne,2007

6.M ohamm ad A lipou r.The effect o f intellectual capital on firm performance:an investigation of Iran insurance companies [J]. Measuring Business Excellence, 2012, 16(1)

7.W en-M in Lu,W ei-Kang W ang,Qian Long Kweh.Intellectual capital and performance in the Chinse life insurance industry [J]. Omega,2014,2(42)

8.周亮,蒋才芳.保险公司经营绩效影响因素的实证研究[J].商,2015(11)

9.蒋才芳,陈收.人寿保险市场结构、效率与绩效相关性研究[J].中国软科学,2015(2)

10.廖止雨.保险公司规模经济实证分析[J].江苏建材,2015(3)

11.Chen M. C,Cheng S.,Hwang Y. An empirical investigation of the relationship between intellectual capital and firm’s market value and financial performance [J]. Journal of Intellectual Capital,2005,6(2)

12.M ohan S.,Mark A. Y. The Influence of Intellectual Capital on the Types of Innovative Capabilities [J]. Academy of Management Journal,2005,48(3)

中图分类号:◆F840.62

文献标识码:A