电信行业“营改增”之现状及对策研究

陈璇

摘要:2014年4月29日,财政部、国家税务总局共同发布《关于将电信业纳入营业税改征增值税试点的通知》(财税[2014]43号),明确自2014年6月1日起,电信业纳入营改增试点,从目前实施现状看,其税制改革效果并不明显。文章针对这一现状进行分析论证,并提出应对措施,以期进一步提高电信业“营改增”的实施效果。

关键词:电信业;营改增;现状;应对

1我国“营改增”发展历程

从2012年1月1日起,上海率先实施“营改增”试点,之后,国务院将试点范围扩大到8个省市,至2013年8月1日,交通运输业和部分现代服务业“营改增”试点范围已推广到全国,其后试点的服务业范围不断扩大,2014年初铁路运输业、邮政服务业也纳入其中,从2014年6月1日起,电信业正式纳入试点范围。

2电信业“营改增”的意义

电信业的“营改增”有着重要意义,改革开放以来,电信业已经发展成为现代重要的生产性服务业,实施电信业“营改增”税制改革,是实现经济增长方式转轨的大势所趋,对行业转型升级和经济结构性调整有着非常重大的意义。只有正确认识电信业的“营改增”,积极应对,才能有效捕捉税制改革所释放的红利,减轻企业税收负担,防范涉税风险,促进企业的发展。

(1)促进增值税抵扣链条的进一步完善。电信行业提供的服务涉及各行各业,电信行业“营改增”之前,企业接受电信服务的费用是不能抵扣的,从而加重企业的税负,同时导致增值税抵扣环节的断裂。而电信行业实施“营改增”后,一般纳税人向电信运营商购买服务,可以获得增值税专用发票抵扣进项税,减低企业增值税负担,因此,电信行业实施“营改增”将进一步完善增值税的抵扣链条,减轻下游企业的税收负担,进一步实现税制改革减税的目的。

(2)促进电信企业自身的发展。增值税的抵扣制度有利于电信企业内部的专业化分工,促使其精细管理,将一些非核心的业务外包,从而更加专注于业务的发展,增强自身竞争力。同时,增值税差异化的税率也为电信运营商进行业务变革提供了空间,如基础电信服务按11%的税率计征增值税,增值电信服务按6%的税率征收增值税,这将促使电信业向信息服务业转型,电信运营商将大力发展增值电信服务,丰富增值业务的种类,从而实现电信收入结构的优化调整,促进电信企业自身的发展。

(3)减轻电信企业的经济负担。从长远看,电信“营改增”的实施可以避免重复征税,减轻电信企业的税负,提高企业运转的效率。而且,三大运营商已经拿到了4G牌照,2015年开始将加大投资加快4G网络建设,基站的建设投资可以进行进项税的抵扣,减轻电信企业的经济负担。

3电信业“营改增”现状及分析

从电信业实施“营改增”以来,出现了税负不轻反重的现象,也就是说,电信业实施“营改增”后,并没有得到税负上的减轻,短期内反而加重了,这种情况是否正常,我们先来看看之前试点企业的情况。

中国社会科学院潘文轩博士后曾在“营改增”试点运行一年多后在上海市进行抽样问卷调查,调查结果显示:约24.6%的试点企业税负有所增加,对税负增加的原因,主要是增值税偏高、可抵扣进项税较少,获得增值税困难及生产经营因素等。由此可见,税负短期内的增加,只是部分企业存在的现象,而且,随着“营改增”的进一步推进,这种现象会逐步消失,最终达到税制改革的目的。

对于电信企业,进一步分析发现,其短期内税负增加,利润下降的主要原因有以下几点。

(1)税率较高。电信业采取差别税率,基础电信业,包括利用固网、移动网、卫星、互联网提供语音通话服务的业务,及出租或出售带宽、波长等网络元素的业务,税率为11%,增值电信服务,包括利用固网、移动网、卫星、互联网、有线电视网络提供短信和彩信服务、电子数据和信息的传输及应用服务、互联网接入服务等业务,税率为6%。而目前的收入结构中,电信业基础业务仍占主要份额,如中国移动2013年收入占比中基础业务达到56.44%。随着“营改增”的进一步深入,电信业收入结构得到优化后,高税率的基础电信业务将逐年下降,从而减少销项税,减轻税负。

(2)进项税较少。企业成本主要有中间投入成本,包括外购产品及服务成本,而内部人力成本无法抵扣,电信业属于人力投入较大的知识密集型服务行业,所以进项税额受到一定限制,而且目前“营改增”试点范围还没有扩大到全行业,很多的进项税,如建安业、工程类的进项税是无法抵扣的,该问题将随着试点范围的不断扩大,至“营改增”改革全面完成后,增值税抵扣链条充分完整时,得到最大程度的改善。

(3)取得增值税专票有一定困难。在实际操作中,有些企业取得增值税专用发票比较困难,特别是边远地区小额的采购、车辆修理、动产租赁等,往往难以找寻到一般纳税人作为供应商,从而影响了企业的税负水平。这需要电信企业进行一定的筹划,如集中采购等。

综上所述,电信业“营改增”后税负增加是暂时的现象,只要通过积极应对,长远来说,税负是呈下降趋势的,所以“营改增”的积极筹划对电信业来说是一项长期的任务,具体有以下应对建议。

4电信业“营改增”应对建议

针对上述短期内电信企业利润下降的情况,企业应从经营管理方面着手,将影响降到最低,同时加快企业的转型,主要有如下应对建议。

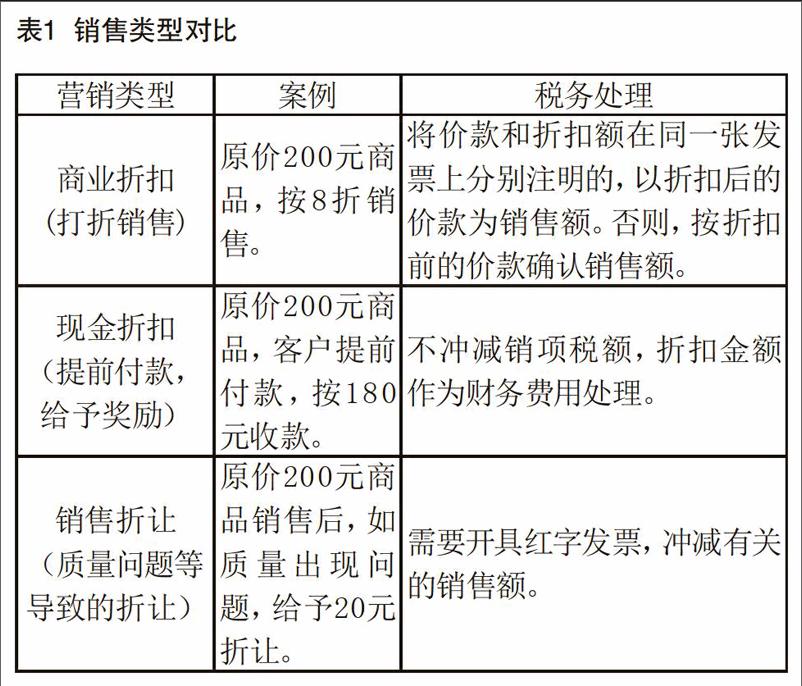

(1)优化营销方案。为维系老客户、发展新客户,电信企业以往的营销策划方案一般是“存话费送手机”或“购手机送话费”,特别是新手机发布之际,如苹果手机等,对收入的增长起了积极的促进作用,然而“营改增”之后,根据财税[2014]43号文的规定,运营商销售手机的同时赠送话费、流量等电信服务,应视同提供应税服务缴纳增值税,所以,旧的营销方案势必引致增值税的增加,必须对营销方案进行优化。对以下3种销售类型进行对比如表1所示。

从上述对比可见,应优先采用商业折扣模式,如“存费送费”,赠送的话费应当作为折扣处理,不缴应对纳增值税。开具发票时,直接按收取的款项净额列示,这样的营销方案将有利于电信业税负的减轻。

规划积分兑换方案。为刺激客户的消费,电信企业纷纷推出积分兑换业务,以积分兑换形式赠送实物、电信服务等,根据财税[2014]43号文件规定:以积分兑换形式赠送的电信业服务,在兑换当期作为折扣,不征收增值税;以积分兑换形式赠送的货物,视同销售缴纳增值税;以积分兑换形式赠送的其他应税服务,除公益目的外,视同提供应税服务。所以,应尽量避免实物、其他应税服务和营业税劳务兑换,兑换电信服务向高税率的基础通信服务倾斜。

供应商纳税人身份选择。电信业一般纳税人在购进货物、应税服务时,可以选择不同纳税身份的供应商,主要有三种选择:一是可开具增值税专用发票的一般纳税人;二可申请代开增值税专用发票的小规模纳税人;三是只能开具普通发票的小规模纳税人。不同的供应商,电信企业的所承担的税负也不同,理论上是需要尽量选择一般纳税人作为供应商,取得增值税专用发票进行抵税,做到应抵尽抵,但实际上,电信企业并不是所有的业务都能选择一般纳税人,比如会受到地域、业务的限制,找不到相应的供应商,这时就要尽可能取得价格上的优惠以抵减无法取得进项税的损失,所以,在实务操作中,电信业一般纳税人要综合权衡税率、进项税、价格等因素,合理选择供应商的纳税人身份。

5结语

综上所述,电信业在实施“营改增”后虽然短期内存在税负不减反增的现象,但必须清晰地认识到,这只是短期的现象,从长远看,积极采取应对措施,就能趋利避害,以取得更大的经济效益和社会效益。