我国铝土矿资源及海外投资分析

我国铝土矿资源保障程度较低,从国外进口铝土矿具有不确定性,因此未来氧化铝生产将很大程度上受到资源的制约。在我国氧化铝需求的强劲推动下,近几年来中国氧化铝新增项目一直占据全球主导地位。国内建厂面临较大的问题是铝土矿资源不足以满足国内的需求。因此,未来利用国外铝土矿在海外建厂是必然选择,未来中国海外投资将主要集中在亚洲地区。

根据国土资源部最新公布的统计数据,截至2014年底我国铝土矿累计查明资源储量41.5亿吨;储量5.87亿吨,排名世界第九。近年来,随着勘探力度的加大,我国铝土矿查明资源储量有较大幅度增加,但是铝土矿的过度开采使储量呈现出下降的态势。

从绝对数量上看,中国未来铝土矿可开空间十分有限。2014年中国铝土矿储采比不足7年,自身铝土矿资源保障程度已经处于非常低的水平。但铝土矿在全球范围内的高度流通使中国从各铝土矿资源国得到了所必需的资源供应,也因此成为全球最大的铝土矿进口国,进口量最高的2013年,占到全球铝土矿进口贸易总量的66%;以进口铝土矿为原料的氧化铝产能占到氧化铝总产能的36%。为了保障进口铝土矿资源供应,除了单纯的贸易进口之外,中国企业还走出国门进行境外铝土矿资源开发,占有的权益资源量正不断增加,资源保障程度有所提高。

中国铝土矿进口格局变化对海外投资的影响

自2007年起,中国超越美国成为全球最大的铝土矿进口国,在2013年达到7106万吨的历史最高水平。2014年由于印尼禁止铝土矿出口,中国铝土矿进口量明显下滑,全年进口量为3628万吨,同比下降48.9%。2015年中国拓宽了进口渠道,铝土矿进口量再度恢复增长,全年进口量达到5589万吨,同比增加54%。

2014年以前,中国的铝土矿进口主要来自印度尼西亚、澳大利亚和印度等亚太地区国家,这些国家铝土矿资源相对丰富,且到中国的距离较近。印度尼西亚铝土矿储量丰富,开采量大,开采的铝土矿全部用于出口;澳大利亚和印度本国有一定规模的氧化铝生产,铝土矿除了满足国内需求之外,还大量出口。

2014年1月12日,印度尼西亚开始禁止铝土矿出口,在印尼出台原矿禁止出口政策后,中国多家企业开始部署在印尼建设氧化铝厂,该政策也促使中国铝土矿氧化铝的海外投资有了实质性的进展。

印尼执行禁矿出口政策之后,中国除加大主要国家的进口量外,还扩大了进口渠道,增加了南美和非洲地区巴

西、多米尼加共和国、几内亚、圭亚那和加纳等国。2015年,马来西亚全年出口至中国铝土矿总量达到2399万吨,成为当年中国铝土矿最大的进口国。但马来西亚铝土矿储量并不丰富决定了其2015年的大量出口只能是短期行为。中国企业如山东宏桥等开始积极开发几内亚铝土矿。

尽管从全球范围来看铝土矿并不短缺,但中国国内铝土矿资源保障程度较低,且从国外进口铝土矿又具有不确定性,因此未来中国氧化铝生产将很大程度上受到资源的制约。

图1 主要铝土矿进口国

图2 中国铝土矿进口格局变化

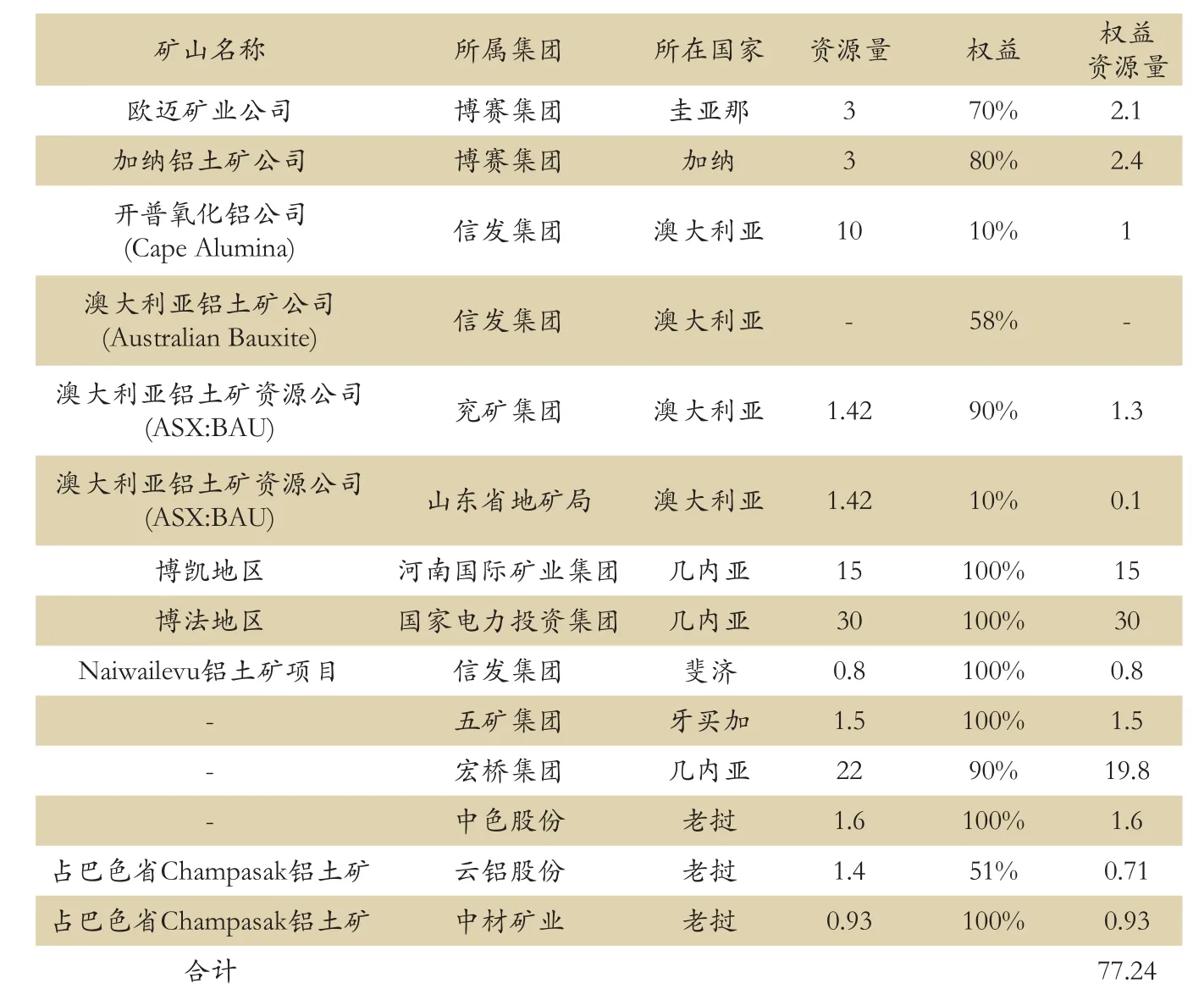

表1 我国企业在海外获得的重点铝土矿权益资源量 单位:亿吨

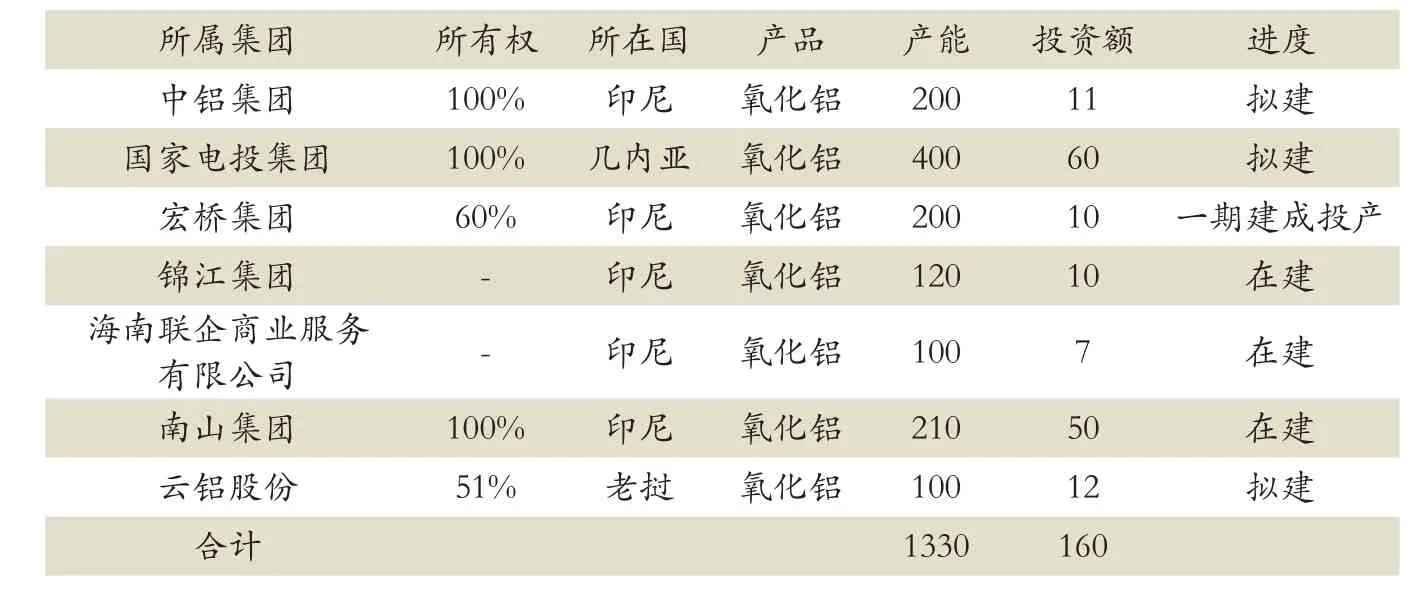

表2 我国企业在海外在建、拟建重点氧化铝项目 单位:万吨、亿美元

中国海外铝土矿氧化铝投资进展

2006年以来,中国企业走出国门不断开展境外铝土矿资源开发。经过多年的努力,取得权益铝资源量逾70亿吨,但与国外的矿业巨头相比,占有量较低。俄铝和力拓公司的铝土矿权益资源量分别达到了181亿吨和207亿吨。

近三年来,中国企业除对海外铝土矿资源加大重视程度外,海外直接投资建厂的规模也飞速增长。

2015年11月,魏桥集团16万吨几内亚铝土矿运抵烟台港,12月12日中转至滨州港码头卸船,直送魏桥集团氧化铝厂堆场。至此这条由国外矿山到国内企业的铝土矿运输线已全线打通。未来两年,项目将增产至年产3000万吨铝矾土。预计今年自几内亚铝土矿进口量将持续增加。魏桥集团印尼一期100万吨/年氧化铝项目已于2016年5月中生产出合格氧化铝。中铝,南山铝业在印尼的氧化铝项目也在积极推进。另外,酒钢集团收购牙买加Alpart氧化铝厂事宜也在积极的洽谈中,如果投资成功,这也是我国第一个在国外收购现有氧化铝厂的案例。

未来中国海外投资的选择

未来氧化铝产能增长的地区仍然是具备优质矿石资源的国家,全球新扩建产能最有利的地区是亚洲、非洲和拉丁美洲。中国企业走出国门在海外建设氧化铝厂主要考虑的也是这些地区。

根据投资成本的测算,非洲和澳大利亚需要的投资最多。几内亚、圭亚那、喀麦隆等非洲国家的新建项目,投资成本范围在1750~2000美元/吨。如果在这些地方建设氧化铝厂还必须包括建立城镇、学校、基础设施等等,有限的电力供应、港口吞吐能力和有技能劳动力的缺乏都是该地区建设项目面临的困难。澳大利亚具有大量优质的铝土矿,但其不断增加的生产成本和碳排放税都限制其产能的进一步扩大,而向太平洋其他地区出口铝土矿的可能性更大,因此也不利于投资。

欧洲和南美洲由于较高的人工和能源成本,同样不适宜投资。欧洲的氧化铝企业生产成本在全球范围内属于较高水平,未来有可能面临成本压力和关停的风险。在大西洋地区,拉丁美洲是最主要的氧化铝生产地,但受累于较高的能源成本,电解铝减产导致氧化铝需求下降,氧化铝开工产能也趋于减少。

综上,未来中国海外投资将主要集中在亚洲地区,如印尼,老挝等国家。这些国家无论从投资国政策还是投资成本来看,都较适合中国企业投资。