单品对决

晋育锋+路胜贞

也就是在2014年,锐澳在与冰锐对垒多年之后,终于以9.87亿元营收成为行业第一,实现反超。2015年上半年锐澳营收16.17亿元,继续维持高增速势头,行业几乎要为这次胜利鼓掌欢呼。这个画面就像是在大西洋上航行多日之后,终于看到埃利斯岛上的自由女神而欢呼的人群。在行业转型期沉浮挣扎的酒企们,终于再次看到了一个可以上岸的陆地,一个五彩斑斓的陆地。

预调酒这个低门槛、高暴利的行业就如同打了鸡血,突然拥入了上百个品牌。可惜的是,留给后来者的空间不多了。市场已经形成了以锐澳与冰锐为主的双寡头格局,二者联合分割了80%的市场,留给其他上百个追赶的,不过是约20%的市场。

锐澳与冰锐这两位如今的寡头,一个是诞生仅十年的国内后生,一个是百年世界酒企百加得旗下力作。多年来,两者都沿着一条几乎相同的路径发展:以低价、果味、低度数酒精饮料进入市场,分别占领快消和夜场渠道,不约而同地押宝全网互动娱乐营销。冰锐作为百加得旗下品牌,最终由于大公司的繁杂流程,在营销资源的抢夺上,败给了锐澳,也给后者提供了超越的机会。

在一个单品赛道里,锐澳能够实现反超,对于行业后来者也不失为一种借鉴。

公司回溯:百元公司VS百年公司

锐澳老东家是成立于2003年的上海巴克斯酒业,经过两次股权转让后,巴克斯在2006年成为百润股业的全资子公司,当时巴克斯的净资产为-349.26万元。百润股业主营业务是香精,总裁刘晓东在十年前,因为看到了夜场渠道的商机,将香精与酒调和,推出预调酒锐澳,希望能在夜场分一杯羹。

只可惜出师不利,锐澳并未将巴克斯拉出负资产的泥潭,反而越陷越深。2006年、2007年巴克斯连续亏损,公司净利润为-274.21万元和-156 .69万元。

2009年,百润股业以人民币100元的价格,将巴克斯100%的股份转让给了刘晓东,是名副其实的“百元公司”。这是一次在后来极具争议的转让。6年之后,也就是2015年的9月,百润股业选择以55.63亿元的价格,收购包括刘晓东所持有的股票在内的100%巴克斯酒业股份,大股东浮盈超过100倍,收购价格也较公司账面净资产增值高达22倍。

根据后来的转让资料显示,巴克斯酒业在2009年转入刘晓东手里之前,实际上就已经实现扭亏为盈。到2009年12月31日,巴克斯酒业总资产为1 820.62万元,净资产达到1 079.86万元。

这次跨越6年的左右手倒腾,对锐澳品牌和产品本身,并没有实际影响。但是从一个侧面,可以看出锐澳的幕后操盘手刘晓东“稳、准、狠”的风格。或许正是因为刘晓东有这股狠劲,才能在面对百加得这样的世界级百年酒企之时,依然能稳住阵脚,准确应对。

在百加得眼里,无论是刘晓东还是巴克斯,抑或是百润股份,恐怕都只能算是小朋友。毕竟,这是一家成立于1862年的古巴酒企,旗下有灰鹅伏特加、帝王威士忌、卡萨多雷龙舌兰等多个烈酒和高档酒品牌。如今世界十大名酒之一的朗姆酒,正是企业创始人唐·法昆多·百加得·马索在1862年酿造出的。百加得也成为朗姆酒这一品类的代言人,早已完成由品类到品牌的进化。

也就是锐澳在夜场里横冲直撞期间,百加得在中国市场推出了冰锐,从此开始了二者近十年的对垒。

渠道分化:占领商超VS霸占夜场

锐澳和冰锐最初都有一个夜场渠道的美梦。

第一轮比拼:双双失利夜场渠道

长期出没夜场的刘晓东发现,百润辛辛苦苦做香精,全国一年的销售额,还不如一套鸡尾酒在上海13家夜场一个月的业绩,这让刘晓东十分动心。锐澳最初进入夜场时,刘晓东只想低调地在夜场分一杯羹。于是,他小心将价格设定在20元,避开洋酒的价格区,但是这个价格却直接撞上了可乐、雪碧等软饮,遭到了一众饮料的围剿。可乐、雪碧在夜场渠道根基深厚,为了排挤锐澳,它们悄悄将侍酒师和服务员安插在锐澳促销员的周围,影响锐澳销售。雪碧甚至不惜提高返点,以拉拢夜场工作人员。

为了给侍酒师和服务生提供更多的利益,刘晓东不得不抬高价格,将锐澳送到30元的价格区。但这下,锐澳又直接踩到了啤酒们的老虎尾巴,引起啤酒强势反弹,再次遭到围攻。本来就缺乏夜场渠道经验的锐澳,自然寡不敌众,败下阵来。

另一方面,凭借百加得集团在夜场的实力,冰锐毫不费力就进入了上海13家知名夜场。然而,尽管百加得的各类高端酒在夜场实力深厚,但也没能为处于低价区的冰锐保驾护航。冰锐遭遇了与锐澳几乎相同的境遇,被其他酒水品牌打得七零八落。2008年,冰锐销售惨淡,上海地区夜场的销售额只有区区几百万元。

夜场渠道里的各种封杀,几乎让预调酒绝迹江湖,也让锐澳和冰锐双双陷入僵局。

第二轮比拼:先后转战电商渠道

2008年,淘宝与eBay在国内激战正酣。又一次几乎是同时,锐澳和冰锐都想通过电商打开预调酒的局面。冰锐首先大量撤销了夜店促销,只保留基本铺货,将大部分精力投放到电商渠道,并且价格下调到10元每瓶,以配合电商渠道的销售特点。预调酒本身五颜六色的产品特点,在以年轻受众为主的电商渠道受到欢迎,迅速打开市场。不到一年时间,冰锐销售突破3 000万瓶。

而锐澳在这一时期,也配合电商渠道,开始了自己新的营销战略。到2010年,锐澳实现盈利超过1 000万元。

前后逃出夜场的锐澳和冰锐,在白场开始了第二轮博弈。而这场比试的重头戏,还并非是线上电商,而是线下渠道。

第三轮比拼:线下渠道分化

锐澳和冰锐都意识到,抢占线上渠道之外,必须大规模线下铺货,才能进一步扩大品牌影响。二者在渠道的模式上,开始出现不同的策略。

锐澳采取一个城市一个经销商,不设二三级经销商的制度。这就对经销商要求偏高,需要具备全渠道的能力,但是这种全能型经销商少之又少。其结果是,在线下打拼数月,锐澳仅仅进入华润、家乐福等有限几家KA。

而冰锐采取了大经销商制,一个区域交给一个大经销商,然后依靠这个大经销商招募更多的二三级分销商。

很快,二者在进店费、返点和账期优惠上杀得如火如荼,这同时也是渠道争夺的常规三板斧。冰锐的大经销商,很快发展了许多有各种关系的二三级分销商。凭借当地经销商的关系,冰锐占据了几乎所有一线城市的KA,以及卖场中最醒目的货架。

收尾:分食白场和夜场渠道

但是冰锐的经销商策略,在野蛮突进之后,副作用开始显露。因为对经销商放任自流,冰锐各地串货严重,价格体系出现混乱。经营冰锐的美酒乐旗舰店率先关闭,随后家乐福、沃尔玛也纷纷暂停进货。2013年,冰锐的销售额降低了一半。

锐澳抓住机会,一口气从华东、华北扩展至西北、西南,拿下全国28个省的一二三线城市。

经此一役,锐澳占据了商超预调酒类40%以上的货架,冰锐只分到不足20%,剩余的被一众跟风的预调酒小品牌们瓜分。虽然冰锐失掉KA渠道,但是锐澳和冰锐在快消渠道上的厮杀,完成了市场的起步教育,消费者对预调酒接受度远高于从前,在量贩式KTV、酒吧等渠道,消费者对预调酒的接受度更高。借助百加得在夜场的深厚实力,冰锐重返夜场。这一次,冰锐终于征服了这个曾经让它和对手都低头的地方。2012年,控制了夜场的冰锐营收达到4.6亿元,拿下KA的锐澳收获了5 800多万元。

两军的阵营初步清晰。

营销之战:本土指挥VS海外遥控

2012年开始,冰锐与锐澳的对峙从渠道转向了营销。因为都是预调酒,二者在受众上高度重叠,这也就直接决定了营销战略上的无限趋同——都是采取娱乐营销;套路和打法上几近相同——都选择高举高打,空中投放。营销拉锯战,实际上成为了一场媒体资源战,谁的反应快,出手准,抢到的资源多,谁就更有优势。

首先出击的是冰锐。2012年,先是在热播剧《爱情公寓》中进行了深度植入,一下打开了年轻受众市场。

而锐澳选择了更加精准的营销,聚焦在年轻女性。刘晓东认为年轻女性喜欢聚会,但是酒力不如男性,更加偏爱有时尚感的低酒精产品。在冰锐之后,锐澳也加强了在影视剧中的投放,通过包括《何以笙箫默》《杉杉来了》在内的十多部年度热门剧的植入,遍地开花。锐澳走得比冰锐更远的,是在娱乐节目上的大力投入,锐澳对《跑男》《天天向上》《BIG BROTHER》中国版等大制作真人秀和综艺节目进行铺天盖地地冠名和植入。借助优质的节目内容、明星的高人气、持续不断的话题,再加之贴近剧情和品牌主张的内容营销,让锐澳多彩、轻松、自在、青春的品牌主张深入人心,形成了国内企业中少有的品牌互动娱乐营销系统。

影视剧植入属于内容营销范畴,除了品牌与植入剧集的贴合度之外,更重要的是要借助影视剧之力,引发关注和搜索,生成与品牌完全契合的全新内容或话题,形成与网友、粉丝的全网互动,才能将内容营销有效地转化为品牌消费力。

以《何以笙箫默》为例,电视剧热播阶段,锐澳推出了全新的主题营销:“何以等待,唯有微醺”。以剧中场景作为海报,“他们给我十年,我要默笙一辈子”“既然我找不到你,只有站在显眼的地方让你找到”,获到了粉丝们的热捧。

《何以笙箫默》的内容整合营销,极大地推动了锐澳天猫旗舰店的销量。根据事后统计数据,电视剧首播的16天中,仅仅在天猫店,锐澳限量版包装日均销量同比增长4倍,达到每日4 500瓶,常规包装销量实现同比增长8倍,达到每日12 000瓶。

反观冰锐,能够给消费者留下印象的,除了《爱情公寓》中多次出现的场景外,在娱乐营销上没有更大的动作。而作为10元区间的快消品,只有维持高曝光,高投放,才能保持品牌知名度,并且持续影响消费者的购买决策。尤其是在今天这种娱乐至上的话题和眼球时代,失去了消费者关注和热议,冰锐就等于失去了品牌和名气。被锐澳反超,自然在情理之中。

通过一系列的娱乐营销轰炸,锐澳几乎成为预调酒品类的代言人。在笔者的实际调查中,很多人只知锐澳,不知其他(酒类同行例外)。还有一部分年轻人虽然在酒吧夜场喝过冰锐,但记忆度和辨识度太低,消费联想和提及率远远不够。

品牌与品类的等同认知,加上除夜场之外的渠道强势覆盖,为锐澳阻击冰锐和后来的赶超,构建了强大的防御体系。这也是锐澳在今后一段时期内的核心优势之一。

实际上,最早开始布局娱乐营销的冰锐,也意识到了娱乐营销这一环节的重要性。在包括《奔跑吧,兄弟》在内的几次重要节目冠名争夺上,冰锐和锐澳也有正面遭遇。但是,栖身于跨国公司百加得旗下的冰锐,每每采取动作都要经过复杂流程,不及刘晓东一人拍板的巴克斯反应迅速和不计成本,这自然给锐澳提供了拦截优质营销资源的机会。

只能说,外来的和尚也有念不好经的时候。

点评:双寡头的软肋

尽管锐澳和冰锐双寡头垄断的局面初现,但是在餐饮渠道、细分市场上二者仍然有软肋,而这也会成为行业后来者的突破口。

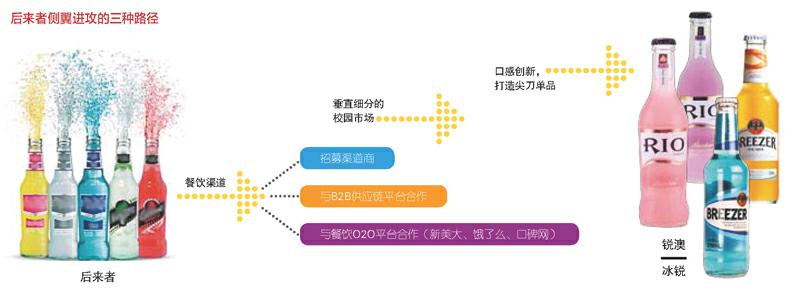

要走出锐澳和冰锐的阴影,后来者有两条路径:一是正面进攻,以更强大的资金和渠道优势,同样高举高打,线上线下同步强势推进,迅速占位,先形成预调酒第三品牌认知,然后逐步向第二和第一品牌发起挑战。二是侧翼进攻,重度细分,借助移动互联网工具和平台,迅速切入某一个锐澳和冰锐都不占据优势的细分市场,构建细分市场竞争优势,再寻找新的突破口,向双寡头发起正面挑战。

如果选择侧翼进攻,可以从三个方向着手:

第一,锐澳和冰锐共同弱势的餐饮渠道。对于所有的后来者,有三条路径可以有机会实现反超:第一种是携资金优势强势切入,迅速招募拥有餐饮渠道产品的合作伙伴,如加多宝、低端白酒、酸奶品牌的经销商,快速在餐饮现场发力;第二种,与蜂拥而起的餐饮渠道垂直B2B供应链平台合作,迅速铺开全国;第三种,与新美大、饿了么、口碑网等餐饮O2O平台合作,再细分到团购领域,对餐厅和平台同时给予补贴,直接植入团购订单的餐标中,让消费者在预定团购时没有更多选择余地。

第二,垂直细分的校园市场。校园是一个庞大的、相对封闭的、可以快速形成口碑传播的消费市场,也完全符合目前预调酒的目标人群。后来者避开正面对抗,进行侧翼进攻,选择校园市场精准推广,也是一个有效的突围方向。后来品牌可以考虑直接切入校园周边零售和餐饮终端,通过校内活动赞助和现场促销活动,形成校内校外促销环节的双向引流。或者,与校园O2O生活服务平台或校园订餐平台合作,如俺来也、零点校园网等。借助平台已经构建的、遍布校内的庞大分销系统,后来者有望迅速进入600所以上高校,通过大学生创业等支持形式,招募校园代理,发展校内直销。

第三,口感创新,打造尖刀单品。随着锐澳的快速发展,正在出现产能跟不上,代工厂家过多,品控不到位的现象。就口感而言,冰锐的稳定性一直优于锐澳,锐澳长此以往,必然会对消费者的购买决策产生影响,并且成为竞争对手的主要突破口。后来者在口感创新上,可以选择小众水果,以更窄的口感吸引目标消费者。或者是反其道而行,压缩产品SKU,突出某一种口感的单品,将单品打爆,形成尖刀,进而再扩展到其他口感。