年末冲刺IPO

郑银珠

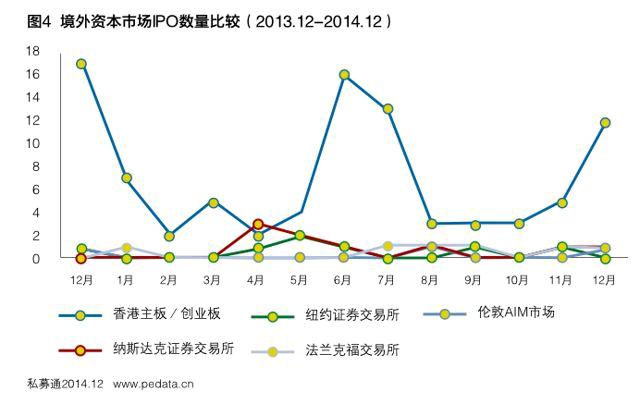

据清科私募通数据显示,如图1,2014年12月全球共有35家中国企业完成IPO,与11月份的15家相比增加133.3%;总融资额为138.02亿美元,与11月份8.87亿美元相比增加1455.5%。如图2所示,12月份35家上市企业中有21家企业登陆内地资本市场,12家企业登陆香港主板和创业板,各有1家登陆纳斯达克证券交易所和伦敦AIM市场。从IPO融资额分布来看,中企在港股IPO融资额突出,共募集103.89亿美元,占总融资额的75.3%;虽然中企在内地IPO数量最多,但是融资额只有31.93亿美元,占23.1%。根据清科研究中心观察:2014年进入尾声之际,33家中企扎堆在内地和香港完成IPO,其中万达商业港股筹资37.14亿美元,成为2014年港股最大IPO,另外登陆深圳中小企业板的国信证券筹资11.43亿美元,创2014年内地最大IPO。12月份中企在内地和香港两地IPO大放光彩,为2014年IPO画上圆满的句号。

01

12月内地IPO完美收官

根据清科私募通数据统计:如图3所示,2014年12月份21家企业登陆内地资本市场,其中9家登陆上海证券交易所、各6家企业成功在深圳中小企业板和深圳创业板实现IPO。根据清科研究中心观察:12月份,第六批12家IPO企业中11家在12月上旬完成IPO,而第七批10家IPO企业在2014年的最后三天集中上市,为内地IPO圆满收官。另外,12月31日证监会与创业板发审委审核了10家公司的IPO申请,其中9家首发申请过会。自6月份国内IPO重启以来,证监会IPO放行速度稳定,截至2014年12月31日,共放行了88家企业。清科研究中心认为,2014年进入尾声,证监会加快IPO审核速度,使更多企业在2014年内完成IPO,离年内完成100家企业IPO的目标更近一步。若按现行速度,2015年将有超过200家企业完成IPO,再加上注册制的推进,有望缓解拟上市企业堵塞放行之路的情况。

12月29日,A股迎来第20只券商股——国信证券。国信证券在深圳中小企业板实现IPO,发行股票12亿股,按发行价5.83元/股计算,共募集69.96亿元(约11.43亿美元),成功登顶2014年A股最大IPO。根据清科研究中心观察:2011年至2013年,国信证券净利润和净资产持续增长,公司总资产、净资产、净资本、营业收入、净利润五项指标均进入行业排名前十位;公司在经纪和投资银行业务方面具有较突出的行业领先优势,其中代理买卖证券业务净收入行业排名第四位,资产管理、研究等业务发展均衡。近几年,公司推陈出新,积极发展融资融券业务、柜台市场业务、直接投资业务等,使业务结构多元化。另外,国信证券旗下拥有国信香港、鹏华基金、前海交易中心、两岸交易中心等控股公司,为后续发展国际综合金融服务奠定基础。于国信证券上市之时,深圳国资委旗下的国有资产经营公司——深圳市投资控股有限公司拥有公司40.0%的股权,为第一大股东;除此之外,华润信托、云南红塔、中国一汽和北京城建分别持有国信证券30%、20%、5.1%和4.9%的股权。

02

港股两“筹资王”PK

根据清科私募通数据统计:如图4所示,12月份共有14家中企抢滩境外资本市场IPO。11家企业登陆香港主板,1家登陆香港创业板,各有1家企业在纳斯达克证券交易所和伦敦AIM市场实现IPO。其中,中企在香港IPO大放光彩,融资金额达103.89亿美元,平均融资额也高达8.66亿美元。根据清科研究中心观察:12月份,香港主板有两家企业表现抢眼,分别是中国广核电力和万达商业。中国最大核电运营商——中国广核电力于12月10日上市,发行股票88.25亿股,按发行价2.78港币/股计算,募集资金约31.65亿美元,成为2014年港股“筹资王”。然而12月23日,万达集团旗下的万达商业上市,发行股票6亿股,以发行价48.00港币/股计算,筹资金额高达约37.14亿美元,一举摘下2014年港股IPO“筹资王”的头衔。清科研究中心认为,12月份两大“筹资王”融资额均超过30亿美元,再有北汽股份和盛京银行IPO筹资额均超过13亿美元,这四宗超大型IPO使12月港股整体IPO筹资额拉高,令中企港股IPO尤为突出。

根据清科研究中心观察:万达集团旗下的万达商业成功在香港主板IPO,成为继万达酒店、美国AMC院线公司之后第三个实现IPO的万达集团子公司。根据万达商业招股书,2011年至2013年,公司净资产持续增长,于2014年6月30日公司净资产达1126.20亿元;虽然2011年至2013年总收入持续增长,但是由于销售成本激增,公司净利润在2013年有所下滑。另外值得关注的是,招股书显示,2014年8月23日,万达集团与腾讯、百度达成战略合作协议,合营建立一家O2O电子商务公司——Wanda Information,主要对腾讯、百度线上服务和万达集团网下业务进行整合,实现构成大数据的合作,共享和开发客户资源。上市后第三天,万达商业宣布战略投资2004年成立的第三方支付公司“快钱”。清科研究中心认为,中国传统房地产行业黄金时期已经过去,万达集团试图在O2O电子商务方面布局,是向互联网与传统地产结合、线上线下互赢互利的模式发展。正如万达集团董事长王健林所说,万达要从一家以商业地产为主营业务的集团转型为文化、旅游、金融、电商四大战略并举的综合体。

03

12月中企IPO退出61起

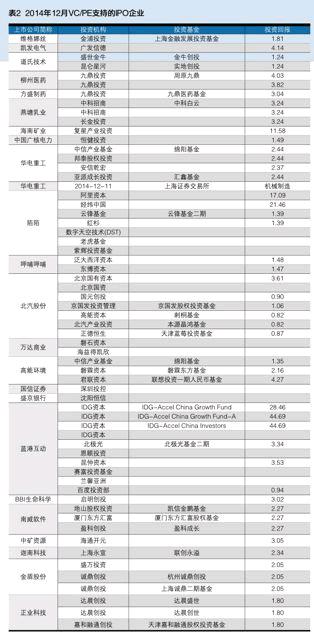

根据清科私募通数据统计:如表2所示,12月份35家IPO中国企业中23家企业有VC/PE支持,IPO退出共有61起,共涉及52家机构、28只基金。23家有VC/ PE支持的企业中,15家登陆内地资本市场,7家登陆香港主板和创业板,1家登陆纳斯达克证券交易所。其中开发了“中国第一陌生社交APP”的北京陌陌科技有限公司(简称:陌陌)成立仅三年,成功地在纳斯达克证券交易所IPO,其背后的7家VC/PE获得退出,其中按发行价计算,阿里资本、经纬中国、云锋基金和红杉的投资回报倍数分别是17.09倍、21.46倍、1.39倍和1.39倍。

根据清科私募通数据统计:陌陌成立于2011年7月,同年8月起就获得融资。阿里资本于2012年7月、 2013年1月和2013年10月投资陌陌共3070万美元。于陌陌上市之后,阿里资本共持有陌陌77,749,140普通股(38,874,570 ADS股),按发行价13.50美元/股计算,其退出回报为17.09倍。另一大机构股东经纬中国分别于2011年8月、2012年7月和2013年10月投资陌陌共2075万美元,持有65,970,897普通股(32,985,449 ADS股),退出回报21.46倍。

根据招股书,陌陌的主营业务是移动社交平台,即基于LBS的陌生社交APP——“陌陌”。陌陌将自身定位于中国第三大移动社交平台,仅次于腾讯的微信和QQ。陌陌在2012年度、2013年度和2014年前三季度的净亏损分别是383.9万、932.6万和2288.1万美元,净亏损呈持续扩大的趋势。根据清科研究中心观察:陌陌的业务形式单一,真正吸引投资者的也只有“中国第一陌生社交APP”的概念,但因为其单一的商业模式,很难长期留住用户。事实上陌陌也试图在改变其产品模式,尝试将购物和游戏元素加入到APP中,从而将单一的陌生社交转换为多元化社交平台。对于未来,陌陌提出提升大数据能力和位置服务技术,并在内容、购物、娱乐、同城生活等方面提高用户服务能力。12月23日,陌陌与基石投资者58同城达成战略合作协议,双方合作建立同城服务O2O平台,58同城为陌陌用户提供招聘、租房、家政等本地生活服务信息,陌陌为58同城提供平台。对于陌陌来说,这只是布局O2O的第一步,至于能否成功布局O2O,还需长期考验。