地下经济视角下的我国未观测宏观税负

贾 佳

(中共中央党校,北京100091)

地下经济视角下的我国未观测宏观税负

贾佳

(中共中央党校,北京100091)

地下经济虽然未被纳入经济核算,但着实为经济运行中不可忽视的一部分,影响我国的宏观税负水平。本文通过测算地下经济的规模,进而将其纳入宏观税负水平的测算之中,得出我国未观测宏观税负。同时,本文在测算地下经济规模时,使用电力消费总量这一指标,使得相比较以往研究,宏观税负更加接近真实水平,为进一步研究奠定基础。

未观测宏观税负;地下经济;电力消费总量

一国的宏观税负具有两重性,一个是经济性,一个是社会性。它不仅是衡量经济发展的重要指标,更与人民生活息息相关。其高低直接影响老百姓的生活质量水平,从一定意义上也能反映出老百姓对政府税收制度的满意程度,成为一些社会问题存在的原因,这也是宏观税负的社会性所在。长期以来,虽然我国学者会从不同的角度对宏观税负水平进行测算与研究,但是几乎都是以我国现存的宏观税负的三种不同大小的口径为出发点,分别测算出不同标准下的宏观税负水平。其中的共同点在于,数据的获取都是直接来源于我国有统计的数据,例如GDP、税收、财政收入等。然而,我们不可忽视的是,仍然有一部分经济活动为我国的GDP做出贡献,但是却未被纳入国家官方的统计之中,相应的,也未被纳入宏观税负的测算之中。所以,为了得到我国宏观税负的真实水平,必须将地下经济纳入到我国的宏观税负水平的核算之中。本文将这一思想下的宏观税负称之为“未观测宏观税负”。

一、地下经济的内涵

本文研究地下经济,与之相对应的为地上经济。一般而言,我们把地上经济称为正规经济,而把地下经济称为非正规经济。

(一)地下经济的概念

地下经济这一概念首先在联合国SNA1993中被提出来,即《国民经济核算体系1993》,被称为NOE(Non Observed Economy)。按照SNA1993,整个国民经济体系可以分为官方经济系统和NOE系统。这两个系统之间关系密切,相互影响。

国际的定义为:这类经济活动是不受国家制度(如劳工制度、税收制度、社会保障制度等)调控或约束的经济活动。这就是说,区分正规经济与地下经济的界限就是受不受国家制度的约束。在我国,地下经济就是那些未向政府申报登记、脱离法治监管,未计入GDP也未纳税的那一部分经济。具体而言,一是灰色经济或是影子经济,指未经登记,不纳税的生产和服务。例如无照经营、逃税漏税,隐形收入等等;二是指黑色经济或者犯罪经济。例如走私贩毒、洗钱行为、非法采矿等行为。

(二)我国地下经济产生的原因

笔者将我国地下经济产生的原因归纳为以下两点,一是税收原因,二是体制原因。

1.税收原因

经济学中有一个基本的前提假设,即“经济人”假设。在市场经济的生产经营过程中,税收是参与生产者的一项重要成本指标。一旦“不交税”成为可能,那么在追逐利益最大化的本能下,参与生产者将会最大限度的把可转到地下的生产活动转到地下,以此逃避税收负担。

著名的拉弗曲线说明,高税率并非一定可以带来高税收,当一国的税率超过一定水平时,税收反而会呈现下降的趋势。基于这一理论,美国经济学家李仆·班·维克尔提出了著名的维克尔曲线,重点研究税率与地下经济的关系。根据这一理论,当一国税率不断提高,其地下经济的规模也会不断扩大。

2.体制原因

这里的体制原因主要指的是在我国的市场化进程中出现的市场力量与行政权力的矛盾。这是由于市场经济发展的不成熟所导致的,也是我国市场经济道路中不可避免的阶段。

由于公共部门的绝对权利和过多干预,导致了经济活动中“经济租”的形成,各种寻租活动屡见不鲜。与此同时,市场的调节功能被严重削弱。在这种情况下,地下经济应运而生,存在于各个领域之中。例如,国有资产管理领域由于产权不清及体制缺陷,导致国有资产被相关部门及其负责人大量侵吞,造成严重的国有资产流失。除此之外,由于进口配额、进出口垄断经营以及高额关税等因素驱使,走私活动随即产生。

(三)地下经济对我国国民经济的影响

按照目前的统计,地下经济在世界各国都存在,只是存在的严重程度各国不一。地下经济既可以存在于合法的经济活动中,也可以存在于非法的经济活动中。研究地下经济对我国国民经济带来的影响,长期以来,学术界普遍持地下经济有害论观点。但是,近年来出现了另外一种声音,则为地下经济有益论。

1.地下经济有害论

(1)税收流失。有关学者经过研究得出,地下经济已经对我国经济发展带来了严重的影响,其中最直接的影响就是大量的税收流失。

税收是我国财政收入的绝对来源,也是维持社会稳定与经济发展的基石。地下经济导致的税收流失,直接减少我国的财政收入,进而减少我国的财政支出。由于市场失灵,许多必须由政府提供的公共产品及服务等民生性建设项目的开支则会相应减少。

减少财政收入和开支是一方面,另外一方面则是公平问题。财政担负着提供公共产品及服务的责任,地下经济的存在使得政府使用地上经济的收入进行着公共产品及服务的提供,二者均来源于合法纳税人所缴纳的税款,而地下经济的主体也同样享用着基本的公共产品及服务,这对那些做了贡献的经济主体是不公平的。

(2)收入分配不公。地下经济规模的扩大必然导致更多的对公共产品及服务的需求。而税收的大量流失以及由于需求上升导致的财政压力的加大,国家则会被迫通过提高税率,减少社会保障的投入等措施应对,进而不利于国家对收入分配进行有效的调节。所以,地下经济也严重影响着收入分配的公平程度。

与此同时,正如前文分析,“经济人”的前提假设下,既然地下经济可以带来更大的利益,那么将会驱使更多的生产者从地上转入地下进行生产。特别是一些黑色经济领域,包括贪污受贿、卖淫嫖娼、走私贩毒等一些非法经济活动。地下经济规模的不断扩大,将导致这类经营活动愈发猖獗,而本来就处于高收入群体的从事这类生产经营的经济主体的收入将会越来越高。在这种恶性循环下,收入分配严重不公,贫富差距将会越来越大。

2.地下经济有益论

几十年来,经济学家都在强调着地下经济所带来的消极的一面。但是,近年来,特别是金融危机之后,引发了很多经济学家重新思考了这个问题。

世界银行经济学家马罗尼和IMF(国际货币基金组织)前首席经济学家约翰逊均对地下经济持有积极的态度。他们认为,地下经济会吸纳很多人,为其提供一个收入来源,使得极度贫困国家的状况并未向人们想象的那么糟糕。

我国国家信息中心经济预测部高级经济师朱敏2013年发表文章称地下经济的存在有一定的合理性。文章认为,地下经济有利于改善弱势群体和低收入阶层的收入,促进社会公平分配。但值得注意的是,文章中所指的具有合理性的地下经济仅为未申报的经济活动,例如黑车、无照餐馆、第二职业、家教等领域,并未包括前文中所提及的非法活动。

二、地下经济规模的测算

由于地下经济影响着经济运行的方方面面,但是其毕竟不纳入官方核算体系,所以对其规模的测算并不容易。并且对于任何一个国家,地下经济都是无法进行准确量化的。尽管无法准确的量化,但是不少学者尝试从不同的角度对地下经济的规模进行估算。在这个方面,国外学者起步比较早,国内学者在这方面的研究上大都借鉴国外的做法。笔者在查阅大量文献后发现,正如很多前人总结的那样,地下经济的测算主要有直接方法与间接方法。直接方法主要采用抽样及问卷调查的方式,随机抽取调查人员组成调查小组,深入某一地区或某一领域中进行问卷调查。很明显,这种方法需要消耗大量的人力物力财力,实践中一般不予采纳。另一种方法称为间接法,主要通过采用一些经济指标对地下经济进行估计。相比较直接方法,间接方法的可行性较强。在以往的研究中,学术界使用较多的主要有以下几种方法:收支差异法、劳动参与率差异法、现金比率法、GDP分割模型法等等。

Capasso和Jappelli则按照发达国家和发展中国家测算这一比重。结果显示,发达国家的地下经济占全国GDP的平均比重为10%~15%;发展中国家则为30%~40%。

本文将从电力这一角度对我国地下经济的规模进行测算。电力是经济发展的支柱性产业,如果缺少电力支持,经济将裹足不前。正如前文所述,地下经济与地上经济是相互影响的。不难想象的到,地下经济相关数据虽然难以获取,但是其经济运行必然不可缺少电力的使用,而电力的使用状况我们完全可以通过地上统计数据获取。基于这一思考,本文将采用电力消费总量这一指标对我国地下经济的规模进行测算。

从图1的电力消费总量与GDP增速趋势图中可以明显的看出,我国的电力消费总量完全可以反应出我国宏观经济的运行状态。有理由相信,我们可以通过这种线性关系得到GDP的拟合值,用以比较GDP的观测值,以此得到我国地下经济的规模。

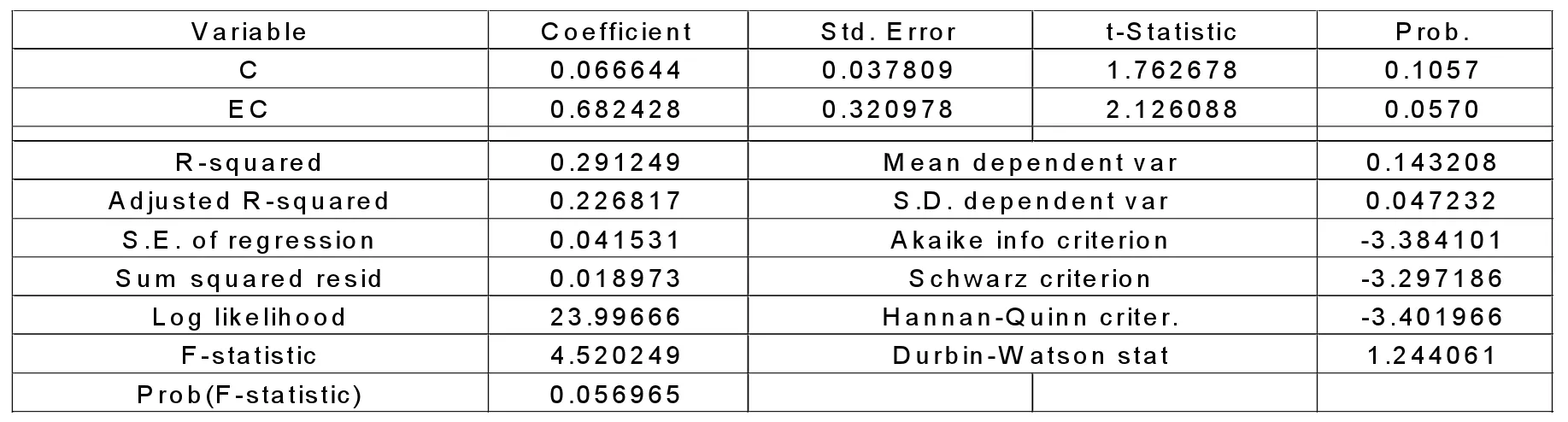

将电力消费总量EC与我国GDP经过线性回归模型分析后,我们得出如下结果,如表1所示。模型的回归方程为GDP=0.682428★EC+0.066644。但是很显然,P值大于0.05,并且无论是可决系数R2还是调整的R2值都比较小,说明回归直线对于观测GDP的拟合程度并不高,这也正反应了在我国经济发展中存在大量的地下经济。

通过得出的残差拟合表,我们可以计算出GDP拟合值并且将其与GDP观测值之间进行对比,进而得到我国的地下经济规模,如表2所示。不难发现,通过将地下经济考虑到研究之中,我们得到拟合的GDP水平。就2013年而言,加上地下经济的贡献,我国的GDP水平达到580679亿元,与官方统计的559469亿元存在差异。

表1 EC与GDP增速回归模型结果

三、我国未观测宏观税负

本文把地下经济纳入宏观税负的核算中来,以此命名“未观测宏观税负”。但是需要说明的是,本文的研究目的在于探讨纳入地下经济后我国的宏观税负水平的变化,所以本文并未对计算宏观税负的口径进行分析,在计算修正宏观税负时,采用的仍为目前学界广泛使用的三种口径之中的一种——小口径计算方法,即使用税收与GDP之间的比值作为衡量标准。

通过对电力消费总量与税收总量的数据分析,可以得到两者的增速对比示意图,如图2所示。同理,我们也可根据两者的线性关系,通过电力消费总量来得到税收的拟合值,同时得出我国观测年间的税收流失规模。最后结合本文第二部分中得到的地下经济规模,我们可以测算出考虑地下经济的情况下我国的未观测宏观税负。

表2 GDP拟合值与地下经济测算

表3 税收拟合值与税收流失测算

通过以上分析,我们可以分别得出我国每年的地下经济的规模以及税收流失规模,由此可以测算出我国未观测到的宏观税负水平,见表3。由于本文使用电力消费总量指标进行研究,所以,在这里计算宏观税负水平时剔除表中出现★的年份,并且考虑到数据的客观性,笔者将2001年至2013年的数据进行平均化处理,得到这13年间我国未观测宏观税负的平均水平为25.98%。

四、结语

宏观税负反映着一个国家整体的税负水平,一般采用税收与GDP的比值来反映。然而,不可忽视的是经济发展过程中,地下经济的存在使得大量应被纳入国民核算体系的经济活动游离在政府监管之外,相应的,也会造成大量的税收流失。这就使得我国官方统计的宏观税负水平有所失真。这对世界宏观税负水平比较、进一步的学术研究以及相关财税政策制定都带来不利的影响。所以,对地下经济的研究就显得愈发重要。

地下经济的相关数据虽然获取较为困难,但是经济活动的产生不可能不会产生电力消费。本文从这一视角,采用电力消费总量这一指标对我国的地下经济规模进行了测算,并以此对我国GDP和税收重新进行拟合计算,得到本文所定义的“未观测宏观税负”,为进一步研究奠定基础。

结果显示,2001至2013年间,我国平均有25.98%的宏观税负水平未被计入官方统计,即未观测宏观税负为25.98%。若将这一部分税负纳入财政预算中,政府可以利用更多的可支配资金提供公共产品及服务,提高我国公民对公共产品及服务的满意程度,进而可以减轻公民的税收负担。通过本文的研究结果,我国目前的未观测宏观税负水平应该足以引起有关部门的重视。

[1]夏南新.从全社会货运量估测我国地下经济规模[J].统计研究,2002,(2).

[2]朱敏.我国地下经济现状及对收入分配的影响[J].中国经贸导刊,2013,(4).

[3]娜仁.蒙古国社会经济制度与地下经济研究[D].吉林:吉林大学,2013.

[4]李孝鹏.中国未观测经济规模的估算[D].河北:河北经贸大学,2013.

[5]王鸿貌.陕西地下经济税收流失的规模测算与效应分析[J].西安财经学院学报,2012,(3).

[6]徐斌,夏杰长.地下经济与正规经济的再检验[J].广东财经大学学报,2014,(1).

责任编辑魏亚男

F812.42

A

1672-2426(2015)11-0055-04

贾佳(1987-),女,陕西富平人,中共中央党校博士研究生,主要从事政治经济学研究。

- 党政干部学刊的其它文章

- 辽宁省民营上市公司创新研究※