合并商誉减值:经济因素还是盈余管理?

——基于A股上市公司的经验证据

王秀丽

合并商誉减值:经济因素还是盈余管理?

——基于A股上市公司的经验证据

王秀丽

合并形成的商誉应该能够为企业带来超额收益,商誉减值意味着企业获取收益能力下降。基于A股上市公司数据,本文用实证方法分析上市公司计提商誉减值准备的影响因素,发现商誉减值与公司业绩和经济价值不相关,不能反映上市公司盈利能力的变化,说明经济因素不是上市公司商誉减值的影响因素;而高管持股比例显著影响商誉减值,这表明商誉减值计提受管理层盈余管理动机的影响。

合并商誉 减值 经济因素 盈余管理

一、引言

近年来我国上市公司并购交易规模持续增长,产生了大量合并商誉。为企业带来超额收益是商誉的本质,但如果合并后经济环境导致资产价值下降,以及企业自身盈利能力变弱导致获取超额收益能力下降,则企业的商誉将发生减值。会计准则强制要求企业每年对商誉进行减值测试,是为了更好地在财务报表中反映商誉的经济价值,但实务中由于商誉减值测试的复杂性和相关信息的缺乏,以及准则允许的会计政策选择权为管理层留下了较大的盈余管理空间。

因此提出本文的研究问题,商誉减值计提行为的影响因素是什么?管理层是否利用其会计政策选择权影响商誉减值的计提?本文通过A股上市公司数据实证分析商誉减值损失是因为未来超额收益能力下降的经济因素,还是出于管理层盈余管理的动机,验证我国会计准则下商誉价值的可靠性。

二、文献回顾与研究假设

(一)文献回顾

我国资产减值计提的方法是原则导向规定,授予管理层一定的权限,通过减值准备的计提确保不高估资产价值,更好地保护投资者利益。但相关文献的实证研究表明,资产减值非但没有达到准则制定者的目的,反而成为管理层盈余管理的手段和工具。Zucca & Campell(1992)对美国计提减值准备的67家公司进行研究,发现6年中发生的77次资产减值有22 次是“收益平滑”行为,45次都是“大洗澡”行为,证明盈余管理是资产减值的主要影响因素。戴德明等(2005)对中国上市公司的研究也证明了资产减值计提存在大清洗动机,在控制了经济因素之后,发现上市公司在当年主营业务利润低于前一年时,或低于当年将要计提的资产减值准备时,管理层会进行资产的巨额冲销。代冰彬等(2007)发现,企业对不同类型的资产计提减值准备进行扭亏,并进行利润平滑和大清洗。

Elliott (1996)研究指出资产减值分为三部分:第一部分是反映经济现实的部分;第二部分是计量偏误;第三部分则属于被操纵的成分。一些文献指出,尽管管理层利用准则赋予的选择权机会主义地进行盈余管理可能影响资产减值的计提,但这种行为在监督下会被制约。Katrien et al.(2009)以2005- 2006年15个欧洲国家的上市公司为样本进行研究,结果表明财务报告编报的动机对于是否确认资产减值有显著影响,审计单位为“四大”会计师事务所的公司利用资产减值进行盈余管理的行为较少,而治理结构体系完善的国家的上市公司倾向于计提更多的减值准备。

因此,在上述文献基础上,本文对商誉减值计提的影响因素研究分为三类:首先是经济因素,其次是管理层盈余管理动机因素,另外由于董事会治理是公司治理的核心,再加入第三个董事会控制因素,考察董事会的控制是否有助于制约管理层盈余管理行为。

(二)研究假设

1.经济因素

经济因素的评价应该包括管理层对资产未来盈利能力的无偏估计(Riedl,2004)。从这个角度来看,资产减值本质是对环境和自身经济因素影响的一种反应(Francis et al.,1996;Rees et al.,1996)。戴德明等(2005)研究发现,亏损上市公司的资产减值准备能够反映其自身经营状况和所在行业的不利变化。

理论上,从经济因素角度计提商誉减值准备存在两条路径:(1)根据外部信息来源获得的宏观经济环境、行业环境和公司资产自身变化的因素,导致企业资产市场价值低于其账面价值,因而计提商誉减值准备;(2)根据内部信息来源获得的企业资产的经济绩效下降,从而发生资产可回收金额下降,需要进行商誉减值测试及减值计提。本文采用上市公司权益账面市场值比B/M作为资产市场价值变化的代理变量,表示公司账面价值超过市场价值时,发生商誉减值的可能性会高,代表商誉预期减值的程度;另外采用总资产收益率和销售净利率的变化值作为绩效变化的代理变量,总资产收益率代表过去的业绩,销售净利率代表未来业绩和成长性。如果公司业绩和成长性越差,商誉减值损失可能性和程度越高(Francis et al., 1996)。因此,本文提出假设l和假设2:

假设1:其他条件不变条件下,商誉减值计提与上市公司账面市值比正相关。

假设2:其他条件不变条件下,商誉减值计提与上市公司绩效的增长负相关。

2.盈余管理因素

盈余管理是指管理层出于财务报告动机对资产减值计提进行人为的干预和操纵,使得资产减值计提有失偏颇,其对应资产的账面价值偏离真实价值。盈余管理的方向包括盈余平滑和大洗澡。较早的文献Zucea and Campbell(1992)和Franeise al.(1996)都发现,利润平滑动机会影响上市公司的资产减值计提比例,证实了利润平滑动机的存在。盈余管理的另外一个方向是大洗澡。最早Wilson(1988)发现当盈余非常高或者非常低时,针对坏账准备的盈余管理很显著,验证了“大洗澡”动机的存在。戴德明等(2005)的研究证明中国上市公司也存在利用资产减值进行大洗澡的行为。于是,本文提出假设3:

假设3:商誉减值计提与上市公司盈余平滑和大洗澡动机正相关。

一些研究结果发现,管理层变更是决定公司资产减值的重要因素。Chen et al.(2004)、Francis et al.(1996)、Eliott and Shaw(1988)和Strong and Meyer(1987)的研究都证明公司变更高管时将会计提长期资产减值准备,更明显的是源自于企业外部的高管变更。他们对此的解释是,继任管理层通过计提资产减值准备将过去经营存在的问题转嫁给前任管理层,一方面降低了继任管理层经营能力的比较基准,同时向市场传递了更好的经营业绩。于是,本文提出假设4:

假设4:其他条件不变条件下,商誉减值计提与上市公司管理层发生变更正相关。

此外,基于会计盈利的分红计划会导致管理层的盈余管理行为。Baber et al.(1998)的研究发现管理层薪酬对会计盈余更敏感。Yeo et al(2002)的研究以新加波上市公司为样本,证明了管理层持股与盈余管理呈线性关系。Gabrielsen et al.(2002)的研究以丹麦公司作为样本,研究结论是管理层持股比例越高,盈余管理越严重,会计信息质量越低。总之,出于自利因素管理层持股会使盈余管理行为发生。于是,本文提出假设5:

假设5:其他条件不变条件下,商誉减值计提与上市公司管理层持股负相关。

3.董事会控制因素

董事会效率的高低直接影响会计信息披露质量。Ahmed and Duellman (2006)提供了董事会与谨慎性原则会计选择具有相关性的证据,魏明海等(2007)使用中国 A股数据证明了董事会独立性与盈余的稳健性相关,董事长与总经理两职分离和独立董事比例提高有助于保护投资者利益。总之,已有的研究提示董事会的有效监督可能会减少管理层商誉减值计提过程中的机会主义行为,于是,本文提出假设6和7:

假设6:其他条件不变情况下,商誉减值计提与董事长和总经理两职合一存在负相关关系。

假设7:其他条件不变情况下,商誉减值损失与独立董事比例存在正相关关系。

表1 变量描述性统计

三、研究设计

(一)样本选取与数据来源

由于中国上市公司合并商誉是从2007年才作为资产负债表中的一项单独资产进行计量和披露,本文样本选择A 股2007-2013年年末计提商誉减值准备的上市公司,并剔除下列情况的样本:(1)金融保险类上市公司;(2)ST、*ST类上市公司;(3)数据缺失的上市公司。共得到适合研究的观测值256个。并对计提商誉减值准备的公司选取配对公司,选取条件为同一会计年度、同行业和资产规模相当的没有计提商誉减值准备的上市公司。完成上述筛选后得到样本观察值512个,包括256家计提商誉减值的和256家没有计提减值的样本公司。

实证研究中的各变量数据来源于国泰安数据库和上市公司年报,Logistic模型统计分析使用SAS统计软件,Tobit模型统计分析使用Stata统计分析软件。

(二)模型设定和变量定义

本文以未计提资产减值准备的同行业公司为对比组,用同样的指标对比研究已进行商誉减值计提公司其会计政策选择的影响因素及商誉减值准备计提金额的影响因素,验证商誉减值损失是因为未来超额收益能力下降的经济因素,还是出于管理层的盈余管理动机。首先,选择Logistic模型检验上市公司商誉减值计提政策的影响因素。因为上市公司商誉减值计提的会计选择是个二元选择,有商誉余额的上市公司年末要么进行计提,要么不计提,所以适用二元响应Logistic模型。其次,选择Tobit回归模型检验商誉减值准备计提金额的决定因素。采用Tobit模型是因为当数据被归并时,Tobit模型更合适(Greene, 2003)。当上市公司当年计提减值准备时,独立变量是连续变量;当未减值时,准则不允许重新确认商誉增加的经济价值,因此企业没有发生减值时导致独立变量归并为0,因而适合采用Tobit模型。

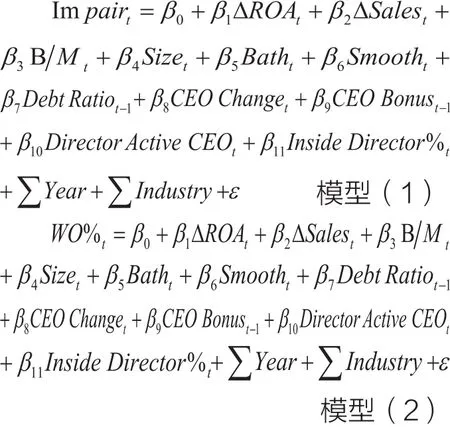

构建Logistic和tobit回归模型(1)和(2)如下:

表2 Logistic回归系数估计及显著性检验

模型中相关变量解释如下:

1.被解释变量

(1)Impair:二元选择虚拟变量,如果上市公司在t年计提了商誉减值损失,就记为1,如果没有则记为0。

(2)WO%:商誉减值准备计提比例,即t年计提商誉减值金额与t-1年商誉余额的比例。

2.解释变量

(1)经济因素变量

△ROA:是t年与t-1年总资产收益率的变化额,反映上市公司过去业绩的指标;

△Sales:是t年与t-1年销售利润率的变化额,代表业绩成长能力,是反映上市公司未来业绩的指标;

B/M:是公司权益账面市值比,如果当期市场价值低于账面价值则可能发生商誉减值,代表商誉预期减值的程度,

(2)管理层盈余管理动机变量

Bath: “大洗澡”的代理变量,减值前盈余的变化额除以资产总额,按照“大洗澡”的含义,假设此变量为负时才被包含,其余情况取值为0;

Smooth: “盈余平滑”代理变量,公司减值前盈余的变化额除以资产总额,按照“盈余平滑”的含义,假设此变量为正时才被包含,其余情况取值为0;

CEO Change:CEO变更的虚拟变量,CEO如果当期变更取值为1,没有变更取值为0;

CEO Bonus:CEO持股比例,用t-1的CEO持有股票份额除以第t年的普通股股数。

(3)董事会特征变量

Director Active CEO:CEO与董事会主席两职合一,如果上市公司CEO与董事会主席是同一人时取值为1,其他情况为0;

Inside Director%:独立董事数量占董事会全部成员的比例。

(4)控制变量

Size:公司规模变量,用年末资产总额的ln值代替;

Debt ratio:资产负债率;

Year:年度变量;Industry:行业变量。

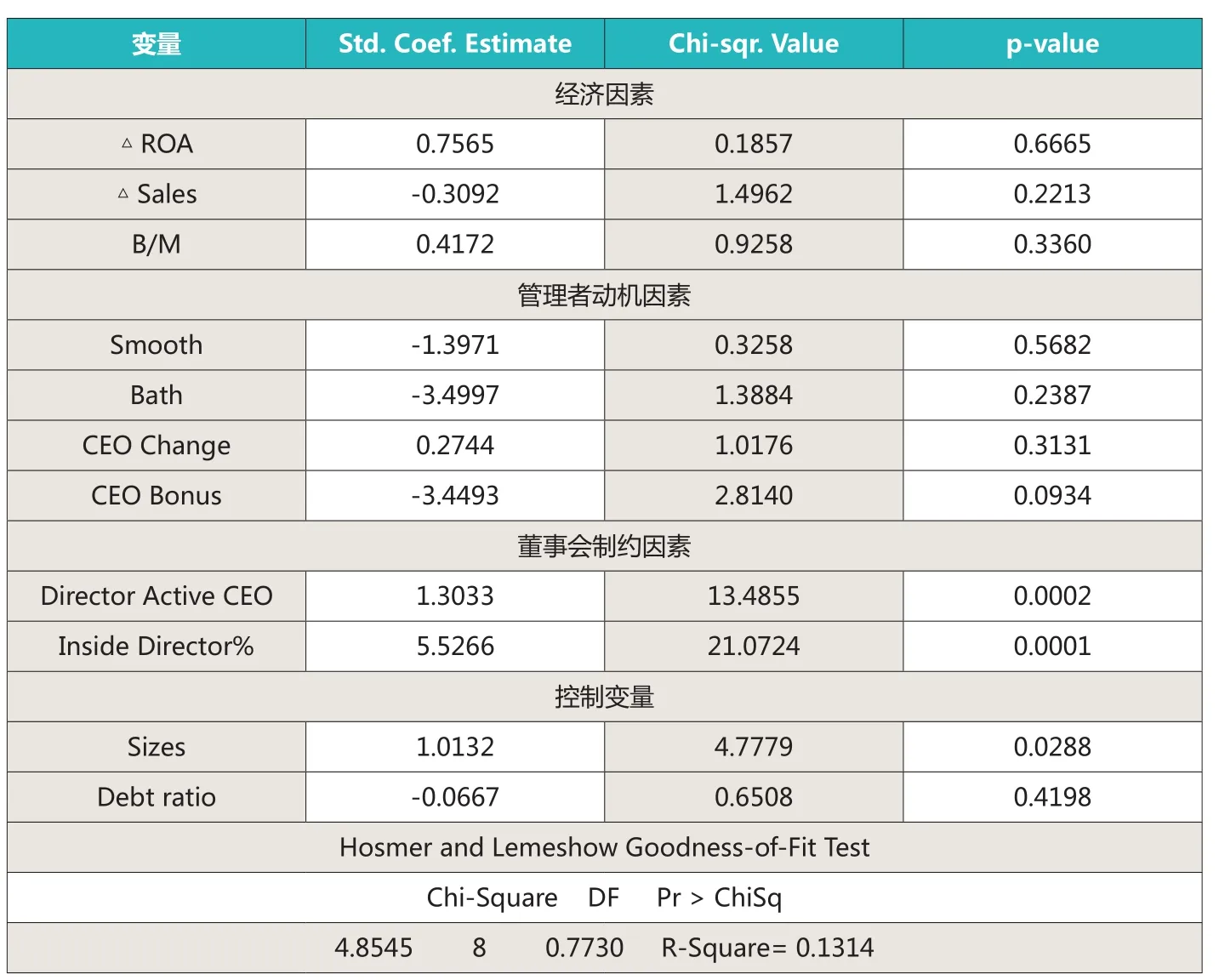

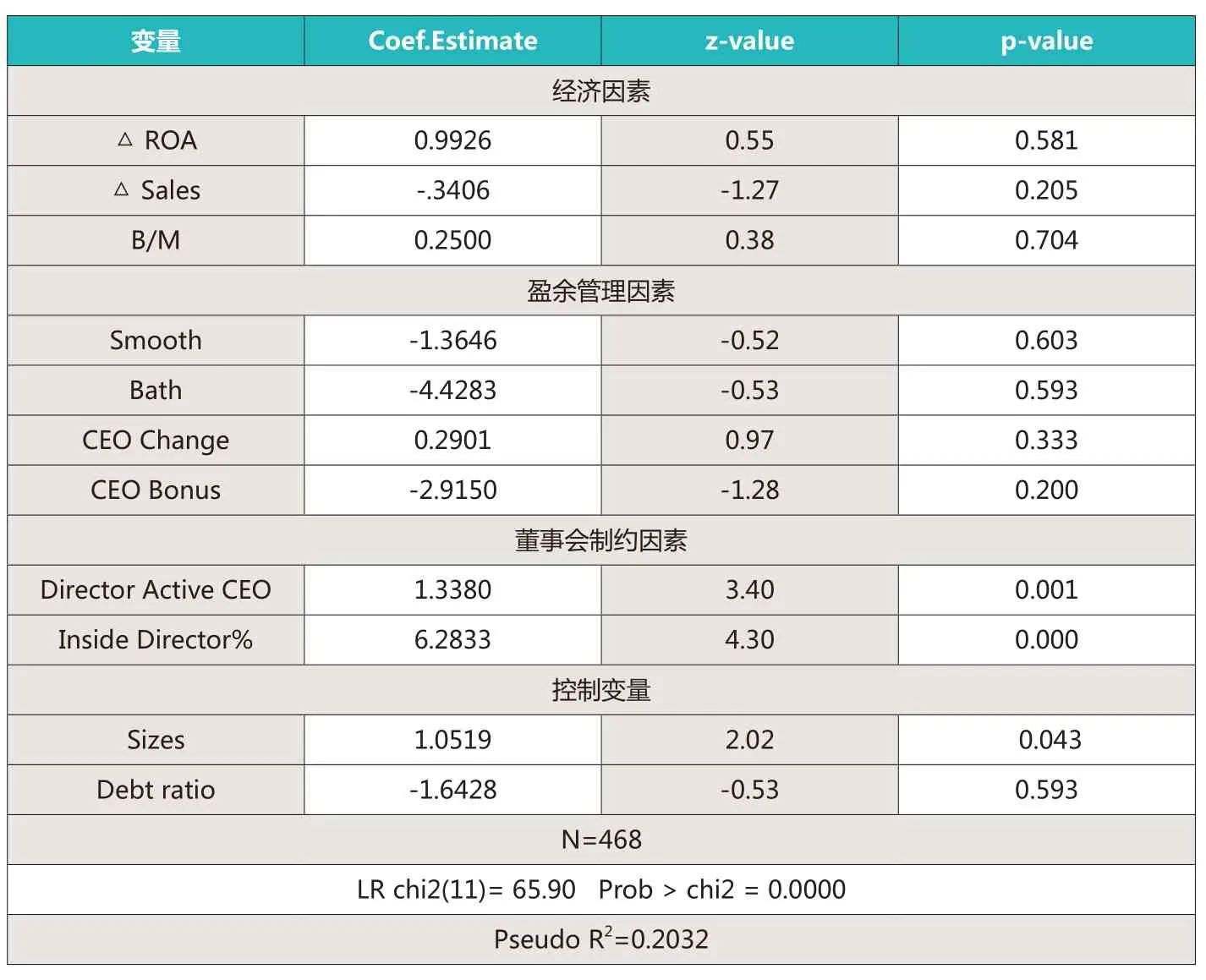

表3 Tobit回归系数估计及显著性检验

四、实证分析

(一)描述性统计结果

表1提供了变量的基本统计值。可以观察到有商誉资产的公司计提商誉减值准备的金额较大,计提比例(WO%)均值为50.08%,标准差41.94%。经济因素总资产收益率增长额(△ROA)和销售净利率增长额(△Sales)显示,减值的公司平均值分别为-0.02和-0.11,比未减值的公司平均值低,说明计提商誉减值准备的公司业绩比未计提的公司业绩更差些;计提公司和未计提公司权益账面市值比(B/M)均小于1,是否是商誉减值影响因素需要对模型回归结果进行分析。此外,盈余管理动机变量方面,计提减值公司CEO更换变量平均值0.19比未计提的公司0.14高, 计提减值的公司CEO持股比例1.43%比未计提减值的公司0.98%要高,与假设一致。董事会特征方面,描述统计结果也显示了计提商誉减值的公司与未计提的公司存在一定的差异。各因素具体的影响程度有待于回归分析做进一步的检验。

(二)回归分析

1. Logistic模型回归结果与分析

表2为模型1的Logistic回归结果,分析如下:

(1)经济因素分析

观察表2,经济因素中的业绩变量总资产收益率、销售利润率与账面市值比都和商誉减值计提不相关,没有通过显著性检验。而在描述性统计中,总资产收益率、销售利润率平均值都为负数,表明计提减值的上市公司业绩都为负增长率,盈利能力下降,属于资产可能发生减值的迹象。这表明资产减值并未反应收益能力的下降,经济因素不是上市公司商誉减值的影响因素,假设1和假设2不成立。

(2)管理层动机因素分析

管理者动机因素中,“大洗澡”动机、“盈余平滑”动机、CEO变更动机与商誉减值不相关,没有通过显著性检验,没有发现中国上市公司利用商誉减值进行“大洗澡”和“盈余平滑”的动机,与假设3和4相反。“盈余平滑”动机不显著的原因,可能是上市公司采用其他盈余平滑的手段,如可以通过调节收入来达到盈余操纵目的(Zarowin,2002)。“大洗澡”动机不显著的原因,可能是减值计提前需要进行复杂的减值测试程序,管理层采用商誉减值准备进行扭亏和大清洗存在操作上的难度。管理层CEO变更动机不显著的原因,可能是中国职业经理人市场不像国外那样发达,上市公司对总经理进行更换的原因不是因为公司的业绩下滑导致,多数可能是行政命令或者由于个人发展或年龄等原因造成的,因此新更换的CEO在变动当年也就不会存在着基于盈余管理的计提减值的动机。因此,假设3、4不成立。

CEO持股比例与商誉减值负相关,通过了10%水平上的显著性检验,同研究假设的预期相符。此结果与描述性统计一致,未计提商誉减值的公司CEO持股比例比计提减值的公司要高。说明中国上市公司的CEO持有股票时,因为盈利会计指标的分红会给自己带来利益,所以出于自利的目的会发生盈余管理行为。CEO持有股票比例越高,越有倾向少计提商誉减值,证实了假设5。

(3)董事会控制因素分析

表中董事会特征中,董事长与CEO两职合一与商誉减值显著正相关,通过了1%水平上的显著性检验,与假设6预期的方向相反,可以解释为CEO两职合一越多,管理层越容易通过多计提减值进行盈余管理。独董比例与商誉减值显著正相关,通过了1%水平上的显著性检验,假设7成立。

此外,控制变量资产规模与商誉减值计提显著正相关,通过了5%的显著性检验,反映上市公司资产规模越大,商誉减值计提越多。

2.Tobit模型回归结果与分析

表3为模型2的Tobit回归系数估计及显著性检验结果,Tobit用来检验商誉减值计提比例WO%的影响因素。回归结果与Logistic模型回归结果基本一致,唯一的变化是CEO持股比例与商誉减值计提比例由相关变为不相关,说明持股比例会影响减值决策,但与减值计提比例多少不相关。

五、结论

本文将商誉减值计提的影响因素分为三类:经济因素、盈余管理因素和董事会控制因素,通过实证研究方法检验上市公司计提商誉减值的影响因素。结果发现上市公司计提的资产减值并没有如实反映商誉未来收益能力的下降,商誉减值并不是对其经济价值和业绩的反应,即上市公司商誉减值不是经济因素导致的。此外,高管持股比例显著影响商誉减值计提,这表明商誉减值计提受管理层盈余管理动机的影响。本文的研究结论对于改进和完善商誉会计准则提供了经验证据,也丰富和拓展了资产减值的相关研究。

1.Zucca, L.J.,Campbell, D.R. A Closer Look at Discretionary Write-downs of Impaired Assets[J]. Accounting Horizons,1992, Vol.36, September:30-41.

2.Elliott, J. A., J. D. Hanna. Repeated Accounting Write-offs and the Information Content of Earnings[J] Journal of Accounting Research, 1996(24): 117-134.

3.Katrien Van.,Steven M., and Ann Vanstraelen. IFRS Goodwill Impairment Test and Earnings Management: the Influence of Audit Quality and the Institutional Environment. Working paper, University of Antwerpen, 2009

4.Strong, J., Meyer, J.. Asset Write-downs:Managerial Incentives and Security retums[J]. Journal of Finanee, 1987, Vol.42, No.3:643-661.

5.Elliott,J.A , W.H.Shaw. Write-offs as Accounting Procedures to Manage Perceptions[J]. Journal of Accounting Research, 1998, 26: 91-119.

6.戴德明,毛新述,邓璠. 中国亏损上市公司资产减值计提行为研究.财经研究.2005(7)

7.代冰彬,陆正飞,张然. 资产减值:稳健性还是盈余管理.会计研究.2007(12)8.财政部.企业会计准则.经济科学出版社.2006

本方系新疆高校人文社科重点研究基地项目阶段性成果(项目编号XJEDU050212C15);新疆财经大学博士科研基金启动项目阶段性成果。

新疆财经大学会计学院