一季度面粉市场“旺季”遇冷面企生存环境艰难

张春良

南方小麦交易市场 江苏靖江 214513

一季度面粉市场“旺季”遇冷面企生存环境艰难

张春良

南方小麦交易市场江苏靖江214513

受制于国内经济增速放缓以及加工业产能严重过剩,1~2月份国内面粉市场“旺季”遇冷,面粉市场“节假日效应”大大弱化,这使得面粉加工企业在竞争“水深火热”的面粉市场中生存难度进一步加大。预计在原粮供给充裕且终端需求难有明显改观的情况下,国内面粉市场行情仍将以区间震荡为主,建议面企原粮采购采取“以销订购”策略。

产能过剩需求疲软以销订购产业转型

1 一季度国内面粉市场行情走势综述

一季度国家临储小麦成为国内市场粮源供给主渠道,随着国内传统节假日的临近,国家政策性小麦投放力度加大,粮源市场供给压力增加,国内麦价整体呈现弱势运行。与此同时,元旦以及春节所带来的节假日效应弱化,面粉市场销售虽略有加快,但整体需求改观程度低于市场预期水平,面粉市场行情走势整体呈现稳中波动格局。由于国内面粉市场“节假日效应”大大弱化,这使得面粉加工企业在竞争“水深火热”的面粉市场中生存难度进一步加大;但面粉加工企业之间经营情况不一,大型面粉加工企业因其规模化优势较为明显,其经营情况明显好于中小型面粉加工企业,部分中小型面粉加工企业较往年提前停工放假。据相关数据统计,国内特制一级面粉均价1月4日为3316元/t,截至3月初为3263.33元/t,下跌52.67元/t,跌幅1.59%;相比之下,上年同期国内特制一级面粉均价1月5日为3226.92元/t,截至3月初为3280.67元/t,上涨53.75元/t,涨幅1.67%。国内加工业产能严重过剩以及消费需求的明显下降加剧了行业竞争激烈程度,下游主体备货意识淡薄,面粉加工业整体处于微利格局,面粉加工企业对面粉价格的变动较为敏感,处于调价上下两难的局面,大多处于观望状态。截至3月初,北京地区特一面粉出厂价3200元/t,浙江杭州地区特一面粉批发价3400元/t,广东广州地区特一面粉批发价3340元/t。

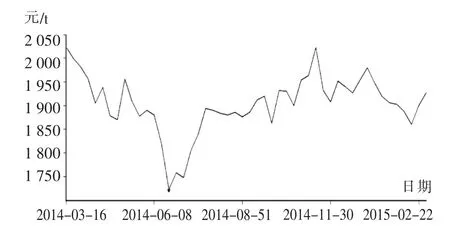

截至3月初,国内一级麸皮市场均价报收于1926.67元/t,较1月初的1980元/t,下跌53.33元/t,跌幅2.69%;相比之下,上年同期截至3月初,国内一级麸皮市场均价报收于2035.71元/t,较1月初的1991.43元/t,上涨44.28元/t,涨幅2.22%。面粉加工企业麸皮库存量保持充裕,因下游饲料需求较为清淡,面粉加工企业麸皮销售情况一般。农业部最新公布的数据显示,2015年1月国内生猪存栏环比下降3.18%,同比下降7.4%;能繁母猪存栏环比下降2.3%,同比下降17.7%。养殖市场指标性数据当前正处于相对低位水平运行,这不利于养殖市场对饲料的消费,进而不利于推动饲料原料行情的发展。截至3月初,全国生猪均价11.62元/kg,较1月初的12.71元/kg,下跌1.09元/kg,跌幅8.58%;全国瘦肉型生猪均价12.03元/kg,较1月初的13.05元/kg,下跌1.02元/kg,跌幅7.82%。国内麸皮市场一级均价走势见图1。

图1 国内麸皮市场一级均价走势图

2 一季度面粉市场行情走势影响因素

1)原粮采购市场:粮源供给有保障,麦价整体弱势运行。一季度国家临储小麦拍卖市场仍为国内粮源供给主要渠道,其成交价主导国内小麦市场行情走势;2014年产国家临储小麦投放区域及投放数量的加大使得小麦流通市场供给压力加大,截至2月中旬,2014年产国家临储小麦投放区域已增加至江苏、安徽以及湖北地区。《国家临时存储粮食(小麦)竞价销售交易细则》自2月3日起将参与国家临储小麦的竞拍主体放宽,粮食购销企业同样可参与竞拍,一定程度上增加国家临储小麦的交易量、加快库存小麦的销售。面粉加工企业因终端销售不畅及对后期国内粮源供给无忧,其小麦采购较为“吝啬”,不愿继续增加企业库存。需求增速的放缓与供给量的增加使得麦市供需整体处于宽松格局,麦市购销整体延续“量淡价弱”格局。截至3月初,国家临储小麦(含2014年临储小麦)剩余库存量为2175~2275万t,相比之下,上年同期国家临储小麦剩余库存量在650~780万t;按照当前国家临储小麦周度成交量的节奏,其供给总量较为充裕。当前国家临储小麦主要分布为江苏地区435.37万t,安徽地区644.97万t,河南地区974.77万t,湖北地区173.75万t。截至3月初,江苏地区2014年产普通红小麦安宁港海轮平舱价报2550~2560元/t左右,普通白小麦安宁港海轮平舱价报2540~2550元/t;安徽蚌埠地区中等普通白小麦进厂价2460元/t;河南郑州地区中等普通白小麦进厂价格2520元/t;山东济南地区中等普通白小麦进厂价格2540元/t;河北石家庄地区中等普通白小麦进厂价格2570元/t。国内小麦期货价格则弱势下跌;截至3月初,郑州商品交易所强麦1505合约期价报收于2623元/t,较1月中下旬的阶段性高点2720元/t,下跌97元/t,跌幅3.57%,期间最高价2720元/t,最低价2602元/t。在国家临储小麦投放市场使得粮源供给阶段性有保障的情况下,国内麦价呈现弱势运行格局,面粉加工企业减缓小麦采购力度,这也降低了面粉加工企业的采购成本。

2)粮食物流市场:油价持续下调降低物流成本,沿海粮船运费下跌明显。中国物流与采购联合会公布的数据显示,2014年全年社会物流总额预计超过210万亿元,同比增长8%左右;物流业增加值超过3.4万亿元,同比增长9%左右;社会物流总费用将超过9.7万亿元,同比增长8%左右,增速延续小幅回落态势。社会物流总费用与GDP的比率约为17%左右,物流业发展的质量和效率有所提升。2014年铁路货物周转量预计下降6%左右;规模以上港口货物吞吐量和外贸货物吞吐量增速同比分别回落4.1个和3.8个百分点。截至2月27日,上海航运交易所发布的中国沿海(散货)综合运价指数报收于845.98点,其中沿海粮食货种运价指数报647.13点;大连/锦州至广州(2~3万dwt)市场运价36.5元/t,营口至深圳(4~5万dwt)市场运价34.7元/t。国家发改委宣布上调国内成品油价格,国内汽柴油价格从2月28日零点开始每吨上调390元和375元,折合成90号汽油和0号柴油每升分别上涨0.29元和0.32元;这也是自2014年7月以来,国内油价出现罕见的“十三连跌”后,出现的“两连涨”。国内成品油价格整体下调以及粮运需求疲软对粮船运费施压较为明显。截至2月底,江苏靖江安宁港至广东各港口1000t级小麦船运费106~111元/t,3000t级小麦船运费68~70元/t,5000t级小麦船运费62~63元/t;至福建各港口1000t级小麦船运费73~80元/t。

3)终端消费市场:节假日效应弱化,节后面粉需求渐入淡季。据相关机构统计数据显示:2014年全年,我国小麦粉总产量为14116万t,同比增长4.76%;其中安徽小麦粉产量为1669.57万t,同比增长16.86%;江苏小麦粉产量为1250.33万t,同比增长14.67%;河南小麦粉产量为5196.79万t,同比减少0.12%;山东小麦粉产量为2394.27万t,同比增长1.78%;河北小麦粉产量为1009.78万t,同比增长11.17%。2014年国内小麦品质仍以中强筋类小麦为主,其蒸煮品质优良的小麦比重达到50%以上;而强筋和弱筋类小麦比例相对偏少,这也使得国内麦市在供给总量充裕的情况下,面临品质结构的失衡,高品质小麦供给偏紧这也为面粉加工企业原粮采购带来困难,性价比优势明显的进口小麦备受青睐。面粉加工业产能严重过剩与终端需求增速放缓使得面粉加工行业竞争异常激烈,面粉加工业处于微利甚至亏损格局,面粉购销的季节性特征明显弱化,国内面粉市场“旺季不旺”格局较为明显。截至3月初,国内特一级小麦粉与三等白小麦价差已由1月初的790~800元/t,缩窄至740~750元/t。相比之下,上年同期截至3月初,国内特一级小麦粉与三等白小麦价差由1月初的690~700元/t,扩大至740~750元/t。特一级小麦粉与三等白小麦价差走势见图2。

图2 特一级小麦粉与三等白小麦价差走势图

4)宏观经济:国内经济增速放缓,传统产业陷入困境。国家统计局公布的数据显示,初步核算,全年国内生产总值636463亿元,按可比价格计算,比上年增长7.4%;创下24年以来的新低。2015年1月份,全国居民消费价格总水平同比上涨0.8%,环比上涨0.3%;其中,食品价格同比上涨1.1%,比上月回落1.8个百分点,影响CPI同比涨幅回落0.58个百分点,约占CPI同比涨幅回落的八成。2015年1月份,全国工业生产者出厂价格同比下降4.3%,环比下降1.1%;工业生产者购进价格同比下降5.2%,环比下降1.3%。继2月汇丰中国制造业采购经理人指数(PMI)初值降至7个月以来最低点后,2月中国官方制造业PMI为50.2,创8个月以来的新低。1月的诸多指标已显现国内经济增长放缓迹象,预计今年一季度国内经济呈现稳中略降态势,国内货币政策趋于宽松以提振国内经济,中国人民银行决定,自2015年3月1日起下调金融机构人民币贷款和存款基准利率;金融机构一年期贷款基准利率下调0.25个百分点至5.35%,一年期存款基准利率下调0.25个百分点至2.5%。在“三期叠加”的背景下,国内一些传统行业陷入困境,一些民营企业生存状况艰难。产能极度过剩的面粉加工业,也未能幸免;资金链短缺、开工率低、利润率为负等等,成为行业发展的真实写照。

3 二季度面粉市场行情展望及建议

国家统计局公布的最新数据显示,2014年全国粮食总产量达到60710万t,比上年增加516万t,增长0.9%。其中,夏粮产量13660万t,增长3.6%;早稻产量3401万t,下降0.4%;秋粮产量43649万t,增长0.1%。自2006年国内主产区启动小麦托市收购预案以来,在小麦托市收购价格逐年抬高的情况下,国内麦价持续走高,多年以来麦价走势脱离供需基本面。在国内粮食产量“十一连增”的背景下,政策性粮源库存数量高企导致财政负担加重,内外麦价价差处于高位使得进口压力增加,天花板效应凸显;但生产方式的落后以及流通环节多、流通效率低使得成本高企,地板效应明显。“两板”效应大幅挤压了麦市产业链经营主体的生存空间,麦市需要时间“消化”以往政策所积累的问题。预计节后国内麦市或随着用粮企业开工的逐步恢复,迎来阶段性的备货需求,小麦市场购销将趋于回暖,但预期不会太乐观。在国内麦市供需宽松的大格局下,麦价处于下有支撑上行无力态势,预计2015年产新小麦上市前麦价将维持不温不火的区间波动态势,阶段性大幅波动行情难现。

在新一年度主产区小麦最低收购价未上提之后,2月4日经国务院批准,2015年生产的早籼稻(三等,下同)、中晚籼稻和粳稻最低收购价格分别为每50公斤135元、138元和155元,保持2014年水平不变。这再次传递出国家对粮食市场逐步由“政策市”转向“市场市”的意愿。当前国内外麦价价差仍处高位,“内高外低”冲击国内小麦产业链;由于全球货币政策导致的汇率波动风险对进口小麦的影响不确定性加大;这使得对进口小麦依存度较高的加工企业后期面临的市场风险加大。由于国内对优质小麦的需求缺口较大,总体上优质小麦呈现供不应求的局面,预计2015年我国进口小麦数量为250~300万t,全年进口数量或略低于去年数量。后期随着天气逐步趋热,面粉的保管难度加大;二季度国内面粉消费需求将迎来传统的消费淡季,面粉加工企业的开工率将下降,面粉市场行情整体将以弱势运行为主。在国内粮源供给总量有保障的情况下,面粉加工企业应结合市场需求情况以及自身产能情况,采取“以销定购”策略,根据终端需求变化情况,保持合理的企业开工率,降低粮源的库存量。与此同时,面粉加工企业应密切关注国家临储小麦拍卖成交“量价”情况,充分把握有利信息,规避市场不利冲击。受2014年暖冬天气影响,今年主产区小麦遭受冻害和干旱的风险加大,天气会成为影响市场主体对小麦后期行情走势预期的不确定因素,后期建议密切关注主产区天气变化对新小麦产量及质量的影响。在国内面粉加工行业“水深火热”的竞争环境中,加强成本控制和质量管理仍将是其工作重心;面粉加工企业应主动与下游客户差异化需求对接,由以往的生产型向销售型、服务型、研发型转变,走“市场细分、产品差异化”路线。

TS 210.2,F 304.3,F 312.1

A

1674-5280(2015)02-0046-04

2015-03-03

张春良(1981—),男,管理学硕士,总经理,主要从事粮食市场行情研判。