基于投资时钟原理的中国大类资产配置研究与实证

郜 哲

(1.北京大学 光华管理学院,北京,100871;2.中关村科技园区海淀园博士后工作站 北大方正集团分站,北京,100871)

研究大类资产配置是机构投资者进行投资决策的第一步,且对投资业绩具有决定性的意义。自从美林证券于2004年发表了著名的《The investment clock》报告之后,作为一种体现实体经济与资产配置之间内在关联的突破性思路,投资时钟原理被越来越多的学者进行研究,并被投资者作为大类资产配置的基本策略。进入2007年开始的股市大牛市以后,我国的学者和机构对关于经济周期划分和大类资产配置的问题也进行了深入的研究与应用,如较早期的郑木清(2003)利用产出缺口和利率变动来划分经济周期并给出了股票与债券的混合资产配置方法。在2008年股市遭遇严重危机之后,对于大类资产配置以及投资时钟的研究也成为了新的热点,卢雄鹰(2010)较系统地介绍了投资时钟在资产配置中的应用;苏民和逯宇铎(2011)从理论上对美林投资时钟模型进行了修正和补充;赵航(2012)将美林投资时钟模型应用到中国市场,利用指数模拟初步检验了从1995—2009年各类资产在经济周期不同阶段的表现,验证了中国经济的周期性;卢国锋(2011)将投资时钟模型应用到了我国商业银行的债券投资策略当中;张乐和张忠能(2013)利用投资时钟模型和PE指标,对该模型在股市中的应用进行了分析与研究。

由于各个国家的宏观经济运行所处的阶段有所不同,各个经济体的开放程度以及经济体所受的外在约束的不同,在不同的国家运用投资时钟原理来指导大类资产配置需要进行合理的调整来适合本国所特有的经济特点。在过往的文献中,对经济周期的划分以及对大类资产的收益率均没有统一的标准,因此对资产轮动现象的解释也具有一定的主观性。本文利用合理的指数来表示我国大类资产标的(股票、商品、债券、现金)长期的收益表现,重点研究了如何更好地利用投资时钟原理来指导中国的大类资产配置,以及如何选取合理的经济周期划分方法,并通过基于蒙特卡洛方法优化的均值方差模型来对中国大类资产配置进行实证。从实际数据出发,分析了我国经济周期各类资产收益的特点,给出了在我国利用投资时钟原理进行大类资产配置的合理方案,具有一定的理论和实际投资指导价值。

一、投资时钟基本思想和理论依据

投资时钟原理是美林证券于2004年基于美国近30年的经济数据实证将宏观经济周期的四个不同阶段与大类资产的收益率和行业轮动联系起来的实用理论。经典的投资时钟往往基于如下假设:

假设1:生产要素和生产技术的发展水平决定经济的长期发展趋势,中短期经济则由于经济产出和货币供应水平有规律地偏离均衡状态的运动则使中短期经济呈现出周期性波动。

在美林证券投资时钟报告中,采用产出缺口(实际产出与潜在产出的差值)来衡量经济产出偏离均衡状态的程度,并采用通货膨胀的预期来衡量货币供应偏离均衡的程度。在一个典型的经济周期中,经济的增长一般会从实体层面传导到货币层面,在经济上行的过程中,由于经济产出的提升而形成了正向的产出缺口。经济增长会通过工资上升和收入提高等路径来刺激消费,从而拉高了物价,使通货膨胀水平上升。在经济周期性下行的过程中,由于工业产出的萎缩而导致收入减少、消费水平偏低,从而会平抑物价,进而导致通货膨胀水平的下降。基于这样的理论假设,利用劳动力市场的价格粘性,通过区分产出缺口和通胀水平的四种状态组合,便可将中短期的经济周期划分为四个阶段:复苏、扩张、滞涨、衰退(见图1)。

图1 投资时钟原理假设

在这四个阶段中,每个阶段的经济运行情况都具有自己的特点,因此大类资产表现也出现了分化,其轮动过程如图2所示。

图2 美林投资时钟原理图

二、中国大类资产表现

为了说明利用投资时钟原理对我国大类资产进行配置的重要性,本节首先对我国四类主要资产(现金、债券、商品、股票)在2002年1月4日到2012年3月13日十年多的时间内实际收益表现进行了考察。首先,本文选取四个具有一定代表性的指数来表征四类资产,现金的代表指数为:2002年1月4日至2007年1月3日采用银行间7天回购利率,用算术加权的方法进行数据平滑,平滑周期为20天,2007年1月4日之后采用SHIBOR的1W数据的20日均值。债券的代表指数为中债综合财富(总值)指数。商品的代表指数为:2004年6月1日开始采用的南华商品综合指数,并对2002年1月4日至2004年5月31日的数据采用相同的编制方法进行了回溯。股票的代表指数为:从2003年起为巨潮A股指数,2002年1月4日至2003年1月1日的数据采用流通市值加权方法进行回溯。

利用上述四个指数,笔者可以统计四类资产在这10年时间里的月度收益率和年化收益率以及波动率(见表1)。

表1 各类资产长期回报率及波动率

表2 各类资产真实收益率表(CPI调整)

通过统计,我们可以看到我国大类资产的收益具有以下特点。

1.长期来看,股票具有最高收益,但其波动率较大。

2.经CPI调整后的资产收益表明,在过去10年间,现金与债券基本不具有资产升值的作用,其收益率会被通胀率所抵消。

3.与现金和债券相比,商品具有较高的收益率,同时又具有低于股票的波动率。

通过对我国大类资产在过去10年间的总体收益表现进行分析,我们可以预见,如果诸如养老金、企业年金等机构投资者仅仅将投资集中在储蓄和债券中,很难保证资产的升值,但股票和商品相对风险较大,也不能作为较长时期内单一的投资目标,因此,采取投资时钟的思想来对我国大类资产进行配置具有重要的意义。

三、基于投资时钟原理的中国大类资产配置研究与实证

中国国内的一些学者和投资机构从2009年开始对投资时钟理论在中国金融市场上的应用展开了研究,其中,中金公司是最早将投资时钟原理应用于中国投资市场的公司之一。中金公司应用投资时钟理论分析了不同行业在经济周期中的表现,国信证券也借鉴美林投资时钟的经典理论讨论了经济周期对证券市场的影响和经济周期划分的行业配置效果,除此之外申银万国证券和东方证券、中投证券、博时基金、色诺芬信息服务公司均对该问题进行了一定的研究与实证。综合上述机构的研究成果,可以得到如下基本结论。

1.中国的经济存在非常明显的周期现象,在经济周期的四个阶段中,均具有表现突出的代表性大类资产,此结果与美林投资时钟所研究的美国市场所表现出的特征高度吻合。

2.在不同的经济周期中,存在资产定价错误的现象,因此,识别经济周期的变化进行资产类别和行业配置的调整可以获取超额收益。

投资时钟理论应用的关键步骤在于对经济周期拐点的判断,对经济周期拐点判断方法的筛选,一是要看该方法所采取的指标是否符合本国经济的运行特点,二是要看该方法是否能更好地处理数据上的噪声,抓住经济周期的主要变化趋势。

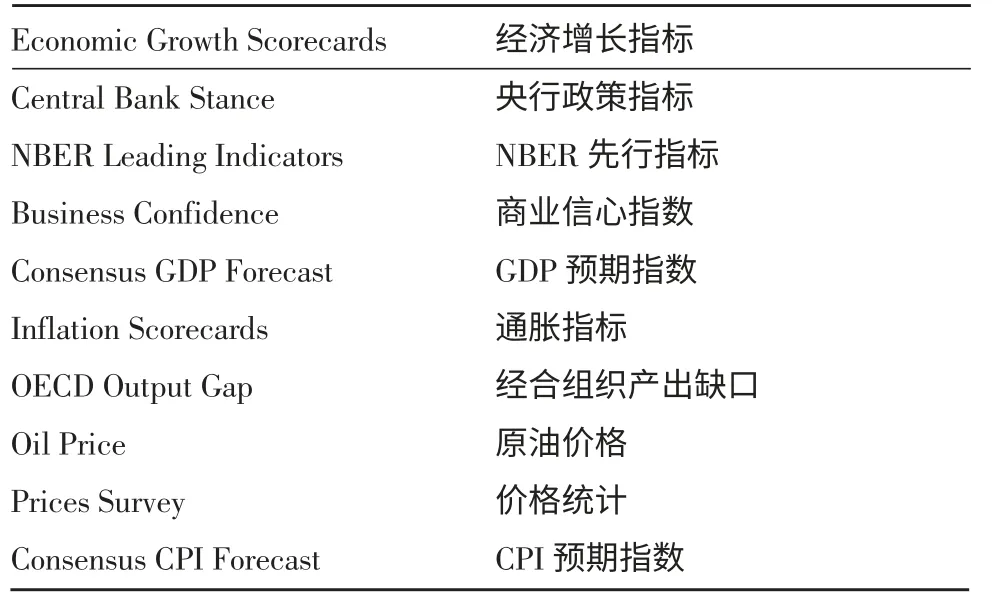

对于拐点判断的参考指标选取问题,在经典的美林投资时钟理论中,采用的是经济增长预期和通胀预期这两组指标(见表3)涨跌的四种组合来判断未来六个月的经济周期。然而这些指标在我国并不能有效获取,特别是对于产出缺口的估计,我国缺乏足够的数据支持。因此各家的研究机构都采用简化的指标体系进行替代(见表4)。由于替代指标和对数据的处理方式不同,各个研究机构也给出了不同的经济周期划分结果(见表5)。

表3 美林证券公司经济周期划分方法采用的宏观经济指标

表4 国内研究机构经济周期划分方法采用的替代指标

对经济增长的预期,一部分研究机构采取工业增加值或GDP的同比增速进行替代,而这两组指标更多地是反映经济增长的结果而非预期,因此这两组指标并不适合进行经济周期拐点的预先判断。另一部分研究机构则采取一些特定的方法对产出缺口进行估计,但相比于成熟的经济体,我国经济的一大特征就是可贸易部门在经济中具有非常大的比重,该部分对CPI的影响是无法忽略的,这使得我们很难计算产出缺口的实际情况。

对于通胀预期的替代指标,大部分研究机构均采用CPI,而我国的CPI指数的波动主要为食品价格所主导,从而使得CPI这一指标的波动较为剧烈并且不规则,这使得该指标并不适合用于判断经济周期阶段的拐点。

另外,高善文(2013)的研究表明:中国的生产资料价格的变化机制是不同于成熟经济体的,成熟经济体中利用劳动力市场价格调整慢的价格粘性来对通胀水平进行预测的机制在我国经济表现中并不明显。因此,根据投资时钟理论的根本意义,应该寻找反映经济增长预期和当前阶段资源受限情况的两组指标来对经济周期进行划分。国家统计局所编制的领先指数包含了包括新开工项目、产销率、消费者预期等在内的能综合反映经济增长预期的指标,滞后指数则包括了CPI、居民储蓄、财政支出在内的能更好表明资源限制体系的指标。利用这两组指标进行经济周期划分,一方面可以最大程度地利用我国现有数据来反映我国的实际经济增长预期情况及通胀的预期情况,另一方面,该指数具有较好的连续性和数据口径统一性,因此将这两组指数作为经济周期拐点判断的参考指标可以极大地提升判断经济周期的准确性。

表5 经济周期划分结果比较

对于经济周期拐点判断的模型,另一个重要问题就是如何区分真正的趋势与突变产生的噪声,在大部分研究与业界实用中常采用的方法为各种滤波模型,其中最典型的为HP滤波模型,在表4所列的机构中,除色诺芬公司外,其他机构所采用的均为HP滤波模型。但是正如陈磊(2005)所提到的:在HP滤波模型中,对于差分平稳过程可能产生伪周期,从而在消除趋势后的数据中所观察到的周期波动仅仅反映了滤波的性质,而没有告诉我们数据本身的特征。而色诺芬公司所采用的方法为广义拐点判别的一次波动方程(wave equation),该方法可以更多地捕捉模型原始数据的真正趋势。

按照不同的经济周期拐点判别指标和判别模型,表4所列的各机构的经济周期划分结果如表5所示。

鉴于前文对于经济周期拐点判别问题的分析,在下文笔者将利用表5最后一列的经济周期划分结果考察投资时钟原理在我国大类资产配置上的实证情况。

利用所采用的四类资产指数在表5最后一列所示的各阶段的资产收益情况进行分别统计,并对经济周期四个阶段的收益率分别进行算术平均,可以得到各个阶段四类资产的收益情况(见表6)。

表6 各类资产在经济周期各阶段平均收益率

各类资产在经济周期各阶段平均收益率说明我国大类资产同样存在着明显的轮动效应,并且与美林证券研究的美国的大类资产表现具有较高的相似性,所不同之处仅仅在于我国的股票类资产在扩张期具有最高的收益水平,而美国在扩张期表现较好的资产为商品,这与我国商品期货面世时间较短,早期波动率较高的因素有关。

在确定我国各阶段的大类资产收益率之后,可以利用所统计出的各阶段资产期望收益率和各阶段不同资产类别的相关性来构建均值方差模型,从而得出各个经济周期阶段的最佳投资组合配比。但传统的均值方差模型存在以下主要问题。

第一,在均值方差模型中一般假设资产类别的收益成正态分布而现实世界资产收益并非都是正态分布。因此,均值方差模型的正态分布假设忽略了一些重要信息,并且投资者往往更为关注正态分布尾部的特殊情况而非正态分布中心的正常情况。第二,资产类别之间的相关性可能是不稳定的。第三,均值方差模型完全依靠预期收益和预期风险来考察资产类别收益的分布,忽略了其他诸如流动性和交易性这样的资产类别的其他重要特征。第四,投资时限问题,均值方差模型普遍采用的时间期限为一年。

对传统均值方差模型的一种优化方式是采用蒙特卡洛模拟来增强传统均值方差模型的鲁棒性。蒙特卡洛模拟通过利用计算机随机产生的输入变量来模拟可能的结果。由于蒙特卡洛模拟允许分析者预先规定变量的分布特征,因此,该方法特别适用于拥有不同特征的输入变量同时输入模型的问题。理论上讲,该方法可以解决资产配置问题中,资产类别收益的不确定性问题,从而使资产配置的结果具有更高的可操作性。

本文利用一种被称之为半随机蒙特卡洛模拟(QRMCSAA)的方法进行计算,通过蒙特卡洛模拟方法得出了各类资产在经济周期不同阶段的效率前沿以及大类资产的权重配比的取值范围,根据效率前沿上的特定收益点,可计算该点各类资产权重的期望,作为经济周期不同阶段的大类资产配比(见表7)。

表7 经济周期各阶段资产配比表

半随机蒙特卡洛模拟(QRMCSAA)的计算过程为:(1)基于历史数据估算回报率,方差以及相关性;(2)利用核函数计算每类资产回报率的非正态概率分布函数;(3)通过蒙特卡洛半随机模拟得出每类资产一年内的回报率分布,方差,以及相关性;(4)对每年的模拟数据利用均值方差模型计算效率前沿;(5)重复(3)-(4)500次;(6)对这500次结果,给出效率前沿上指定点的资产权重配比的期望值。

利用上文中的四个指数,在2002年1月4日到2012年3月13日之间进行回测,假设初始资金1 000万元,按照表5中最后一列的经济周期划分结果,在经济周期每个阶段的第一个月份的第一天进行大类资产的建仓,每类资产的持仓金额比例按照表7的结果进行确定,当经济周期进入到下一个阶段时,在当月第一天进行调仓,即将此时刻的总资产按照下一个阶段的大类资产配比进行重新分配,由该策略可以得到基于投资时钟原理的中国大类资产配置策略的收益情况(见表8、图3)。

表8 基于投资时钟原理的中国大类资产配置策略的收益情况

从该策略的表现可以看到,采用基于投资时钟的大类资产配置策略在10年间的整体收益远远高于单一品种的大类资产的收益。通过对大类资产配置进行积极的管理,一方面可以在复苏期和扩张期获得投资股票类资产的更高收益,另一方面可以在滞涨期和衰退期通过配置债券和现金等防御性资产规避风险。通过对经济周期的判断,该策略很好地避开了两次股市的大熊市,在配置股票时并未出现较大的波动率。

图3 基于投资时钟原理的大类资产配置策略十年间表现

该策略的最大回撤为4.91%,出现在2011年年中,此时判断经济周期为衰退期,主力资金配置在债券上,而由于此前央行连续5次加息,12次提准,致使出现了罕见的“股债双杀”,才导致策略出现了较大的回撤。而在大部分时间策略都表现出了较高的稳定性和回报率。

四、总结

投资时钟原理可以帮助机构投资者进行积极有效的大类资产配置,但具体应用时必须结合本国实际经济运行的特点,尤其是在选取经济周期划分的参考指标时,应全面考察所选指标是否能代表本国的经济增长预期和实际的通胀水平。经济周期划分是比较复杂的问题,而随着时间的推移,宏观经济指标对实际经济运行情况的反映程度也是在不断地变化。因此,在应用投资时钟原理时也应具有动态的调整方案,一方面可以根据当前经济特点来调整所采用的宏观经济指标,另一方面也可以根据不同阶段的投资需求动态调整资产配比,以达到机构投资者对风险水平控制的特殊需求。

[1]Brinson G.P.,Singer B.D.,Beebower G.L.Determinants of portfolio performance II:An update[J].Financial Analysts Journal,1991,(5):40-48.

[2]Ferson W.E.,Merrick Jr J.J.Non-stationarity and stageof-the-business-cycle effects in consumption-based asset pricing relations[J].Journal of Financial Economics,1987,(1):127-146.

[3]Alwang J.,Siegel P.B.Portfolio models and planning for export diversification:Malawi,Tanzania and Zimbabwe[J].The Journal of Development Studies,1994,(2):405-422.

[4]McQueen G.,Roley V.V.Stock prices,news,and business conditions[J].Review of financial studies,1993,(3):683-707.

[5]Lynch M.The Investment Clock[R].Special Report,2004.

[6]张卓群,王晓洁.中美资产评估准则比较与启示[J].河北经贸大学学报(综合版),2012,(3):47-49.

[7]卢雄鹰.资产配置中的投资时钟模型[J].上海金融,2010,(1):60-63.

[8]赵航.基于“投资时钟”模型的理财资产最佳化配置模式[J].中国集体经济,2012,(10).

[9]哈继铭,邢自强,徐剑.1998—2009年中国经济周期及资产走势分析[R].中金公司研究报告,2009.

[10]林晓明.美林投资时钟A股市场探讨[R].国信证券研究报告,2010.

[11]贺振华.中国的投资时钟——经济周期与行业轮动的实证分析[R].申银万国公司研究报告,2009.

[12]熊鹏,吴文贤.投资时钟研究综述[R].色诺芬公司研究报告,2011.

[13]高善文.经济运行的逻辑[M].北京:中国人民大学出版社,2013.

[14]郑木清.机构投资者积极资产配置决策研究[D].上海:复旦大学,2003.

[15]苏民,逯宇铎.经济周期视角下的资产轮动模式[J].金融理论与实践,2011,(1):33-36.

[16]卢国锋.我国商业银行在经济周期中的债券投资策略研究[J].南方金融,2011,(7):69-71.

[17]张乐,张忠能.“投资时钟”模型在股市中的应用研究[J].微型电脑应用,2013,(4):35-38.

[18]陈磊.中国经济周期波动的测定和理论研究[M].大连:东北财经大学出版社,2005.