商业银行理财产品收益的实证研究

周建涛

(北京航空航天大学 经济管理学院,北京100191)

商业银行理财产品受到学术界高度关注。胡建武、张伟(2006)比较银行理财产品与储蓄,发现它们存在明显的替代关系[1];林颖、徐承龙(2006)探索与市场汇率挂钩的累积型理财产品,建立一个偏微分方程的数学模型[2];施炎飞、戴志敏(2006)将利率理财产品分为区间挂钩、正向挂钩和负向挂钩型三类,探讨三类产品的定价方法[3];林榕辉、郑泽星(2007)研究人民币理财产品定价[4]。马秋君、李魏(2011)分析我国银行结构性理财产品的收益与风险[5];邱峰(2012)从利率市场化的视角,剖析商业银行理财产品的热销现象[6];张贵华、石青辉(2010)探讨居民理财产品的差异化营销策略[7]。但少见理财产品预期收益率、实际收益率影响因素之研究。

一、国内商业银行理财产品收益现状

截至2013年末,我国银行理财产品发行4.4万款,而2012年仅3.2万款,增幅达三成。2013年银行理财产品资金规模超过25万亿元,较2012年增加7.1万亿元,增幅达4倍。2013年到期的理财产品,97款实现超额收益;527款未实现预期收益。实现超额收益产品多投资于债券和货币市场;未实现预期收益产品多挂钩利率、汇率、商品期货。

1.国有大行、股份制银行占绝对优势。2013年国有大行和股份制银行是发行理财产品的主力,中国建设银行位居榜首,依次是中国银行、中国工商银行、招商银行、广发银行、平安银行。其中国有商业银行占31.27%,股份制商业银行占29.90%,二者相加占61.17%。

2.小额认购依旧是大势。2013年针对个人客户发行37 685款,面向机构客户发行11 931款,针对VIP客户发行2 907款。对个人客户发行量远超过机构、VIP客户。

2013年低起购金额产品发行量增幅较大。其中,起购金额5万元~15万元产品发行29 338款,涨幅59.46%,占75.04%;起购金额15万元~30万元产品发行2 048款,较2012年增长536款;起购金额30万元~100万产品发行3 657款,较2012年增长662款。

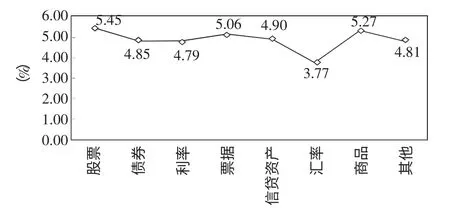

3.外币理财产品收益最差。2013年外币理财产品共发行1 649款,预期收益率仅0.15%~0.2%(见图1)。

图1 2013年外币理财产品预期收益率

4.短期理财产品为扩军主力。2013年,1-6个月中短期产品发行量较大,其中1-3个月有26 761款,较2012年增长7 293款,增长率37.46%;3-6个月有9 810款,较2012年增长38.40%。

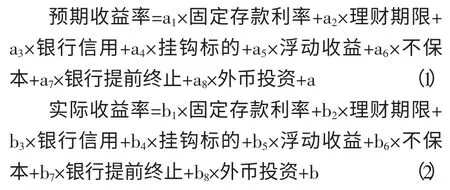

5.结构性产品实现最高收益。股票类产品发行量最大,占34.51%;利率类次之,占30.79%;第三是债券类,占27.14%(见图2)。

图2 2013年各投资类产品预期收益率

6.非保本产品份额升高。2013年,非保本浮动收益产品发行量最大,发行31545款,占70.16%;其次是保本浮动收益产品,发行8 713款,占19.37%;保本固定收益产品,发行4 711款,占10.48%(见图3)。

图3 2012—2013年发行各收益类型产品数量

二、商业银行理财产品收益率影响因素

1.样本说明。本文样本来自锐思金融数据库,发行期间2011.03.31-2013.12.31,选取预期收益率、实际收益率、固定存款利率、理财期限、发行银行信用、挂钩标的、收益是否浮动、是否保本、银行能否提前终止、是否外币投资等指标,删除无法获得完整信息的样本,最终有效样本1 437例。对选取样本采用6项处理规则:(1)固定存款利率。中国人民银行公布的存款利率,有活期、3个月、6个月、1年、2年、3年和5年,本文采用插值法计算相应理财期限的存款利率。(2)理财期限。理财产品期限为1个月至5年不等。本文将理财期限标准化,以“日”为单位,成为连续变量。(3)发行银行信用。其来自中诚信国际出具的2013年商业银行评级结果。理财产品信用赋值1-7,级别最低赋值1,级别最高赋值7。(4)挂钩标的。挂钩标的分为8个等级。若与国有大型企业或高信用评级企业挂钩,风险很低,赋值1。若挂钩标的为利率、信贷资产、汇率、指数、基金、股票等,风险增加,赋值2-7。(5)收益是否浮动、是否保本。若为浮动收益,赋值1,反之0。若不保本,赋值1,反之0。(6)银行能否提前终止。若银行提前终止,赋值1,反之0。(7)是否外币投资。若外币投资,赋值1,反之0。

2.回归分析。本文选取固定存款利率、理财期限、银行信用、挂钩标的、收益是否浮动、是否保本、银行是否提前终止、是否外币投资8个影响理财产品收益率的因素,其中固定存款利率、理财期限是连续型数值变量,其他为虚拟的类别变量。回归模型如下:

理财产品收益与利率同方向变化;理财期限影响资金流动性,理财期长导致流动性差应获得补偿。假设1:固定存款利率、理财期限与理财产品预期收益率、实际收益率均正相关。

理财产品收益总是伴随风险,挂钩标的、银行信用的风险越高,需要向投资者支付更高利息,理财产品收益也越高。假设2:高挂钩标的、银行信用风险的预期收益率、实际收益率高于低挂钩标的、银行信用风险。

不保本、浮动收益产品,风险较大需获得较高风险补偿。假设3:不保本、浮动收益产品的预期收益率、实际收益率高于保本、固定收益产品。

外币投资风险大于人民币投资,应给投资者更高风险补偿。若银行提前终止,风险较低无需风险补偿。假设4:外币投资的预期收益率、实际收益率高于人民币投资;银行不提前终止的预期收益率、实际收益率高于银行提前终止的预期收益率。

(一)影响理财产品预期收益的因素

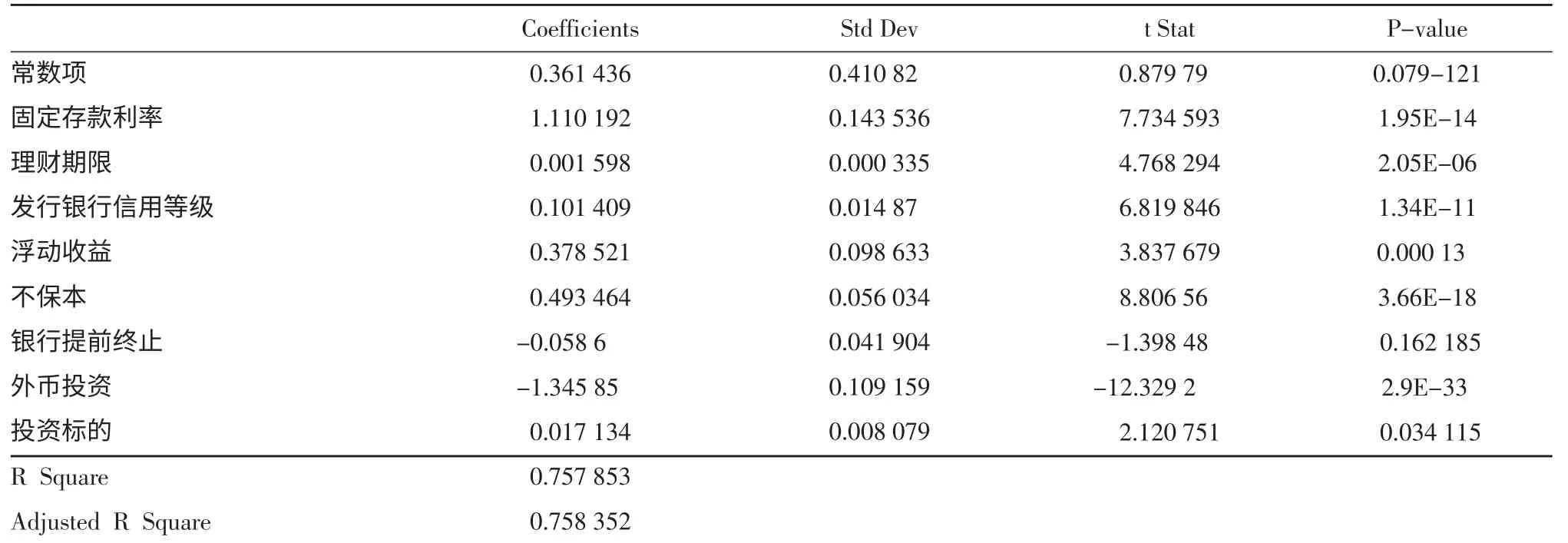

对1 437例理财产品的预期收益率进行回归,回归结果见表1。

经检验,模型不存在异方差与多重共线性,且通过F检验,在整体上是显著的。表1显示,固定存款利率、理财期限、发行银行信用、浮动收益、不保本、外币投资、投资标的对理财产品预期收益率有显著影响。

表1 理财产品预期收益率的回归结果

固定存款利率的系数为1.11、理财期限的系数为0.001 6,二者均与理财产品预期收益率正相关,符合假设1。固定存款利率的系数大于理财期限,说明固定存款利率对理财产品预期收益影响更大。发行银行信用的系数为0.101,投资标的的系数为0.017,高发行银行信用风险的预期收益率高于低发行银行信用风险,高投资标的风险的预期收益率高于低投资标的风险,符合假设2。发行银行的信用风险越高,越需要支付给投资者更高的利息;投资标的的风险越高,越需要支付给投资者更高的利息。浮动收益的系数为0.379,不保本的系数为0.493,浮动收益的预期收益率高于固定收益,不保本的预期收益率高于保本,符合假设3。浮动收益、不保本理财产品的风险更大,需要对投资者更高风险补偿。外币投资的系数为-1.346,外币投资预期收益率低于人民币投资,符合假设3。近年来人民币汇率升值幅度较大,多数外汇理财产品预期收益率不理想。

(二)影响理财产品实际收益的因素

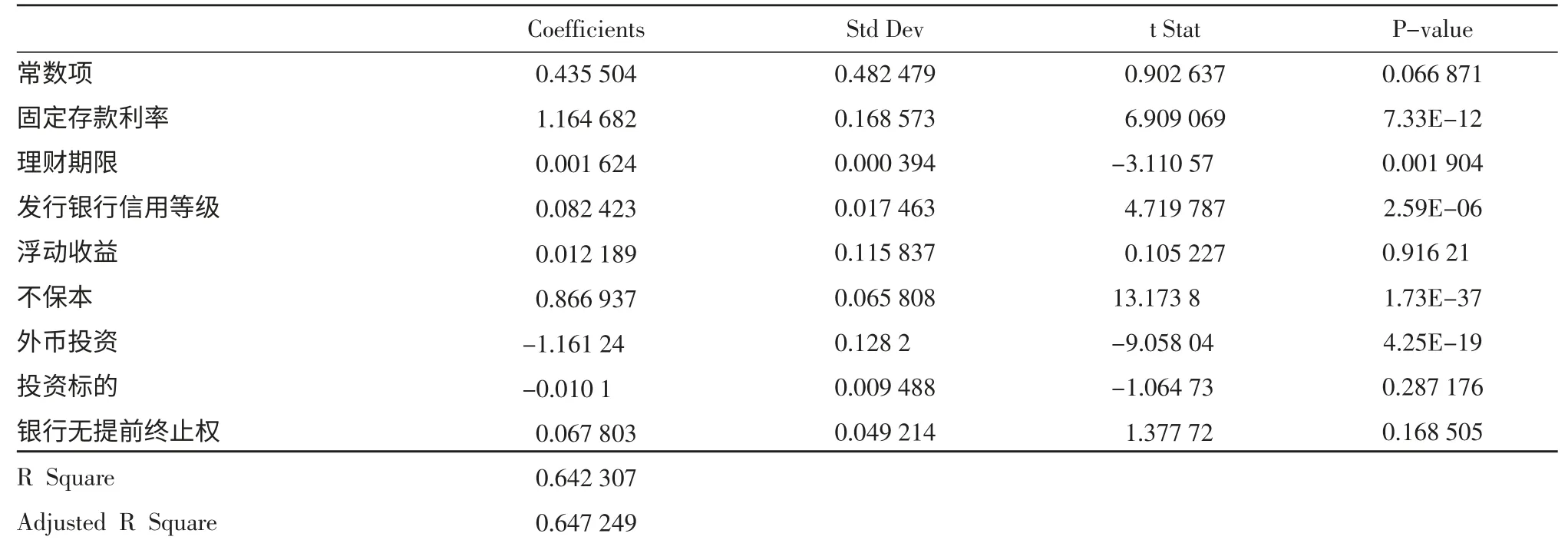

对1 437例理财产品的实际收益率进行回归,回归结果见表2。

经检验,模型不存在异方差与多重共线性,且通过F检验,在整体上是显著的。表2显示,固定存款利率、理财期限、发行银行信用、不保本、外币投资对理财产品实际收益率有显著影响。

固定存款利率的系数为1.165,理财期限的系数为0.001 6,二者均与理财产品实际收益率正相关,符合假设1。较高的固定存款利率,较长的理财期限均使得商业银行支付投资者更多的补偿,其中固定存款利率的系数大于理财期限,说明固定存款利率对理财产品实际收益率影响更大。发行银行信用的系数为0.082,符合假设2,发行银行的信用风险越高,越需要支付给投资者更高的补偿。不保本的系数为0.086 7,符合假设3,不保本的风险大于保本,需要对投资者更高的风险补偿。外币投资系数为-1.16,符合假设4,近年来人民币汇率升值幅度较大,多数外汇理财产品实际收益率不理想。但投资标的、浮动收益的系数不显著,说明商业银行对这两个指标的把握不尽如人意。

表2 理财产品实际收益率回归结果

三、结论

本文对收集数据进行描述性统计和回归分析,得出如下结论。

1.非保本产品、短期产品是理财产品市场主力。超额收益产品多投资于债券和货币市场,未实现预期收益产品多挂钩利率、汇率、商品期货。

2.商业银行能够较准确地预测固定存款利率、理财期限、发行银行信用、是否保本、是否外币投资对理财产品收益率的影响。固定存款利率、理财期限与理财产品预期收益率、实际收益率均正相关,低发行银行信用的预期收益率、实际收益率均高于高发行银行信用,不保本的预期收益率、实际收益率均高于保本,外币投资的预期收益率、实际收益率均低于人民币投资。这些指标的预期收益率和实际收益率基本一致,建议投资者选择理财产品时重点考虑固定存款利率、理财期限、发行银行信用、是否保本、是否外币投资。

3.商业银行不能准确预测投资标的、是否浮动收益、银行能否提前终止对理财产品收益率的影响。商业银行预测高投资标的风险的预期收益率大于低投资标的风险,浮动收益的预期收益率大于固定收益,银行提前终止的预期收益率小于银行不能提前终止,但上述因素对理财产品实际收益率的影响并不显著,说明商业银行对上述因素尚不能准确把握。实际收益率与预期收益率一致是投资者判断理财产品的重要指标,建议商业银行集中精力研究投资标的、是否浮动收益、银行能否提前终止对理财产品收益率的影响,争取预期收益率与实际收益率基本一致,这样的理财产品对客户才有吸引力,也能更多地增加银行收益,最终实现银行与客户的双赢[8]。

[1]胡建武,张伟.商业银行人民币理财产品比较分析[J].企业技术开发,2006,(9):62-67.

[2]林颖,徐承龙.一种累积型理财产品的定价分析[J].现代管理科学,2006,(1):103-104.

[3]施炎飞,戴志敏.银行对利率类理财产品的风险管理[J].经济论坛,2006,(8):102-103.

[4]林榕辉,郑泽星.人民币理财产品定价分析与产品创新[J].金融与经济,2007,(3):87-90.

[5]马秋君,李魏.我国银行结构性理财产品的收益与风险分析[J].经济社会体制比较,2011,(6):189-194.

[6]邱峰.透视商业银行理财产品的热销现象——基于利率市场化的视角[J].哈尔滨金融学院学报,2012,(1):22-24.

[7]张贵华,石青辉.居民理财产品的差异化营销策略研究[J].经济纵横,2010,(6):114-117.

[8]陈天奇.试论利率市场化对商业银行综合经营的影响[J].北京工商大学学报(社会科学版),2013,(1).