管理者过度自信度量方法的比较与创新

侯巧铭 宋力 蒋亚朋

摘 要:本文对现有管理者过度自信度量方法进行比较,依据心理学自利归因理论提出新的度量方法——自利归因度量方法,对2012—2013年深沪A股上市公司管理者过度自信状况进行度量。结果表明,自利归因度量方法较现有方法对管理者过度自信的识别更加宽泛且符合实际。通过对样本公司的管理者过度自信与企业非效率投资关系的实证检验,得出管理者过度自信易导致企业非效率投资、提高投资现金流敏感性的结论,从而验证新方法度量变量的有效性。

关键词:公司金融;管理者过度自信;自利归因理论;自利归因度量方法

中图分类号:F270.7 文献标识码:A

文章编号:1000-176X(2015)07-0058-08

一、引 言

人们在经济生活中表现出的过度自信倾向,在大量的心理学研究文献中早已得到了证明。Langer[1]和Miller和Ross[2]以及Cooper等[3]调查发现,在2 994个企业家中,认为本企业存续可能性高于70%的占81%,认为本企业肯定存续的占33%,而事实上近75%的企业存续时间不超过5年。Landier 和 Thesmar[4]对法国企业的研究得出了相似的结果。Roll[5]则开创性地将管理者过度自信纳入公司金融研究领域,最早提出了狂妄自大(Hubris)假说,指出管理者过度自信导致了过度扩张并购行为。这一假说同样得到Hayward 和Hambrick[6]实证研究的证实。可见,管理者普遍存在过度自信的心理认知偏差,这种非理性行为将对公司金融决策产生重大的影响。

过度自信是一种心理认知偏差,产生这种偏差的原因在于对自身能力和知识面的判断总是高于实际,而事实却并非如此。自 Roll 开创性研究以来,管理者过度自信对投资影响的研究在较长一段时间里处于理论探讨阶段,直到20世纪末,研究者才开始尝试对管理者过度自信这一心理认知偏差进行定量描述,寻求替代变量进行实证研究。但不得不承认管理者过度自信替代变量的可靠性和有效性一直是阻碍其实证研究的根本性问题,如何建立一个度量过度自信的标准仍然是本领域研究中所面临的最大困难和挑战[7]。本文在此方面做了探索性的研究,期待找到更可靠有效的新的过度自信度量方法,促进公司金融领域中管理者过度自信研究的发展。

二、管理者过度自信度量方法的比较

近年来国内外研究者在进行相关问题研究时,对过度自信的度量主要采用以下方法:

一是持股状况法。Malmendier 和 Tate[7]首次提出,管理者在行权期机会较好的情况下不选择行权而是继续持有股票期权则表明管理者对企业发展持乐观态度。故以管理者持有本企业的股票或股票期权的数量在行权期内是否净增长作为衡量管理者是否过度自信的变量。郝颖等[8]就应用了这种方法,饶育蕾和王建新[9]对这种方法进行了更严格的限制,认为CEO在大盘增长幅度高于企业股票价格增长幅度时继续持有或购买企业股票则表现为管理者过度自信。但是鉴于我国资本市场对高管持股及行权限制不足,股权激励实施条件不完备,绝大多数研究者很难取得完整资料进行统计分析和实证研究。

二是消费者情绪指数法。消费者情绪指数由美国密歇根大学通过电话访问编制而成。Oliver[10]以此度量管理者过度自信程度。在我国并没有相关机构进行此类调查和统计,且管理者和消费者对经济情况的预期存在差距。

三是企业景气指数法。余明桂等[11]使用国家统计局公布的企业景气指数来衡量管理者过度自信。指数值在0—200之间,大于100表明企业处于景气状态,企业家对企业经营发展较乐观;小于100则表明企业家对企业经营发展悲观。这一数据较易获得,但国家统计局数据是分行业发布的,难以表现管理者对自身管理能力认识的个体差异,有效性略差。

四是媒体评价法。Malmendier和Tate收集《纽约时报》、《商业周刊》和《金融时报》等有影响力的报纸和杂志中有关CEO的报道,通过对自信、乐观等词进行文字分析,进而判断管理者是否表现出过度自信。Rayna和Neal[12]同样使用了该方法,但这种方法主要在国外应用,在国内并未得到广泛认同。

五是高管相对薪酬法。Hayward和Hambrick[6]最先采用这种方法,他们发现管理者薪酬比例越高,控制力越强,就越容易产生过度自信。于是用CEO薪酬与管理者中第二高薪酬的相对比例来衡量过度自信。姜付秀等[13]借鉴此方法,考虑了数据的可获得性,选用“薪酬最高的前三名高管薪酬之和/所有高管薪酬之和”来度量管理者过度自信。而我国上市公司高管薪酬受政策等因素影响,变量可靠性不强。

六是盈利预测偏差法。Lin等[14]将管理者对企业盈利水平的预测与企业实际盈利水平进行比较,检验管理者是否过度自信。Hribar和Yang[15]研究发现过度自信的管理者对企业盈利水平的预测更容易高出企业实际盈利水平。余明桂等[11]以及姜付秀等[13]也分别在研究中使用了该方法。在现有度量方法中,盈利预测偏差法对管理者过度自信的度量具有一定的可靠性。因为管理者对企业盈利水平的预测正是管理者对自身能力判断行为的结果化。

姜付秀等[13]在具体使用该方法时,界定了企业披露的预测信息是盈利预测还是盈利预告,认为企业在报告期结束的前三周内,管理者基本可以掌握企业盈利的实际水平,此时的盈利预测只能是盈利预告,不能反映管理者过度自信。只有在报告期结束三周以前的盈利预测才是真正的盈利预测,才可以用来度量管理者过度自信。尽管这种考虑是合理的,但在实证研究中却剔除了大量的样本,导致度量的范围非常有限。

比较上述各种度量方法可以看出目前过度自信的替代变量普遍存在以下两个主要问题:第一,测量变量的选择缺乏心理学理论依据,合理性和可信度有限。管理者过度自信是一种心理认知偏差,这种偏差是一种潜变量,不能够直接度量,通过观察、分辨管理者的行为不失为一种可行方法,但这种方法必须要有充分的心理学理论依据,只有从心理学角度入手进行分析和度量才可能找到合理且可信度高的测量变量。第二,测量变量识别过度自信范围有限,存在减少测量误差的空间。在近年的相关研究中,使用盈利预测偏差法对管理者过度自信的度量结果为存在过度自信的样本一般都在样本总数的15%以下,每年最多有近60余家企业的管理者表现出过度自信,而使用持股状况法度量管理者是否过度自信时,其存在过度自信的样本最多也只有1/4左右,这些结果与广泛存在的管理者过度自信心理存在一定的测量误差。这种测量误差本身正是测量变量存在可靠性问题的具体表现,因而唯有依据心理学理论,对管理者行为进行分析,才可能找到测量误差偏小且符合实际的测量变量。

三、基于心理学自利归因理论的度量方法

(一)自利归因度量方法的心理学依据

1. 自利归因行为是管理者过度自信的函数

社会心理学领域的大量研究证明,个人倾向于将有利结果归因为个人能力、努力等内部因素,将不利结果归因为自身以外的任务难度、他人影响等外部因素,这种倾向被称为自利归因偏差(Self-Serving Attributions Bias)[16]。将个体的自利归因行为延伸到企业中,自利归因被定义为管理者在业绩表现好时将其归因为企业发展战略、管理改善等内部因素,在业绩表现差时将其归因为宏观政策、市场竞争激烈等外部因素[17]。

管理者过度自信具体是指管理者对他们的经营管理能力、选择更好投资机会的能力、知识的丰富程度等过分自信,即对自己的判断总是高于实际情况的一种心理偏差。

著名心理学家勒温提出行为是个体及情境的函数。即个体行为是个体与其所处情境相互作用的结果。社会心理活动不仅与个体所处的即时情境有关,而且与其过去的经验以及个体的人格特征有关。管理者过度自信是人的一种社会心理,而自利归因则是人的社会行为。因而我们可以认定管理者过度自信可以导致自利归因行为,自利归因行为正是管理者过度自信的表现之一。心理学相关研究同样指出,“优于平均效应”的过度自信心理可以影响个体行为的归因判断,即行为个体更愿意将好的结果归因为自己,而将坏的结果归因为运气不佳。

Bettman和Weitz[18]研究发现管理者在分析企业年报时,更愿意将企业业绩上升解释为自己能力出色,将企业业绩下降解释为外界因素作用的结果。Larwood和Whittaker发现企业高管明显存在“成功归功于自己,失败推卸为坏运气”的“自我防卫型”感知偏差。孙蔓莉等[19]首次在国内对自利归因理论进行检验,发现绩优、绩差企业之间存在明显的归因倾向差异,符合自利归因理论。蒋亚朋[20]发现管理者更多地将盈余增长归因为管理者自身行动等内部因素,将盈余下降归因为经济波动、政策变化等外部因素,存在着明显的自利性倾向。

2. 自利归因行为影响管理者过度自信

19世纪美国心理学教授詹姆斯曾提出“表现原理”,即人的行为会影响心理状态。人们可以通过改变自己的行为来改变自己的心理状态,可以使自己变得更加开心,更加自信,更加快乐,取得更好的成绩。

心理学归因理论认为,个体认识和评价自己和他人不仅依赖于其在现实生活中成功和失败的历史,而且依赖于个体如何理解成功和失败的原因。毫无疑问,把正面的、积极的行为结果归因为个体的能力、努力、个性特点等内部因素造成的,将会增强和提高诸如自尊、自信、自豪、自满之类的情绪;而把它归因为运气、被人帮助等外部因素造成的,则不会提高甚至还会降低自尊、自信、自豪、自满之类的情绪。相反,将负面的、消极的行为结果归因为能力不足、努力不够、个性缺陷等内部因素造成的,将会降低或损害个人的自尊,引起自卑、自弃之类的情绪、情感;而把它归因为运气不好、别人不支持等外部因素造成的,则有助于维护个人的自尊和自信。因而对行为结果的归因和个体的自我价值有关的情绪、情感之间建立规律性的联系具有明显的现实经验基础。

在企业经营情境下,企业管理者受投资者的委托负责企业的日常经营管理,对企业经营业绩负责。如果经过一定期间的经营,企业取得较好业绩或业绩较以往有大幅上升,如将这一结果归因为管理者制定了正确的发展战略或是提升管理水平等内部因素,那么管理者自身就会产生与自身价值有关的自信心理;而将业绩改善归因为宏观经济环境改善或是会计政策变化等外部因素,则这种自信心理将不会提升。相反,在企业经营业绩较差,特别是业绩大幅下滑时,管理者如果将消极结果归因为能力不足、努力不够等内部因素,将会降低其自信心理,甚至产生自卑情绪,而把不利的经营业绩归因为自然灾害影响、市场竞争过于激烈等外部因素,则有助于维护其自信心理。Gervais和Odean[21]指出,即使CEO一开始并不是过度自信的,但由于自利归因的作用,以往的成功经历也会使那些成功的CEO逐渐变得过度自信起来。

自利归因行为既是管理者过度自信的函数,同时又影响管理者过度自信。可见,管理者过度自信的个体心理与自利归因的个体行为两者联系紧密,前者是内隐的、属于个体的主观世界,不能直接观察;后者是外显的、客观存在的,比较容易观察和判断。两者拥有相同的主体,即企业管理者。因此,较其他度量方法,采用自利归因方法对管理者过度自信进行度量更符合心理学理论依据。

(二)自利归因度量方法

自利归因度量方法是依据自利归因行为判断来度量管理者过度自信的一种方法。具体是指对上市公司业绩预告中业绩变动的原因说明进行阅读分析,找出文字表述中的归因句子,通过文字分析,对归因信息的部位进行计量,即判断每一归因句子倾向于内部因素还是外部因素,并依据其对企业业绩正向或负向的影响关系,对自利归因行为倾向进行判断,进而对管理者过度自信进行识别和度量。

对于自利归因行为的判断主要依据Salancik和Meindl[22]提出的简单模型,孙蔓莉等[19]首次在国内对自利归因理论进行检验时就使用了这种模型,之后蒋亚朋等的研究也一直使用这一经典模型对自利归因行为进行判断。模型变量中用P表示业绩正向变动,用N表示业绩负向变动,用I表示内部归因,E则表示外部归因。据此IP表示正向业绩内部归因,EP表示正向业绩外部归因,IN表示负向业绩内部归因,EN则表示负向业绩外部归因。显然,当IP-EP>0,表示将好的业绩归因为内部的事项多于归因为外部的事项;当EN-IN>0,表示将差的业绩归因为外部的事项多于归因为内部的事项。在这两种情况下,自利归因行为出现,表现出管理者过度自信。而当IP-EP<0或EN-IN<0时,未表现出自利归因行为,管理者不存在过度自信的心理。因此,我们可以用IP-EP+EN-IN来识别和度量管理者过度自信。

目前以国泰安数据库为例,上市公司业绩预告包括大增、略增、扭亏、续盈、续亏、转亏、略降、大降和不确定等九种类型。除不确定类型外,前四种类型为业绩正向变动,后四种类型为业绩负向变动。借鉴Baginski 等[23]提出的业绩归因分类表,戴德明和邓璠[24]总结的亏损企业经营业绩改善措施统计表,洪剑峭和皮建屏[25]总结的企业中报披露的业绩下滑原因汇总表,对归因部位进行判断。

运用自利归因度量方法度量出的管理者过度自信变量有定性和定量两种类型。其一为虚拟变量(用OC1表示),取值为0或1。当IP-EP+EN-IN>0,表示管理者过度自信,取值为1;当IP-EP+EN-IN<0,表示管理者并未过度自信,取值为0。这样可以从定性的角度判断管理者是否存在过度自信的心理。其二为离散变量(用OC2表示),其值的范围由IP-EP+EN-IN决定。当IP-EP+EN-IN>0时,结果越大表示管理者过度自信程度越高;当IP-EP+EN-IN<0时,管理者过度自信程度取0。这样可以从定量的角度对管理者过度自信程度进行度量。

四、自利归因度量方法度量变量的可靠性和有效性检验

(一)可靠性检验

选取2012—2013年深沪A股发布业绩预告的公司为样本,剔除金融行业公司和发布风险提示的公司,确定初始样本1 368家,其中2012年647家,2013年721家。在此基础上,剔除以下公司:(1)在定期报告中重复预告的公司,共158家,其中2012年68家,2013年90家。(2)出现修正公告的公司,共73家,其中2012年32家,2013年41家。(3)预告类型为不确定的公司,共24家,其中2012年8家,2013年16家。最终确定有效样本1 113家,其中2012年539家,2013年574家。数据来源于CSMAR数据库。

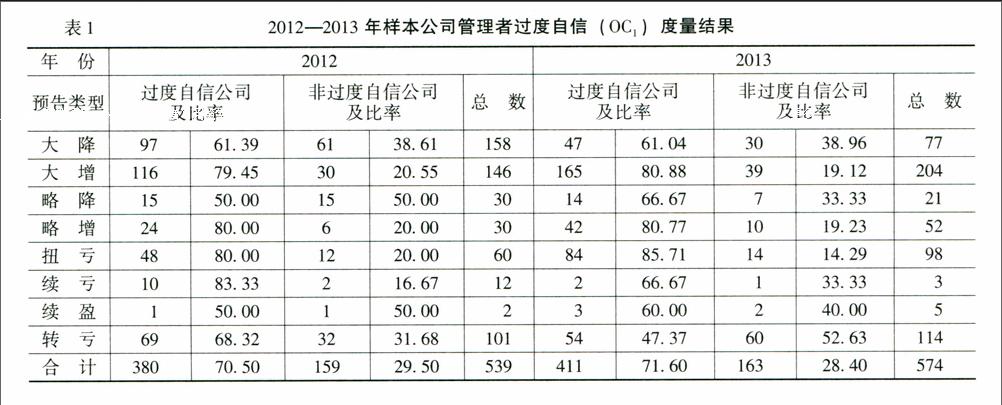

运用自利归因度量方法,对样本公司管理者过度自信程度进行度量,OC1结果如表1所示。OC2变量的描述性统计如表2所示。

从表1可以看出,近两年拥有过度自信管理者的公司2012年380家,2013年411家。管理者过度自信的变化程度不大,最大值均为6,最小值为1,均值接近2,方差较小。

较以往的度量方法,采用自利归因度量方法得到的结果在确认比例和范围上都有较大的突破,这种度量结果更接近于实际情况,在某种意义来讲,减少了管理者过度自信测量变量的测量误差。随着2012年深沪证券交易所股票上市规则的修订,上市公司业绩预告披露制度的逐渐完善,将为管理者过度自信度量及相关研究提供更多充足的样本数据。

(二)有效性检验

1.检验方法

以往的同类研究主要考察了管理者过度自信与企业非效率投资及投资现金流敏感性的关系,具体研究过程是研究者应用自己选定的度量管理者过度自信的度量方法,确定存在管理者过度自信的样本及变量后,运用多元线性回归模型验证管理者过度自信与企业非效率投资、投资现金流敏感性存在正相关关系。如果本文建立的自利归因度量方法对管理者过度自信的度量是有效的,重复以往研究者的同类研究将会得到相同的结论。因此,为了进一步验证自利归因度量方法度量管理者过度自信的有效性,本文将依据自利归因度量方法度量得出的样本与过度自信变量,对管理者过度自信与企业非效率投资、提高投资现金流敏感性的关系进行实证检验,如果得出的研究结论与以往研究者的结论相同,则说明自利归因度量方法度量管理者过度自信是有效的。

2.研究假设

国内外研究者对管理者过度自信与企业非效率投资的研究较为深入。Malmendier 和 Tate[7]首次进行了实证研究,得出过度自信的CEO对投资现金流更敏感的结论。因为过度自信的管理者将高估投资收益,认为外部融资成本偏高,因而在企业现金流不足时宁愿放弃投资也不愿外部融资,导致投资不足。相反,当企业现金流充裕时,企业投资行为不受资金的约束和限制,将会导致投资过度。Lin等[14]应用台湾企业数据进行实证分析,结果显示企业面临的融资约束程度越高,管理者过度自信与投资现金流敏感性正相关的关系越强。郝颖等[8]首次选取我国上市公司为研究对象进行实证研究,得出类似结论。叶蓓和袁建国[26]则认为管理者过度自信与企业投资现金流敏感度正相关,而管理者过度自信可能造成非效率投资,也可能提高管理者努力水平,所以管理者过度自信与企业非效率投资存在非单调关系。Jiang等[27]也认为管理者过度自信与企业投资规模显著正相关。Wei等[28]采用预测盈利偏差法和高管相对薪酬作为衡量过度自信的替代变量,研究表明,政府控制型企业高管过度自信与投资现金流敏感性关系更显著。因此,本文依据前人的研究提出如下假设:

假设1:过度自信的管理者更易进行非效率投资。

假设2:管理者过度自信程度越大,企业投资现金流敏感性越强。

3.研究设计

(1)非效率投资的度量

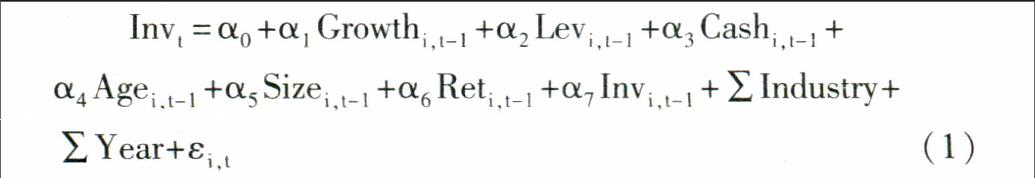

本文借鉴Richardson的研究,采用模型(1)对样本数据进行回归,用回归模型估计的残差来度量非效率投资。

在模型(1)中,Inv为当年新增投资支出,Growth为成长机会,根据方红星的研究,采用托宾Q,Lev为资产负债率,Cash为现金持有量,Age为上市年限,Size为公司规模,Ret为考虑现金红利再投资的年个股回报率,Year为年份控制变量,Industry为行业控制变量,按中国证监会2012年新颁布的《上市公司行业分类指引》进行分类,制造业取二位代码分类。

Ine_Inv为非效率投资,用模型(1)回归估计的残差来表示,残差为正表示投资过度,残差为负表示投资不足,但用绝对值进行计量。

(2)管理者过度自信与非效率投资关系模型的构建

本文重在检验自利归因度量方法度量管理者过度自信变量的有效性,因而在前人研究的基础上,选择了一些基本变量,构建模型(2)和模型(3),用于检验假设1和假设2。

在模型(2)—(3)中,Ine_Invt表示非效率投资;OC表示管理者过度自信,其中OC1为虚拟变量,OC2为离散变量,本文将使用自利归因度量方法得出的两种过度自信变量分别进行检验;FCF为自由现金流;TOP表示股权集中度;Board表示董事会规模;Inde表示独立董事比例,其他变量解释如模型(1)。模型变量说明如表3所示。

4. 实证检验与结果分析

本文数据源于CSMAR数据库,使用EXCEL软件和STATAL3进行数据整理和统计分析。

(1)投资效率的回归分析

本文参考Richardson的研究方法来衡量投资效率,选取2012—2013年深沪A股上市公司,剔除金融行业公司和发布风险提示的公司,最终确定总样本为2 483家。运用最小二乘法(OLS)进行回归分析,结果如表4所示。

从表4可以看出,模型中企业成长性和上市年限通过10%显著性水平的检验,其余各变量均通过5%显著性水平的检验,模型(1)回归方程拟合度为0.48,F值为96.72,说明方程总体成立。故可以用方程残差度量企业非效率投资,为下面的模型检验提供被解释变量的数据。

(2)管理者过度自信与非效率投资关系模型的回归分析

度量管理者过度自信时确定的样本公司共1 113家,其中2012年539家,2013年574家。通过模型(1)中的残差得到各公司对应年份的非效率投资变量值,其余变量值的选取源自CSMAR数据库,剔除数据不全的公司和极端值的公司,最终确定样本公司为1 017家,其中2012年500家,2013年517家。分别使用OC1和OC2对模型(2)和模型(3)进行检验,由于模型中变量存在异方差问题,运用加强最小二乘法(WLS)进行回归分析,结果如表5所示。

从表5可以看出,在对模型(2)的检验结果中,OC1与企业非效率投资正相关并通过1%显著性水平的检验;同样,OC2与企业非效率投资正相关并通过5%显著性水平的检验,因而可以证明假设1的成立,即过度自信的管理者更易进行非效率投资。在对模型(3)的检验结果中,OC1与企业非效率投资显著正相关,FCF与企业非效率投资正相关并通过1%显著性水平的检验,两者交互项也与企业非效率投资正相关并通过1%显著性水平的检验;同样,OC2与企业非效率投资正相关,通过10%显著性水平的检验,FCF与企业非效率投资正相关并通过1%显著性水平的检验,两者交互项也与企业非效率投资正相关并通过5%显著性水平的检验。可见,管理者过度自信程度越大,企业投资现金流敏感性越强,从而证明假设2成立。 实证研究结论的得出对自利归因度量方法度量的两种管理者过度自信测量变量的有效性给予了充分的验证和支持。

五、结 论

本文依据心理学自利归因理论,阐述了自利归因行为与管理者过度自信心理的关系,即管理者过度自信导致自利归因行为,自利归因行为是管理者过度自信的表现之一;同时,自利归因行为又会影响管理者过度自信,帮助管理者形成过度自信的心理。因而用外显的、客观的自利归因行为作为内隐的、不能直接观察的管理者过度自信的测量变量,具有充分的心理学理论依据。运用自利归因度量方法对2012—2013年深沪A股上市公司进行实际度量,得出较宽泛的结果;运用实证方法检验过度自信与企业非效率投资的关系,同样得出过度自信导致企业非效率投资、提高投资现金流敏感性的实证结论。自利归因度量方法可以同时对管理者过度自信进行定性和定量的判断和度量,较其他度量方法而言,无论是在测量变量的选取依据方面,还是测量变量的误差空间方面,都体现出一定的可靠性和有效性。

参考文献:

[1] Langer, E. J. The Illusion of Control[J]. Journal of Personality and Social Psychology, 1975, 32(2): 311-328.

[2] Miller, D. T., Ross, M. Self-Serving Biases in the Attribution of Causality: Fact or Fiction?[J]. Psychological Bulletin, 1975, 82(2): 213-225.

[3] Cooper, A. C., Woo, C. Y., Dunkelberg, W. C. Entrepreneurs Perceived Chances for Success[J]. Journal of Business Venturing, 1988, 3(2): 97-108.

[4] Landier,A., Thesmar ,D. Financial Contracting with Optimistic Entrepreneurs: Theory and Evidence[R].CEPR Discussion Paper,2003.3-18.

[5] Roll,R. The Hubris Hypothesis of Corporate Takeovers[J]. Journal of Business, 1986, 59(2):197-216.

[6] Hayward,M .L. A., Hambrick, D. C. Explaining the Premiums Paid for Large Acquisitions: Evidence of CEO Hubris[J]. Administrative Science Quarterly, 1997,42(1): 103-127.

[7] Malmendier,U., Tate,G. CEO Overconfidence and Corporate Investment [J].The Journal of Finance, 2005, 60(6):2661-2700.

[8] 郝颖, 刘星, 林朝南. 我国上市公司高管人员过度自信与投资决策的实证研究[J]. 中国管理科学, 2005, (10): 142-148.

[9] 饶育蕾, 王建新. CEO 过度自信、董事会结构与公司业绩的实证研究[J]. 管理科学,2010,(10):2-11.

[10] Oliver, B. R. The Impact of Management Confidence on Capital Structure[R]. Working Paper Series in Finance No.05-05, Australian National University,2005.6-7.

[11] 余明桂, 夏新平, 邹振松. 管理者过度自信与企业激进负债行为[J]. 管理世界,2006,(8): 104-125.

[12] Rayna, B., Neal, S. CEO Overconfidence, CEO Dominance and Corporate Acquisitions[J]. Journal of Economics and Business, 2007, 59(5):358-379.

[13] 姜付秀, 张敏, 陆正飞,等. 管理者过度自信、企业扩张与财务困境[J]. 经济研究, 2009,(1): 131-143.

[14] Lin, Y., Hu, S., Chen, M. Managerial Optimism and Corporate Investment: Some Empirical Evidence from Taiwan[J]. Pacific-Basin Finance Journal, 2005, 13(5): 523-546.

[15] Hribar,P., Yang ,H. CEO Confidence, Management Earnings Forecasts, and Earnings Management[R]. Working Paper,University of Iowa, 2006.23-30.

[16] 刘永芳. 归因理论及其应用[M]. 济南:山东人民出版社, 1998.52-53.

[17] Mckinstry, S. Designing the Annual Reports of Burton PLC form 1930—1994[J].Accounting Organizations and Society, 1996, 21(1):89-111.

[18] Bettman, J.R., Weitz, B.A. Attributions in the Board Room: Causal Reasoning in Corporate Annual Reports[J]. Administrative Science Quarterly, 1983, 28(2): 165-183.

[19] 孙蔓莉,王化成,凌哲佳. 公司年报中自利性归因行为等实证研究[J]. 经济科学,2005,(2): 82-93.

[20] 蒋亚朋. 上市公司盈余变动归因信息披露中的自利性倾向研究[J]. 现代管理科学,2008,(6): 117-119.

[21] Gervais,G.,Odean,T.Learning to Be Overconfidence[J].Review of Financial Studies, 2001, 14(1):1-27.

[22] Salancik, G.R.,Meindl, J.R. Corporate Attributions as Strategic Illusions of Management Control[J]. Administrative Science Quarterly, 1984, 29(3): 238-254.

[23] Baginski, S.P., Hassell, J.M., Hillison, W.A. Voluntary Causal Disclosures: Tendencies and Capital Market Reaction[J]. Review of Quantitative Finance and Accounting, 2000, 15(4): 371-389.

[24] 戴德明,邓璠. 亏损企业经营业绩改善措施及有效性研究[J]. 管理世界,2007,(7): 129-135.

[25] 洪剑峭,皮建屏. 预警制度的实证研究——一项来自中国股市的证据[J]. 证券市场导报,2002,(10):4-14.

[26] 叶蓓, 袁建国. 管理者过度自信、道德风险与企业投资决策[J]. 财会月刊,2009, (1):5-8.

[27] Jiang, F.X., Gregory, R. S., Sun, J.F., Zhang ,M. Managerial Hubris, Firm Expansion and Firm Performance: Evidence from China [J].The Social Science Journal, 2011, 48(3):489-499.

[28] Wei, H., Jiang, F.X., Liu, Z.B., Zhang, M. Agency Cost, Top Executives Overconfidence, and Investment-Cash Flow Sensitivity:Evidence from Listed Companies in China[J].Pacific Basin Finance Journal,2011, 19(3):261-277.

(责任编辑:韩淑丽)