公司治理视角下的混合所有制改革

杨欣河 袁建华 许屹 黎开颜

摘 要:在混合所有制改革的大背景下,从公司治理的视角探讨了混合所有制改革的原因和动力。混合所有制改革的目的是降低剩余损失,而降低剩余损失则主要取决于监督成本。要想让参与混改的企业降低剩余损失,关键是预期收益的增速要大于监督成本的增速,两者关系随着公司治理水平的变化而呈现周期性变动。

关键词:公司治理;混合所有制改革;中国经济

中图分类号:C935 文献标志码:A 文章编号:1673-291X(2015)20-0012-02

随着中国经济增速放缓,结构调整成为加快经济方式转变的主动选择。国有企业作为中国经济的重要组成部分,改革的方向和路径至关重要。十八届三中全会以来,混合所有制成为国企改革领域的热点,中央明确提出以市场化为导向深化国企改革,发展混合所有制经济,完善现代企业制度。目前,混合所有制正在被各类国企以各种方式尝试推进。

混合所有制经济,是指不同性质的资本联合、融合或参股而形成的经济成分,其目的是通过不同股权之间的组合,平衡各类股权的控制力以相互制衡,利用不同性质股权的各自优势,实现各类性质股东的合作共赢。之所以要发展混合所有制经济,是因为国有企业长期面临着所有者缺位、公司治理不健全、生产经营效率低下等问题。本文从公司治理理论出发,阐述混合所有制经济对国有企业治理机制的作用及相应的条件。

一、混改缘由

从公司治理理论的角度来看,国有企业的本质问题就是代理成本问题。代理成本包括三个方面。第一,委托人的监督成本,即为使代理人以委托人的利益为目标进行生产经营和防止代理人以自身的利益为目标进行生产经营所付出的成本,一般分为激励成本和约束成本,包括绩效考核、薪酬机制、员工持股等。第二,代理人的担保成本,指代理人为使委托人相信其不会采取损害委托人利益的行为,所需付出的成本,还包括其采取损害行为后,所需付出的赔偿成本,包括代理人的履历、名誉、信用以及违约合同等。第三,剩余损失,是指在具有相同的能力和信息的情况下,委托人和代理人因效用函数不同,产生的经营管理结果差异,包括执行效率、风险偏好等。前两方面是制定合同过程中和按合同执行时付出的实际成本,而第三方面则是在合同未规定的情况出现时,代理人管理的机会成本。

虽然经过近20年的改革,国有企业建立了法人治理结构和完善的治理机制,但治理的效率较低。一方面,国家作为企业的所有者,无法对企业行为进行有效的决策和监管;另一方面,董事作为企业所有者的代理人,承担的不仅是监督权和决策权,往往还掌握着企业的管理权,既当裁判员,又当运动员。由于外部的法律法规相对滞后,内部的激励机制也并不完善,因此企业的管理者很容易以自身的效用函数取代所有者(国家)的效用函数,且在违规成本很低时,甚至会损害所有者利益,剩余损失成为代理成本的主要方面。

混合所有制改革,即是从外部引入所有者,通过所有权的重新分配,来对企业的控制权和索取权进行改善。

首先,通过引入纯粹的所有者,可以使企业的目标函数向股东目标函数转移,增加所有者约束。其次,所有者的风险偏好是中立的,而管理者的风险偏好是厌恶的。因为前者是风险与收益并存,承担决策的高风险,收获决策的高收益;后者的风险和收益不成比例,不仅要承担企业决策的风险,而且要承担自身履历和声誉受到损失的风险,因此,引入所有者会提高企业决策的风险偏好,而这有利于企业创新。最后,国有企业的退出机制较为乏力,这使得虽然国家关心企业的运营效率和盈利能力,但却无法对代理人施加硬性约束。新进入的所有者必然会有灵活的进入退出机制,这会对代理人行为产生积极影响,也为国企建立灵活的退出机制积累经验。

然而,要使混合所有制改革切实有效,核心问题则在于新进入的所有者降低剩余损失的动力何在?

二、混改动力

我们将新进入所有者为使剩余损失下降而付出的成本称为监督成本,而剩余损失的下降是以所有者或所有者代理的控制权得到有效执行的程度决定的。因此,监督成本是指所有者或所有者的代理人为使自身控制权得到有效执行而付出的成本。

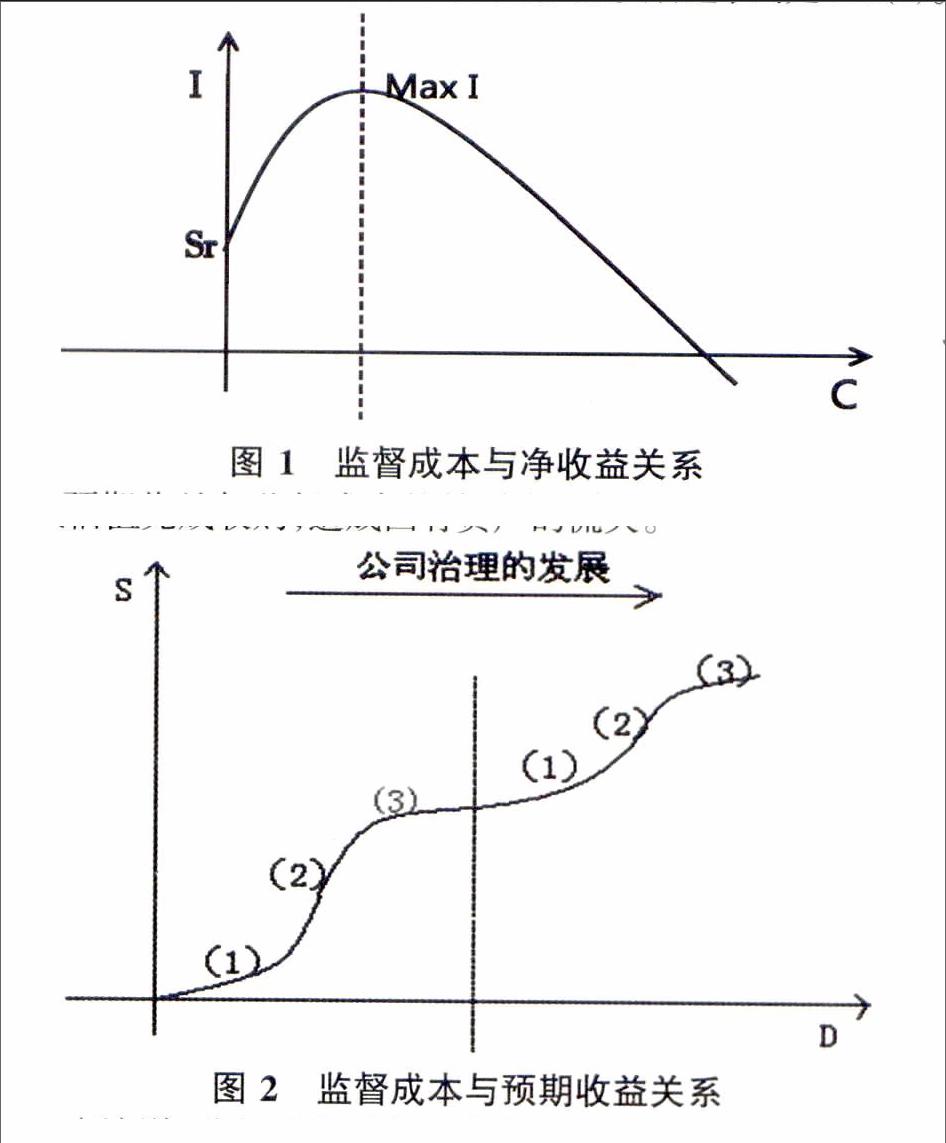

作为一个新进入的所有者,是否参与企业决策,降低剩余损失,取决于入股后的预期收益和其所付出的监督成本。投资人追求的是预期收益与监督成本的差值最大化。我们以S表示新进入者的预期收益,以C表示它的监督成本,以R表示它的持股比例,则有

上述公式中,预期收益是监督成本和持股比例的函数,其中预期收益关于监督成本的一阶导数为正,二阶导数为负,表明随着监督成本的增加,预期收益也跟着增加,但增加的幅度越来越小。预期收益关于持股比例的一阶导数为正,二阶导数为零,表明随着持股比例的增加,预期收益也跟着增加,增加幅度不变。Sr表示新进入企业监督成本为零时,其所得的预期收益。

以I表示投资者所得的最终收益,则投资者追求的是Max(I)。

图 1 监督成本与净收益关系

预期收益与监督成本的关系由两部分因素决定,一部分是由企业的内部治理结构和外部治理环境所决定,一部分是由企业的属性所决定。一般来说,内部公司治理结构越完善,投资者控制权的传递越顺畅,到达的组织机构层级越深入,预期收益对监督成本的反应越灵敏;外部产品市场化和经理人市场化程度越高,代理人的绩效水平和职业操守越高,对投资者效用的理解和执行越契合,预期收益对监督成本的反应越灵敏。而企业的历史沿革、行业差别、功能定位、企业文化等属性,则决定了投资者在公司体制机制外控制企业的额外成本。一般来说,涉及国家安全、国计民生的企业,投资人预期收益对监督成本的敏感度较低;高科技、竞争性行业,投资人预期收益对监督成本的敏感度较高。

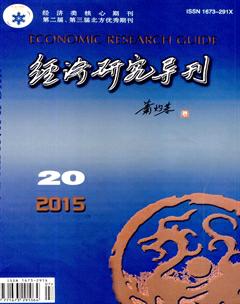

一般来说,混合所有制引入的参股、控股企业,处于以下几种状态。

(1)ΔS > ΔC

监督成本的变动值小于预期收益的变动值。这种状态下的企业,治理机制领先于发展需要,组织架构比较精炼,治理结构比较完善,只是代理人以自身效用最大化进行决策的机会主义行为较为严重,此时新进入投资者可以通过增加监督成本的方式可以很快提高企业收益。如更换董事、聘请外部机构对企业进行战略管理咨询、开展国际合作等。

(2)ΔS = ΔC

监督成本的变动值等于预期收益的变动值。这种状态下的企业,治理机制与发展需要相匹配,代理人完全按股东利益最大化为目标进行决策经营,剩余损失最低,投资者监督成本的边际效用等于零,预期收益达到最大化。

(3)ΔS < ΔC

监督成本的变动值大于预期收益的变动值。这种状态下的企业,治理机制落后于发展需要,投资者的控制权得不到有效执行。此时,即使新进投资者投入巨大的监督成本,也不会带来对应的预期收益。相应地,新的投资者可能采取不作为的状态(监督成本为0),直接赚取预期收益;也可能通过参与企业运营来降低国企的治理水平,使得企业亏损,然后再以低估值完成收购,造成国有资产的流失。

图 2 监督成本与预期收益关系

应该说,公司治理结构的变革是为了解决企业发展进入新阶段所遇到的问题而产生的;而随着企业运营遇到的新问题,新的公司治理结构也会不断完善,直到企业再次进入下一发展阶段。因此,治理结构的变革一般是滞后于企业发展的。如今,我国国有企业参与市场化、国际化的竞争日益加深,企业发展已进入新的阶段,但公司治理结构的变革还未能完成。如图2所示,虽然国有企业大部分在推行科学的公司治理结构建设,但并未能将新的公司治理结构深化到企业的末端,因此大部分仍属于红色的情况(3)。此时,监督成本还未能有效地转化为收益。但是,改革无退路,如果不能深化治理结构改革,完成新的治理结构的建设,那么企业必将被发展的潮流所淘汰。而坚持公司治理结构的建设和完善,国有企业将陆续进入(1)的情况,重新焕发活力。

因此,要想通过混合所有制达到提升公司经营管理能力的目的,避免出现参股企业无所作为、分享企业利润,间接导致国有资产流失的情况发生,关键在于治理结构的深化和完善。这主要依靠企业内部治理的深化改革包括EVA考核、全面预算管理、平衡计分卡、KPI等和外部治理的不断完善来实现,包括产权市场、经理人市场的建设等。只有构建市场化的资源配置和流动的经理人市场,并在此基础上,辅之以内部公司治理机制的改善,才能发挥新进投资者的作用,使混合所有制落到实处。如此,我国国有企业的生产经营能力将得到提升,为我国经济的持续发展提供强大的助力。否则,混合所有制只是将国家利益向民营利益转移而已。

参考文献:

[1] Berle A.A.,G.C Means.The Modern Corporation and Private Property[M].New York:Macmillan Press,1932.

[2] Jensen M,Meekling W.Theory of the firm :Managerial behavior,agency cost and ownership structure[J].Journal of Financial Economies,

1976,3(4):305-360.

[3] Howe K.M.,S.Vogt,and J.He.The Effect of Managerial Ownership on the Short-and-Long-run Response to Cash Distributions[J].Financial

Review,2003,(38):179-196.

[4] McConnel J.,H.Servaes.Aditional Evidence on Equity Ownership and Corporate Value[J].Journal of Financial Economics,1990,(27):

595-612.

[5] Cochran P,Wartick S.Corporate governance-A review of literature.International Corporate Governance[M].Prentice Hall,1998.

[6] 许小年,王燕.中国上市公司的所有制结构与公司治理[M].北京:中国人民大学出版社,2000.

[7] 吴淑琨.股权结构与公司绩效的U型关系研究[J].中国工业经济,2002,(1).

[8] 孙永祥,黄祖辉.上市公司的股权结构和绩效[J].经济研究,1999,(12):23-30.

[9] 白重恩,等.中国上市公司治理结构的实证研究[J].经济研究,2005,(2):81-91.

[责任编辑 杜 娟]