ThoughtWorks助力保险行业加快数字化转型

在“互联网+”时代,互联网与传统行业进一步深度融合,不仅加快了传统产业的转型升级,也催生了新的产品、业务与商业模式。为了把握机遇,快速提升竞争力,越来越多的传统企业正在加快自身业务的互联网化与数字化。其中,保险是受互联网影响最大的一个行业,也是最需要通过借助互联网技术、实现商业创新与跨越式增长的一个行业。

过去三年,中国的互联网保险实现了飞速发展。以人身险为例,根据保险行业协会2011年到2014年的统计数据,人身险互联网年均增长率达225%,有七成以上的人身险公司开展了互联网业务,互联网渗透率从0.1%增长到了2.1%。但是,与欧美发达市场超过10%的互联网渗透率相比,中国人身险的整体互联网化程度依然非常低。未来5年,随着互联网经济体的进一步发展,云、大数据、智能医疗设备和可穿戴技术的逐渐成熟,中国保险行业将迎来新的增长契机,而如何把握机遇,通过深度在线化、数字化,加快互联网转型,是保险企业(以下简称:险企)普遍面临的挑战。

过去,保险的销售和服务主要依赖于客户经理分销、银保代理等传统的线下方式。2009年以来,部分险企积极筹建线上销售平台,极大促进了保险产品的直销,弥补了线下渠道的不足,形成了线上线下多种渠道并存的局面。但是,由于这些渠道互相独立,导致险企依然面临分销成本高、服务质量不可控等困境。于是,整合线上和线下渠道,形成优势互补,已成为业共识。

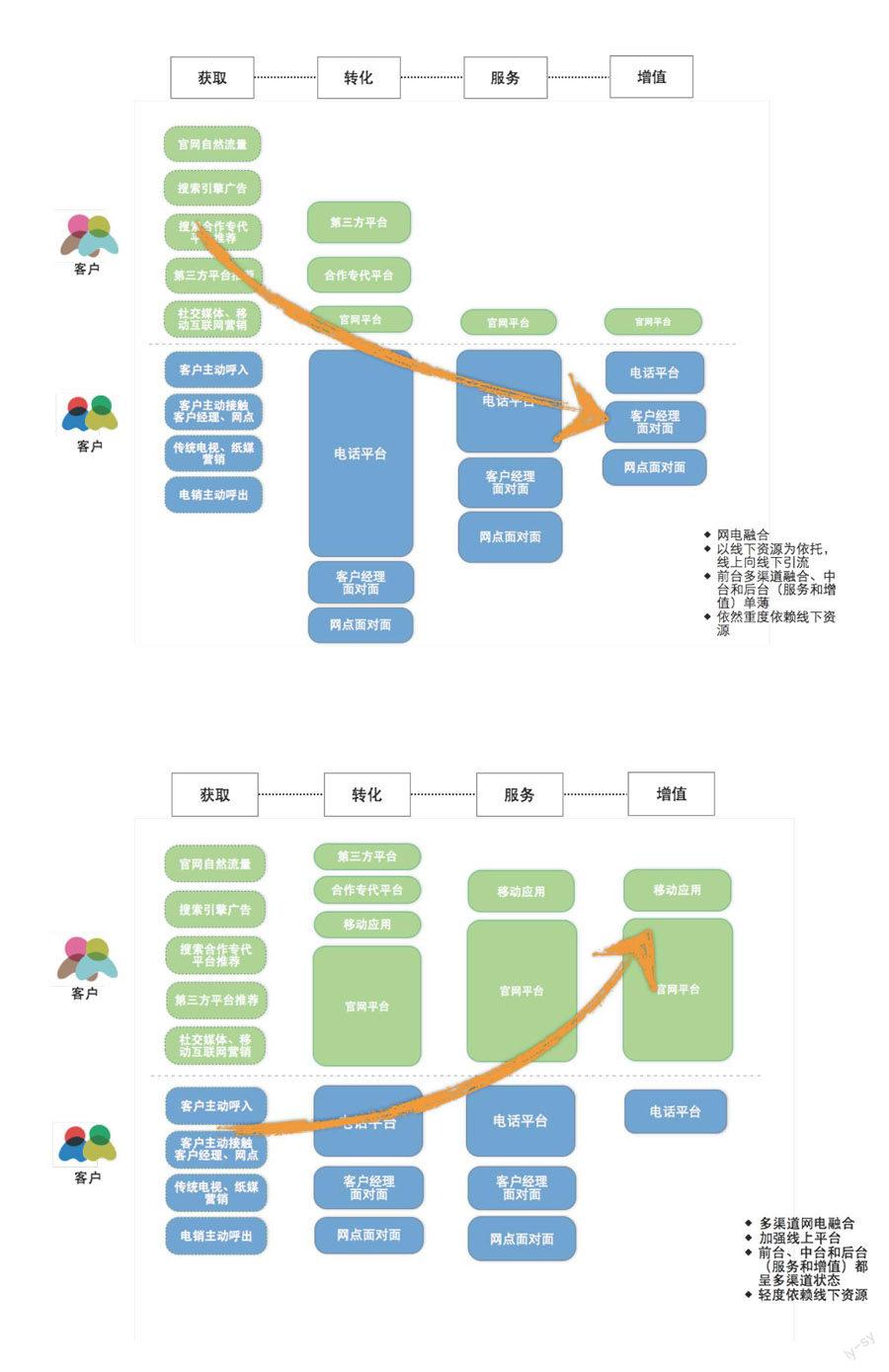

目前,线上、线下融合具有两种不同的模式:向下引流与向上引流。所谓向下引流,即网站、短信等线上渠道主要用于获取客流,而电话平台、客户经理或网点等线下渠道依然为转化、服务和增值的主体,呈现出由线上向线下引流的态势。与之相对的是向上引流模式,即线下渠道主要用来获取客户,将客户引流到线上进行转化后,通过官网、移动应用、社交平台等线上渠道进行服务和增值,呈现出线下向线上引流的态势。

对比这两种模式,向上引流虽然前期投入大,对企业的服务能力要求高,但从长远来看,却可以有效提升企业的营销效益、客户转化率、资源利用率与客户体验,更具战略价值。ThoughtWorks帮助国外某保险客户设计并实施的人身险数字化转型方案就采用了向上引流的策略。

在引入线上新系统时,大多数险企会面临一个共同的问题,即企业自身的信息化进程很长(跨越10年),导致不同的业务线之间的信息化程度不一致,而且业务应用繁多,且彼此之间的关联错综复杂。这就要求企业在引入线上系统时需要兼顾旧有技术平台的改造和简化。

在之前提到的国外某保险客户的案例中,ThoughtWorks为其设计了一个“渐进式演进”的IT平台转型方案。ThoughtWorks帮助客户进行内部平台改造、流程简化的同时引入了线上的新接触点,并在后期逐步丰富线上应用。在这个线下向线上转型中,采用了按业务线纵向切分的策略,每一步演进都是只专注于一个业务线,端到端实施, 前端客户渠道到后端业务系统完全打通,技术平台和业务流程同步简化,最终构建了一个可全面支撑数字化运营的技术平台。

随着企业业务的逐步数字化、互联网化,企业与客户的接触点从线下延伸到线上。于是,对于企业而言,如何为客户提供更佳的跨平台客户体验就变得愈加关键。为了提供更好的线上用户体验,险企必须注重线上产品线的组合策略,并结合线上潜在用户群的消费特点,进行差异化、消费场景化以及社交化创新。ThoughtWorks就曾成功地帮助国外某险企实施了获取、转化、服务、增值整个业务流程的客户体验改进,使客户的在线业务实现了大幅增长。

当下,“互联网+”已成为保险等传统行业推动下一轮业务增长的重要驱动力量。作为全球领先的高端软件定制与咨询企业,ThoughtWorks将通过组织、业务、流程、技术等全方面的咨询和实施,帮助更多保险客户以及其他传统行业客户加快线上、线下渠道整合,并帮助客户以循序渐进的方式顺利实现整个IT平台的改造升级,全面提升客户体验,快速实现数字化转型和商业变革。