新一轮烟草消费税调整的内涵和影响

◇尹靖强

新一轮烟草消费税调整的内涵和影响

◇尹靖强

由财政部和国家税务总局联合发布的新一轮烟草消费税改革,以卷烟为切入点,以税率和零售价格为调整方向,引起了专家学者和广大烟民的热议。消费税在日常生活中不断调节着消费品的应税价格和消费者的应税消费行为,而我国烟民众多,烟草税收又同时占据着消费税收入的很大比例,故此次税制改革无疑会对烟民的消费选择和我国消费税的收入产生很大的影响。文章通过对本次烟草消费税改革的背景和内容作出解析,使用博弈论分析工具和Eviews计量模型,研究此次烟草税制改革所带来的影响,并针对卷烟消费税调整引起的问题提出思考和建议。

卷烟;消费税;三方博弈;刚性需求

10.13999/j.cnki.scyj.2015.12.008

一、新一轮烟草消费税调整的原因

1.我国烟民众多,烟草危害巨大

我国目前已成为世界上最大的卷烟生产国和消费国,吸烟人群超过2.5亿。同时,烟民平均年龄呈现下移趋势,15岁以上的人群吸烟率为35%,另有超过9亿的非吸烟人群常年暴露在高浓度的尼古丁和焦油等严重危害人体健康的环境中。2012年5月发布的《中国吸烟危害健康报告》显示,由于公众吸烟导致我国相关疾病死亡人数超过120万。有研究结果显示:肺癌的影响因素中有超过80%是由吸烟引起的,而一个普通的吸烟者的癌症患病率是非吸烟者的18倍左右。

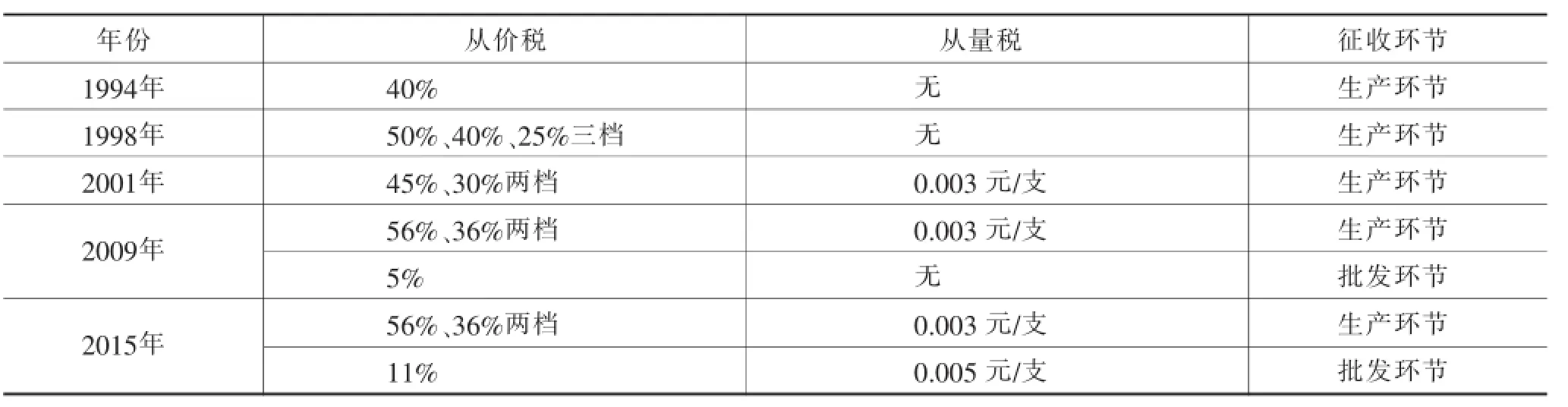

表1 1994~1915年消费税税制调整(不包括进口环节)

2.经济下行压力明显,财政收入下降

2014年我国国内生产总值约64万亿元,同比增长7.3%,创下改革开放后历年的最低水平;年末中国劳动力人口环比减少360万人,劳动年龄下降,人口红利进一步消退;国际进出口总额为26万亿元,同比增长2.3%,距预期7.5%的年度目标相差甚远,这些都表明国家社会发展正在面临着艰难的挑战,经济形势愈加严峻。据专家测算,卷烟消费税每上升一个百分点,我国国内生产总值将上升2.5个百分点,这将使得中央政府收入增收将近600亿元,地方政府以消费税为计税依据的城建税和教育费附加等收入也将出现同比例上涨。

二、新一轮烟草消费税调整的内容

1.卷烟消费税税率提高

在新一轮的烟草消费税调整中,国家税务总局将重点调整卷烟消费税税率,使卷烟批发环节的从价计征税率由5%提高至11%,从量计征税率由0.003元/支提高至0.008元/支,具体数据情况如表1。

由上表数据可知,在本次调整中,生产环节卷烟税率不变,批发环节从价税上涨了6%,从量税每支加征了5厘。现假设一条250元的香烟,税率调整以前,批发环节应纳税额= 250*5%=12.5元;税率调整以后,批发环节应纳税额=250*11% +200*0.005=28.5元,即250元/条的香烟价格应纳税额上涨了16元(1条烟=10盒=200支)。

2.卷烟消费税调税又调价

继财政部和国家税务总局宣布提高税率后,国家烟草专卖局于同日发布消息称,烟草行业的批发价格将会同步上调,这将会使得零售商批发卷烟的价格上涨,最终通过消费税自身间接税的税收性质,将烟草公司生产卷烟所增加的成本转移给消费者,以达到在终端消费市场“寓禁于征”的目标。而在2009年的消费税大规模税制改革时,虽然将卷烟生产环节的56%和36%比例税率分别提高,而且在批发环节加征了一道5%的从价税,但由于烟草行业内部的抵制,并没有改变卷烟的零售价格,仅仅是烟草公司通过提高生产技术、优化管理模式等方式自行消化,最终并没有实现决策者通过提高零售价格进而减少烟民数量的预期目标。

三、卷烟市场上三方主体相互博弈分析

卷烟市场上存在着国家税务机关、卷烟生产商/零售商以及烟民三个参与主体,他们之间的相互关系共同影响着卷烟的生产销售数量和卷烟消费税收入的变化,如何通过对其进行分析,得出卷烟消费税调整后的影响,进而做出后续决策,是政府和税务机关需要纳入考虑的重要因素。

1.卷烟生产商和烟民之间的博弈

在卷烟市场上,卷烟生产商是承接着征税机关和负税人的中间主体,为了保证获取垄断利润和既得利益,生产商一般会极力控制卷烟成本,稳定卷烟零售价格;而烟民尤其是拥有多年烟龄的老烟民,其对卷烟的需求从短期看非常平稳,即使零售价格发生变动,只要变动幅度控制在烟民的可承受范围之内,两者的供求数量会一直处于均衡状态。

2.国家税务机关和卷烟生产商之间的博弈

在卷烟市场上,国家税务机关处于链条的顶端,其每一项决策和实际行动都会影响着卷烟生产商,进而间接地影响烟民的消费选择;而卷烟生产商作为经济活动中“经济人”,会对税务机关的决策作出有利于自身的应对对策,同时,我国烟草生产商多为国企垄断集团,有着信息上的优势和技术上的实力进行偷逃税款和税收筹划。因此,在这一层博弈中,两者之间的博弈是整个卷烟市场中最重要的一环,政府和税务机关只有考虑到生产商的各种可能对策,从零售价格上做出改变,才能有效完成新一轮卷烟消费税的改革。

四、新一轮烟草消费税调整的影响

由于卷烟市场上面临的刚性需求,税制调整的具体影响程度和消费者的反应大小,还需要从多方面进行考量。

1.卷烟的刚性需求

表2 2005~2014年卷烟销售量及相关因素之间的关系分析

表2反映了我国十年来卷烟的总销售量变化,价格是选取数种卷烟采用加权计算法得出,人口参考国家统计局数据得出。卷烟的刚性需求是指烟民对卷烟的需求在一定的时期内相当平稳,对商品价格变动极其不敏感,即在短期内卷烟零售价格的上涨和烟民的需求没有很严密的关系。为了论证此结论,文章依据现有数据采用Eviews模型进行回归分析:

首先,以Y表示“被解释变量”销售量,以X1表示“解释变量”价格,以X2表示“解释变量”人口,代表对卷烟的需求。现根据数据进行多元线性回归分析,做出散点图,发现销售量(Y)与价格(X1)之间并没有显著的相关关系,同时销售量(Y)与人口(X2)具有正线性相关关系。

其次,利用Eviews分析工具得出模型的估计结果,如表3。

表3 模型估计结果

由回归模型可知β1的t统计量为0.1293,小于t=2.306所以X1对Y解释不显著。

现剔除X1,并且建立X2与Y的模型回归关系,如表4。

表4 新的模型估计结果

根据模型估计结果,可得回归方程为,

最后对其进行模型检验:(1)经济意义检验。由多元线性回归模型Yi=β0+β2X2(β0,β2为回归系数),β2=0.2056,即在假定其他变量不变的条件下,人口每上升一个百分点,卷烟销售量上升0.2056个百分点。故可得出结论:对卷烟销售量影响最大的因素为人口即卷烟需求因素,而卷烟价格变动在短期内对其影响很小。(2)拟合优度检验。由数据可得,可决系数R2= 0.996,调整后的R2=0.995,两者都非常接近于1,故该模型在整体上对数据拟合的很好。F统计值检验:在给定显著性水平α= 0.05情况下,F0.05(1,8)=5.318,由于F=789.12,应该拒绝原假设H0,说明回归方程显著;t统计值检验,在给定显著性水平α= 0.05下,t0.025(9)=2.26,而β0、β2的t值均大于临界值2.26,所以均通过了显著性检验。

因此,根据以上模型估计结果和模型检验,可得出结论:在卷烟市场上,因为烟民具有刚性需求,中短期时间范围内,对卷烟销售量影响最大的因素并不是价格,而是烟民的既有吸烟意愿和需求。政府要想消除卷烟市场上的刚性需求,必须持续改革进程,保持卷烟零售价格处于高水平波动,并不断加强禁烟宣传力度。

2.卷烟消费税收入上涨

正如以上模型估计结果,在实行卷烟消费税税率上调后,由于卷烟的需求量在一定时期内变动很小,所以卷烟的总收入会有所上升,进而带动中央政府消费税收入增加。据数据调查,2014年我国实现卷烟不含税收入1.1万亿元,在新一轮税率调整以及零售调价后,2015年卷烟销售收入预测将会达到1.23万亿元;如果将结构调整所带来的自然增长因素也考虑在内,最终销售收入有望突破1.3万亿元。但这些目标的根本实现最终还是取决于政府卷烟税率后续调整和抵抗烟草行业压力的决心,同时还必须需实施和完善其他必备设施的配套改革。

五、完善消费税税制改革的思考和建议

1.课税范围狭窄,需扩大税基

新一轮烟草消费税的实施目标除了降低卷烟需求量之外,就是为了弥补因经济下行造成的财政收入缺口。然而,从2015年最新消费税税制看,我国虽然新增了涂料和电池税目,并删除了汽车轮胎最终达到15个消费税税目,但并没有将高耗能、高污染行为和森林、湖泊、滩涂等自然物品考虑进内,与国外发达国家相比,我国税基过于狭窄,达不到消费税本身所具有的调节应税消费品和应税消费行为的目的。同时,如化妆品和低档烟酒随着生活水平的提高,已经成为人们日常生活的必备物品,需要政府和税务机关随时调整。

2.计税方式不合理,变价内税为价外税

与欧美国家和某些发展中国家相比,我国消费税一直实行价内税的计税方式,使得税额透明度降低,消费者无法确切知道自己在购买商品时是否缴税以及缴纳了多少税款。在卷烟市场上,这种计税方式变现为烟民在购买散装烟时,只知道卷烟价格,却无法知道税额,从而使得消费税削弱了本身正确引导消费倾向和消费行为以及限制某些消费品的作用。因此,将价内税调整为价外税,改变现有计税依据,应该是政府和税务机关在以后消费税税制改革时需要考虑的一个方向。

(作者单位:江西财经大学)