中国经济要靠民间“加油”

李迅雷

从前4月的宏观数据看,中国经济下行明显。央行多次实施了以降息、降准为手段的货币宽松政策和以利率市场化为标志的金融改革政策,但仅靠这些GDP增长仍难保七。我们认为,经济增长需要靠民间的两股力量:一是给民企企业加杠杆,二是给居民加杠杆。

此外,来自民间的非体制性因素对经济增长的拉动作用也不容忽视。比如人口流、货物流、货币流、信息流等因素。

仅靠货币宽松和金融改革还难以保七

今年以来唯一的亮点是商品房销量回升。商品房销量回升,接下来它的价格应该也有所回升。但是从目前来看,房地产新开工面积与房地产投资增速,仍没有出现上行。

从长期看,房地产也难以成为支撑中国经济增长的最大支柱,因为住宅消费实际上还是跟人口结构变化有关。根据美国的数据,房地产、汽车都是属于年轻人的主要消费品。25岁到44岁这个年龄层的群体在房地产与汽车这两方面的消费是最大的。随着人口的老龄化,住宅的需求量就会减少。

从中国2015年的数据来看,25岁到44岁这个年龄段的总人数开始下降了,这就意味着住宅的刚需也会下降。

那么,这对于我们的经济将带来什么样的不利影响呢?我们在过去15年中,拉动中国经济增长,一个靠房子,一个靠车子。现在房地产行业或许会出现回暖,但毕竟它不是一个长期可持续的现象。2013年的时候房地产销量或已经见顶,今后估计要再创新高就比较困难。此外,这两个行业对于原材料行业和其他制造业的带动作用是最大的,比如煤炭、钢铁、有色、石化、家电、家具等行业的盛衰都跟房地产、汽车两个行业的增速相关,如果这两个行业增速下降,则工业的增速必然会下降。

那么,既然我们面临产能过剩、经济下行的压力,如何来应对呢?首先我们看到央行在不断降准降息,通过不断的降准降息来降低市场利率水平,改善货币的流动性。

同样,降息也是必然的,6月份至少会有一次。因为CPI维持在1.5%上下的水平,GDP增速又在下滑,故降息的空间还很大,尤其还要对冲由于推进利率市场化所带来的实际利率上行的压力。

但是,仅靠货币宽松和金融改革要达到稳增长的目标,难度很大。我们通常说,货币政策如一根绳子,要让经济收紧是有用的,但要推动经济则力不从心。

假如十三五规划的经济增长年均目标确定为6.5%,则当前财政政策的力度可以不大,但如果定在7%,则目前仅靠货币政策的宽松是不够的。

中国经济要靠民间“加油”

这一轮经济下行过程当中,国有企业实际上并没有去杠杆,倒是民营企业在去杠杆,如民营企业集中的房地产行业的投资增速已经下滑至接近于零。合理的做法应该是国有企业去杠杆,国有企业去杠杆就是国有企业改革,民营企业应该加杠杆。

为什么民营企业要加杠杆呢?一是因为它们总体的债务率不高,估计走银行路径的总债务水平在20万亿左右,远低于国企的68万亿总规模;二是因为它们要从传统的竞争性行业中逐步退出,要从导致它亏损的产能过剩行业中退出,这样它们的目前杠杆率又降低了。

由于民间资本总是逐利的,且效率很高,所以,我们就不难发现,目前创业投资的浪潮一浪高过一浪。实际上就是民营资本从房地产等领域退出后,转向新兴行业。最近的证券市场火爆,尤其是新三板的上市数量突飞猛进,估计到今年年底新三板规模可以达到5000家。这样通过股权融资来民营企业的投资渠道,应该还有很大空间。

此外,居民也需要加杠杆。过去6年中,中国居民加杠杆的速度在全球屈指可数。而且,已经逐步从房地产等实物资产领域的加杠杆,逐步转向金融领域的加杠杆。

如今,股市上融资融券的规模已经迅速接近两万亿,尽管增速令人恐惧,但实际上中国居民储蓄就超过50万亿,这区区两万亿算什么呢?所以,将来居民加杠杆的空间还会非常大。

去年年底的中央经济工作会议提出,以政府自身革命带动重要领域改革,以大众创业、万众创新形成发展的新动力。可见,民间加杠杆不仅空间大,而且非常有必要,且政府也积极支持,使之成为中国经济增长的新动力。

拉动经济增长的非体制性因素更具优势

中国虽然现在面临经济下行的压力,但中国经济的活力,在全球范围内进行国别比较来分析,还是非常乐观的。如果没有战争的话,那么中国经济体量成为全球老大,应该不用10年时间。

为何这么说呢?我们认为,中国具有与体制关系不大的四大流动性优势:

首先,我们有全球最大的人口流。目前中国整个人口的流动规模是全世界最大的。西方人看好印度经济的增长潜力,这当然是肯定的,但你会发现,它越是贫困的地方,越是人口密度越高。我们是人往高处走,贫困地区人口密度就比较少。比如东北三省人口不断的流失,所以它GDP增速也在不断下降。

第二是货物流。且不说中国国内的高铁和快递业是全世界最发达的,即便从外贸看,去年中国出口第一、进口第二,进出口规模是全球第一。印度的出口规模在全球排名只是第19名,它的出口额只比我们深圳多一点。为何印度的无论是人口流还是货物流都不行呢?或许与印度教有关,印度的印度教信徒规模仅次于伊斯兰教和基督教,因为婆罗门教不主张人口流动和物品交易。

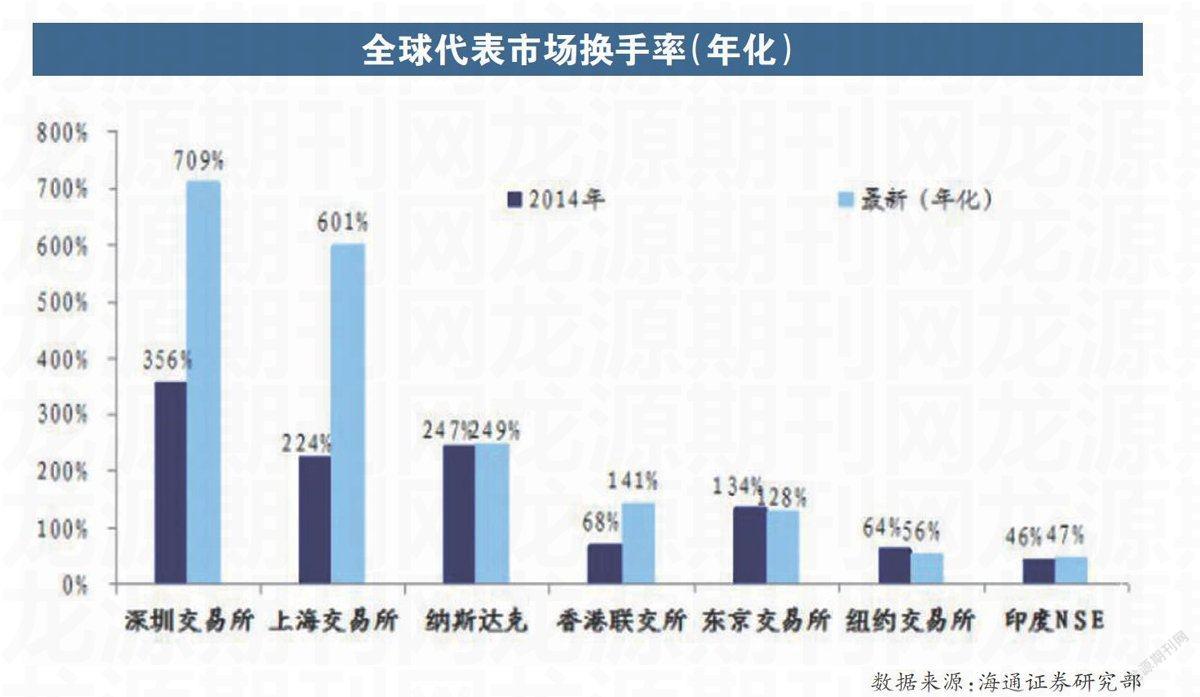

第三是货币流。中国的M2总量全球第一,且增速也远高于西方国家。这也体现了中国金融市场的活跃度。我们把今年全球主要资本市场的前四个月的股票交易额进行年化,发现深交所今年将达到七倍的换手率,远超纳斯达克的交易规模,而上交所可以达到六倍的换手率,远超纽交所的量。这个对于提升股权融资在社会融资结构中的比重是非常有利的,对我们证券行业的发展是非常有利的。这么高的换手率表明中国的投资者就有非常强烈的流动性偏好,相比德国和日本以商业银行为主导的间接融资体系,中国未来的金融体系最有可能向美国靠拢,慢慢形成以投资银行为主导直接融资体系。

第四是信息流。尽管相比美国和欧盟,中国的信息流还没有足够大,但从发展势头看,信息流爆发式增速所形成数据规模,有望让成为中国经济社会的一大新的红利。中国经济要靠民间加油,在经济下行的过程当中,投资机会反而会更多。股权时代刚刚起帆,切不可短视,应从长计议。<\\Hp1020\图片\13年固定彩图\结束符.jpg>