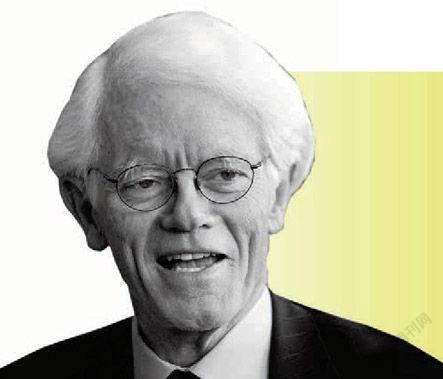

“投资天使”彼得·林奇

赵维嘉

投资只是赌博的一种,没有100%安全的投资工具。

不做研究就投资,和玩扑克牌不看牌面一样盲目。

每只股票背后都是一家公司,去了解这家公司在干什么。

通常,在几个月甚至几年内,公司业绩与股票价格无关。但长期而言,两者之间100%相关。这个差别是赚钱的关键,要耐心并持有好股票。

持有股票就像养育孩子,不要超出力所能及的范围。业余选段人大概有时间追踪8~12家公司。不要同时拥有5种以上的股票。

如果你找不到一只有吸引力的股票,就把钱存进银行。

避开热门行业的热门股票。

最好的公司也会有不景气的时候,增长停滞的行业里有大赢家。

如果你用1000元钱买股票,最大的损失就是1000元。但是如果你有足够的耐心,你可以获得1000元甚至5000元的收益。

个人投资者可以集中投资几家绩优企业,而基金经理却必须分散投资。

持股太多,会失去集中的优势,持有几个大赢家,终生受益。

投资前自我反问三个问题:你有物业吗?你有余钱投资吗?

你有赚钱能力吗?

每个人都有足够的智力在股市赚钱,但不是每个人都有必要的耐力。

如果你每遇到恐慌,就想抛掉存货,你就应避开股市或股票基金。

股市的下跌如科罗拉多州1月份的暴风雪一样是正常现象,如果你有所准备,它就不会伤害你。

每次下跌都是大好机会,你可以挑选被风暴吓走的投资者放弃的廉价股票。

没有人能够预测利率、经济形势及股票市场的走向,不要去搞这些预测。集中精力,了解你所投资的公司情况。

1977年到1990年,在彼得·林奇执掌麦哲伦基金13年的时间里,他悄无声息地创造了一个投资界的奇迹和神话!麦哲伦基金管理的资产规模增长了27倍,由2000万美元成长至140亿美元,基金持有人超过100万人,成为当时全球资产管理金额最大的基金,13年的年平均复利报酬率达29%,创造了共同基金历史上的财富神话,而他的投资理念已经成为投资界耳熟能详的经典。

1991年,就在他人生最巅峰的时刻,彼得·林奇却选择了退休,离开了共同基金的圈子。“这是我希望能够避免的结局……尽管我乐于从事这份工作,但是我同时也失去了呆在家里,看着孩子们成长的机会。孩子们长得真快,一周一个样。几乎每个周末都需要她们向我自我介绍,我才能认出她们来……”现在,这个曾经的“股市传奇”已经退居幕后,热心于全球慈善事业。

彼得·林奇的投资智慧是从最简单的生活方式中研究总结出来的,在《彼得·林奇的成功投资》一书中,他详细阐述了自己多年来的投资心得,深受大众追捧,国内也多次引发彼得·林奇式的投资热潮。

低迷行业成长缓慢,经营不善的弱者一个接一个被淘汰出局,幸存者的市场份额随之逐步扩大。一个公司能够在一个陷入停滞的市场上不断争取到更大的市场份额,远远胜于另一个公司在一个增长迅速的市场中费尽气力才能保住日渐萎缩的市场份额。

彼得·林奇总结的低迷行业中优秀公司的共同特征:

公司以低成本著称

管理层节约得像个吝啬鬼

公司尽量避免借债

拒绝将公司内部划分成白领和蓝领的等级制度

公司员工待遇相当不错,持有公司股份,能够分享公司成长创造的财富

从大公司忽略的市场中找到利基市场,形成独占性的垄断优势

彼得·林奇通过研究发现,许多股价涨幅最大的大牛股,往往就来自数以百万消费者经常光顾的商场,包括家得宝、盖普和沃尔玛。只要在1986年投资上述的公司,持有5年,到1991年底就会上升5倍的市值。

由于经济周期的变化,股市的大部分股票都会随着上涨或下跌,其中很多股票还会被退市,怎样通过价值分析来低风险获利呢?通过反经济周期的操作方式,在利空的环境下寻宝。如果一家公司在经济环境不好的情况下还能够增长,那么在经济复苏的周期中,必然会成为大牛股。

受益于20世纪50年代和70年代两次婴儿潮,80年代美国曾迎来快餐业的蓬勃发展,在彼得·林奇研究的餐饮股中,很多股票上涨了几十到几百倍,我们熟悉的麦当劳就上涨达400倍。

跟零售业一样,如果一家餐饮企业能够树立消费者永久的口味和习惯,并且不断推陈出新,那么这家企业就能够长时间的增长。

彼得·林奇是著名的选股型基金经理,他对股票的偏爱贯彻始终,但这些基金的投资法则也并非完全由他个人偏好所致。

从证券市场的长期发展来看,持有股票资产的平均收益率要远远超过其他类别资产。因此,如果一个投资者把投资作为家庭长期财务规划的一部分,追求长期的资本增值,就应该把可投资资金尽可能购买股票类资产。对基金投资者来说,就是尽可能投资于股票基金。

这是关于投资的信念问题:从投资的角度来说,避开股票的风险,其实要大于持有股票的风险。如果股市发生大幅震荡或调整怎么办?林奇的意见是,如果你不能比较好地预计到股市调整的到来,那么就坚定地持有。“只有通过长期持有股票基金,才能够给投资者带来收益。”

如果投资者青睐固定收益,那么不如直接购买债券。因为从实践来看,债券基金的收益并不比单个债券更好,而购买债券基金,还要支付昂贵的申购费、管理费,而且持有基金的时间越长,债券基金相对债券的表现就越差。彼得·林奇把这一法则戏称为“没有必要付钱请马友友来听收音机”。

要找到同类型基金进行评价,弄清投资的基金属于哪一类型,有助于作出正确的投资决策。不同类型的基金,在不同的市场时期和市场环境下可能会表现不同,而投资者经常犯的错误是,“他们总是在最需要忍耐的时候失去耐心,从价值型基金跳槽到成长型基金,其实前者正要走向复苏,而后者可能马上开始衰落”。

不要花太多时间去研究基金过去的表现,尤其是最近一段时间的表现。“但这并不等于是不应该选择具有长期良好表现的基金,而最好是坚持持有表现稳定且持续的基金”。

如果你不能很好地分析基金近期高收益背后的真正原因是什么,那就更多地关注已经表现出很好的收益持续性的基金,因为这比短期收益更好地反映基金经理人的投资管理能力。如果要选择长期投资,就要挖掘真正能够给投资者带来稳定回报的基金,因为从长期来看,收益的持续性远比一时取得收益冠军更为重要。

投资者在投资基金时,也需要构建一个组合。而构建组合的基本原则就是,分散组合中基金的投资风格。林奇认为,“随着市场和环境的变化,具有某种投资风格的基金管理人或一类基金不可能一直保持良好的表现,适用于股票的原则同样适用于共同基金”。投资者不知道下一个大的投资机会在哪,因此对不同风格的基金进行组合是必要的。

已经持有一个基金组合时,如何根据市场的变化调整投资呢?彼得·林奇提出了一个简易的一般性法则:在往组合中增加投资时,选择近期表现持续不好的风格追加投资。注意不是在基金投资品种之间进行转换,而是通过追加资金来调整组合的配置比例。

行业基金的走向实际上反映了该行业在股市上的表现。彼得·林奇认为,“从理论上讲,股票市场上的每个行业都会有轮到它表现的时候。”因此,他的简单投资法则是,在往组合中增加投资时,选择近期表现暂时落后于大盘的行业。这个原理和风格调整是一致的,投资者需要做的,是如何确定表现暂时落后于大盘的行业。如果更细致一些地研究,那些已经处于衰退谷底,开始显示复苏迹象的行业则是最好的选择。