牛市背景下的券商未来

丁思德

只有建立多层次资本市场,券商各业务才能更好的衔接,出现更多的创新点,从而摆脱盈利不稳定的状况。

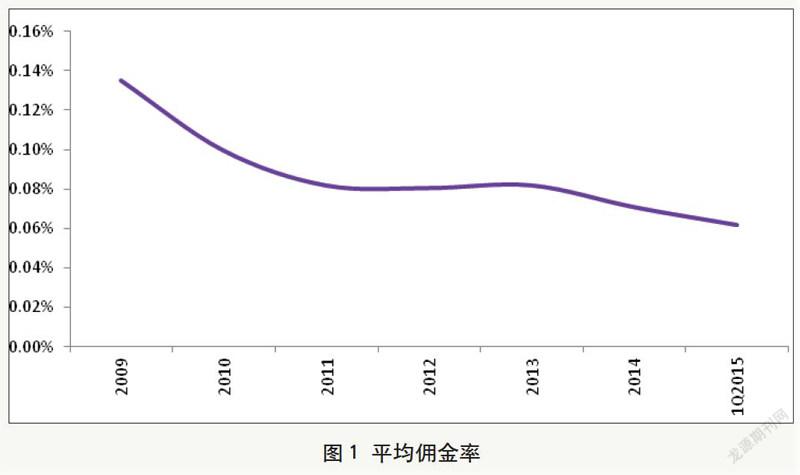

经纪业务佣金率下滑

2015年以来,沪深两市延续了去年9月份以来的牛市行情,股指不断创出新高,成交量也不断放大,截至2015年5月6日,两市成交总额已经达到73.5万亿元,几乎达到了2014年全年73.8亿元的成交总额,在此背景下,券商经纪业务收入大幅度增长,但同时我们也注意到,佣金率下滑明显,根据协会公布的数据,我们测算得知,2015年一季度全行业平均佣金率已经下滑至0.062%,而2014年佣金率为0.071%,在网上开户、一人多户等政策的刺激下,未来佣金率还将进一步下滑,目前市场行情火爆,在一定程度上掩盖了佣金率下滑给券商带来的影响,一旦市场出现下跌,我们预计券商经纪业务的收入下滑将十分明显。

自营业务收入稳定

从2012年以来,自营业务一直是除经纪业务以外最大的收入来源,2014年在市场行情较好的背景下,券商自营业务取得了不错的战果,自营业务收入占比达到了27.29%,增速高达132.48%。自营业务是券商利用自有资金进行投资,反映了券商主动管理资金的能力,从数据上看券商很好的把握住了市场行情,赚取了较为丰厚的收益,但需要指出的是从历年该业务数据变化上看,一旦股票市场走弱,自营收益就会受到影响,因此我们认为能够很好的把握权益类和固定收益类资产配置比例关系的券商的自营业务将更加稳健。

2015年以来,券商自营业务收益仍然十分明显,数据显示,2015年一季度自营业务收入占全行业收入的29%,较2014年提高两个百分点,我们认为自营业务表现较好得益于权益市场收益率的提高。

融资一边独大,融券还有待发展

目前,融资融券业务已经逐步成长为券商的第三大收入来源,从规模上看,截至2015年4月30日,两市融资余额已经突破1.8万亿元,而融券余额仅为88亿元,可以看出可以做空盈利的融券不受市场青睐,我们认为除了制度上的原因之外,与长期以来中国股市投资者传统的做多才能获利的思维有一定的关系,目前融资和融券的发展极不平衡,达不到股价稳定器的作用,随着制度的不断完善,我们认为融券规模有望继续增加。

投行业务贡献将增加

2014年IPO重启,但监管层有意控制了IPO的数量和规模,全年共有70家企业IPO,募集资金669亿元,而2013年没有企业IPO,券商只能靠债券承销增加投行业务收入,而随着IPO的恢复,2014年券商投行业务实现收入240.19亿元,同比出现大幅增长。2014年IPO给券商带来了56亿元的收入,增发及配股带来了93亿元的收入,债券承销带来的收入是91亿元,可以看出随着IPO的恢复,股权承销再次成为券商投行的主要收入来源。从收入占比上看,近年来投行业务的收入占比在15%上下波动,相对来说比较稳定,预计2015年IPO数量将显著大于2014年,投行业务对券商的业绩贡献作用将增加。

资管业务规模增长放缓

2014年券商受托管理资本金总额为7.97亿元,同比增长53.27%,增速相对2013年的175.13%大幅下滑,我们认为主要原因是通道业务监管加强,市场趋于饱和所致,从收入占比来看,券商资管业务仅占行业总收入的4.78%,仅在2013年基础上小幅提升,这也说明券商主动管理的资管产品金额占比较小。资管业务对于国外成熟投行的收入贡献作用是很大的,该业务能够充分反映券商吸引客户资金的能力、管理资金的能力,在这方面国内券商资管业务还有很长的路要走,短期内暂时不会对券商总体业绩产生太大影响。

券商亟待快速调整

随着新三板的扩容,我国多层次的资本市场正在形成,未来新的《证券法》即将颁布,注册制或将成行,届时我国资本市场环境将发生较大改变。结合我国国情,我们认为注册制改革应当采取分批次、分阶段的形式推进。

首先,进一步扩容新三板,通过新三板培育IPO企业,从创业板开始实行注册制试点,因为在创业板上市的企业相对来说市值较小,对市场的冲击也有限,通过这个板块试点注册制,可以培养市场参与各方对注册制的适应性,待市场基本适应之后再向中小板、主板推广。二是对失信行为的处罚力度要加大,在注册制背景下,只有加强企业信息披露的真实性,才能更好的方便投资者了解企业的真实价值,因此对企业和中介机构的失信行为要加大处罚力度,才能保证信息披露更加真实有效。

而对于注册制对证券公司的影响方面,我们认为注册制实行之后,新股发行将更加市场化,监管部门的工作重心将变为事后监管,而包括券商在内的中介机构的作用将被凸显。我们认为,在注册制下,对券商影响最大的是其投行业务,目前国内券商投行业务同质化程度较高,在企业发行上市过程中将大量的精力放在了资料整理和财务数据修饰上,没有对企业进行过多的实质性审核,而在股票销售过程中,由于监管层对网下配售的流向做了强制规定,因此券商自主性较差。一旦实行注册制,券商投行的工作重心将更多向企业的实质性审核偏移,即取代核准制下监管层的一部分工作,对企业材料的真实性进行判断,以便能够更加高效的完成保荐、销售等工作,投行的差异化将逐步显现,那些对企业价值判断更加准确的券商投行将在竞争中保持优势地位。

从市场层面看,没有完善的多层次资本市场制度是制约我国证券公司发展的重要因素之一,受到经济发展形势和具体国情等限制,我国一直比较重视场内市场交易的发展,从市场容量上看,呈现出主板、中小板市值较大,而包括新三板在内的场外市场的公司市值较小的倒三角结构,而在美国,却刚好相反,场外市场无论是从市值还是交易额上都要远远大于场内市场。丰富场外市场,可以增加我国证券公司在做市、经纪、承销与保荐等方面的收入,同时能够增加公众的投资渠道。另外,从投资标的上看,我国的投资渠道可选范围较小,基本集中在股票、债券、基金、信托、私募基金等方面,而在国外成熟市场,有大量的衍生品可供选择,创立多层次的资本市场才能为证券公司的创新提供余地。只有建立多层次资本市场,券商各业务才能更好的衔接,出现更多的创新点,从而摆脱盈利不稳定的状况。