陆金所“凶猛”

唐学鹏

计葵生说,陆金所从未停止变化。

也许,“变化”这个词不够,用“演化”更为恰当。

这位金发碧眼美国籍的陆金所董事长,英文名叫Gregory D Gibb。由于一口极其流利的汉语,兼之相貌英俊、为人亲和,在舆论场,很有人缘。

3月19日,他接受《二十一世纪商业评论》(以下简称《21CBR》)记者专访之后,为了版面设计需要,《21CBR》给他画了一幅配图,像昆丁.塔伦蒂洛式的人物,他在微信上发来幽默回应:“我觉得不错,非常感谢你让我多长出一些头发。”

计葵生所说的“变化”,同最近的调整有关。3月17日,平安集团宣布,将平安直通贷款业务、陆金所辖下的P2P小额信用贷款以及平安信保的业务管理团队进行整合,合并为“平安普惠金融”业务集群。消息甫出,引发误解,认为陆金所为了上市,要放弃P2P业务。

计葵生向《21CBR》记者解释说,真正的动作是将陆金所P2P的线下业务“交出去,整合”。“陆金所不是不做P2P,而是将线下的团队‘交’出去,因为平安的直通、平安信保都有线下门店,陆金所也有。比如说,陆金所100多个店,1000多人,而平安信保500多门店,1万多人,合并在一起,贷款量可以增加5-10倍。”

那么剥离线下业务的陆金所呢?它是一个更为广泛的交易平台,不仅继续有P2P(借款端为个人,消费金融产品)和标准的金融产品(例如货币基金、寿险、万能险等),以及非标的金融资产(例如资管计划),甚至还会有债券众筹、股权众筹。

那么陆金所剥离之后新的P2P部分,它同普惠金融的关系有点像“反向O2O”商业模式,即陆金所将线下业务合并到一个更大的线下业务平台(普惠金融),然后这个更大的线下业务平台反过来向陆金所“导流”,用互联网的方式进行再放大。

对P2P线下部分做整合,计葵生对《21CBR》记者说,“这就是陆金所的平台化战略所致”,“我们很早前就定位为一个平台,马总(平安集团董事长马明哲)经常说,‘必须从养牛卖牛奶’转变成牛奶市场。”

但“平台化”不是空穴来风,不是平地起楼!不是按照建平台的心意去建平台,就一定成为平台。“平台化”包含着它的实现路径和动力学机制。计葵生用“收费站”来比方,“过去两三年,我们的目标是做一个收费站(即平台化之后收‘平台费’),可是要建收费站,你发现路没铺好,顺不来,所以一开始P2P要把端对端做好:借款端、风控、筛选、产品设计、建立平台、征信和加担保。”

简单地说,做成平台之前,陆金所要提供产品上平台,来吸引客人。一开始的时候,平台必然是“寂寞”的。“我们是从零开始,我们是在试,那时候投资客户没多少。现在呢,已经750多万了,我觉得我们已经到第二个阶段,路已经开始铺好了,可以走收费站模式了。”

无独有偶,另外一家互联网金融标杆企业——蚂蚁金服,它的首席运营官井贤栋接受《21CBR》记者专访时,也讲述了蚂蚁金服“平台化”的路径历程。“我们不是金融机构,我们其实不愿意做具体金融业务,我们是一个平台的提供者,我们并不是和金融机构直接竞争,只不过有时候我们要承担创新的初期风险,比如蚂蚁小贷,比如余额宝,当时别人并不相信线上交易大数据可以打造信用,于是我们就要起到推动作用,要做具体产品给别人看。”

一旦余额宝引发行业巨大地震之后,蚂蚁金服很快宣布,它不再推出类似的具体金融产品,它更愿意发展理财平台(例如招财宝)、云计算平台和大数据平台,同业界形成“温和的、协作的、互惠共赢的生态关系”,像“淘宝”模式一样。

计葵生说:“是的,我们干的就是金融资产交易的‘淘宝’。”

P2P是一个江湖。

当《21CBR》记者采访很多P2P掌门人对陆金所“平台化”战略的看法,他们反应,一言以蔽之,“羡慕嫉妒恨”。

原因在于,P2P江湖的野蛮生长性。互联网第一次前所未有地降低了做金融的门槛,巨大的市场井喷之后,是泥沙俱下的景观,是龙蛇混杂的行情。很多P2P平台“起也勃、亡也忽”,自融现象普遍,“跑路事件”不断,平台倒塌之后一拨人又另起炉灶干另一个平台。

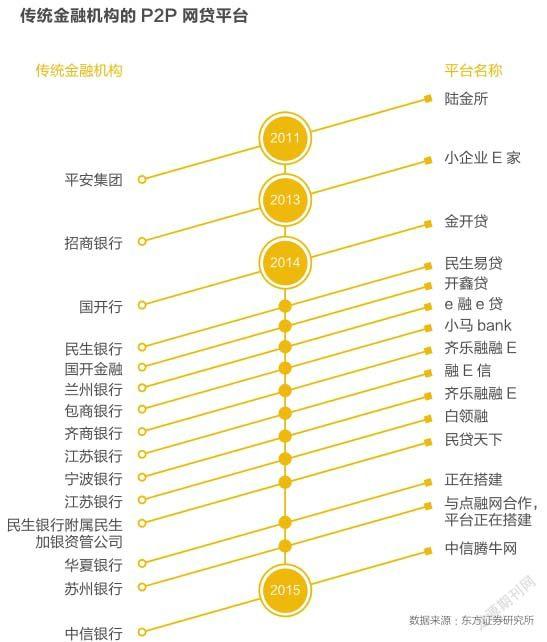

“基本上我们对P2P的判断,股东背景占了一个非常大的权重,至于模式是第二位的。”一位投资人告诉《21CBR》记者,所谓江湖,就要看名门正宗还是旁门左道。一般而言,P2P股东分为几类:银行系、国资系、上市公司系、风投草根系。

中国的互联网金融的江湖,其复杂性和多样化,已经无法简单复制美国流传过来的模式。名声很大的Lending club创始人在中国成立的点融网和拷贝经典的P2P完全线上通道模式的拍拍贷,不温不火。固守平台只是交易撮合、不应该为坏账“兜底”逻辑的贷帮,同投资者已经习惯了“刚性兑付”的承诺有不少差距。相反,将P2P作为大额融资工具的红岭创投,出现较大坏账,掌门人周世平坚决用自有资金赔付,反而赢得投资人认可,坏账事件反而带来更多资金向平台涌入。周世平对《21CBR》记者说:“我认为大额资产的风险不一定比小额高,所以我挖了很多银行风控体系的人过来。”

江湖靠的是规矩,不是规律。

陆金所、开鑫贷无疑是银行系,现在银行纷纷“杀入”P2P领域,银行系资源强大,足够抵消人们对平台“跑路”担忧。国资系的P2P,会暗示政府背景,强调背景的“背书”力。而上市公司系,则展示产业链的资源,让P2P有源源不断的“资产端”业务可做。而风投草根系,则夸大平台用户注册数,强调短期高收益,只要资金流入超过流出,希望“一不留神就大了,大了就可以规范了”。

陆金所被视为“衔着金钥匙出生的富二代”,它一出生,平安系统就可以提供足够的业务给它做,它并不需要“向外求”,这一点跟蚂蚁金服不一样。计葵生说:“也许我们很像蚂蚁金服里面的招财宝,但是跟它又有很大的不同。”

“我们的玩法和产品会比招财宝更丰富。”计葵生说:“我们和蚂蚁金服的客户群都很大,余额宝每个客户可能是5000元,招财宝做非标资产,跟我们比较像,每个大概投1.5万元。我们陆金所客户平均是20万元。我们产品和客户来源更丰富,也更高端一些。”

余额宝的逻辑是:用货币基金的收益来干掉银行活期。而招财宝的逻辑是:很低的资金门槛就可以获得很高资金门槛的银行理财产品收益。客户的定义都是“屌丝”。陆金所则更加丰富,它分解成两个部分,针对“屌丝”客户的Lufax以及针对大额资产资产交易客户(机构客户)的Lfex。

计葵生兴致勃勃地向《21CBR》记者讲述了陆金所的产品分类逻辑,而这个产品分类逻辑同陆金所“去担保化”的思想一脉相承:“P2P必须是消费金融,借款方是个人,不管是融小金额的5万元,或有房子可以抵押融几百万,他的钱的用途大部分还是经营自己的小企业,可能是淘宝店。P2P的定义就是个人来借钱,它是分散的,P2P的逻辑就是要分散。Lending Club的拆分模式值得学习,就是将每一笔投资都分散到多个项目里面,使得单个投资者的坏账率接近于平台的坏账率,从而消除单个风险的聚集。”

“基金、货币基金、寿险、万能险这些标准的理财产品,要发给投资者,要有合格的金融牌照,也就是说,将产品的风险控制住,将产品的门槛设计好,发给合格的投资人。”

“如果是非标的资管理财计划,比如1亿、2亿、3亿的资产,应该要经过一个信托计划的,或是一个基金资管计划。这是一个产品的‘金融牌照化’运作过程。它的整个设计逻辑,背后还要一个比较合理的投资人结构。比如说一个银行的类似证券化或者汽车金融公司资产包,可以把一些资产卖给合格的个人投资人,另外一些卖给劣后投资人。让不同的风险和收益主体承担他们不同的责任。好的结构就能带来好的风险处理。”

“众筹,未来众筹会不会有新面貌。前面说的资管计划都是每个项目限制200人,众筹现在看起来可能会突破200人,整个监管体系是鼓励众筹的。不过现在众筹说的都是所谓的股权众筹,可是有一天会不会股权众筹延伸到债权众筹?在美国,如果你去看,去年债权众筹的规模比股权众筹要大30倍。”

计葵生的产品分类逻辑,背后的支撑是其风险分担和控制的法律逻辑。

“P2P的特色是它没有金融牌照。它不能是全能金融,不能做PE、VC,也不能玩银行不做的大额次级贷。”计葵生这个断言代表着他对红岭创投模式的不认同,“所以P2P一开始用担保切入,但受制于担保的杠杆,未来它既可以深化Lending Club拆分模式,也可以引入保险,有趣的是,不是平安的其他产险公司找到我们,想做这个业务。”——计葵生将保险对P2P的介入,看做是中国CDS市场的开始。CDS英文名叫Credit Default Swap,即信贷违约掉期,是目前全球交易最为广泛的场外信用衍生品。在美国次贷危机中名声大噪,吞没了很多保险公司,差点让AIG垮掉。计葵生认为,CDS是中性的,它应该获得成长的机会。

计葵生认为:“资管计划都要有金融牌照,这是一个用牌照化运作产品的过程,这样你才能形成合适的‘一对多’的法律责任。”计葵生这个论断解释了关于不久前发生的“陆金所2.5亿坏账风波”的缘由,“这是一个保理业务,它同陆金所的P2P没有任何关系,这是一个金融牌照化运作的业务,风险在各个部分都做了控制,它买了担保的。”

“如果是非标大额资产,一定不是P2P,在陆金所上卖,但一定要出表,一定要经过资管计划、信托计划,这跟P2P一点关系都没有,P2P的特色不需要人和其他的法律载体,P2P只有适合民间贷款模式。我要重申,在处理不同资产方面,在法律的关系上要运用得非常清楚。”

细究起来,无论是P2P还是牌照化运作金融,背后都指向平安“全牌照”综合金融集团的优势。在互联网金融江湖,大多望其项背,即使腾讯、蚂蚁金服,都很难比肩。只有先锋金融等少数几家跟平安有着相似的条件,规模暂时不可同日而语。陆金所已经建立了它作为大平台的架构和逻辑,接下来,它的重点就是扩大生态圈,不仅平安系统的资产在它上面跑,而且,它渴望更多的其他金融机构的资产被“接入”。

“我们刚开始敲其他银行其他机构的门,除了平安银行,没有人理我们。”计笑了笑,“现在很多银行过来找我们,问可不可以做资金托管,或者给陆金所客户提供更多的服务。我们再清算方面增加一家银行,用户量就上升5%-10%。接入越来越多,平台宽度就会越来越宽。我们甚至还主动出击,比如微信红包的跨界合作。”

看得出来,计非常渴望“平台化”的陆金所能够“卷入”更多的外部资源,削减过于浓重的平安味道。

谈及大摩(摩根斯丹利)牵头一些战略投资者(主要由国际国内的PE公司组成)对陆金所的入股,计葵生没有清晰地说这些战略投资者会占多少股份,他对陆金所100多亿美元的估值也不以为意,他对《21CBR》记者说:“这件事的意义是让大家觉得陆金所是有盼头的。”

计葵生将这次入股定义为“A轮”,他否认了陆金所将很快上市的传言,他说:“陆金所肯定会上市,但不是现在。”他透露,陆金所会接着融资,引入新的股东,“平安金科会放出一些股权,一些LP、GP也会放出,员工股票也会稀释一些。”尽管他没有透露未来股东的属性,但是从他言语中感觉,应该是有很大资源的金融机构。

蚂蚁金服的第一轮融资是以“国”字头为主,包括社保基金、邮储银行、国开金融,因为蚂蚁定位是“小额金融”,它需要更多的网点渗透,需要更多的数据涌入,暂时对大额金融资产没有表现出巨大的野心。但陆金所是将几乎所有的金融资产转让可能性都“纳入”其平台战略。

一位分析人士说:“陆金所的这种策略,给人的感觉不是互补性的。而且,你知道,现在所有的银行,包括工行,都开始了互联网金融平台化战略,很多战略都是同构的。”

此前,陆金所的股东背景就被“爆炒”,很多人都猜测,这是平安体系内部的资产运作收益的分割术。现在,陆金所通过引进新股东来进行平台扩张,“你知道平安的资本运作能力非常强,我们很难描述陆金所未来的边界在哪里。”该分析人士说,“传统银行业做到的极致的模式是‘商务流’和‘融资流’合二为一,但是陆金所加入了‘平台流’,整个玩法的变化非常惊人。”

以石材行业为例,它的行业上游是矿山,开发矿石前期投入巨大,石材的下游是房地产酒店装修,按照供应链金融的极致做法,银行开发矿山开采基金产品,卖给银行本渠道的高端客户,然后,收集银行的房地产客户石材需求,凑合石材的订单交易,同时对石材的生产企业提供流水贷授信。商务流和融资流完美融合,形成完美的交易闭环和“护城河”。

在这个过程中,银行是需要“消耗”客户的存款的。存款依然是一个“基础武器”。

但如果引入“平台流”,“平安完全可以利用陆金所,在不消耗任何存款的情况下,在平台上发产品,用社会的钱来做融资流,然后用供应链金融方式来强化商务流,这可怕之处在于,存款为王的理念完全颠覆,只有在资产端有足够的运作能力,就会撬来别处的存款资金,平台流确立了项目为王的理念,可以在存款无消耗的状态下,非常轻松自如地切割到利益。”

“平台流”的玩法,使得陆金所的前途难以估量,也使得它的面目“非常凶猛”。

计葵生还向《21CBR》记者透露他的“后续储备级”玩法,“我们储备了一些公司,为的是以后做跨境交易,利用比如前海自贸区的政策,有机会把我们一些国内的资产、卖到国外去。”他说,“几乎每个月都有几个国外投行找到我,现在有没有机会进来买一些人民币的资产。他对这些银行出表的资产,租赁出表的资产非常感兴趣。可是法律上还没办法突破。现在只能通过一些,比如QFLP(合格境外有限合伙人)的方法在自贸区做。”

“我们做生态系统的路子跟蚂蚁金服不一样,我们一直想用支付宝,它现在还不给我们用。我们暂时还没有合作。”计葵生笑着说。(邓琳奕、杜淑婷对本文亦有贡献)