美股未来17年走熊的概率大

胡语文

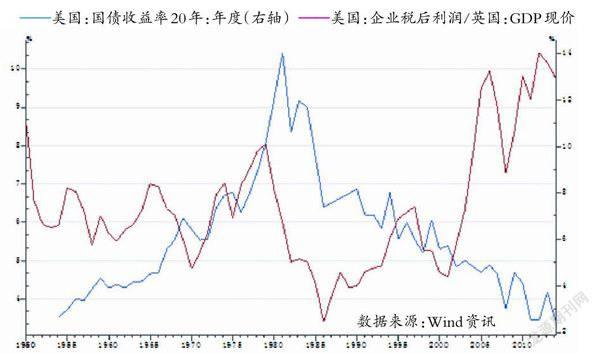

在过去65年的历史里,美国国债收益率出现了倒V型走势。在前一个阶段,即1954至1981年的27年时间里,20年期美国国债收益率从2.6%升至14%;在后一个阶段,即1981年至今,20年期国债利率从14%跌至2015年的2%左右。

利率之于资产价格的影响,巴菲特在1999年总结到,“在1964到1981年间,国债收益率呈现大幅上扬的态势,从原先的4%飙到最后的15%,这仿佛是要人们在三倍的地心引力下生活,对所有投资的评价来说,简直是无法承担之重,当然最引人瞩目的首推股票的价格,这间接解释了为何这段期间,指数一动也不动。”

巴菲特认为,影响投资结果的三个重要因素分别是:利率、企业盈利占GDP的比重及投资者掌握信息的优势。笔者认为,对投资者而言,前两个因素是相对客观因素,第三个因素来自于主观能动性。

如果要看清楚过去美股65年的历史,不如将美股以14至17年年左右为一个周期,分成四个阶段,分别是1950-1964年,1964年-1981年,1981年至1999年,1999年至2016年。

巴菲特曾经在1999年的文章当中总结了美股在1981年至1999年道琼斯指数上涨10倍的原因,主要是利率大幅下降和企业盈利的大幅增长。

而1999年之后至今的16年里,道琼斯指数从11452点最高涨至18351,最大涨幅仅62%,明显不如上一个17年。出现这种情况的原因还是在于,即使利率仍然下行,但美国企业整体盈利没有大幅提升。

下一个17年,美股能否重新走牛呢?笔者认为,这仍取决于利率和盈利占比的变化。从利率的角度看,未来17年利率下行空间不大,上行空间可能更大。目前20年期国债利率已经跌至二战之后的最低点,很难有进一步的下行空间。而盈利占比的状况则取决于盈利占GDP的比重能否持续上升。答案是不容乐观。这一点巴菲特有相当经典的分析,他认为,“若你乐观的认为企业获利占GDP的比重会一直维持在6%的水准,那我会认为你未免有点过于天真了,一个主要原因在于产业的过度竞争,另外一个原因牵涉到公共政策议题,若企业投资人想要分食更多的美国经济大饼,等于是其他的团体只能分到更小的一块饼,这肯定会引发政治问题,基于此点个人认为社会资源的大幅重分配是不太可能发生的。”因此,即使乐观来看,美国企业盈利占GDP比重维持在6%这个均值位置,那么,2014年该比例已经超过10%,未来出现均值回归的概率也很大。

同样的道理是,如果在中国金融行业的利润占比总是上升,那么,这意味着其他行业的利润贡献度会不断下滑,这A股整体盈利占GDP的比重则可能失真。如果未来实体企业利润占GDP的比重若能够提升,则A股非金融企业走强的概率增大。同时,在目前利率进一步下行的空间不大的情况下,如果未来税收没有进一步的降低的可能的话,企业盈利占比实际上也很难提升。因此,期望未来A股牛市的出现主要还是取决于改革动力以及实体企业在国民经济分配当中能否获得更大比例的提升。换言之,税收和利息成本的双双下降才是硬道理。