基于公平与效率测度的中国“垄断课税”制度构建

冯泽宇 姜尧

【摘 要】 垄断行业改革的路径有很多,税收作为政府弥补市场缺陷的重要工具之一,运用税收手段矫正垄断产生的资源配置和收入分配效应也是一种值得探索和研究的路径选择。文章在系统梳理垄断课税理论的基础上,从理论与实证两个方面研究了垄断课税制度对国民收入分配的影响。基于公平与效率目标,对垄断课税制度,即垄断行业的商品劳务税、垄断利润税税制框架进行了模拟设计。

【关键词】 公平与效率; 商品劳务课税; 垄断利润课税

中图分类号:F036 文献标识码:A 文章编号:1004-5937(2015)15-0107-05

一、基于公平与效率的垄断课税的理论分析

(一)垄断的收入分配理论

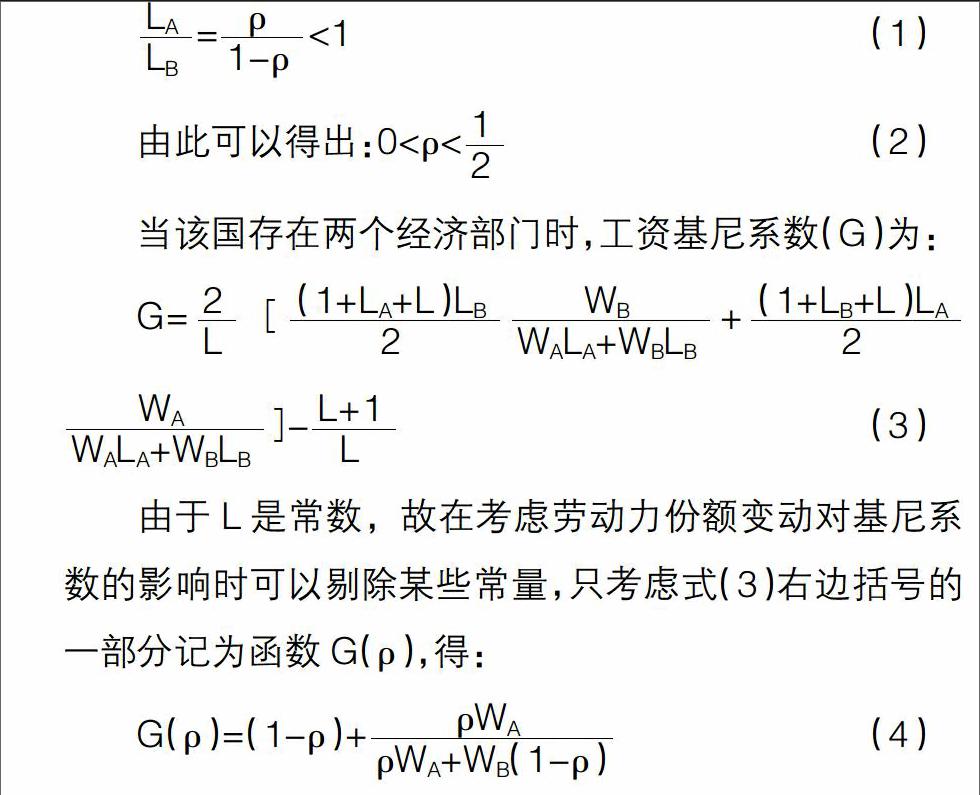

可以看出,当整个经济是两个部门时,如果一个是垄断部门,另一个是非垄断部门,整个部门经济的收入分配存在不平等,在部门之间的表现是,其中一个垄断部门的工资必然要高于另一个非垄断部门。

(二)垄断的效率理论

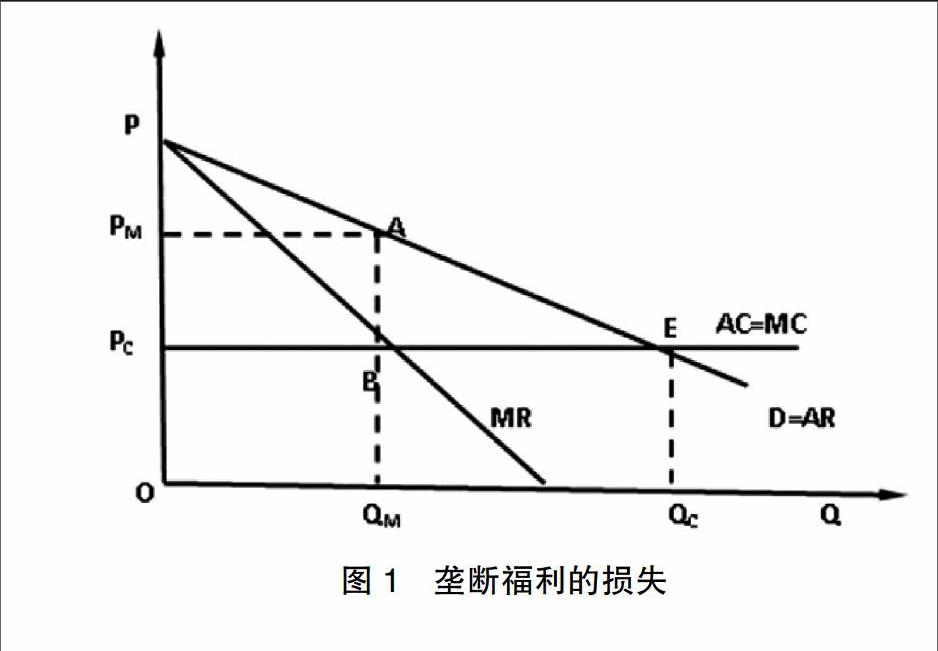

本研究运用哈伯格模型来测算垄断的效率水平。哈伯格模型是哈伯格基于马歇尔的消费者剩余理论提出的用来测度垄断造成社会成本的理论,是哈伯格在1954年发表的论文“垄断和资源配置”中提出的。哈伯格对垄断引起的社会成本即福利损失进行了度量,并建立了衡量垄断的社会成本模型,即哈伯格模型。由于哈伯格测度出的垄断社会成本正好是一个三角形的面积,所以也称为哈伯格三角形理论。他的思想可以用图1来说明。

在图1中,假设厂商与行业的长期平均成本AC和边际成本MC都不变,用PCE表示,完全竞争条件下的产出将为QC,在该产出水平上MC与需求曲线D相交于E点。如果卖方是一个垄断者,则其产出为边际收益MR和边际成本MC相等时的产量,用QM表示,其对应的垄断价格为PM,依此才能获得最大的垄断利润,其垄断利润可以用矩形ABPCPM表示。垄断造成的社会福利净损失称为垄断的“无谓损失(Dead-Weighted Losses,DWL)”。

二、垄断课税的可行性研究:来自中国的经验证据

(一)垄断的效率损失测度

本文主要选用电力、电信、烟草、石油和银行五大典型垄断行业,对其在经济运作中社会福利损失的社会成本进行效率估算,从而说明垄断对资源配置的低效作用。

1.模型中的指标处理

社会福利损失的估算主要有两种方法:一种是Hardberger于1954年用数学方法推导出的公式DW着PMQM,其中r为经济利润率,?着是需求价格弹性,PMQM为销售收入;另一种是柯林、缪勒在哈伯格理论的基础上对其发展完善提出的DWL=(+A)-T,其中为经济利润,A为广告支出,T是税收。

在运用上述两种方法对中国的垄断行业进行测算时,需要对模型中的指标进行适当处理。一是经济利润率r的确定。本文选用的正常报酬率指标是全部上市公司的加权净资产收益率,对经济利润率的计算公式是:“经济利润率r=销售利润率-净资产收益率”。其中,“销售利润率=利润总额/主营业务收入”。二是需求价格弹性?着的估计。哈伯格在研究时,假定所有产业的需求价格弹性均为1,这可能对某些产业而言是较小的,正因为如此,哈伯格也受到了后来诸多学者的质疑和批评。但是,若将其用于水、电、烟草等行政垄断产业的估计时可能并不小,具有一定的合理性。国内学者在进行行政垄断行业的福利损失估计时,基本上采用的是假设为1的需求价格弹性,本文也接受这个假设。三是广告支出A的估算。本文鉴于广告支出数据的难以获得性以及现实经济中广告支出可以扩大企业知名度和降低消费者搜寻成本的正面效应,广告支出不作为福利损失的组成部分。

2.中国典型垄断行业的福利损失估算

根据RESSET金融研究数据库、《中国金融年鉴》(2004—2013年)、《中国统计年鉴》(2004—2013年)公布的2003—2012年全部上市公司年度股票综合信息和中国证券之星网等统计的相关数据,计算出的垄断福利损失需要的指标数据以及中国五大典型垄断行业2003—2012产生的年福利损失结果见表1所示。

(二)垄断对公平影响程度测度

垄断的公平性主要体现为垄断对整个经济发展过程中收入分配的影响,本研究从垄断与行业职工收入水平的差异程度方面来考察垄断的收入分配效应。本文选取的被解释变量是行业职工收入水平,解释变量是人力资本、劳动生产率、垄断程度三个主要因素。其基本框架如图2。

1.研究假设

H1:人力资本水平越高,行业工资越高

H2:行业劳动生产率越高,行业工资越高

H3:垄断程度越高,行业工资越高

2.研究变量设计

(1)被解释变量

在本研究中,行业职工收入水平(Y)是被解释变量,本文鉴于工资外收入的难以统计性以及工资收入仍是多数职工物质收入的主体部分,所以在研究中选用了行业职工工资收入指标来代表行业职工收入水平。

(2)解释变量

本研究中解释变量指标主要有行业人力资本水平、行业劳动生产率和行业垄断程度①三个。其指标含义和计算方法如下:

(3)控制变量

本研究中引入的控制变量主要有两个,即时间趋势项T(以2003—2009年为趋势项)和行业属性(本文对行业的划分是按照垄断程度,将其粗分为垄断和非垄断两个属性)。在对垄断和非垄断行业界定时,本文借鉴了潘胜文(2009)的思想,将垄断行业界定为存在高度的行政垄断,即行业的垄断程度很高,行业的高收入是由垄断形成的,排除通过高技术或艰苦努力产生的高收入行业。

3.模型的构建及数据来源

本研究的主要计量模型为多元线性回归模型,以中国19个门类行业为研究对象,运用2004—2012年的面板数据,对研究中提出的假设进行检验。构建的回归模型为:

其中,利用《中国统计年鉴》(2004—2013年)和《中国劳动统计年鉴》(2004—2013年)刊载的相关数据,分别计算了2004—2012年19个门类行业的人力资本水平(X1)、行业劳动生产率(X2)、垄断程度(X3)三项指标。另外,再引入时间趋势和行业属性两个控制变量到模型中,其中,垄断行业用1来代表,其他行业用0代表。通过前文测算,本研究中确定的垄断行业有采矿业,电力、燃气及水的生产和供应业,交通运输、仓储和邮政业以及金融业四个门类行业,这四个行业基本上是目前民众公认的垄断行业,职工的高工资也是民众关注的焦点。

4.模型的回归结果及分析

根据相关数据,用这3个变量对工资方程进行拟合,通过计量软件Eviews7.1进行检验,首先要对模型所涉及的各个变量进行单位根检验,主要用ADF检验来完成,检验结果见表2。根据显著性水平判断,以上3个变量均存在单位根,表明其为平稳性变量,可以通过该模型建立回归关系。

进一步判断该模型采用混合回归、固定效应还是随机效应,需要进行相关检验。首先采用固定效应和随机效应分别对模型结果进行估计,采用豪特曼检验得到卡方值判断概率值,从而确定固定效应和随机效应中的任何一种模型,因篇幅有限,固定效应与随机效应的检验结果与判断过程略。

事实上,如果人力资本水平、行业劳动生产率、垄断程度对工资水平的影响是正向相关的,这些变量系数?茁1、?茁2、?茁3就应该是正的,并且人力资本水平、行业劳动生产率与垄断程度三者之间并不存在内生性问题,因此可以使用OLS进行混合效应回归,拟合结果见表3。

最终的混合回归模型为:

lnY = -210.1611 + 1.594926lnX1 + 0.277843lnX2 +

0.311115X3+0.115321Di

Di=1 垄断

Di=0 非垄断

从表3可以看出,方程的拟合结果是比较理想的,拟合优度较高,且各变量通过了显著性检验,说明这些变量都是影响行业工资收入的主要影响因素,而且它们均与行业工资收入正相关,表明伴随着行业人力资本水平的上升、行业劳动生产率的提高、国有化程度的提高,行业职工平均工资水平将趋于提升。从表3中可得:行业人力资本水平每上升1%,行业职工平均工资水平将上升1.595%;行业劳动生产率每上升1%,行业职工平均工资水平将上升0.278%;而行业垄断程度每提高一个单位,行业职工平均工资将上升0.311%,这说明行业的垄断程度确实对行业职工的平均工资产生了重要的影响。从虚拟变量的回归系数看出,垄断行业的职工工资要比非垄断行业职工的平均工资高31.53%。计量检验结果全部接受原假设(H1、H2、H3)。该结论验证了前面三个假设,基本与常识判断相符合。即行业垄断程度到一定水平以后,继续提升垄断程度,该行业职工的收入会呈现不断增加趋势,显然不断扩大了与其他行业职工的收入差距,即使人力资本水平、劳动生产率水平对收入差距有较强的解释能力,也无法扭转这一事实。因此,为缩小行业间职工的收入差距,就应该尝试直接打破某些行业的垄断地位,或者间接征收垄断课税,起到不断削弱该行业垄断地位的作用,缩小收入水平两极分化,实现公平与效率同等重要的目标,从而有利于国民经济整体健康发展。

三、中国垄断课税制度设计框架模拟

垄断课税制度主要包含两大内容,即商品劳务税(主要体现效率目标)和超额利润税(主要体现税收公平理念)。本文从商品劳务税制设计和垄断利润税制设计来模拟中国垄断课税制度设计框架。

(一)商品劳务税制

根据垄断课税理论,为消除社会福利损失,在自然垄断下,税收与价格相互配合有三种方案:一是价格和产量接近完全竞争的水平,此时政府采取的是垄断的边际成本定价,剥夺垄断厂商的某些垄断权利,此时垄断厂商将不能补偿其全部成本,处于亏损境地,征收负税收(公共部门给予补贴)。二是政府在保证垄断部门不盈不亏的状态下,要求其按平均成本定价。三是直接由公共部门投资经营,向使用者收取等于边际成本的价格,对公共部门免征商品劳务税。但中国现行税种对这些自然垄断产业税收优惠价格缺乏适当的控制,主要是:(1)整体税制设置缺乏次优课税矫正垄断的理念;(2)没有明确哪类税是专款专用于垄断行业降价的补贴;(3)税制设计缺乏对垄断管制的差别税的效率损失与垄断本身的效率损失的比较。②

中国流转税改革可以尝试将增值税范围扩大到全部行业,对自来水、煤气、电力、电讯等自然垄断行业按边际成本定价后给予税收补贴,考虑到增值税发票的统一扣税制度,采用增值税返还的税式支出形式而不采取直接的免税方式。当然,如果考虑资源环境保护目标,自来水行业定价可以提高,以经济效率损失换得一定的社会生态效率。这取决于政府各种目标的协调和权衡,也取决于社会整体利益和科学发展的长远目标。

(二)垄断利润税

“垄断利润税”的税基确定可以用垄断企业的“会计利润”减去“正常利润”得到“超额利润”。“正常利润率”可以用“资本的社会平均收益率”代表。为计算方便,“资本的社会平均收益率”可以用中央银行的“存款准备金率”替代。在确定“超额利润”后,基于垄断应进一步分离为“超额利润”部分。目前,在理论上没有共识,在实践中必须认识到这部分操作技术的计算。但本研究认为,“垄断利润税”这一税基确定方面的不足不会对该税种的正常发挥作用产生太大影响,因为“垄断利润税”可以通过税率来弥补。“垄断利润税”只要不是100%的税率,这一问题就可以得到解决,低于100%的税率可以通过“超额利润”,而不是“垄断利润”增大税基来解决所带来的问题。

“垄断利润税”的税率可以采取比例税率,也可以采取累进税率。由于“垄断利润”的垄断性质,“垄断利润税”必然要适用更高的税率,而正常利润部分仍可沿用现行企业所得税的征税办法。基于“垄断利润税”的功能,其税率水平应该高于一般的企业所得税,适宜采用累进税率,也可以比照中国现行的“石油特别收益金”的税率方式。事实上,中国现行“石油特别收益金”某种程度上也可以理解为是对石油行业征收的垄断利润税。征收率代表着税率,是一种累进税率,累进的级距是石油的销售价格。

四、结论

本文主要从理论和实证两个方面研究了行业垄断程度对国民收入分配的重要影响。首先提出行业垄断程度的理论分析框架;其次使用时间序列数据分析了行业垄断程度对社会福利的损失程度,2012年电力产业是五大垄断行业福利损失程度最大的行业,达到3 151.85个单位;然后使用面板数据实证检验了行业垄断对国民收入的影响,而行业垄断程度每提高一个单位,行业职工平均工资将上升0.311%;最后基于公平与效率目标,提出缩小国民收入差距的有效手段,针对垄断课税制度,即垄断行业的商品劳务税、垄断利润税税制框架进行了模拟设计。

【参考文献】

[1] Berg S V, Tschirhart J. Natural Monopoly Regulation [M].Cambridge University Press,1998.

[2] Cowling K, Mueller D C.The social cost of monopoly power[J].Economic Journal, 1978, 88(12):724-748.

[3] Harberger A C. Monopoly and Resource Allocation[J].American Economic Review,1954,44(2):77-87.

[4] 郝春虹.“垄断利润税”调节行业收入差距构想[J].经济管理,2012(6):111-118.

[5] 苏海南.标本兼治解决垄断行业高收入问题[J].人力资源,2010(4):10-13.

[6] 潘胜文.垄断行业高收入的形成机理分析及改革思路[J].湖北社会科学,2009(6):85-88.

[7] 杨成炎,林清霞.完善垄断行业高管薪酬制度的思考[J].会计之友,2013(1):106-108.

[8] 杨兰品.行政垄断问题研究述评[J].经济评论,2005(6):114-119.

[9] 岳希明,李实,史泰丽.垄断行业高收入问题探讨[J].中国社会科学,2010(3):77-93.

[10] 邹燕,刘超.垄断对市场价格及社会公平的影响研究[J].财经理论与实践,2012(11):1-6.