回望布雷顿森林体系

孔昊

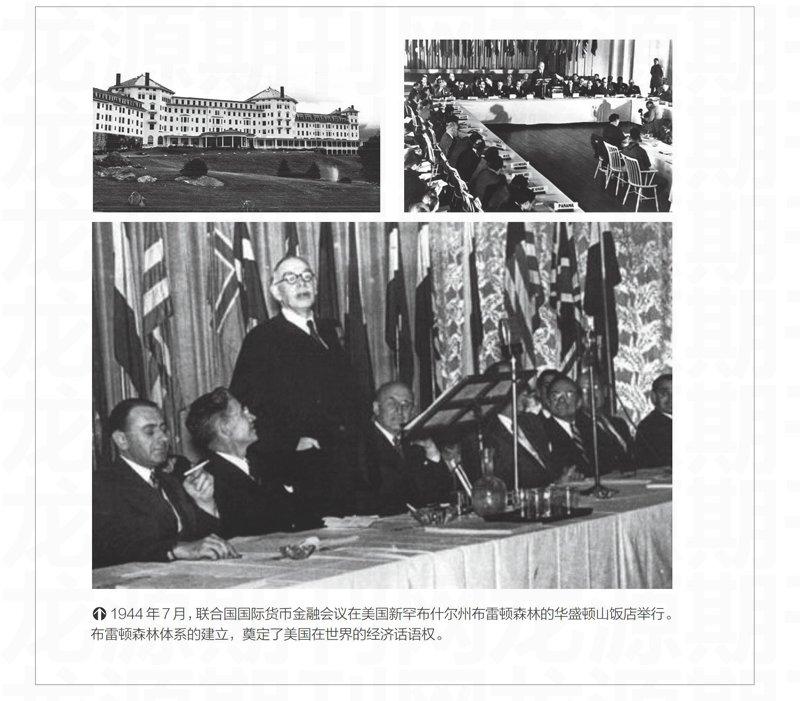

1944年7月1日,地处偏远的美国新罕布什尔州北部山区小镇布雷顿森林,景色葱郁,空气清新,无愧于“北美洲瑞士”之称。一家位于半山腰、几乎已经废弃的酒店,在经过匆忙装饰后,迎来了44个国家的700多位客人——很显然,他们不是来度假的。就在二十多天前的6月6日,盟军在经历了“最长的一天”之后,终于在诺曼底成功登陆,第二次世界大战大局已定,该是考虑战后重建问题的时候了。

在布雷顿森林华盛顿山饭店召开的这次“联合国国际货币金融会议”,据说是1919年巴黎和会以来最重要的国际会议,讨论的正是战后重建最关键的一个问题——国际货币的制度安排。

第一个称霸世界的货币

现在,基本上每一个主权国家都会发行本国的法定货币,甚至货币发行权本身也被视为主权的重要组成部分。也有一些特别行政区或省级行政区也发行货币,比如中国香港。但是,现代国际贸易的空前繁荣与国际资本流动的加剧,不同国家(地区)如何协调彼此之间的货币关系,就成了一个麻烦重重的问题。

古代的人类就没有这种烦恼,“惨白的银子,在人们手中来来去去的下贱奴才”,那时候正如莎士比亚笔下所描绘的,日常交易人们普遍使用的是白银,更贵重的黄金是“炫目的……米达斯王的坚硬食物”,只有在大额交易中使用。

不同国家的商人们,都以全人类狂热迷恋的金银来交易。换句话说,金银在古代就是国际间通用的一般等价物,那时候并没有不同货币兑换的烦恼。

但是,随着经济的不断增长,以及国际贸易规模的不断扩张,远距离交易使用贵重金属结算越来越不方便。19世纪,金本位制在西方国家应运而生。所谓“金本位”,是指政府以法律形式规定货币的含金量,根据自身的黄金储备发行货币,且货币可以随时自由地兑换成黄金,这样在实际交易中就不必使用贵重金属了。

19世纪与20世纪之交,在“日不落帝国”的余晖中,形成了以英镑为中心、以黄金为基础的国际金本位制度。在金本位之下,各国货币币值与汇率具备一定的稳定性,各国货币之间进行兑换存在着一个客观的标准。

英美货币战

第一次世界大战中,各国为了筹集巨额的战争经费,竞相发行不可兑换黄金的货币——此时已经顾不上以黄金储备为基础的规矩了,同时禁止黄金的自由输出,金本位制崩溃了,战争中货币贬值自然如脱缰的野马一路飞奔。

一战后,许多国家试图恢复金本位,一部分国家实行金块本位制,即货币发行以黄金储备为基础,但是货币不能自由兑换黄金,只能按一定条件向发行银行兑换成金块。欧洲一些国家实行金汇兑本位制,即对货币只规定法定含金量,货币不能与黄金兑换,只能兑换外汇,外汇可以在国外兑换黄金。

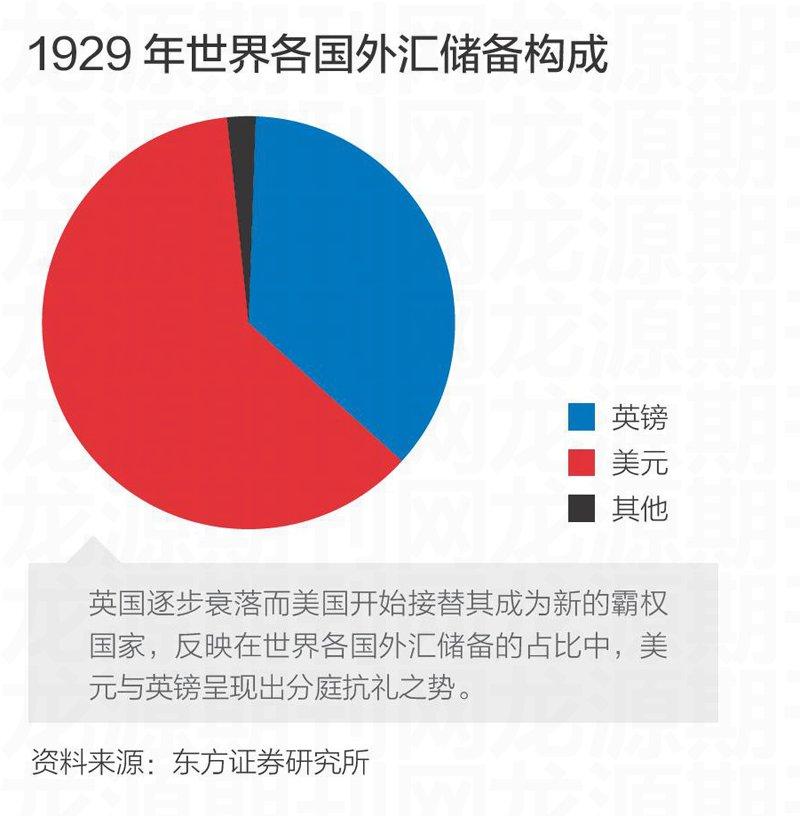

一战以后,未受战争波及的美国强势崛起了,在“柯立芝繁荣”后的1929年,美国在资本主义世界工业生产的比例已达48.5%,超过了当时英、法、德三国所占比例的总和。但是资本主义世界的“大萧条”随之而来,在1929-1933年的世界经济危机中,各国政府完全将货币与黄金脱钩,纷纷实行不以黄金及任何贵重金属为锚的信用货币制度,金本位制彻底崩溃。

尽管在“大萧条”中受创甚巨,但是毫不妨碍已上升为一流经济强国的美国在国际上要求更多的货币话语权。刚刚走出危机的美国,在1934年就主导建立了所谓的“美元集团”,加拿大、菲律宾、利比里亚和中南美洲国家加入了进来,后发展为“美元区”。在美元区内,所有国家的货币都与美元挂钩,与美元保持固定比价。在美元区内,贸易与非贸易的支付,均以美元结算。

英国针锋相对,1939年在英国和英联邦所有的地区建立了“英镑区”, 通过了“美元共同储备”法令,建立了“美元共同储备”机构,采取严格的外汇管理办法,控制汇率,限制美元的使用,以尽可能扩大英镑的影响力。

英镑的没落

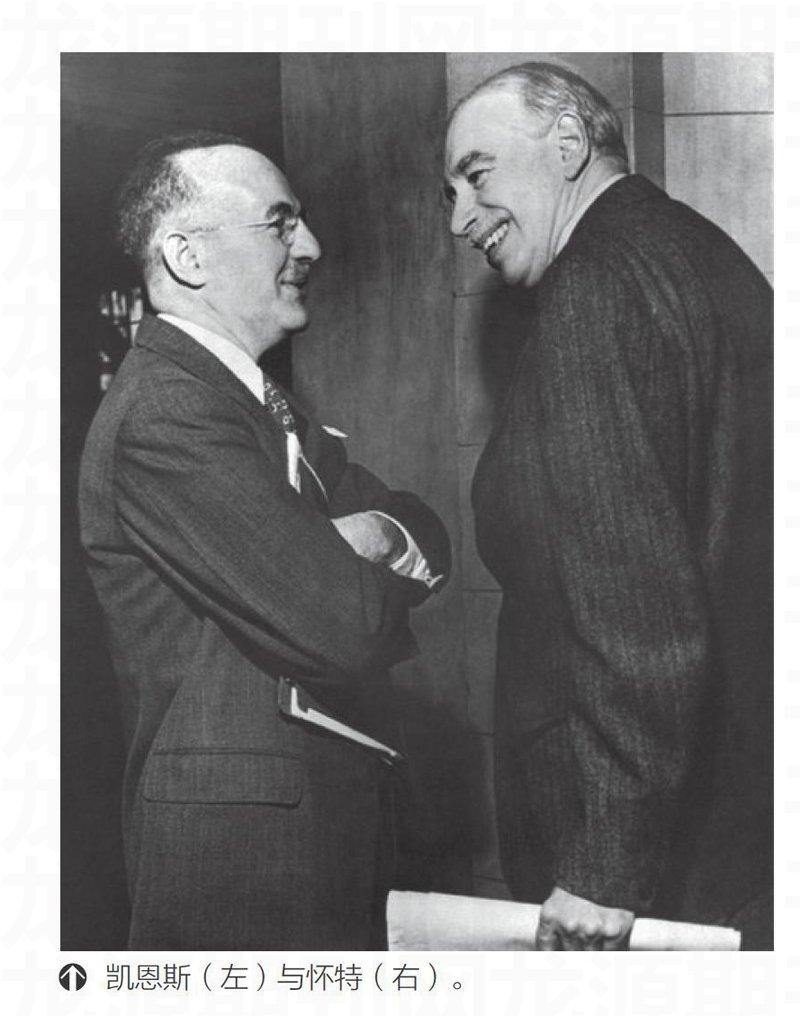

作为人类历史上的一场浩劫,二战的爆发与战前各国政府竞相贬值、以邻为壑的货币政策也不无关联。1941年,当战争的天平已经确定地指向了同盟国的胜利时,为协调各国货币政策,建立一个稳定的国际货币体系,英国著名经济学家、当时已被任命为财政大臣经济顾问的凯恩斯提出了“凯恩斯方案”。他主张建立一个“国际清算同盟”体系,“以国际银行货币为基础,我们称其为班柯 (Bancor) ,按黄金定值(但并不是不可改变的)作为黄金的等价物,为联盟成员国所接受,以清算和平衡国际收支”。

凯恩斯设想,成员国以“班柯”在同盟中开设账户,仅用于购买他国商品或对外投资,不能向同盟兑换黄金。同盟向国际收支逆差提供透支,由债权国负责调整国际收支不平衡。同盟在行使监督权时,尽可能防止债权国干预债务国的国内政策。

在美国,一位奉行凯恩斯主义的经济学家、时任财政部部长助理的哈里·怀特,在1943年提出了与“凯恩斯方案”完全不同的“怀特方案”,主张在战后建立一种国际货币稳定基金,资本总额为50亿美元,由各会员国实际出资认缴。“怀特方案”拟建立一种与美元挂钩,且有固定含金量的国际货币单位——尤尼它(Unita)。1尤尼它等于10美元,可以与黄金兑换;可以在成员国之间自由转移;可以用来向“基金”购买数额最多不得超过该国认缴的基金份额的外汇,以弥补国际收支逆差;会员国货币钉住尤尼它,不得任意改变;“基金”应有监督和干预会员国国内经济事务的主动权。

我们现在已经知道了结果,至少在布雷顿森林会议中是凯恩斯的信徒战胜了凯恩斯本人。当然,这两个方案之间的角逐绝不是两个经济学家之间的理论争辩,而是国际金融领域中占据了绝对优势地位的两个大国之间的博弈,新兴的美国最终取代了英国金融霸主的地位。

历史性的协定

与巴黎和会六个月漫长的讨价还价相比较,1944年7月1日至22日的布雷顿森林会议堪称简短高效。因为虽然有44个国家的代表团参加会议,但实际上,即使苏联、中国或者法国这样的大国,都对以“怀特方案”为基础的草案提不出多少实质性的修改意见。

英国代表罗宾斯尖刻地写道:“(绝大多数代表)只是无精打采地坐在那里,仅当讨论涉及放松基金份额提款条件或自由化领域的特殊优惠时才苏醒过来。”这场大会,在某种程度上是英美两国争夺国际金融领导权的较量,布雷顿森林华盛顿山饭店的会议室也几乎沦为怀特与凯恩斯两个人的辩论场所。辩论固然激烈,但是已日暮西山的大英帝国在二战中损失惨重,实在没有多少底气与咄咄逼人的“少壮”美国一较高下。一方面,在德军轰炸中几乎已经沦为废墟的伦敦,还指望着美国的战后重建援助;另一方面,美国的黄金储备在当时已占到世界黄金储备的70% 以上。正是在这样一种国际局势下,确立美元中心地位的“怀特方案”基本上成为了会议的主题,甚至连会议的组织流程都由怀特做了有利于己方的精心编排。

大会最终通过了《联合国家货币金融会议最后决议书》以及两个附件,即《国际货币基金组织协定》和《国际复兴开发银行协定》,总称《布雷顿森林协定》。协定决议设立“国际货币基金组织”和“国际复兴开发银行”(即“世界银行”),总部均设在美国华盛顿。

协定中规定:美元与黄金挂钩,即35美元等于1盎司黄金;其他国家货币与美元挂钩,各成员国可随时用美元向美国政府按照上述平价兑换黄金;各成员国有义务尽可能维护汇率稳定,各成员国货币对美元汇率只能在法定平价的1%幅度内波动,只有在国际收支“根本不平衡”时才允许货币贬值或升值;设立国际货币基金,由成员国缴纳基金份额,在成员国需要弥补国际收支逆差时,可向基金申请外汇资金贷款,数额与其所缴基金份额成正比;规定成员国不得在经常项目上实行外汇管制,不得采取歧视性货币政策。

布雷顿森林体系,是人类以对话和协商的方式在不同货币之间进行协调的实践,它的建立首先对二战后的世界经济重建产生了立竿见影的积极效果。比如在战前世界贸易年平均增长率仅为0.7%,而战后1948-1976年,世界贸易年增长率平均约为7.6%;国际货币基金组织提供的短期贷款,缓和了国际收支危机,挽救了某些陷入经济危机之中的国家。

而且,布雷顿森林体系也为人类以后处理此类问题树立了一根标杆。美国代表团团长、财政部长摩根索在会议闭幕致辞中说道:“漫无目的、毫无意义的竞争与对抗以及直接的经济侵略,将全世界推向了一条陡峭的、灾难性的战争之路……今天,各国开明自利的唯一形式就是达成国际和解。在布雷顿森林,采取了切实可行的办法,将这一教训融入货币与经济领域的实践之中。”

迷失的布雷顿森林体系

美国人如愿以偿地确立了美元霸权,但是必须同时担起的责任也让其不堪重负。当世界经济从战争中恢复过来,全球贸易以前人无法想象的规模持续增长,布雷顿森林体系的内在缺陷使得其越来越岌岌可危。

美国耶鲁大学教授罗伯特·特里芬在1960年出版的《黄金与美元危机》提出了“特里芬悖论”:由于美元与黄金挂钩,而其他国家的货币又与美元挂钩,美元因此取得了国际核心货币的地位。于是各国为了发展国际贸易,就要求必须用美元作为结算手段与货币储备。这样做就会导致流出美国的美元,在海外不断沉积。对美国来说,就会发生长期贸易逆差。而美元作为国际核心货币的前提,是必须保持美国币值稳定与坚挺,这就又要求美国必须是一个长期贸易顺差国。这两个要求互相矛盾,因此是一个悖论。

不仅其本身就存在悖论,而且其他国家,特别是法国、德国等欧洲发达国家对“美元特权”颇为不满。法国总统戴高乐曾指责:“持续不断发行的美元……远远超出其储备资产的真实价值。”1971年,法国派出一艘军舰,运回了其存放在纽约美联储金库中的黄金。

当年的8月15日,尼克松总统宣布美国将不再用黄金兑换外国政府持有的美元,美元正式与黄金脱钩,这意味着以后美元的币值完全取决于美联储的态度。尼克松政府的财政部长约翰·康纳利极为冷漠地对一群欧洲官员说:“(美元)是我们的货币,却是你们的问题。”

布雷顿森林体系就此解体,但是其设立的两个机构,国际货币基金组织和世界银行作为其丰厚的遗产依然在持续地运作。虽然有几位美国学者鼓吹建立“布雷顿森林体系Ⅱ”,但是正如中国央行行长周小川在2009年指出的,某一国的货币“无法再为世界提供流动性的同时确保币值的稳定”,布雷顿森林体系以某一国货币为锚的做法注定了缺乏可行性。

国际货币体系改革“下一站”

布雷顿森林体系崩溃的原因很清楚,所以,当2014年7月金砖国家成立开发银行时,就有国外媒体评论说,金砖国家的新机构尽管无法取代IMF和世界银行,但能对现有的金融体系形成有益的补充。

特别是2014年10月,当中国、印度等21个国家决定成立亚投行时,关于布雷顿森林体系的话题再次被提上头条。

布雷顿森林体系也许会成为历史绝响,在接下来的几十年里,国际货币体系可能会驶向更加复杂、更加混乱、甚至是更加危险的旅程。国际货币体系在将来会回到金本位吗?或者创造出一个“超主权储备货币”?或者永远在“浮动汇率”中躁动不安?

虽然我们无法预知未来的发展,但无论是金砖国家开发银行还是亚投行,都是对现有金融体系的挑战,也是一个更正面的发展,增加了国际金融体系的多元性,从外部推动IMF和世界银行的改革。同时,从布雷顿森林体系的历史中,特别是两次世界大战的惨痛记忆中,我们可以汲取到足够的教训,需要深刻认识到对于同处地球村的人类来说,合作——包括货币领域中的合作,是应该远远高于对抗的。(支点杂志2015年7月刊)