风险投资对我国区域技术创新促进效应的面板数据研究

宗峻麒 虞舒然 沈忠芹

摘 要:通过对技术创新和风险投资特征的深入剖析,以2005~2012年我国京津冀、长三角、珠三角三大区域的数据为样本,运用面板数据模型实证检验风险投资对我国区域技术创新促进效应。研究表明:当期的风险投资对我国三大区域技术创新都产生了负向促进效应,但改变滞后期后,其负向促进效应逐渐减弱,直至产生正向促进效应。同时,研究还发现,我国三大区域的技术创新水平存在着显著差异。文章对于我国政府下一步如何制定风险投资政策进行分析,对减少区域间的经济差距具有重要意义。

关键词:风险投资;技术创新;区域面板数据模型;促进效应

中图分类号:F830 文献标识码:A 文章编号:1006-8937(2015)09-0111-03

1 研究背景

现阶段,随着各国科技化程度的提高,区域技术创新能力在评判一个国家或地区经济发展水平中起着越来越重要的作用。但是,由于技术创新前期投入较大、风险较高,常规融资渠道已难以满足其对资金的大量需求,科技与经济之间的割裂现象日益成为阻碍区域技术创新及经济发展的瓶颈。在这种背景下,风险投资应运而生,它以其特有属性解决了区域技术创新的各种难题,在加快科技发展速度的同时为区域经济的增长提供了动力。

当前,美国等发达国家根据自身市场对风险投资与区域技术创新两者之间的关系进行了相关实证研究,然而,由于国内相关行业发展较晚,目前国内的有关实证研究还较为缺乏,且多数从规范分析的視角去论证风险投资对技术创新的作用。有鉴于此,本文在详细论述区域技术创新与风险投资的特征过程中,着重探讨了风险投资对区域技术创新的促进效应,进而结合中国近年来风险投资的相关数据,利用面板数据模型检验了风险投资对我国区域技术创新的促进效应。

通过引入“滞后期”这一概念,文章对实证结果进行了良好的解释,并进一步修正了前人的结论,以期为我国经济发展提供有参考价值的建议。

2 文献综述

目前,国内外学者对于风险投资与技术创新之间的关系已经进行了一定的研究。

Kortum和Lerner(2000)从美国的20个产业中,提取出1965~1992年的相关数据,通过构建风险投资和R&D经费投入两个变量,对风险投资与技术创新之间存在的正向关系进行了早期验证。随后的学者们也纷纷对此进行了大量研究,却逐渐分化出三种观点:风险投资激励创新;风险投资中性;风险投资抑制创新。

2.1 风险投资激励创新

Tykvova(2000)以德国1991~1997年的58个观测值进行分析,研究发现风险投资额每增加1倍,则全国的专利申请量提升12%,数据结果表明风险投资对技术创新有正向促进作用;Tang和Chyi(2008)利用1985~2001年期间台湾地区制造行业的相关数据,主要分析风险投资这一要素对于制造业的影响,结果表明:风险投资对台湾地区制造业发展起到积极促进作用;朱孝中(2008)利用了中国2003~2005年间的省际截面数据进行相关分析,得出风险投资对我国企业技术创新具有正向作用的观点;陈治,张所地(2013)利用投入产出分析方法,验证了省际面板数据,发现风险投资对技术创新的积极推动作用适用于我国东、中、西部三个地区,但不同地区也存在明显的差异,通过加大风险投资将有效地减少中、西部地域与东部地区的差距。

2.2 风险投资中性

Michael Pender(2007)验证了风险投资与企业技术创新之间的关系,在两阶段倾向评分法中,以奥地利地区接受风险投资的企业为样本,得出结论:风险投资在一定程度上可以促进企业发展,但对企业技术创新作用不大;Engel Dirk(2007)等人以德国风险投资的相关数据为样本,发现风险投资对于一些已经有技术创新成果的公司来说,并没有显著的影响,公司的专利数量也未得到明显的增加;王建梅,王筱萍(2011)采用回归分析法对我国1994~2008年企业研发支出、专利申请量和风险投资额自检关系进行检验,得出风险投资额对技术创新影响作用不明显。

2.3 风险抑制创新

早在1982年,Gilbert和David提出,一些初创企业为了阻止其他企业使用该项技术,从而对该项技术申请专利保护。但是,随着风险投资的加大,初创企业所面临的竞争越来越激烈,一些企业就会选择申请阻止性专利。

因此,投入风险资金,将降低专利的质量,对技术创新产生抑制作用。向蔼旭(2011)选取中国1991~2008年期间的数据,采用线性回归和非线性回归两种方法对风险投资与技术创新之间的关系进行研究,发现风险投资对技术创新弹性系数为负值;邓俊荣,龙蓉蓉(2013)利用1994~2008年我国风险投资、R&D研发经费支出和专利申请量等指标进行建模,采用二元线性回归分析的方法验证发现:风险投资对我国技术创新的影响系数是负值,没有明显的推动作用。

3 风险投资对区域技术创新促进效应的实证分析

3.1 变量选取与数据来源

变量的数据来源于《中国风险投资年鉴》、《中国科技统计年鉴》及国家统计局。沿用《中国风险投资年鉴》中对风险投资热点地区的划分,将我国划分为京津冀、长三角、珠三角三个区域。其中,北京市、天津市及河北省构成京津冀地区,上海市、江苏省及浙江省构成长三角地区,主要以广东省全境(含深圳市)来代表珠三角地区。由于一些省份风险投资数据是不连续的,最终获得2005~2012年98个有效样本点,本文采用非平衡面板数据(Unbalanced Panel),利用Eviews软件进行实证分析。

3.1.1 被解释变量

技术创新水平(TL)。技术创新一般表现在新产品销售收入、申请专利授权量等方面,但由于新产品销售收入难以反映企业生产过程中的创新程度,且技术创新成果向新产品转化需要一定时间。考虑到企业专利授权量不仅可以反映产品创新,也可反映过程创新,故采用申请专利授权量(个)来表示各地区的技术创新产出水平。

3.1.2 解释变量

风险投资水平(VL)。已有文献中,学者们常用来衡量风险投资水平的指标有:风险投资的初期投资、风险投资金额和风险投资项目数量。本文主要选取风险投资金额(亿元)来表示风险投资水平。

投入水平(RP)。根据研发活动的特征,结合我国统计指标的特点决定选取研发费用(亿元)来表示投入水平。

经济发展水平(ED)。沿用各地区国内生产总值GDP衡量经济发展水平开放度。

3.2 计量模型的设定及说明

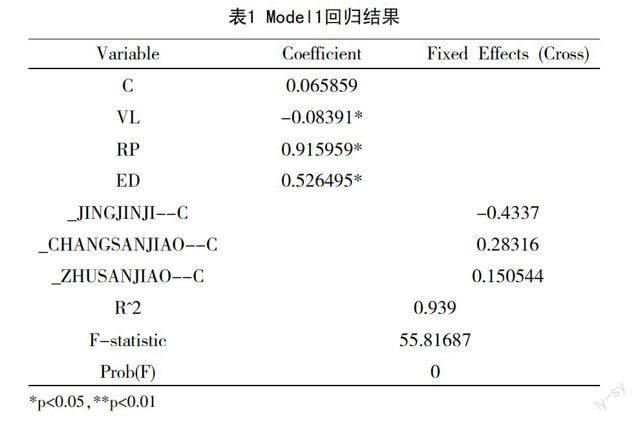

从Model 1的结果可以得出以下方程,

京津冀地区:

长三角地区:

珠三角地区:

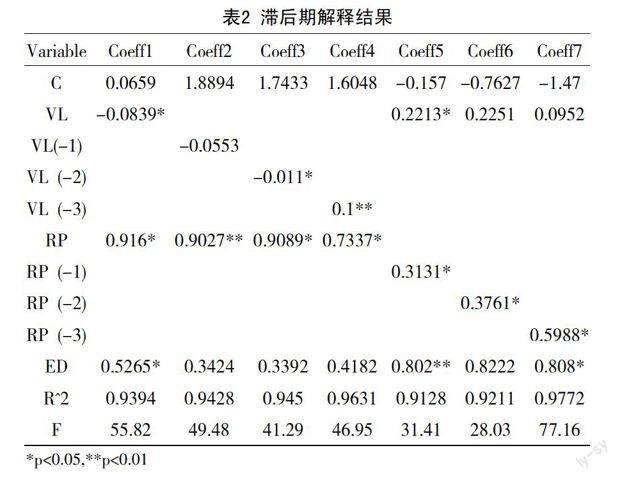

总体来说,模型的拟合效果较好,发现风险投资对当期的技术创新产生负向促进效应。但考虑到风险投资与研发投入都是一个长期投资,若加入前一期或前两期的数据来解释当期技术创新产出则更为合理。基于此,我们将风险投资与研发投入分别滞后一、二、三期,即将前一、二、三年的风险投资对技术创新的影响作为变量引入进来,得出的结果见表2。

现结合上表1、2的实证结果,得出如下分析:

①当期风险投资对创新的系数符号均为负数且绝对值相对较小,可以认定当期风险投资对技术创新具有较为微弱的负向促进效应。因此,滞后时间越长,风险投资对技术创新产出的负向促进效应就越微弱,滞后三期后,风险投资对技术创新产生了正向促进效应。

②风险投资对技术创新的促进效应表现为:

一方面,风险投资的进入加剧行业的竞争程度,挤压其他中小型企业的生存空间,导致部分企业歇业,间接降低了行业的整体产出水平,由此对技术创新产生负向促进效应。

另一方面,风险投资创造并提升先进和专业化的生产要素,从而生成新资源,产出相应的高新技术产品,促进生产体系的进步,并最终导致生产率的提高,引起产业结构的变化与升级,由此对技术创新产生正向促进效应。

③从回归结果来看,研发投入与经济发展水平对技术创新有着较为显著的影响,且研发投入对技术创新的促进作用要显著高于经济发展水平对技术创新的促进作用。

这说明:研发投入越多,创新的成果就越多;人均GDP水平越高,越能吸引到高素质的人才,最终带来创新的提高。

④京津冀、长三角、珠三角三个地区的风险投资对技术创新水平的负向促进效应一致。在其他条件不变的情况下,各地区技术创新产出水平高低排序依次是:长三角地区、珠三角地区、京津冀地区,长三角地区技术创新水平明显比京津冀地区和珠三角地区要高。

这表明无论是在对外开放水平还是区域产业结构的发展上,长三角、京津冀、珠三角三大区域均走在全国各区域的前列,可以通过推动这三个区域科技创新活动的进一步发展,以点带面,促进我国新一轮产业结构优化升级。

4 结 语

本文利用面板数据,对我国7个省市三大区域的风险投资、研发投入等因素对区域技术创新产出的影响进行了实证分析。非平衡面板数据模型不同于传统的计量分析结果,它更适合在时间序列基础上,对截面区域特征的创新产出进行分析,因此实证得出的结果也更为准确。研究结果表明,我国当期的风险投资对创新具有一定的负向促进作用。但随着时间的推移,前期风险投资对当期创新产出的负向效应逐渐降低,直至产生正向促进效应。同时还发现我国的研发投入、经济发展水平对创新产出都具有正向促进作用,且不同区域间技术创新水平也存在一定差异。

基于本研究可以得出以下三点启示:

①政府部门应加大对风险投资市场管理,通过制定一系列政策正确引导风险资本的投入,鼓励企业与风险资本签订三年期及以上的长期协议,从而使得风险投资能够对技术创新产生正向促进效应。

②加大研发经费的投入,吸纳民间资本进入研发领域,扩大科研经费来源的多样化。注重创新人才挖掘,培养创新竞争意识,提升创业者自身素质,使我国经济建设真正转到依靠科技进步和素质提升的轨道上来。

③针对我国区域经济发展的差异性,有针对性提出增加风险投资的可行性计划,提高风险投资的质量,培育一个有利于风险投资发展的制度环境和金融环境,从而缩小我国区域间的差异,促进整个社会经济的共同发展。

参考文献:

[1] Kortum S,Lerner J.Assessing the contribution of venture capital to innovation[M].RAND Journal of Economics,2000.

[2] Tykova T.Venture capital in germany and its impact on innovation[R].Social Science Research Network Working Paper,2000.

[3] Tang M Y,Chyi.Law environments,venture capital and the total factor productivity growth of Taiwanese industry[R].National TsingHua Uni-

versity Working Papers,2008.

[4] 朱孝忠.風险投资对技术创新的作用研[D].北京:中国社会科学院研究生院,2008.

[5] 陈治,张所地.中国风险投资对技术创新推动效应的影响[J].商业研究,2013,(1).

[6] Michael Pender.The impact of venture capital on innovation behavior and firm growth[J].Venture Capital,2007,(2).

[7] Engel Dirk,Keilbach M.Firm-level implications of early stage venture capital investment—An empirical investigation[J].Journal of Empiri-

calFinance,2007,(14).

[8] 王建梅,王筱萍.风险投资促进我国技术创新的实证研究[J].科技进步与对策,2011,(2).

[9] Gilbert R J,David M G.Preemptive patenting and the persistence of monopoly[J].American Economic Review,1982,(72).

[10] 向蔼旭.我国风险投资对于技术创新的实证研究[D].合肥:中国科学技术大学,2011.

[11] 邓俊荣,龙蓉蓉.中国风险投资对技术创新作用的实证研究[J].技术经济与管理研究,2013,(6).

[12] 约瑟夫·熊彼特(奥).何畏,易家详(译),经济发展理论[M].北京:北京出版社,2008.

[13] 邵同堯,潘彦.风险投资,研发投入与区域创新——基于商标的省级面板研究[J].科学学研究,2011,(5).

[14] 成思危.论风险投资[M].北京:中国人民大学出版社,2008.

[15] 刘希宋,曹霞,李大震.风险投资及投资风险评价[J].中国软科学,2000,(3).

[16] 徐宪平.风险投资的风险评价与控制[J].中国管理科学,2001,(4).

[17] 保罗·萨缪尔森(美),萧琛(译).经济学(第十二版)[M].北京:中国发展出版社,1992.

[18] 陈琳,林珏.外商直接投资对中国制造业企业的促进效应:基于企业所有制结构的视角[J].管理世界,2009,(9).

[19] Coe D,Helpman E,Hoffmaister W.International R&D spillovers and institutions[J].European Economoc Review,2009,(53).