创新驱动发展战略的金融支持体系

张 岭,张 胜

(1.西安交通大学管理学院,陕西西安 710049;2.西安交通大学公共政策与管理学院,陕西西安 710049)

创新驱动发展战略的金融支持体系

张 岭1,张 胜2

(1.西安交通大学管理学院,陕西西安 710049;2.西安交通大学公共政策与管理学院,陕西西安 710049)

基于创新驱动发展对金融服务的需求,分析了金融体系支持创新驱动发展战略的路径和作用机制,指出创新驱动发展战略需要金融体系重点给予种子期和初创期企业足够的融资服务支持;需要金融体系增强对企业技术创新试错和创业失败的包容性和容忍度;金融支持企业创新过程需要政府和市场的力量共同发挥作用;风险投资是突破科技与金融结合瓶颈的关键。针对中国金融支持创新驱动发展现状及问题,提出应优化金融结构,激发金融机构活力;完善金融体系风险分担机制,强化金融服务功能;发挥政策性金融优势,完善风险补偿机制;鼓励风险投资、私募股权基金的创设和发展。

金融支持;创新驱动发展;金融链;技术创新

随着中国“创新驱动发展”战略的实施,如何构建支持企业技术创新的金融体系,促进技术创新与金融创新更紧密结合,越来越成为当前改革创新面临的突出问题。企业是技术创新的主体,由于科技型和创业型企业的“高风险、高投入、高成长”特征,融资难问题始终贯穿于企业技术创新、产业化和商业化的各个环节。因此,如何更好的发挥金融体系风险管理职能,促进金融链、创新链和产业链的融合,成为落实科技与金融结合、实现创新驱动发展战略最重要的切入点和着力点。

科技创新是将科学发现和技术发明应用到生产体系并创造新价值的过程[1]。中国明确提出实施创新驱动发展战略,强调科技创新是提高社会生产力和综合国力的战略支撑。金融是现代经济的核心,国家“十二五”科学和技术发展规划也提出“加快发展服务科技创新的新型金融服务机构,积极探索支持科技创新的融资方式”的战略目标。然而,由于不同经济发展阶段的经济体具有不同的要素禀赋结构,不同产业的企业具有不同的规模特征、风险特性和融资需求,处于不同经济发展阶段的实体经济对于金融服务的需求存在系统性差异[2]。因此,实施创新驱动发展战略必须要建立与之相适应的金融服务体系和金融支持体系。

当前,中国经济发展进入新常态,改革发展进入由投资驱动向创新驱动转变的关键阶段,研究金融体系在支持国家实施创新驱动发展战略中的作用机制,分析当前金融体系支持创新驱动的现状和问题,对于加快推进创新驱动发展战略具有重要的理论价值和现实意义。

一、理论回顾与问题提出

波特把国家竞争优势的发展分为四个阶段——“要素驱动”阶段、“投资驱动”阶段、“创新驱动”阶段、“财富驱动”阶段[3]。实现创新驱动发展战略的关键在于推动企业实现技术创新。一般来说,科技创新投入具有高投入、高风险和高回报的特征[4],金融体系通过发挥其动员储蓄、管理风险、处理信息、便利交易、公司治理等金融服务功能[5],对科技资源的潜在价值和市场潜力进行风险识别,进而实现科技资源和金融资源的有效对接[6]。

当前学术界对金融支持创新驱动发展战略的研究,主要从金融体系促进技术创新实现创新驱动发展的机制和实现创新驱动发展的政策支持体系构建两方面展开。事实上,国内外大量研究表明,金融中介和金融市场通过吸收科技创新的风险,支持了科技进步进而促进了经济增长[7]。资本市场(金融市场)通过建立“风险共担,收益共享”机制,一方面使得承担高风险的投资人分享了技术创新的高收益,进而吸引更多资金投入到技术创新;另一方面通过股权分散化和流动性,分散了技术创新风险,因此,资本市场比银行中介更能促进技术创新[8]。孙婷等[9]以中国高新技术企业为研究样本,发现金融中介发展水平的提高能够有效促使资本流向具有投资价值的创新项目。陈刚等[10]分别从科技创新驱动的要素重组、产业结构升级和需求结构优化三个角度,探讨了科技创新支撑经济发展方式转变的动力机制。王海花等[11]从创新生态系统和协同创新的视角,构建了中国创新驱动发展战略的“知识-组织-制度-空间”四维协同理论框架和实施路径。毛茜等[12]分析了科技金融创新对经济增长的作用,认为适度的科技金融创新能够助推金融业有效配置资源从而促进经济稳定发展。陈文俊等[13]认为,科技金融通过市场化途径解决了科技创新型企业的融资问题,助推了科技创新产品产业化,科技金融是实施创新驱动发展战略的重要工具。

针对如何构建完善的政策支持体系发挥金融功能实现创新驱动发展战略,学者们也进行了探讨。朱桂龙等[14]认为实现从要素驱动到创新驱动转型的政策关键,是厘清市场与政府的关系,并建立符合公共财政原则的多层次政策支持体系。闻媛[15]认为,技术创新的不同环节需要多种政策工具的配合才能充分发挥政策支持作用。洪勇等[16]认为,在自主创新意愿培育上,政策设计的功能定位是创新动力激发与创新资源供给;而在自主创新行为的优化上,政策设计的功能定位为基础设施配套、创新制度完善、交互关系优化、升级能力增强。吴瑾[17]针对科技型中小企业技术创新基金政策变迁进行了研究,认为政策网络结构、政策网络关系、政策网络权力等制度性因素是创新基金产生政策变迁的主要根源。张宏彦[4]认为中国金融政策应围绕高新技术企业和中小企业这两个科技创新主体,通过完善风险担保体系、扶植风险投资产业来支持企业科技创新。张玉喜等[18]就中国科技金融投入对科技创新的作用效果进行了实证分析,发现政府财政科技投入、企业自有资金和社会资本是影响科技创新的主要因素,金融市场投入对科技创新的作用效果较小。

总体而言,已有研究主要从宏观层面金融体系支持企业技术创新和创新驱动的金融支持政策进行探讨,而缺乏从企业技术创新层面对金融支持创新驱动发展内在机制的分析,同时对实现创新驱动发展必须的金融服务体系和金融支持政策的分析并不深入。基于此,本文将重点探讨以下两个问题:(1)梳理金融支持创新驱动发展的路径,分析金融支持创新驱动发展的机制;(2)金融服务体系存在的问题和实现创新驱动发展的金融支持政策。

二、支持创新驱动发展的金融服务体系

(一)创新驱动发展的金融服务需求

当前,中国金融体系融资对象多为大企业和成熟企业,针对创新驱动发展的生力军即初创型和科技型中小企业的资金支持严重不足。处于不同发展阶段的企业面临的技术创新特征、风险特征各不相同,需要多元化的金融服务支持企业技术创新的各个环节。科技型中小企业会遇到资金筹集、资源整合、技术定价、项目遴选、信息甄别、委托代理等诸多方面的难题,解决这些难题需要一个良好的金融支持体系[19]。

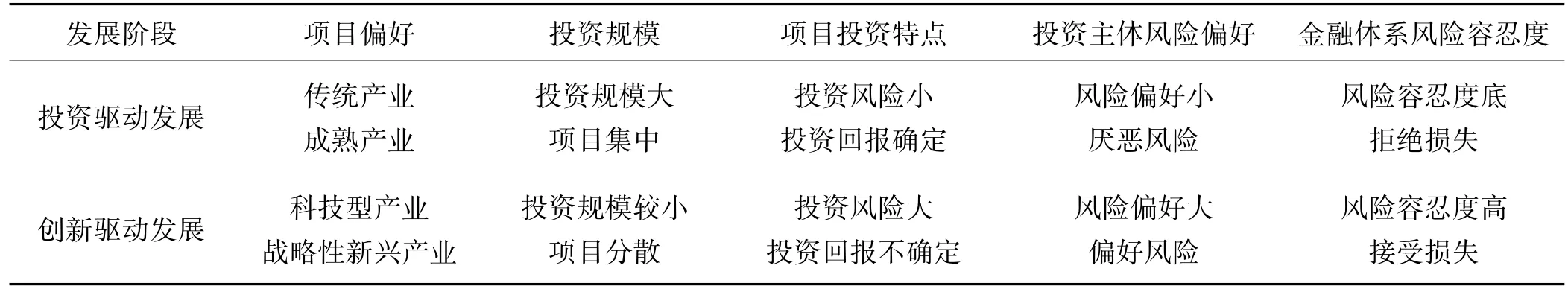

创新驱动发展有别于以往的投资驱动和要素驱动发展模式,对金融服务体系和投资者支持企业技术创新和实体经济发展提出了有别于投资驱动的金融服务需求。以往学者更多关注项目偏好、投资规模、项目投资特点等指标,实际上,除此之外,投资主体(银行、金融市场投资者)风险偏好、金融体系风险容忍度指标也同样重要。在这些方面,创新驱动发展与要素驱动和投资驱动发展存在明显不同,如表1所示。

表1 创新驱动发展的金融服务需求

总体上看,创新驱动发展需要金融体系有更大的风险容忍度,从而应对新兴产业由于高研发投入导致的技术风险和市场风险;需要更多的金融服务支持企业发展前期的种子期、初创期;需要金融体系增强对企业技术创新试错和创业失败的包容性和容忍性。也就是说,创新驱动发展需要金融体系积极优化风险配置和提高风险管理能力,通过金融创新降低企业技术创新的试错成本,进而提升金融体系风险容忍度,支持更多企业的创新创业活动,支持更多的投资者参与创新投资。因此,如何更好的建立更加宽容创新失败的金融服务体系支持企业技术创新,成为金融支持创新驱动发展战略的关键问题。

(二)技术创新的金融支持路径

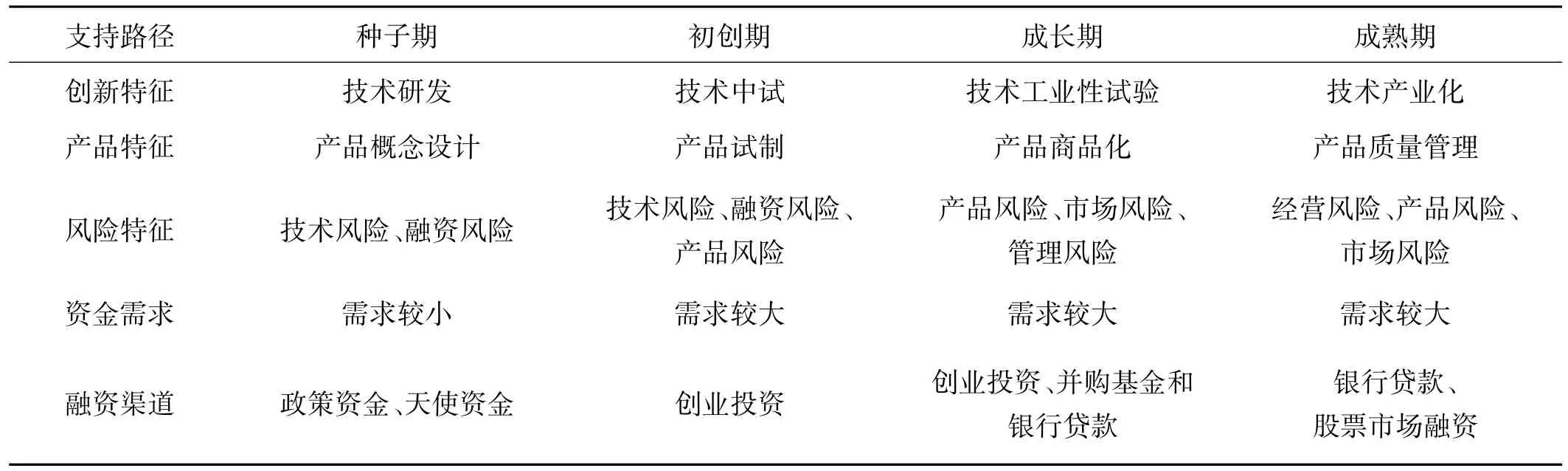

金融体系支持企业技术创新是金融体系对企业发展的各个阶段,包括种子期、初创期、成长期和成熟期所面临的技术风险、市场风险、产品风险、融资风险、管理风险和政策风险的动态风险管理过程。企业技术创新过程各个环节会存在来自技术风险、市场风险等风险的差异,由此使得其对金融服务的需求存在较大差异。金融支持企业技术创新的重点就是要实现企业技术创新链和配套融资链的良好匹配,通过实现创新链和融资链的有效融合,实现科技与金融的紧密结合。

金融体系支持高科技企业技术创新的路径,是金融体系对企业创新过程中各阶段的创新特征、产品特征、风险特征在资金需求和资金来源上的动态匹配过程,如表2所示。具体而言,金融体系支持企业技术创新的路径如下:①种子期企业主要面临技术研发和产品概念验证的技术风险,总体风险最高,需要更大风险偏好和风险容忍度的天使资金和政府资金支持;②初创期企业主要面临技术中试的技术风险和产品试制的产品风险,需要风险偏好较高的创业投资和私募资本投资支持;③成长期企业主要面临技术工业性试验的技术风险和产品商业化的市场风险、产品风险和管理风险,此时风险较低,需要风险投资、股票市场和银行贷款的融资支持;④成熟期企业主要面临较低的技术改进的技术风险和产品质量管理面临的经营风险、产品风险、市场风险,此时企业总体风险最低,主要需要股票市场和银行贷款资金支持。

表2 金融体系支持企业技术创新的路径

事实上,科技型企业成长过程需要的融资模式是动态演进的,企业发展前期更多需要股权融资,企业发展后期更多需要债权融资。因此,创新驱动发展需要支持科技企业从初创期发展到成熟期、更大包容企业技术风险、市场风险、产品风险和管理风险的全覆盖全过程的金融体系。当前,金融体系支持技术创新实现创新驱动发展的路径存在对企业创业种子期和初创期资金支持不足现象,即金融体系对创业创新活动失败风险容忍度较低。此外,金融体系支持企业技术创新过程中需要政府和市场的力量共同发挥作用。政府力量应该在企业种子期和初创期,企业初创期之后应该由市场参与主体自身来主导,充分依托市场机制本身实现金融支持企业技术创新。

(三)服务创新驱动发展的金融支持体系

新兴产业和新技术的研发活动较多的属于颠覆式创新(即熊彼特的破坏式创新),先天具备较高的技术风险、市场风险和高不确定性特征,很难从风险规避的银行中介体系中获得足够的信贷资金支持。因此,企业技术研发活动对金融服务的高需求和金融体系对高风险创新项目融资的低供给,成为金融体系支持创新驱动发展面临的最大问题。

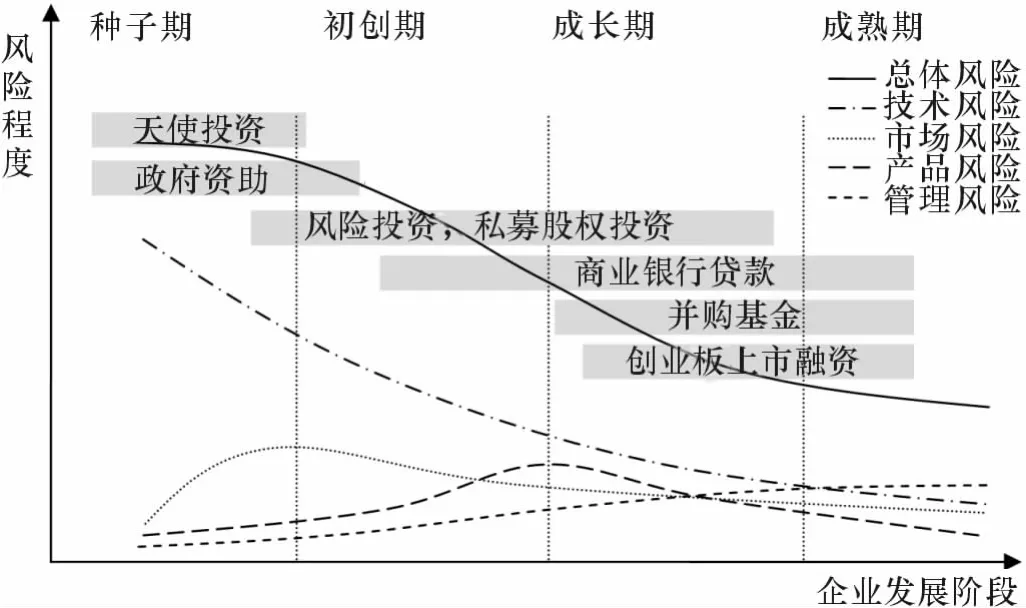

一方面,金融体系需要吸收和容忍企业技术创新链各个环节的技术风险实现企业技术创新,另一方面,金融体系需要吸收和容忍产业链各个环节的市场风险实现科技成果产业化、加快产业转型升级。现有研究普遍认为企业技术创新主要面临技术风险、市场风险和融资风险,此外还包括产品风险、管理风险和政策风险。而笔者认为从种子期、初创期、成长期到成熟期面临不同的风险类型和风险等级,企业技术创新面临的风险类型和风险程度是动态变化的,如图1所示。总体风险和技术风险呈下降趋势,高风险阶段在种子期和初创期;市场风险先增后降,主要集中在种子期和初创期;产品风险先增后降,主要集中在初创期和成长期;管理风险随企业发展递增,主要集中在成长期和成熟期。金融体系中各个金融主体通过承担不同大小、不同类型的风险,从而支持了企业技术创新。

图1 企业技术创新风险分布和融资需求

创新驱动发展战略的实施归根结底是要实现新技术、新产业对传统经济增长方式的引领和驱动,金融体系支持创新驱动发展战略的核心就是金融体系对企业技术创新和商业创新的融资支持。在对以往研究进行归纳总结的基础上,笔者认为服务创新驱动发展的金融支持体系包括四个环节。

1.种子期:技术研发→天使投资。以高新技术研发和商业概念验证为特征的种子期企业是实现创新驱动发展的源泉,这一阶段的企业技术创新和产品创新过程较多采用颠覆式创新。由于企业更多的注重新技术和新产品的创造,目标是实现对新技术和商业模式的革新,因此该阶段企业普遍具有科技含量高、技术风险大、市场前景不明确的特征。较高的技术风险使得种子期企业无法从传统金融机构获得资金支持,因此需要愿意承担较高风险(较高的风险容忍度)的天使资金和政府资助方式的资金支持,才能帮助种子期企业获得研发资金,实现技术成果从实验室走向企业研发,帮助科学家参与创业创新而成为创业家。

2.初创期:技术中试→风险投资。初创期企业技术创新主要是技术中试阶段,技术创新和产品创新过程较多采用颠覆式创新而较少采用渐进式创新。初创期企业发展的重点是将技术成果转化为工业化产品以实现工业化生产,技术创新和工业化生产的核心工作是探索出企业经营活动实现正现金流的商业模式。由于这一阶段企业具有较高的技术研发风险和产品风险,但同时已经开始能够产生可预测的利润,因此具备风险偏好、愿意承担较高风险的风险投资公司(包括私人风险投资公司和政府创业基金)和私募股权基金可以为企业提供长期股权融资支持。

3.成长期:技术产业化→私募投资。成长期企业一般都具备了较大规模,产品也获得了较高的市场竞争优势,企业发展的核心目标是扩大生产规模、提高企业利润和产品市场占有率。这一阶段企业技术创新的重点是实现技术产业化,技术创新和产品创新过程已经较少采用颠覆式创新而较多采用渐进式创新。企业的总体风险(包括技术风险、市场风险、产品风险和管理风险)已经较低,高速成长中的技术型企业已经相对容易获得风险承受能力较低但是追求高回报的并购基金和银行信贷的资金支持。

4.成熟期:技术改进→银行信贷。成熟期企业已经实现了技术与市场的紧密结合,企业经营业绩稳步增长、市场份额不断攀升,企业发展的重点主要是技术升级和产品质量管理。同时企业可以依托技术优势和市场优势扩大投资,整合产业链上下游各个环节,依靠行业整合寻找新的利润增长点。企业技术创新的重点在于技术的持续改进、优化和升级,技术创新过程较多采用渐进式创新。由于成熟期企业已经将技术优势转变成为市场优势,企业总体风险最低,企业较容易获得银行贷款甚至可以通过创业板上市融资。

上述分析表明,金融体系支持创新驱动发展的过程是动态演进的,实现创新驱动需要金融链与创新链和产业链的相互融合。金融链支持创新链和产业链的瓶颈在前两个阶段,即金融链如何更好的将创新链中的技术成果转化为成熟的工业技术和商品、如何帮助产业链中种子期和初创期企业将技术优势转变为产品优势和利润优势。因此,金融体系支持创新驱动发展的关键在于,对创新型企业种子期、初创期过程中的技术研发和技术中试给予足够的融资支持和金融服务,构建基于产业链配置创新链、围绕创新链完善金融链的联动机制,形成创新链、产业链和金融链的协同发展。

三、金融支持创新驱动发展的现状及问题

(一)金融结构有待优化

大量理论和实证结果表明,以金融市场为主导的金融体系能够更好的支持处在种子期和初创期的科技型企业技术创新。中国是以银行中介融资为主导的国家,企业融资更多依赖银行信贷支持。银行中介由于无法分享技术创新的高收益,却有可能承担技术创新失败的高风险,银行基于利益最大化和风险规避策略,先天的缺乏对高风险、高不确定性技术创新活动的资金支持激励。很显然,银行中介参与技术创新活动并不能使得银行获得更多利益,因而导致银行中介对创新驱动的金融支持作用并不显著,从总体上看,以银行中介为基础的金融结构无法支撑创新驱动发展对金融服务的需求。因此,优化金融结构,逐步提升金融市场在金融体系中的比重,加大直接融资对企业技术创新的股权和债权资金支持,成为实现金融体系支持创新驱动发展战略的首要任务。

(二)金融市场建设不完善

金融市场可以通过其风险分担和风险分散机制,较好的实现企业技术创新风险和收益的相互匹配,因而金融市场的投资者更有激励参与创新驱动发展活动。当前,中国金融市场在支持科技型企业融资方面主要通过风险投资、创业板市场等方式,并已经逐步开始发挥重要资金支持作用,但相比创新驱动发展对金融服务的需求还有相当大的差距。一方面,中小板和创业板市场上市门槛依然较高、发行审核效率较低,创业板市场对创新型企业和战略性新兴产业融资支持力度有限,制约了科技型企业利用资本市场获取资金。另一方面,债券市场仍不发达,针对中小企业发行的集合债券和集合票据等债券仍处在起步阶段。总体上看,多层次金融市场体系建设尚不完善,金融市场支持企业创新发展的潜力尚未充分发挥。

(三)金融体系风险容忍度较低

创新驱动发展要求金融体系需要更大风险容忍度,然而当前以银行中介为基础的金融体系对企业技术创新风险的容忍度较低,还不足以承担企业技术创新的不确定性和创业失败风险。一方面,金融市场直接融资比重还相对偏低,对企业创新的长期资金支持规模上没有满足企业技术创新的需求。另一方面,风险资金支持同样更倾向于低风险的成长期和成熟期企业技术创新,而对高风险的企业初创期和种子期的资金支持明显不足。很显然,无论银行中介还是金融市场基于自身利益最大化考虑,都对风险程度最高的种子期和初创期企业技术创新选择风险规避策略,导致大量处在种子期和初创期的中小科技企业由于无法获得足够的融资支持,难以完成依靠技术创新来实现商业上的成功。总体上看,一个宽容更多创新创业失败从而获得创新创业成功的金融试错体系还不完善,还不能较好的支持高试错要求的创新驱动发展模式。

(四)风险投资发展不足

风险投资机构具备先天的追求风险利润的偏好,其运作模式符合创新型技术企业高成长、高收益、高风险的特征,即风险投资具备参与企业技术创新高风险高收益的激励。风险投资者和技术创新企业家通过建立风险共担和利益共享机制,能够提高企业技术研发成功率和商业化成功率,帮助企业实现从初创期发展到成熟期的迅速发展。当前,中国风险投资发展还存在风险投资资金来源尚不稳定、风险投资退出渠道不顺畅、风险投资相应法律制度不完善、风险投资专业人才匮乏等问题。同时,风险投资累计投资额较低,且过多投资于成熟期、传统产业领域内的企业,对种子期和初创期的科技型企业的资金支持相对不足。

四、结论与政策启示

通过对金融体系支持创新驱动发展战略的路径和作用机制的分析,以及对当前金融服务体系存在问题的梳理,本文可以得出如下结论:(1)金融体系支持创新驱动发展的过程是金融链与创新链和产业链相互融合发展相互促进的过程,创新驱动发展战略需要金融链在企业种子期和初创期对企业的技术研发和技术中试给予足够的融资支持和金融服务。(2)创新驱动发展需要金融体系增强对企业技术创新失败和创业试错的包容性和容忍度,从而吸收新兴产业发展各个环节由于高研发投入和商业模式探索导致的技术风险、市场风险、产品风险和管理风险,支持更多企业创新创业,支持更多投资者参与创新投资。(3)金融支持企业创新过程需要政府和市场的力量共同发挥作用,政府的力量应该在于企业种子期和初创期的资金支持,即政府的边界不应该超过企业初创期,企业初创期之后应该由市场参与主体自身来主导,充分发挥市场的力量实现金融支持企业技术创新。(4)风险投资、私募股权基金的资金运作和风险管理模式符合创新型企业高成长、高收益、高风险的特征,是突破科技与金融结合瓶颈的关键。

基于上述研究结论,本文对金融体系支持创新驱动发展战略提出以下政策建议:(1)优化金融结构,激发金融机构活力。建立以金融市场为主导的金融体系,激发各个金融市场主体参与技术创新的积极性,鼓励政策转化基金、天使投资、风险投资、私募股权、并购基金和银行等,建立全周期的创新驱动融资支持链,着力提高金融体系对创新企业在种子期和初创期的融资服务和融资支持力度。(2)完善金融体系风险分担机制,强化金融服务功能。一方面需要完善金融体系对技术创新支持的风险分担和风险分散机制,提升金融体系对技术创新和创业的风险容忍度,增强金融体系对创新试错过程的包容性;另一方面也需要强化金融机构风险配置和风险管理的能力,优化金融体系对实体经济的支持效率。(3)发挥政策性金融优势,完善风险补偿机制。积极探索和完善包括资助、补助、补贴、奖励在内的政策性金融服务体系,利用财政贴息、担保风险补偿等手段建立技术创新风险补偿机制,为企业技术创新和商业化转化提供杠杆融资。(4)鼓励风险投资、私募股权基金的创设和发展。完善符合中国风险投资发展实际的相关法规,积极促进投资主体多元化、努力拓展风险投资退出渠道,发挥风险投资公司对企业技术创新种子期和初创期的融资支持优势。

[1] 张来武.科技创新驱动经济发展方式转变[J].中国软科学,2012(12):1-5.

[2] 林毅夫,孙希芳,姜烨.经济发展中的最优金融结构理论初探[J].经济研究,2009(8):4-17.

[3] 波特.国家竞争优势:下[M].李明轩,邱如美,译.北京:中信出版社,2012:65-66.

[4] 张宏彦.基于科技创新导向的金融支持政策研究[J].科技进步与对策,2012(14):98-101.

[5] LEVINE R.Finance and growth:theory and evidence[J].Handbook of Economic Growth,2005,1:865-934.

[6] 付剑峰,邓天佐.科技金融服务机构支持科技型中小企业融资发展的案例研究[J].中国科技论坛,2014(3):154-160.

[7] LEVINE R.Bank-based or market-based financial systems:which is better?[J].Journal of Financial Intermediation,2002,11(4):398-428.

[8] 孙伍琴,王培.中国金融发展促进技术创新研究[J].管理世界,2013(6):172-173.

[9] 孙婷,温军.金融中介发展,企业异质性与技术创新[J].西安交通大学学报:社会科学版,2012(1):23-28.

[10] 陈刚,赵志耘,许端阳.科技创新支撑经济发展方式转变的动力机制[J].中国科技论坛,2014(6):5-8.

[11] 王海花,谢富纪,周嵩安.创新生态系统视角下我国实施创新驱动发展战略的“四维”协同框架[J].科技进步与对策,2014(17):7-11.

[12] 毛茜,赵喜仓.科技金融创新与我国经济增长效应研究:基于科技型中小企业发展视角[J].科技进步与对策,2014(12):23-26.

[13] 陈文俊,周晓杰,寻舸,等.科技金融助推创新驱动发展[J].宏观经济管理,2013(7):38-39.

[14] 朱桂龙,钟自然.从要素驱动到创新驱动:广东专业镇发展及其政策取向[J].科学学研究,2014(1):29-33.

[15] 闻媛.技术创新政策分析与工具选择[J].科技管理研究,2009(8):47-49.

[16] 洪勇,李英敏.自主创新的政策传导机制研究[J].科学学研究,2012(3):449-457.

[17] 吴瑾.科技型中小企业技术创新基金政策变迁研究:基于政策网络的视角[J].科学学研究,2012(3):366-371.

[18] 张玉喜,赵丽丽.中国科技金融投入对科技创新的作用效果:基于静态和动态面板数据模型的实证研究[J].科学学研究,2015(2):177-184.

[19] 秦军.科技型中小企业自主创新的金融支持体系研究[J].科研管理,2011(1):79-88.

(责任编辑:张 丛)

Research on the Financial Support System for the Innovation-Driven Development Strategy

ZHANG Ling1,ZHANG Sheng2

(1.School of Management,Xi′an Jiaotong University,Xi′an 710049,China;

2.School of Public Policy and Administration,Xi′an Jiaotong University,Xi′an 710049,China)

Based on demand for financial services in innovation-driven development,thiswork analyzes the path and mechanism how the financial system can support the innovation-driven development strategy.It points out that the financial system needs to give the seed and start-up companies adequate financing services support,enhance inclusiveness and tolerance for both trials and errors of technological innovation as well as entrepreneurial failure,and combine government andmarket forces together.Italso points out that to apply venture capital is the key to connecting technology with finance in the implementation of the innovation-driven development strategy.According to current status and problems of financial support in china,we put forward that financial structure should be optimized to stimulate the viability of financial institutions,risk sharing mechanism of financial system should be improved to strengthen financial services,policy-based finance should be taken advantage to improve risk compensationmechanism,and it should be encouraged to establish and develop venture capital and private equity funds.

financial support;innovation-driven development;financial chain;technical innovation

F124.3

A

1008-245X(2015)06-0024-06

10.15896/j.xjtuskxb.201506004

2015-05-08

陕西省软科学重大项目(2013KRZ01)

张岭(1986- ),男,西安交通大学管理学院博士研究生;张胜(1972- ),男,西安交通大学公共政策与管理学院副教授。

时间] 2015-11-04

www.cnki.net/kcms/detail/61.1329.c.20151104.0832.006.htm l