储贷危机与次贷危机中美国存款保险风险处置实践与经验

■ 万 荃

美国存款保险制度诞生于1933年大萧条期间,为充分保障存款人对美国金融体系的信心,同时有序处置9000多家暂停经营或倒闭的银行,美国国会通过1933年的银行法案,创建了联邦存款保险公司(FDIC),赋予其担任问题银行接管人、清算人的职责,以实施问题银行的快速、有序处置,从而确立了FDIC作为美国处置当局的地位。从美国的风险处置实践来看,FDIC均成为事实上唯一的接管人、清算人,特别是在储贷危机和次贷危机期间,FDIC通过及时采取收购与承接等市场化方式实施有序处置和清算,有效应对危机并维护了公众对银行体系的信心。

一、储贷危机中FDIC的风险处置实践

伴随20世纪80年代的监管放松,美国大量储贷机构开始高息揽储并从事高风险、高收益业务。20世纪80年代末至90年代初,美国银行业面临自大萧条以来最严重的金融危机——储贷危机。1980~1994年间美国倒闭了2912家存款类金融机构,相当于每隔一天就有1家倒闭,倒闭机构资产规模达到9240亿美元,相当于每天需处置1.68亿美元资产。

尽管储贷行业风险已日益暴露,美国储贷机构监管部门掌握全行业的风险状况,但仍然采取让问题储贷机构继续经营的宽容和拖延政策,而此时联邦储贷保险公司(FSLIC)由于缺乏对问题投保机构的早期识别和干预措施,难以做到及时发现风险、及时纠正风险,风险处置多数属于 “被动救火”。1988年,FSLIC的保险基金出现赤字750亿美元,所有受保存款损失率达到1.48%。由于FSLIC的存款保险基金入不敷出以及储贷机构的持续不景气,1989年美国国会通过《金融机构改革、复兴和强化法》(FIRREA)撤销了FSILC,由联邦存款保险公司(FDIC)对储贷机构实施存款保险,同时成立临时性联邦机构——处置信托公司(RTC),由FDIC领导处置风险。

(一)FDIC的风险处置方式比较

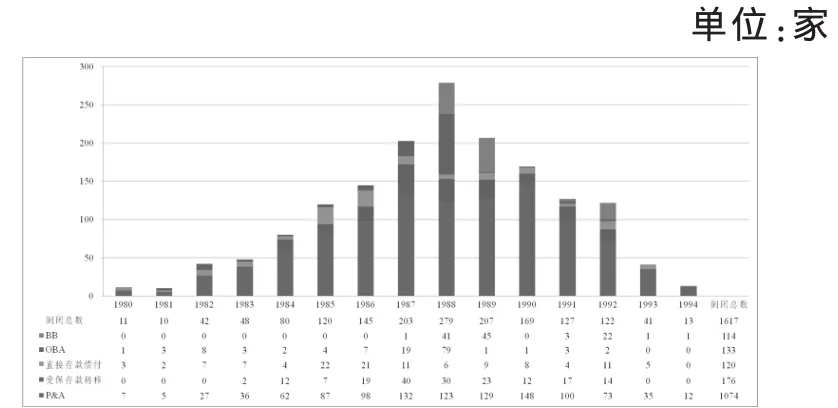

从1980年至1994年,在FDIC处置的1617家问题投保机构中,涉及资产为3026亿美元,存款规模为2332亿美元。从危机不同阶段看,收购与承接(P&A)一直是FDIC处置风险的首选方式,但在80年代末期随着危机程度加深,金融市场上合格的投保机构接盘意愿较低,FDIC逐步开始建立过桥银行接盘以避免危机期间贱卖资产,并且开始启用现金和非现金对重要的投保机构进行经营中救助。

一是FDIC普遍采取收购与承接(P&A)的方式处置问题投保机构。P&A方式是FDIC在市场上通过招投标方式寻找合格金融机构,收购或承担问题投保机构全部或部分的业务、资产和负债,并在遵循处置成本最小化原则的前提下,由FDIC使用存款保险基金为接盘机构开展P&A的资金缺口提供支持。P&A方式能够确保处置问题投保机构期间经营不关门、关键金融服务不中断。此外,与RTC更多选择出售其接管或清算资产有所不同,FDIC多数情况下的资产处置策略是将问题机构资产最大限度转移至接盘金融机构。在1617家被处置的问题投保机构中,66.4%是通过P&A方式处置的,涉及37.7%的资产和43.0%的存款集中在以P&A处置的问题机构中。

图1 FDIC不同阶段处置方式分布情况

图2 FDIC处置方式分布情况

二是过桥银行(BB)方式①1987年《银行公平竞争法案》出台,过桥银行正式成为FDIC在处置结构复杂、面临倒闭的大型银行过程中的重要处置方式。主要用于处置规模较大且结构复杂的问题投保机构。BB方式一般是在风险处置过程中,市场上暂时缺少愿意接盘的金融机构,而直接清算又会导致较低资产清收效率、影响当地金融服务水平的情况下较多采用。BB一般是由FDIC出资设立的具有存续期限的临时性金融机构,与FDIC签订收购与承接问题投保机构的协议并协助开展处置,同时负责持续运营、提供原问题投保机构的有关金融服务,1987~1994年FDIC仅有10次运用BB方式,建立32家过桥银行,接收了114家倒闭的投保机构,尽管数量上仅占7.1%,但涉及资产占比却达到29.7%,在10次运用BB方式中有7次资产金额超过10亿美元,其中资产最大的德克萨斯第一共和银行,处置资产达到334亿美元。考虑到设立过桥银行(BB方式)作为问题投保机构的接盘机构,本质上仍然属于P&A方式,总体来看,FDIC采取P&A方式(含BB方式)处置问题机构占比为73.5%,涉及的资产和存款规模分别进一步提升至67.4%和69.2%。

三是存款偿付方式主要用于缺乏P&A价值且直接关闭清算成本较低的小型投保机构。FDIC通常较少采用存款偿付的方式,仅在问题投保机构采取P&A方式的成本较高、经营场所较小且存款结构较为简单时使用。在存款偿付方式下,未受保债权人将从清算人处按比例从清算资产收益中受偿。储贷危机期间,仅有18.3%的处置采用存款偿付方式,涉及的资产和存款规模更小,只有5.3%的资产和6.1%的存款集中在存款偿付处置的问题投保机构中。在实践中,FDIC委托合格投保机构代为偿付存款处置倒闭机构数量明显多于直接偿付。相较直接偿付方式,采取委托偿付方式有利于降低存款保险的管理成本,代理机构向倒闭机构存款人开立“转移存款专用账户”后,有机会通过提供优良的金融服务挽留存款人,因此,FDIC尽量通过受保存款转移(即委托偿付)方式开展存款偿付,如FDIC委托偿付占为10.9%,而直接偿付占比仅为7.4%和12.3%。

四是经营中救助(OBA)方式仅在处置少数向地方提供重要金融服务的问题投保机构时使用。OBA通常由FDIC向问题投保机构提供贷款、存款、损失分担、资助等资金支持,问题机构仍保留大部分资产,但会按FDIC要求更换高管人员、进行资本补充、减少股东股份等。通常情况下,OBA方式启动条件为基金使用方案成本最低,仅在防范系统性风险时可偏离成本最小原则。FDIC很少采取OBA方式,仅在储贷危机高峰期间有所增加。储贷危机期间只有8.2%的问题投保机构是通过OBA方式处置的,其中主要集中于1987~1988年完成,从1989年开始,FDIC较少使用OBA方式,1989~1992年只使用7次OBA方式进行风险处置。20世纪80年代早期,FDIC主要用来处置互助储蓄银行,但80年代中后期,更加频繁运用OBA维持因地区性经济问题陷入困境的大型银行维持营业,因此OBA方式处置涉及的资产和存款分别高达27.3%和576亿美元。

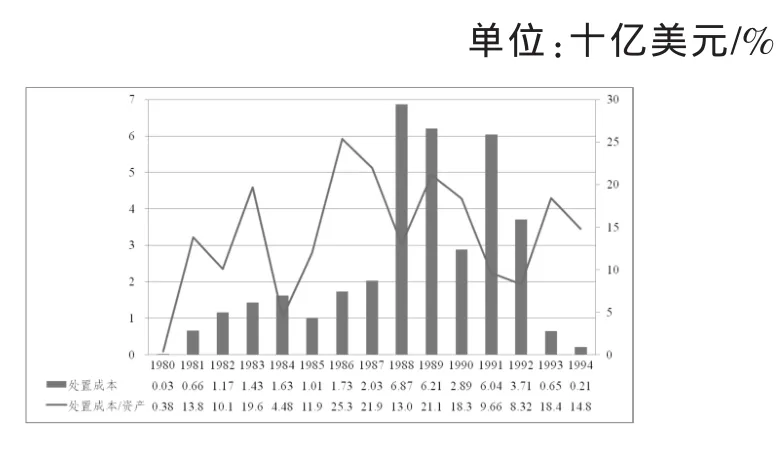

(二)FDIC风险处置成本分析

1980~1994年间,FDIC处置了1617家问题投保机构,总资产高达3026亿美元,处置成本363亿美元,处置成本占资产比重平均为11.98%。20世纪80年代,FDIC每年处置成本随着银行倒闭事件的增多稳步上升,1987~1992年期间成本尤为高昂,该期间FDIC处置成本平均超过20亿美元,1988年更是达到68.7亿美元的高峰,1989年和1991年处置成本也超过60亿美元的界线。储贷危机期间,在小型投保机构的倒闭事件中,即总资产低于5亿美元的投保机构中,处置成本相当于投保机构资产的20%左右,随着银行资产规模的上升,该比例稳步下降,对于资产大于50亿美元的投保机构,该比例在6%左右。

图3 FDIC不同阶段处置成本变化

图4 FDIC处置成本占被处置资产比重

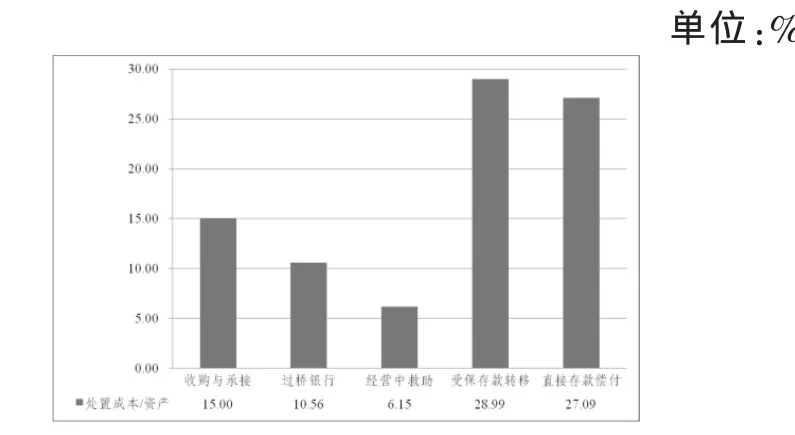

对比FDIC不同的处置方式,P&A(含BB)的处置成本占资产比重在10~15%之间,相当于存款偿付方式(25%~30%)的一半左右,处置效率明显高于后者。特别是在危机较为严重的时期,存款偿付的处置成本往往会进一步提高,如1989年FDIC共9次采用存款偿付方式,平均成本甚至高达44%。此外,尽管OBA处置方式成本相对较低(6.15%),但这主要是因为OBA方式往往是针对资产规模较大的银行,并且OBA方式还容易引发救助问题银行的争议。

二、次贷危机中FDIC的风险处置实践

2007年美国次贷危机爆发,2007年至2013年下半年,美国共有488家投保机构倒闭,其中418家投保机构资产规模小于10亿美元,占倒闭投保机构数量的85.7%。与储贷危机相比,短短不到7年时间,倒闭金融机构资产规模达到7080亿美元,已经达到储贷危机期间破产金融机构规模76.6%,风险释放速度明显加剧;并且涉及存款规模达到5136.2亿美元,是储贷危机期间的2.33倍,随着美国银行业规模扩大,次贷危机爆发对金融稳定的影响进一步加大。

图5 FDIC不同处置方式的处置成本

从次贷危机发展过程看,2009~2010年期间倒闭投保机构数量明显较多,由于2008年美国最大的按揭贷款银行IndyMac和美国Washington Mutual银行倒闭,两家资产规模分别达到320亿美元和3070亿美元,合计占当年风险处置资产规模的90.72%,综合考虑倒闭投保机构的数量和涉及资产估摸,次贷危机影响在2009年最大,当年倒闭投保机构涉及资产规模达到峰值1845.7亿美元。

(一)FDIC风险处置方式分布

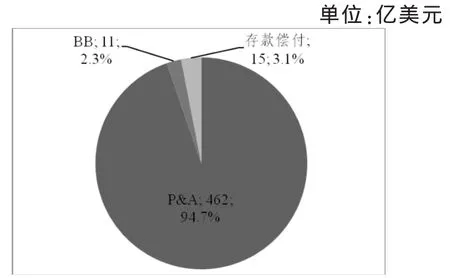

从总体来看,从2007年至2013年,在FDIC处置的488家问题投保机构中,总资产为7080亿美元,总存款规模为5136.2亿美元。与储贷危机相比较,FDIC在次贷危机中更加广泛的运用P&A处置方式,由于次贷危机中除少数大型银行倒闭以外,多数属于中小银行,因此运用P&A方式处置的破产机构在数量、资产和存款规模上均达到90%以上,并且次贷危机期间,各种处置方式运用占比较为平稳,整体更加突出通过市场化的手段来应对危机。

一是赋予FDIC早期纠正职责以确保及时接管处置风险。与储贷危机相比,此时FDIC不仅处置经验更丰富,更为关键的是,1991年美国出台《联邦存款保险改进法》进一步赋予FDIC早期纠正职能,明确当问题投保机构资本充足率低于2%,就由FDIC强制接管开展风险处置;次贷危机期间,使得风险早发现、早纠正、早处置。

二是P&A在FDIC处置问题投保机构方式中占比大幅提升。次贷危机期间,在462家被处置的问题投保机构中,94.5%是通过P&A方式处置的,较储贷危机时该比例整体提升了28.1个百分点。以P&A处置的问题投保机构涉及的资产和存款规模分别为6458.6亿美元和4681.8亿美元,均大幅提升至91.2%,较储贷危机时期分别提升了53.5和48.2个百分点。尽管在次贷危机期间,FDIC仅采用BB方式处置的11家问题投保机构,占处置总数的2.3%,但总体来看,FDIC采取P&A方式(含BB方式)处置问题机构占比进一步提升至96.8%,涉及的资产和存款规模分别达到97.40%和99.1%。结合风险处置的“五一机制”(即周五关闭问题机构、周一重新营业),FDIC在风险处置中分别通过BB和P&A方式快速、有序处置了IndyMac银行和Washington Mutual银行。

图6 FDIC处置方式分布情况

图7 FDIC处置方式分布情况

相应的,存款偿付方式占比较储贷危机期间进一步下降。次贷危机期间,仅有15家(3.1%)问题投保机构采用存款偿付方式,较储贷危机时该比例降低了15.2个百分点。涉及的资产和存款规模分别为60.8亿美元(0.9%)和52.5亿美元(1.0%),较储贷危机时期分别降低了4.4和5.1个百分点。

三是按照OBA思路应对系统性风险整体效果较好。2008年11月23日,美国政府宣布对处于困境的花旗集团实施一揽子救助计划,为花旗集团提供包括住房抵押贷款、商业房地产贷款在内的总计3060亿美元债务的担保。对花旗集团的整体处置方案遵循了FDIC经营中救助(OBA)的思路。具体措施包括:花旗290亿美元以内的损失将由花旗集团全部自行承担,超过290亿美元的损失由美国政府承担90%,花旗集团负担剩余10%的损失。FDIC与美国财政部分别对花旗银行不良资产提供100亿和50亿美元担保,美联储对剩余资产损失提供无追索权贷款,贷款总额为损失总额的10%。作为获得政府担保的对价,花旗集团发行70亿美元优先股,其中40亿美元由美国政府认购,30亿美元由FDIC认购。

(二)FDIC风险处置成本分析

2007~2013年间,FDIC处置了488家问题投保机构,总资产高达7080亿美元,处置成本816.6亿美元,处置成本占资产比重平均为11.53%,如果考虑2008年对花旗银行按照OBA思路实施救助,涉及花旗2万亿美元的总资产,FDIC整体处置成本将会进一步降低。2008~2011年,随着美国倒闭投保机构数量不断增加并达到峰值,FDIC的每年处置成本连续超过60亿美元的界线,2009年更是达到363.4亿美元的峰值,是储贷危机峰值68.7亿美元的5.29倍。

图8 FDIC在次贷危机期间处置成本变化

图9 按资产规模排列FDIC的处置成本

FDIC在次贷危机期间,短期内(7年)对于不同资产规模的处置成本,明显低于储贷危机中RTC在其存续期内(6年)的处置成本,其中P&A方式的处置成本是RTC的45.4%,降低了将近一半;即便是与储贷危机中FDIC在长期内(14年)采用P&A方式的成本相比,也仅为其成本的1.05倍。这从侧面反映出FDIC作为专业风险处置平台在处置效率方面的提高。

图10 FDIC不同处置方式的处置成本

从不同方法处置成本变化看,2007~2013年,FDIC的P&A处置成本与过桥银行和存款偿付相比,具有较大优势,分别低10.0和20.1个百分点;与储贷危机期间,FDIC和RTC运用P&A方式的处置成本相比,分别低4.43和9.14个百分点。以上进一步说明,在风险处置过程中,随着专业处置经验的积累和处置水平的提升,P&A方式的处置成本较低,并且处置过程符合存款保险基金 “取之于市场、用之于市场”的原则,特别是P&A方式的承接金融机构一般承担所有的存款义务从而使存款人继续得到全面的保护。整体来看,由FDIC担任接管人并采取P&A等市场化方式处置风险,有利于维护存款和存款保险基金的安全,实现金融机构市场化退出。

三、结论

一是明确存款保险及时接管条件有利于及时处置风险。赋予FDIC早期纠正职责,同时明确及时接管问题投保机构的标准 (如资本充足率低于2%即强制接管等),能够避免延误处置时机,有利于及时纠正风险、处置风险。

二是由存款保险担任接管人主导风险处置符合“激励相容”机制。从FDIC的处置实践看,FDIC作为金融风险处置成本的主要承担者,具有内在动力追求处置成本最小化。在FDIC成立之前,美国联邦层平均大约需要6年才能清算一家银行,最长的清算程序甚至花了21年,但在FDIC建立后,这一过程大大缩短。为此,美国立法使得FDIC成为银行业的“破产法庭”,有权独立决定、实施风险处置,同时由FDIC担任接管人、清算人主导处置,有利于做好接管与清算工作的衔接,有利于提高处置效率,促进金融机构快速、有序市场化退出等。

三是风险处置的核心是快速、平稳、高效,最大程度维护存款人对银行体系的信心,这需要风险处置工具和手段的创新。尤其是在1980年的储贷危机中,FDIC进一步优化了其风险处置流程,施行风险处置“五一机制”,将风险处置过程缩短到一个周末,基本实现了对市场无影响,从而极大提高了风险处置效率,维护存款人对银行体系的信心。对比美国的储贷危机和次贷危机的风险处置实践,收购与承接都是FDIC普遍使用的处置方式,从涉及的机构数量、资产规模和存款规模看,收购与承接的处置方式所占比重高达90%以上,与直接关闭清算问题投保机构并直接偿付存款相比,收购与承接等市场化处置方式有利于优化市场资源配置、降低处置成本,确保处置问题投保机构期间经营不关门、关键金融服务不中断,提升存款人和市场对银行体系的信心。

[1]联邦存款保险公司.危机管理——1980~1994年联邦存款保险公司和处置信托公司的经验[M].北京:中国金融出版社,2004.

[2]杨军华.金融危机中处置有问题银行的政策选择研究[J].金融研究,2011,(7):85~97.

[3]叶昱希.存款保险制度的效应分析——以美国的实践为例[J].中国市场,2011,(9):51~53.

[4]刘勤.美国存款保险制度在本轮金融危机中的发展创新[J].国际金融研究,2010,(6):41~46.

[5]陈有志.美国联邦存款保险公司处置处置倒闭银行的途径演变及启示 [J].国际商务,2005,(2):45~48.