多元化与股权融资成本实证研究

钱翼晟+王俊曦

【摘要】多元化公司由于内部各部门、公司与外部投资者之间的信息不对称程度较高,公司经营透明度较低,内部组织摩擦大,使得不知情的外部投资者面临相对更大的风险,因而多元化公司有时不受投资者欢迎,且股权融资成本会高于专营公司。共同保险理论指出多元化公司的负债率往往较高,根据MM定理负债率的升高引起的财务风险增加会导致股权融资成本的升高。本文选取2011-2012年的深证A股上市公司作为样本,对多元化与股权融资成本之间的关系进行了实证研究,发现两者之间存在显著的正相关关系。

【关键词】多元化?股权融资成本?剩余收益模型?熵指数

一、引言

Ansoff(1957)最早提出了多元化概念,将其定义为“用新的产品开发新的市场”。但这时的多元化只停留在产品种类的多少,没有对相关和非相关多元化、跨行业和非跨行业多元化等作出区分。Penrose(1959)将多元化定义发展为保留原有生产线的前提下,拓展生产和营销上都有很大不同的新产品。此时的多元化概念已经接近当今公司多元化的实质,但没有明确区分经营一体化和多元化战略。直到现在多元化才趋于成熟,基本可以划分为水平多元化、垂直多元化、同心多元化和混合多元化四种战略。通用电器公司成为多元化经营成功的典范。我国2002年上市公司多元化的比例已达到了65.07%,成为上市公司较为流行的经营模式。国内外理论界对于多元化的研究也比较多,但主要集中在多元化的动机、股权融资成本影响因素以及多元化对公司价值有何影响的探讨上。对多元化经营是否会对股权融资成本产生影响研究不多。

本文实证分析了我国资本市场最新形势下多元化经营与股权融资成本间的关系。探究上市公司的多元化是否会影响到其股权融资成本?如果多元化的确影响到上市公司的股权融资成本,哪一种多元化指标的解释力最强?

二、文献综述

(一)国外文献综述

Lewellen(1971)提出了共同保险理论,认为将资金投资到现金流波动负相关的公司可以实现风险分散。如果投资到由现金流波动负相关的公司并购而成的公司同样可以分散风险,并且后者比前者的效果更好。公司通过兼并和收购可以实现财务上的协同效应,多元化能够降低经营风险,增强公司的负债能力,并且可以降低债务融资的成本,因而多元化经营表现出来的一个重要现象是负债率的上升。

史杜兹(Rene Stulz)和郎咸平(1994)提出了“多元化折价”理论。通过分析1978年到1990年美国所有上市公司的相关数据,对托宾Q值进行计算和比较,发现多元化经营对于企业绩效会产生不利的影响。到了20世纪90年代中后期,有更多的学者认同企业多元化尤其是联合企业多元化并不能创造企业价值。而多元化溢价论认为企业实施多元化经营会增加企业价值,对企业产生有利影响,会出现溢价现象。多元化可实现企业规模经济和资源共享,可利用内部资本市场进行企业内部资源的有效再配置,摆脱对于外部资本市场融资的依赖,降低和规避风险,化解竞争,产生1+1>2的效应。

Modigliani和Miller(1958)提出MM理论。在不考虑公司所得税情况下,发现公司的负债率越高,股权融资成本也就越高。后来发现负债率的上升带来股权融资成本的上升仍然是成立的。这是股东对负债率提高带来的财务风险上升,要求一定的风险溢价导致的。因此,多元化经营造成的高负债率和由此产生的高财务风险,是导致多元化公司股权融资成本更高的重要原因。

Krishnaswami和Subramaniam(1999)发现公司分拆后,信息不对称程度会明显降低,这在不同业务分部之间具有负的协同作用时更加突出。信息不对称公司其股价往往会被低估,从而股权融资成本相应上升。Best等(2004)发现多元化经营产生的信息不对称是产生多元化折价的主要因素,如果公司提高信息披露程度,便能够有效降低信息不对称程度,也就可以降低股权融资成本。Botosan(1999)研究发现,在控制了Beta系数和公司规模之后,较少受到投资者关注的公司往往信息披露质量较高,股权融资成本也更低。Kim和Verrecchia(1994)研究发现,增加信息披露程度可以降低信息不对称程度,进而通过增加流动性来降低股权融资成本。Botosan(1997)、Richardson和Welker(2001)研究发现,信息披露中包含的环境信息与资本成本显著负相关。另外多元化程度高的企业,由于经营领域较为广泛和庞大,外部投资者难以对企业的真实经营状况作出有效判断。因此多元化程度越高,企业与外部投资者之间的信息不对称越严重,从而股价更有可能被外部投资者低估。

(二)国内文献综述

国内学者雷良海、杜小娟(2003)研究发现,多元化程度的上升会降低公司盈利的波动;多元化经营程度越高,资产负债率越高,长期偿债能力越低,而财务风险越大;适度的多元化可以提高公司的市场业绩。叶康涛、陆正飞(2004)以上海证券市场A股上市公司为样本,研究影响股权融资成本的因素,将多元化作为信息不对称的指标纳入的考察范围。但仅以主营业务收入涉及行业数作为多元化的替代变量,因此不能反映各行业在收入中的重要性以及行业收入间的距离。张翼、刘魏(2005)以深沪非金融公司作为样本研究多元化对企业的影响。发现在我国多元化程度与资产收益率和股票收益率呈负相关,而与托宾Q值呈正相关。并且这些相关关系在用不同的多元化衡量方法和加入控制变量后仍然显著;在我国进行多元化经营会降低企业业绩,给企业带来较大的成本且不能减少企业风险。姜付秀、陆正飞(2006)研究发现,多元化与上市公司的股权融资成本有显著的正相关性。洪道麟等(2007)在对多元化与资本结构关系的实证研究中发现,尤其对于国有控股企业,多元化经营会造成财务杠杆的显著提高。常勇、程宏伟研究发现,多元化程度与资产负债率、短期负债率呈正相关,与长期负债率呈负相关但不显著;企业多元化程度越低,负债率越低,企业经营业绩越好;企业多元化战略已成为融资决策的有效约束。endprint

三、研究设计

(一)模型设计与变量定义

本文采用多元回归分析方法,研究多元化与股权融资成本之间的关系。

多元化回归方程为:

re = β0 + ∑ βi解释变量i +∑ βj解释变量j + ε

(1)被解释变量。多元回归模型中被解释变量为边际股权融资成本。股权融资成本的计算方法主要有:CAPM模型、套利定价模型、历史平均收益法、剩余收益模型等。其中CAPM模型尽管由于风险调整等手段完善而广泛应用,但仍受质疑。同时也发现存在规模效应、流动性效应、盈余公告后的价格漂移等一系列市场异象,并且在经过风险调整之后也不能得到完全解释。

由于剩余收益模型的方法对公司盈利水平的敏感性程度较高,因此本文借用了曾颖、陆正飞(2006)的处理方法:第一,Pt用上一年度每股收益EPSt-1乘以本年度公司所在行业市盈率中位数IndPEt;第二,考虑到中国上市公司股利支付不稳定,采用过去三年平均股利支付率。

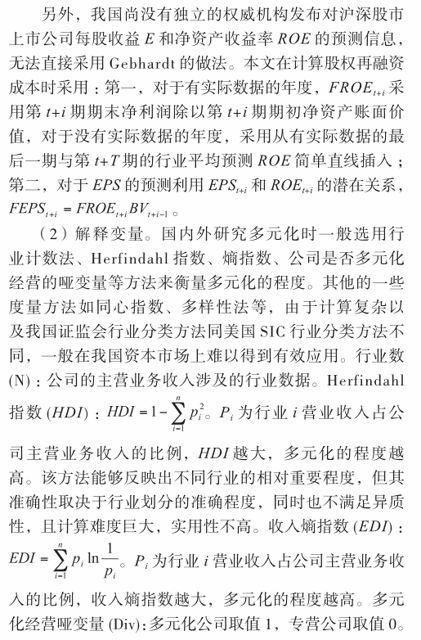

(3)控制变量:盈利水平。盈利水平是外部投资者投资时最看重的因素之一,当公司的盈利水平较强,投资者对公司的期望就越高,因而会要求更高的回报率。市场波动性。β系数反映市场波动性和股票的风险程度,其对股权融资成本的影响最初由CAPM模型给出,后来又有国内外学者的一系列实证研究证实了β系数与股权融资成本的正相关性。本文采用的β系数为深交所A股股票日数据对A股指数的回归值。公司规模。公司规模对股权融资成本的影响主要在于规模较大的公司更容易为公众所了解,信息披露也更全面及时,公司与外部投资者之间的信息不对称程度显著低于规模较小的公司。预计公司规模较大公司的股权融资成本较低,本文使用公司资产的自然对数来表示公司规模。账面/市值比。账面/市值比是具有代表性的市场异象之一。高账面/市值比的股票收益率较高,低账面市值比的股票收益率较低,而且在控制了公司规模和账面市值比后,贝塔系数并不能解释证券的均衡收益。代理问题。代理问题是多元化折价的主要原因之一,代理问题严重的公司其股权融资成本也相应较高。本文以资产周转率和第一大股东持股比例作为代理问题严重程度的替代变量。资产周转率代表在经营期间从投入到产出的流转速率,能够反映出管理层的管理质量以及公司的经营效率。公司的经营效率越高,外部投资者的风险就越小,从而要求的投资收益率便更低,也即公司的股权融资成本较小。而第一大股东的持股比例能够反映出公司内部股权分布的集中程度,大多数股权集中在一个人手中时,股价容易被低估,代理问题也更严重。财务风险。根据Modigliani和Miller提出的关于公司资本结构与公司价值的MM定理,当公司的负债率上升,股权融资成本会上升。而共同保险理论指出,多元化公司一个常见现象就是负债率的上升,因而负债率可能会影响到多元化对股权融资成本的决定作用。所以本文引入负债率作为控制变量纳入回归分析。这里以负债率反映公司的财务风险,计算公式为公司负债除以公司总资产。

(二)研究假设

假设一,多元化程度较大的公司股权融资成本较高。

本文将多元化程度定义为公司经营的各行业收入占公司主营业务收入比例的均衡程度。新开发的业务收入占比较低,多元化程度较小;公司各行业业务齐头并进,在公司总体经营收入中重要性相当时,多元化程度较大。公司通过兼并和收购,或者自身发展进军新的行业时,在起步阶段收入比重较小,公司内部投资资源不多,代理问题和经营的低效率问题尚未显现出来。由于发展新行业而导致的公司内部各部门之间的信息不对称以及公司内部与投资者之间的信息不对称都还不严重;另一方面,新业务刚起步时产生现金流量少,新业务还不足以对冲原有业务的经营风险,投资者的投资信心并未大幅提高。公司的负债能力也没有实质性的提升,公司面临的财务风险此时还相对较小,因而多元化程度小的公司,股权融资成本较低。随着新业务步入成长期乃至成熟期,对公司贡献稳定的现金流,在整个公司收入中占举足轻重地位时,多元化导致的代理问题和经营低效率,公司内部各部门之间的信息不对称导致内部资源配置的低效率愈发显现。同时为配合新业务的发展,利用多元化成熟带来的债权融资能力加大债权融资力度,必然导致公司的负债率上升和随之而来的财务风险上升。由于投资者信息不对称的劣势和公司财务风险上升,会要求一个更高的回报率,引起公司的股权融资成本上升。

假设二,熵指数最能反映多元化程度,最能解释多元化与股权融资成本之间的相关关系。

本文使用收入熵指数作为多元化程度的替代变量引入到多元回归模型中。熵指数能够有效地对行业之间的相关程度进行量化,度量精确。当涉及行业数N相同时,各行业收入比例Pi越均匀,熵指数越大,多元化的深度越大。熵指数和Herfindahl指数都是用来度量给定多元化经营范围时,各业务单元发展的均衡程度,而经营行业数据反映的是多元化的广度,能够对多元化程度进行有效补充,完善多元化的含义。熵指数度量更为精确,应用更为广泛,它将多元化划分为相关多元化和不相关多元化,能有效量化多元化的相关程度,所创造的连续变量也包含更多信息,具有信息一致性,便于在不同时期进行比较。

本文涉及的行业均为中国证监会行业分类标准的门类行业。由于行业数据度量的非连续变化性,以及不能反映各行业分部收入在公司收入中的贡献比例,如果单独使用行业数据来反映多元化水平显得相当粗略,也不能准确反映多元化的丰富内涵。

(三)样本数据

本文对于上市公司样本选取按照如下方法进行筛选:首先由于保险行业的财务报告体系和一般上市公司不同,为保证样本使用数据计量方法的一致性,剔除属于金融保险行业的上市公司;其次,政府为了调控房地产市场过热现象,2010年房地产公司上市、重组和股权再融资被叫停,预计短期内A股上市房地产公司的再融资难开闸,所以研究样本中不包含房地产行业上市公司。经过筛选,得到2012年来自245家公司的横截面数据,2013年来自334家公司的横截面数据,共579家公司的横截面数据,如表(1)所示。endprint

本文在计算多元化相关指标时,分行业主营业务收入来自国泰安CSMAR数据库,计算股权融资成本的相关数据和所有控制变量的数据来自万得(Wind)中国金融数据库。计算股权融资成本使用的软件是Microsoft Excel,通过VBA编程录制批量单变量求解的宏求解方程。数据分析采用SPSS软件处理。

四、实证检验结果分析

(一)描述性统计

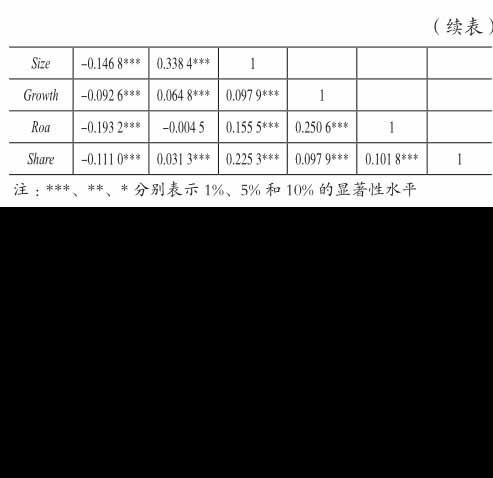

对筛选总样本得到的描述性统计结果如表(2)所示,具体被解释变量,解释变量和控制变量如前面第三部分所述。

从表(2)可以看出,不同公司的股权融资成本由于各种因素的影响存在显著差异。公司的股权融资成本最低的仅为9.14%,最大的达到31.37%,平均约为17.40%,整体水平大于通常的债务融资成本。这从理论上讲也是合理的,因为自由资金的融资成本更大。

(二)回归分析

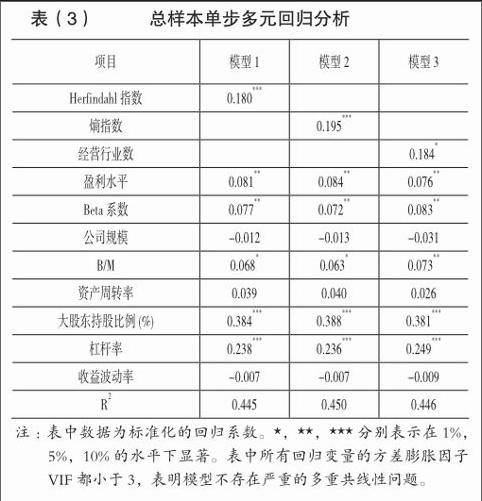

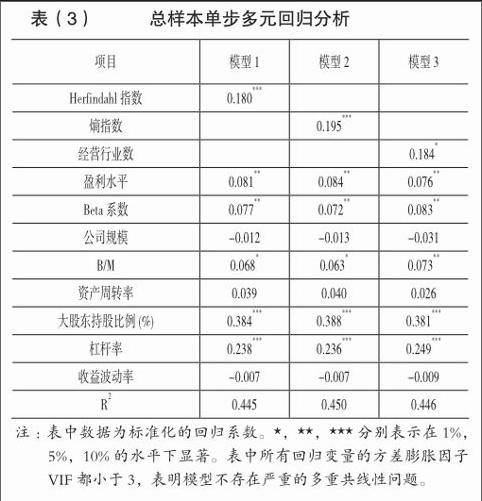

本文实证分析分别采用单步和逐步多元回归分析的方法。首先针对不同的多元化程度指标进行了单步多元回归分析,如表(3)所示。

表(3)结果表明,不管是采用Herfindahl指数,收入熵指数还是直接采用经营行业数作为解释变量,其系数都是正数。说明多元化程度与股权融资成本具有正相关性,即多元化程度越高,股权融资成本也就越高。并且在采用Herfindahl指数和收入熵指数的模型下,多元化指标的系数都在1%的水平下显著。而使用经营行业数时显著性稍微偏低,前面假设1通过检验。3个模型当中,模型2的R-square达到0.450,是所有3个模型中最大的,也就是说模型2的解释力最强。用收入熵指数最能反映多元化程度对股权融资成本的影响,假设2通过检验。另外还可以看出,根据总样本得出的模型1、模型2和模型3的R-square分别为44.5%、45.0%、44.6%,考虑到本文最终样本数较多,表明本文使用的模型具有较高的解释力。

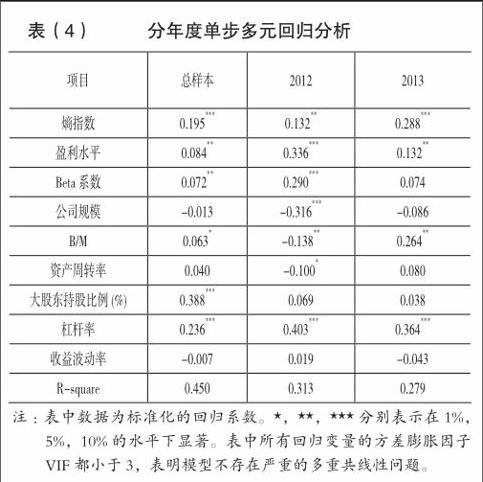

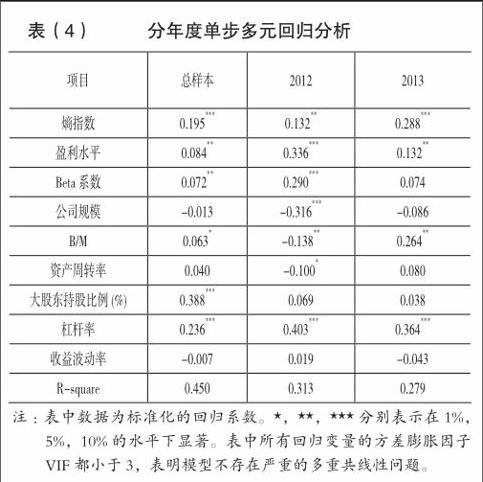

本文采用收入熵指数,对分年度样本做了单步多元回归分析,以检验多元化程度与股权融资成本之间的正相关性在不同年度之间是否稳定,如表(4)所示。

根据表(4)的结果,在2012年和2013年熵指数的回归系数同样为正数,并且2012年在5%水平下显著,2013年在1%的水平下显著,尽管解释变量的显著性水平在2012年和2013年之间存在着一定的差异,但仍能够说明假设1的结论在不同年度间是基本稳定。此外表(4)中 2012年和2013年的分年度模型R-square也达到了31.3%、27.9%。

为了说明熵指数对股权融资成本的显著影响,本文还对分年度数据和面板数据进行了逐步多元回归分析,结果如表(5)所示。

从分年度逐步回归分析结果看,熵指数和杠杆率都进入了最后的模型,这两个变量的回归系数与预测一致,其他具有显著性回归变量的系数符号也都与预测相一致。除此之外,分年度的系数符号与总样本的系数符号也是一致。这也说明本文的回归结果稳健性较高。

综上分析可以认为,本文的回归结果具有较高的稳健性,熵指数无论在那种情况下都进入了最终的模型,前文做出的两个假设都满足。

五、结论

本文研究发现,在控制了Beta系数、盈利水平、公司规模、账面市值比、资产周转率、大股东持股比例、杠杆率和收益波动率之后,解释变量多元化程度与被解释变量股权融资成本之间存在正相关关系,多元化程度较高的公司其边际股权融资成本也较高,并且这种正相关性在1%的水平下比较显著。同时发现在研究多元化与股权融资成本关系时,收入熵指数是最具有解释力的多元化指标。

本文仍存在一些局限性。本文使用的剩余收益模型虽然采用了较为复杂的计算方法,可能比CAPM模型有一定的优越性。但由于该模型对盈利水平的敏感度较大,选取样本时对盈利水平的要求比较高,因而得出的结论主要适用于盈利水平比较高且具有股权再融资资格的公司。这也是所选取的样本占整个深证A股上市公司数量比例偏低的原因所在。本文也选取了以往学者研究中常用的一些影响因素作为控制变量,但影响股权融资成本的因素有很多,其中有一些难以量化的变量如公司商誉、公司内部组织结构的合理性、管理层变更等都可能会影响股权融资成本,也使得结果有一定的局限性。本文仅选取了2012年和2013年深交所A股上市公司作为样本以供筛选,时间跨度较短,得到的结论可能只是随机出现,在较长的时期内是否可靠有待进一步检验。本文虽然得到了假设的结论,但是不同影响因素之间可能存在交叉,多元化程度可能只是其他变量的一种替代而已,因此也不能完全保证多元化就是股权融资成本高低的根源性影响因素。

参考文献

[1] ANSOFF HI. Strategies for diversification[J].Harvard Business Review,1957.

[2] 王亮,刘敦虎,彭青峰.多元化程度度量法比较分析、发展趋势及在我国实践中的应用[J].管理评论,2009(12).

[3] LEWELLEN W. A pure financial rationale for the conglomerate merger[J].Journal of Finance,1971(26).endprint