欧洲宏观金融风险研究——基于资产负债表的视角

田长艳 宋凌峰

欧洲宏观金融风险研究

——基于资产负债表的视角

田长艳宋凌峰

摘要:世界经济和金融一体化已成为不可逆的必然趋势,对于处于“后危机”时代的欧洲国家,研究其风险敞口是否依旧存在、是否有进一步扩大和蔓延的趋势等问题,对全球宏观经济金融稳定仍然意义巨大。基于CCA方法,选取具有代表性的欧洲国家,先从纵向分析其公共部门、金融部门、企业部门和家户部门的风险状况,再将欧洲主要国家分为三类,从横向比较三类宏观经济体受欧债危机影响,并分析呈现不同发展态势的原因。结果表明,欧洲主要国家公共部门尚未从危机中实现完全复苏,而金融部门、企业部门和家户部门风险可控。

关键词:欧债危机; 欧洲金融风险; CCA

欧债危机始于北欧国家冰岛的主权债务问题,其次希腊的主权债务评级被标普、穆迪和惠普三大评级机构下调,随后欧洲多个国家陷入危机。欧州五国PIIGS属于欧洲地区中宏观经济排名较为靠后的国家,其经济现状与我国类似,依靠劳动密集型制造业拉动经济发展。随着全球经济金融一体化进程的加速,新兴市场的劳动力优势逐渐扩展至各个国家和地区,欧洲地区的劳动力优势在新兴市场国家前“败下阵来”,依靠外需拉动的制造业大量外迁。金融危机爆发后,这些国家并未及时调整产业结构,导致实体经济出现“空心化”现象,进而无力抵御发源于其他国家的欧债危机冲击。部分学者认为此轮全球性金融危机起源于金融部门过度创新,由企业部门的大量金融交易蔓延开来。也有学者认为危机给金融市场和宏观经济所造成的影响,仅仅依靠金融部门和企业部门是无法解决的,因此亟须公共部门的力量以缓解危机(Blanchard,2009;Roubini,2009)。Shleifer、周小川等从国家信用角度进行考量,认为欧元区国家的信用扩张导致主权信用风险不断积累,最终达到临界点出现违约(Shleifer,2008:1105-1150;周小川,2009:8-9)。

目前,欧债危机风险度量和预测方法主要有三类,即:网络结构分析法、计量经济学分析法、资产负债表分析法。网络结构分析法是基于金融体系所形成的关联网络,借助拓扑理论分析金融机构间风险传导问题。流动性危机可以使一家银行面临破产,同时该银行的破产风险又将通过同业渠道传染至金融业,进而引发金融行业的系统性危机(Freixas & Parigi,2000:611-638)。但该方法将分析对象局限于金融网络,着重研究金融部门所产生的风险和传导途径,欧债危机的“重灾区”——公共部门未纳入研究范围,因此该方法在研究欧债危机影响时较为局限。其次,计量经济学分析的关键在于如何将风险量化。部分学者将宏观经济学方法与风险管理研究相结合,以风险溢价为度量风险指标,构建DSGE模型,研究危机在全球范围内的风险传导,结果显示一国与他国间的金融溢出效应越明显,那么金融危机在全球范围内传导速度越快(Ozkan & Unsal,2012)。此外,VAR及其拓展模型也是度量风险的常用模型,Kohonen基于公共部门风险构建SVAR模型,研究表明虽然希腊公共部门债务危机传染至其他国家,但希腊并非唯一的传染源(Kohonen,2012:140-158)。此后,学者们基于全球主要国家和地区提出了GVAR模型,用于研究全球金融风险传导(Bech & Garratt,2006:903-929)。网络结构分析法和计量经济学分析法对于欧洲金融风险的度量和传导研究均取得切实有效的成果,但是资产负债表研究方法的优势在于能从直接和间接两个层面对风险进行更细致和全面的分析。

世界经济和金融一体化已成为不可逆的必然趋势,作为曾遭受危机冲击和感染的欧洲国家,其风险敞口是否依旧存在,是否有进一步扩大和蔓延的趋势等问题,对全球宏观经济的影响举足轻重。鉴于此,本文选取宏观资产负债表分析方法研究欧洲宏观金融风险,不仅通过资本结构错配、期限错配等指标,纵向分析各部门抵御风险能力和潜在风险点,而且从横向比较三类宏观经济体受欧债危机影响,并分析呈现不同发展态势的原因,为欧洲经济和金融复苏提出具有操作性的政策建议。

一、 理论基础

(一) 资产负债表分析法

欧债危机研究方法中,资产负债表分析法一般为宏观资产负债表分析法。与微观资产负债表分析方法不同,宏观资产负债表分析对象为国家、地区等宏观经济体。构建部门资产负债表是宏观资产负债表分析基础。依据国民账户体系(SNA)(1993)规定,宏观经济体可以依据经济性质分为四个主要部门,即政府部门、金融部门、非金融部门、家户以及为其提供非营利服务部门。货币与金融统计手册(2000)将金融部门细分为中央银行、存款性金融机构、保险公司、养老基金等,由于央行以货币政策制定和宏观管理为主,其他金融机构则以盈利为主,因此央行在统计中应与其他金融机构区分开来,与财政部门合并至公共部门中。在此基础上,Gray和Malone将宏观经济体划分为四大部门,即公共部门、金融部门、企业部门和家户部门(Gray & Malone,2008)。

宏观资产负债表分析框架可分为账面资产负债表和或有权益资产负债表两方面。其一,账面资产负债表分析。账面资产负债表分析涵盖存量分析和流量分析两部分,存量分析研究经济体在某一特定时刻的资产、负债和所有者权益状况,而流量分析则是依据两张资产负债表之差,研究不同时间该经济体资产、负债和所有者权益的变动。其二,或有权益资产负债表分析。或有资产负债表分析法属于市场价值分析,体现资产、负债在同一时点和市场价值。账面资产负债表基于历史数据,反映宏观经济体历史状况,但或有权益资产负债表中各项指标经过市场价值调整,考虑市场风险对经济体的影响,对经济体宏观表现和风险变动趋势具有一定的预测作用。

(二) CCA模型的建立

CCA方法是期权定价理论在资本结构研究中的拓展,即或有权益资产负债表将资产负债表中的权益当作资产的期权,进一步,将权益价值用债券和股票的市值进行替换,最后运用期权定价公式可以得到该部门资产经过市场风险调整后的资产、负债价值及波动性大小(Black &Scholes,1973:637-659)。CCA模型在分析财务报表数据的同时将股票市场波动纳入研究范围,使得研究结果既具有历史权威性,也具有市场前瞻性。由于股票市场数据可得性和时效性较强,因此CCA模型可获得动态估计值,提高对宏观风险度量和预测的准确度。此外,CCA模型可对风险的内在关系进行识别,研究多个风险因素间的联系,有助于分析微观风险对宏观风险贡献度,同时也可估计宏观经济体对某些常见风险因素的敏感度。

在t时刻,经济体总资产A(连续随机过程)等于到期日为T时刻的风险债务B与股权E之和,其中股权为市场价值。经济体资不抵债时发生违约,即该经济体的总资产价值A小于违约点,违约点为债务的账面价值。因此可以将经济体待偿债务当作看跌期权,期权执行价格为违约点,资产A波动率与股权价值E及其波动率相关。

在BS模型中,看跌期权价值表示为:

违约点定义为债券B面值,求解得资产A的波动率:

其中,σE为股权波动率,E(t)为股权价值,r表示无风险贴现率,可求得违约距离为:

违约距离DD是指资产价值A和违约点B之间的标准化距离,即经济体总资产与违约点之间的偏离度,用于刻画其违约的可能性。在此基础上,可衍生出一系列违约风险测度指标,如违约概率、隐含资产波动率等。

值得注意的是,CCA方法基于期权定价模型进行指标估算,BS期权定价模型中限定部分参数分布,设定违约点,波动率和违约距离公式推导等因素可能导致模型估计值为有偏估计,因此政策制定者在利用该方法进行违约估算时需考虑理论偏差。

二、 基于CCA的欧洲金融风险分析

本文选取德国、法国、英国、意大利和希腊为主要研究对象,德国是欧洲金融和经济复苏进程的“支柱”,法国和英国可反映出欧洲主要经济体在后危机时代所面临的瓶颈,意大利和希腊则属于深陷危机影响的国家代表(叶永刚等,2013)。因此五个国家代表了欧洲各国复苏进程中的三类群体,分析结果具有一般性和实践操作意义。在分析方法上,本文以各国上市金融机构和企业数据为依据,基于或有权益资产负债表,围绕四大部门展开风险研究。

(一) 欧洲主要国家四部门风险分析

1.公共部门宏观风险。欧洲国家公共部门债务常年居高不下,除德国有效控制其公共部门负债外,法国、英国、意大利和希腊均显示出公共部门债务压力逐步加大。2013年至2014年间,德国公共负债占GDP比重不升反降,表明德国在控制公共部门债务方面的决心,并在2013年底实现公共债务规模首次下降,降幅约为1.5%*数据来源:中华人民共和国商务部。。德国公共部门风险可控性可能源于其所设定的“债务上限”,即以法律形式规定负债限额,实行强约束。对于深陷债务危机影响的希腊和意大利而言,其公共部门一直处于资不抵债的状况,表明其需借助欧洲央行等外界力量实现本国经济与金融复苏。此外,法国和英国作为欧洲主要经济体,也呈现出公共债务占GDP比重逐年上升的态势,公共部门风险较德国高,需加强债务管理能力。

表1 2009-2014年欧洲5国公共债务占GDP比率*数据来源:BvD数据库,若无特别说明,后文数据来源与此相同。 (单位:%)

2.金融部门宏观风险。欧洲金融部门风险呈现逐年好转的趋势,五国账面和或有资产负债率变动率均呈现负值,表明与上年相比,账面资产负债率均有所下降,金融部门风险控制出现成效。但希腊或有资产负债率较2012年有所上升,表明市场对其信心不足。从表3所反映的违约距离指标来看,五国违约距离较上年均有所扩大,表明五国的金融部门违约风险降低。其中,德国金融部门的违约距离最大,显示出德国金融部门经营的稳健性和低风险性。此外,意大利和希腊金融部门的违约距离低于德、法、英,且部分年份金融部门总资产小于违约点,信用风险值得关注。

表2 2013年欧洲5国金融部门账面与或有资产负债表分析 (单位:%)

表3 2009-2013年欧洲5国金融部门违约距离*未显示数据的单元格表示计算出的违约距离为负值,这说明在该时点金融部门总资产小于违约点,即已出现违约现象,信用风险值得关注。

3.企业部门宏观风险。从账面资产负债表分析可知,德国、法国和意大利企业部门的资产负债率呈现下行趋势,表明企业部门账面资产结构进一步好转,但是考虑市场风险后,法国企业部门的或有资产负债率有所回升,表明市场认为法国企业部门在危机后的恢复状况不太乐观。反观德国,市场预期其制造业的复苏势头将给宏观经济的恢复带来强劲动力。

违约距离指标从企业部门信用违约角度衡量风险。表5表明,欧洲五国企业部门较金融部门经营较为稳健,暂无明显违约风险。由于希腊深陷欧债危机导致其企业部门在欧洲五国中违约风险相对最高,而德国则维持其企业部门低风险经营态势。综上所述,企业部门违约风险较金融部门低,但企业部门复苏势头各异。

表4 2013年欧洲5国企业部门账面与或有资产负债表分析 (单位:%)

表5 2009-2013年欧洲5国企业部门违约距离

4.家户部门宏观风险。由于家户部门数据统计个体数量庞大,且资产、负债等数据可得性较差,在构造家户部门的资产负债表时难度较大。此外,失业率提升直接拉低居民收入,而居民收入的减少不利于内需扩大,从而影响宏观经济,因此本文以失业率、个人可支配收入变化率等指标替代违约距离,观察家户部门风险程度及变化趋势,从家户部门的角度来分析其对宏观经济体的影响。

欧洲地区失业率在各国表现各异,德国、法国和英国的失业率均出现不同程度的下降,但意大利和希腊的失业率却不降反升,由于信贷环境趋紧、出口受阻、市场信心不足,高企的失业率制约消费拉动经济的复苏势头。此外,从私人消费角度来看,2014年仅意大利在个人消费占GDP比重中出现下降,希腊虽在2014年该指标为正值,但2009-2013年均为负值,反观其余三国,除偶有波动外均保持上升趋势。由此可知,以意大利和希腊为代表深陷欧债危机影响的国家,其家户部门对宏观经济的拉动作用有限。

表6 2009-2014年欧洲5国的失业率 (单位:%)

表7 2009-2014年欧洲5国的个人可支配收入变化率 (单位:%)

(二) 欧洲宏观金融风险比较分析

将欧洲国家分为三类,即稳健型——德国,较为稳定型——法国和英国,欧债危机“重灾区”——意大利和希腊,深究这三类宏观经济体受欧债危机影响而呈现不同发展态势的原因。

1.虚拟经济与实体经济背离度越高,金融部门风险越大。在财富体系结构中,实体经济为实物经济、商品、服务等,虚拟经济是指股票、债券、期货及相关金融衍生品。由于虚拟经济具有高风险性、不稳定性、投机性,虚拟经济的发展与实体经济逐步背离将为宏观经济带来泡沫,诱发区域性的宏观风险。现有文献中常用Tobin-Q、金融相关率、马歇尔K值等指标衡量实体经济和虚拟经济背离度,此类指标共性在于计算虚拟经济总量与实体经济总量的比值,但不同指标对于虚拟经济和实体经济总量的定义不尽相同。笔者依据SNA分类法,利用金融部门总资产与企业部门总资产之比衡量实体经济和虚拟经济背离度。

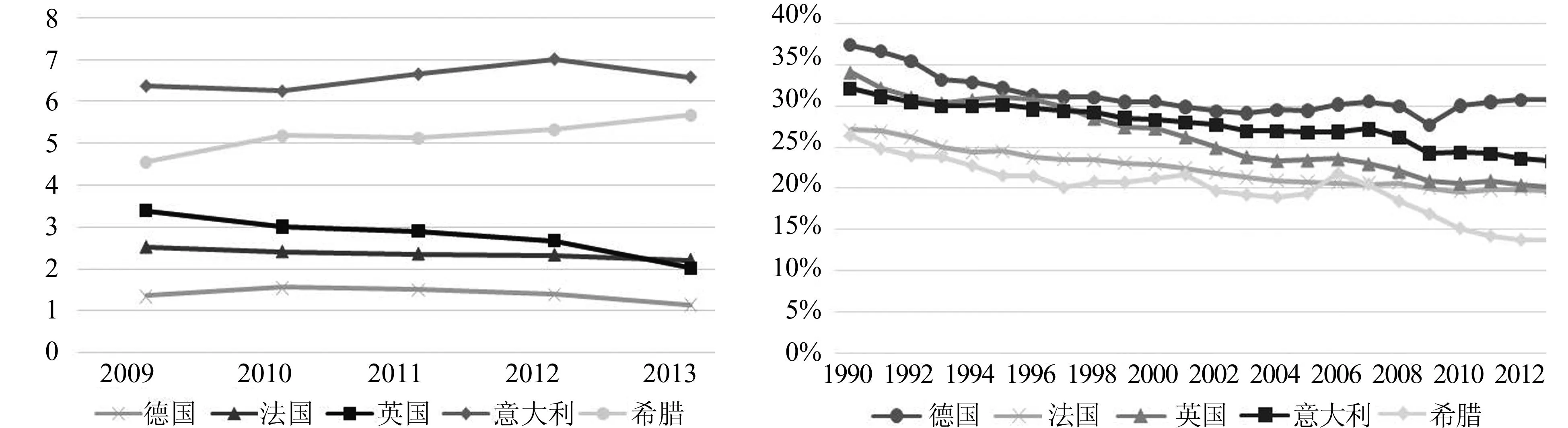

由图1可知,作为欧洲稳健性代表的德国,其虚拟经济与实体经济背离度最低,较为稳定的国家——法国和英国,该指标处于第二梯度,而欧债危机重灾区——意大利和希腊,背离度高达4-7的水平,该结论与表3中金融部门违约距离实证结果相同。其中英国的背离度较法国高,但英国违约概率较法国低,这是因为在5个研究对象中,仅英国为市场导向型金融体系,且伦敦为全球金融中心之一,汇集世界金融资本,导致虚拟经济总量较高,提升虚拟经济与实体经济背离度。此外,金融危机后英国监管改革,加强对金融业监管,有效控制英国金融部门违约风险。

2.实体经济的发展有助于抵御金融危机。从欧洲5国工业增加值占GDP比重(衡量工业在经济中的重要性)可以看出,德国制造业对本国经济拉动作用最大,英国、法国和意大利居中,希腊排名末尾,反观表5违约距离指标排名与工业增加值占GDP比重相似。其中,意大利和英国排名在两个指标中有所偏差。虽然意大利制造业占GDP比重较英国高,但意大利制造业出口主要市场为欧盟和美国,两轮危机使意大利出口增速明显放缓,且国内消费市场对经济带动作用不强,导致意大利企业部门违约概率上升。此外,英国政府的宏观政策支持、较强的科研能力和雄厚的工业基础,是支持英国企业部门改革和发展的强大后盾。

图1 2009-2013年欧洲5国虚拟经济与实体经济背离度 图2 1990-2013年欧洲5国工业增加值占GDP比重*数据来源:Wind数据库。

与实证结果相符,欧洲企业部门处于平稳下行阶段,下行区间的底部已基本构成,德国依旧保持稳健复苏的态势,而希腊则呈现持续萎缩的状况。其中,德国企业部门通过亚洲和美国的制造业订单增加需求,拉升经济增长。反观希腊,服务业为支柱产业,在危机后的经济复苏时期,第三产业并不能像第二产业一样为宏观经济有效地注入活力。此外,意大利和希腊公共部门的不稳定性将进一步缩减国内外需求,厂商为刺激需求持续降价,导致企业部门产值下行压力增加。

三、 结论及建议

(一) 小结

笔者基于CCA方法,选取具有代表性的欧洲国家,对公共部门、金融部门、企业部门和家户部门的账面资产负债表和或有权益资产负债表进行分析,从横向和纵向对经受欧债危机影响的欧洲国家宏观风险展开研究。

从纵向来看,将主要国家分为四部门,其宏观风险可控,但四部门风险程度各异。除德国外,其他主要经济体公共部门受欧债危机影响深远,政府压力尚未得到切实有效的缓解;金融部门资产负债率和违约距离等指标均显示出好转,表明欧洲主要国家在宽松货币政策影响下,金融部门重回正轨;企业部门违约风险较金融部门小,违约距离均为正值,其中德国企业部门最为稳健,意大利应继续寻求需求出口,以刺激生产部门发展;欧洲家户部门深陷欧债危机,个人消费对经济拉动有限,失业率总体上而言有所好转。

从横向来看,将欧洲国家分为三类,并选取代表性国家,探讨欧洲国家遭受欧债危机影响差异性原因。结果表明,虚拟经济与实体经济背离度越高,金融部门风险越大;此外,实体经济的发展有助于抵御金融危机。

(二) 欧债危机对我国的启示

从纵向分析可知,欧债危机起源于公共部门,对我国公共部门的发展已经起到了警示作用。我国公共债务集中于地方政府层面,一旦地方政府出现违约,势必将造成我国地方债务常态化,地方政府信用评级降低,进而影响我国主权信用,不利于我国国际贸易和金融活动的开展。其次,欧洲金融部门对于传统银行信贷业务的依赖较强,央行需指定政策引导非银行类金融机构的发展和创新,以多样化金融机构和金融业务构成欧洲金融体系,增强金融系统对风险的抵御能力。

由横向分析可知,虚拟经济与实体经济的背离,以及实体经济的疲软将加深危机对宏观经济体的负面影响。首先,在虚拟经济如何转型的问题上,欧洲金融部门对于传统银行信贷业务的依赖较强,央行需制定政策引导非银行类金融机构的发展和创新,以多样化金融机构和金融业务构成欧洲金融体系,增强金融系统对风险的抵御能力。同样,对我国而言,在金融创新业务向非银行金融机构倾斜的同时,央行等金融监管机构应制定相应政策辅助和引导金融体系的朝向多元化趋势发展。此外,关于实体经济如何发展,大量依靠出口的欧洲实体经济在区域性危机影响下显得愈发疲软,因而我国应调整依赖出口的“外向型”经济发展模式,从“外向型”向“开放性内向型”转变,扩大内需,以此来抵御全球性危机的传染。

参考文献:

[1]范俏燕(2008).当前国际性金融危机的生成和传导.财经科学,7.

[2]叶永刚、宋凌峰(2007).宏观金融工程论纲.经济评论,1.

[3]叶永刚(2013).宏观金融工程研究.武汉大学学报(哲学社会科学版),4.

[4]周小川(2009).关于改革国际货币体系的思考.当代经济,7.

[5]Bech,M.L.& Garratt,R.J.(2006).Illiquidity in the Interbank Payment System Following Wide-scale Disruptions.SocialScienceElectronicPublishing,44.

[6]Black,F.& Scholes,M.(1973).The Pricing of Options and Corporate Liabilities.JournalofPoliticalEconomy,81.

[7]Freixas X,Parigi B M & Rochet J C(2000).Systemic Risk,Interbank Relations,and Liquidity Provision by the Central Bank.JournalofMoney,CreditandBanking,32.

[8]Gray,Dale & Malone,Samuel W.(2008).Macrofinancial Risk Analysis.WileyOnlineLibrary.

[9]Kohonen A(2012).On Detection of Volatility Spillovers in Simultaneously Open Stock Market.MpraPaper,22.

[10] Mark Allen,Christoph Rosenberg,Christian Keller,Brad Setser & Nouriel Roubini(2006).A Balance Sheet Approach to Financial Crisis.IMFWorkingPaper.

[11] Olivier Blanchard,Hamid Faruqee & Mitali Das(2009).The Initial Impact of the Crisis on Emerging Market Countries.IMFWorkingPaper.

[12] Ozkan,F.G.,& Unsal,D.F.(2012).Global Financial Crisis,Financial Contagion and Emerging Markets.IMFWorkingPaper.

[13] Shleifer,A.,Mcliesh,C.,Hart,O.,& Djankov,S.(2008).Debt Enforcement Around the World.ScholarlyArticles, 116.

■作者地址:田长艳,武汉大学经济与管理学院;湖北 武汉 430072。Email:tiancy@whu.edu.cn。

宋凌峰,武汉大学经济与管理学院。

■责任编辑:刘金波

The Study of European Macro-financial Risks

——Based on the Balance Sheet Perspective

TianChangyan(Wuhan University)

SongLingfeng(Wuhan University)

Abstract:The integration of world economy has become an inevitable trend.It is meaningful to find out that after the debt crisis,whether the risk exposure still exists in European countries,or is there any further expansion.Based on the CCA method,this article analyzes the risk of major European countries in four sectors,namely the public sector,financial sector,the corporate sector and the household sector,measuring the potential default risk.In addition,the major European countries will be divided into three categories,analyzing the development trend of financid risk in three types from the horizontal comparison.The results show that the European public sector hasn’t fully recovered from the crisis and the financial sector,corporate sector and the household sector have controlled the risk.

Key words:european debt crisis; financial risk; CCA method

基金项目:■教育部哲学社会科学研究重大课题攻关项目(12JZD029);教育部人文社会科学研究青年基金项目(14YJC790100)

DOI:10.14086/j.cnki.wujss.2015.05.010