中国税收优惠政策的减税效应研究

——基于省级面板数据的实证分析

潘孝珍

(杭州电子科技大学 会计学院,浙江 杭州310018)

一、引 言

宏观调控是现代政府的一项基本职能,而税收优惠则是政府宏观调控的一项重要政策工具。改革开放以来,税收优惠政策在中国政府的宏观调控实践中得到了越来越广泛的应用。但是,税收优惠政策在使部分纳税人减轻税负或免于征税的同时,也意味着政府税收收入的减少,即从理论上讲,税收优惠政策具有减税效应。因此,在合理平衡不同纳税人之间的税负水平,综合考虑税收优惠政策的总成本收益的基础上,有必要将税收优惠作为中国推进结构性减税政策的重要路径。[1]

然而,中国实施税收优惠政策的减税效果究竟如何?在绝大部分早期研究中,由于数据来源的限制,学术界往往侧重于对税收优惠政策减税效应的理论分析。安体富[2]、马国强[3]等指出,中国实施的各种税收优惠和减免措施将会减少国家财政预算收入。安体富等[4]则从国际税收竞争的角度分析认为,发展中国家向流入本国的外资提供税收优惠政策将会减少发展中国家的税收收入,这是发展中国家向发达国家让渡税收利益。然而,刘蓉[5]指出,尽管税收优惠以牺牲一定的税收利益为代价,减少了当期政府的财政收入规模,但它也具有“收入自偿”效应,即从长期来看,实施税收优惠政策有利于提高社会投资和消费倾向,扩大社会总需求,从而反过来增加政府的财政收入规模。

对于税收优惠政策减税效应的实证分析,近年来也有部分文献尝试从微观视角研究中国税收优惠政策对企业税费负担水平的影响。吴联生[6]、李增福[7]、Wu 和Wang等[8]使用中国沪深A股上市公司的财务报表数据研究发现,享受税收优惠政策的企业在所得税实际税负上要明显低于未享受税收优惠政策的企业。但是,从宏观视角对中国税收优惠政策的减税效应进行实证研究的文献仍然比较欠缺,主要原因在于宏观层面的税收优惠数据难以获得。尽管我国的税收优惠政策繁多,每年实施的税收优惠规模庞大,但其实际规模却从来没有一个准确的统计数据。Demurger[9]、钟炜[10]等根据中国经济特区、沿海开放城市等不同区域享受税收优惠程度的差异,分别赋予不同的权重,建立中国各省市的税收优惠衡量指标,但该方法也存在主观性比较强的缺点。笔者认为,应在微观层面的企业税收优惠衡量指标基础上,构建省级层面的税收优惠衡量指标,并进一步使用省级面板数据,就中国各省市税收优惠水平对地方政府收入的影响进行实证分析,进而从宏观视角探讨中国税收优惠政策的减税效应。[11]

二、研究框架

(一)省级层面税收优惠衡量指标的构建

构建各省市税收优惠水平的衡量指标是从宏观视角分析税收优惠政策减税效应的关键。在微观层面上,笔者提出使用所得税名义税收优惠和实际税收优惠作为企业享受税收优惠水平的衡量指标。计算公式为:名义税收优惠=法定税负-名义税负;实际税收优惠=法定税负-实际税负。

上述指标通过计算企业所得税的名义税负、实际税负与法定税负的偏离程度来衡量企业享受到的所得税优惠水平。其中:根据2008年开始实施的《中华人民共和国企业所得税法》,企业所得税的法定税负为25%;名义税负以企业所得税的名义税率表示,可以通过查阅上市公司财务报表附注中列示的企业所得税名义税率项获得;实际税负通过“所得税费用÷利润总额”计算得到。可以看出,名义税收优惠和实际税收优惠的数值越大,则企业的名义税负、实际税负与法定税负的偏离程度越高,进而企业享受的所得税优惠水平越高。在此基础上,可以使用这两个微观层面的指标来构建宏观层面的省级税收优惠指标。具体方法是,对各省市各年度上市公司所享受的税收优惠水平取算术平均,所得到的平均值即为该省市该年度的税收优惠水平。其合理性在于,企业个体享受的税收优惠水平也代表了企业所在省市的税收优惠水平,而且由于上市公司的样本规模比较大,通过对其税收优惠水平取平均值可以消除样本的个体偏差,从而得到更加稳健的省级税收优惠衡量指标。并且,与Demurger和钟炜等文献所构建的指标相比,本文构建的各省市税收优惠衡量指标更加客观。当然,一省市的名义税收优惠和实际税收优惠并不一致,因为它们的经济含义有着较大的差别:前者表示该省市在名义上为企业提供的所得税优惠水平,是该省市企业在名义上获得的税收优惠利益;后者表示该省市在实际上为企业提供的所得税优惠水平,是该省市企业获得的实实在在的税收优惠利益。

(二)研究假设

中国作为单一制国家,税收法律法规由中央统一制定,因此各省市实施的税制体系也基本上一致。但是,各省市的税收优惠水平却有着较大的差异,主要有两个方面的原因:第一,中央政府基于经济发展战略制定具有地域导向的税收优惠政策,或者地方政府为了发展本地区经济而向中央政府索要税收优惠政策;第二,不同地区的地方政府在具体的税收优惠政策执行力度上有较大的差异。因此,中国各地区的税收优惠实施状况各不相同,而实施税收优惠政策意味着部分纳税人减轻税负或免于征税将会导致地方政府收入减少,政策本身蕴含着减税机制。具体到本文构建的税收优惠衡量指标:一个省市的名义税收优惠水平越高,意味着该省市企业适用的企业所得税税率越低,则该省市获得的企业所得税收入也将会越低;同样,一个省市的实际税收优惠水平越高,意味着该省市企业实际负担的企业所得税税负越低,则该省市获得的企业所得税收入也必然会越低。

然而,政府的收入来源除了企业所得税外,还包括增值税、消费税、营业税、个人所得税等其他十几个税种,以及行政事业收费等多个渠道,由于数据来源限制,本文构建的各省市企业所得税的名义税收优惠和实际税收优惠衡量指标是否在理论上也对政府的其他收入项目存在影响呢?Bond 和Samuelson[12]提出的“税收优惠信号理论”认为,实施税收优惠政策的意义不仅在于政策本身减轻了企业税费负担,更在于政策所发出的本国政府期望加快本国经济发展的信号。而且,流转税基于保持税收中性的要求,其在税收优惠上的规定相对较少,而企业所得税则是实施税收优惠政策的主要税种类型。因此,就本文提出的名义税收优惠和实际税收优惠这两个指标来说,作为本地区政府发出的期望加快本地区经济发展的信号,它们不仅可以反映一个地区的企业所得税优惠水平,也可以在一定程度上反映该地区整体上的税收优惠水平。

综上所述,本文假设一个地区的名义税收优惠水平、实际税收优惠水平不仅与该地区政府的企业所得税收入成反比,也与其全部收入成反比。

(三)模型设定

为了验证上述研究假设,本文提出如下多元回归模型:

Income=α+β1Taxpre+β2Employ+β3Invest+β4Fexpend +ε

(1)

Income=α+β1L.Income+β2Taxpre+β3L.Taxpre+β4Employ+β5Invest+β6Fexpend +ε

(2)

式(1)是基础模型,可以对其进行混合数据模型和静态面板数据模型估计。同时,为了考察税收优惠对地方政府收入的动态影响效应,进一步提出式(2)作为扩展模型,对它进行动态面板数据模型估计。被解释变量Income是政府收入,具体包括地方政府获得的企业所得税收入(Bitincome)、税收收入(Taxincome)和财政收入(Fincome)。其中,企业所得税收入是地方政府税收收入的重要来源,而税收收入则是地方政府财政收入的主要来源。核心解释变量Taxpre是税收优惠,具体包括本文构建的名义税收优惠Ntaxpre和实际税收优惠Rtaxpre。根据本文的研究假设,预期税收优惠Taxpre与地方政府收入Income成反比,即无论被解释变量是Bitincome、Taxincome或Fincome,都预期Ntaxpre和Rtaxpre的系数符号为负。同时,在式(2)中,L.Income是被解释变量Income的一阶滞后项,反映地方政府上期收入对本期收入的影响。因为地方政府收入在时间上往往存在连续性,对一个地区的地方政府而言,上期收入越高,则本期收入也会比较高,因此预期L.Income的系数符号为正,即在动态面板数据模型中,L.Bitincome、L.Taxincome和 L.Fincome的系数均为正。L.Taxpre是核心解释变量Taxpre的一阶滞后项,反映了一个地区上期税收优惠水平对本期地方政府收入的影响,即衡量一个地区的税收优惠政策对本地区地方政府收入的影响是否存在连续性。本文预期上期税收优惠水平依然会影响本期政府收入,L.Taxpre的系数符号为负,即在动态面板数据模型中,L.Ntaxpre和L.Rtaxpre的系数符号均为负。

同时,本文在式(1)和式(2)中进一步引入如下控制变量,就业人员数Employ,指一个地区16周岁及以上从事一定社会劳动并取得劳动报酬或经营收入的人员数量。就业人员数越高的地区意味着劳动力资源越丰富,从而有利于提高本地区的税源规模,因此预期Employ的系数符号为正。固定资产投资Invest,指以货币形式表现的一定时期内全社会建造和购置固定资产的数量以及相关费用的总和。一个地区的固定资产投资规模越大,则意味着经济发展动力越充沛,从而也就有更多的税源,因此预期Invest的系数符号为正。实际上,劳动力和资本是形成国内生产总值的主要投入要素,本文选择就业人员数和固定资产投资两个控制变量,可以较为全面地衡量社会经济系统在供给方面对政府收入的影响。此外,为了衡量社会经济系统在需求方面对政府收入的影响,本文进一步引入财政支出Fexpend作为控制变量。因为政府筹集收入的目的是为了满足财政支出的需要,而政府在财政支出上往往具有刚性,越高的财政支出规模意味着政府需要筹集越多的财政收入,因此预期Fexpend的系数符号为正。

三、描述性统计与散点图观察

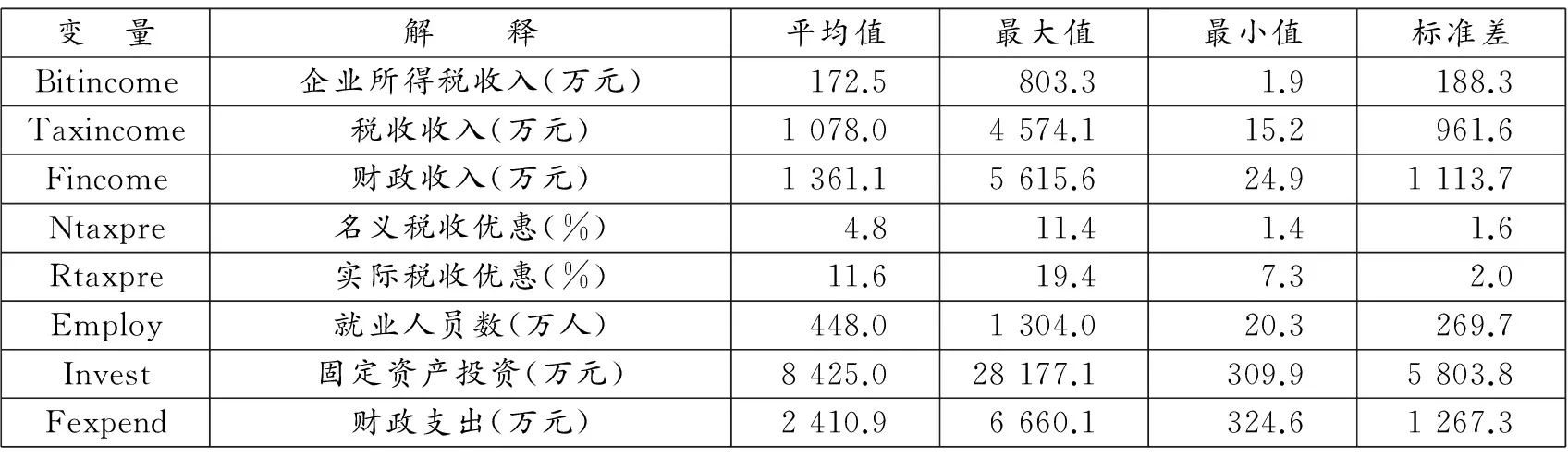

(一)变量的描述性统计

本文样本的时间范围是2008~2012年。其中:名义税收优惠和实际税收优惠的数据来自对微观层面的上市公司财务报表数据的统计分析,其他数据则来自历年《中国统计年鉴》,并对相关数据以2008年为基期进行价格指数调整。表1为变量的描述性统计结果。

表1 变量的描述性统计结果

从表1中可以看出,中国地方政府的企业所得税收入平均值为172.5万元,分别占地方政府税收收入的16.0%、财政收入的12.7%。同时,各省市名义税收优惠的平均值为4.8%,实际税收优惠的平均值为11.6%,表明中国各省市的名义税收优惠水平明显低于实际税收优惠水平。主要原因是名义税收优惠是所得税名义税率上的优惠形式,而实际税收优惠除了名义税率外还包括税基、税额等方面的优惠形式。从控制变量的描述性统计结果来看,各省市在就业人员数、固定资产投资、财政支出等变量指标上也存在较大差异。

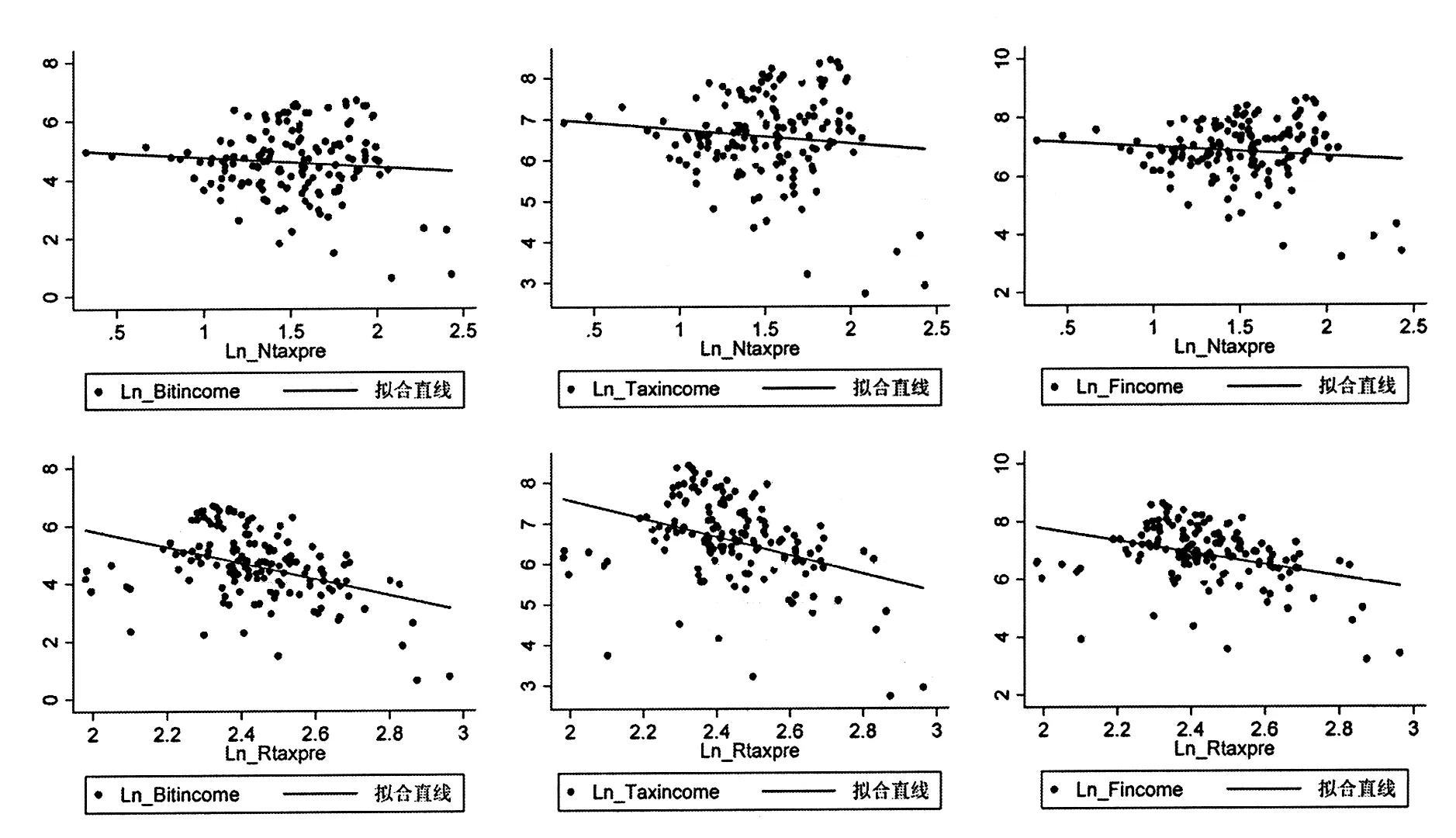

(二)散点图观察

图1为中国各省市税收优惠与地方政府收入之间的散点图。为了使数据更加平滑,图1及后文的实证分析均对各变量进行取对数处理。通过观察图中散点的分布形态及其对应的拟合直线斜率,可以在直观上发现中国各省市税收优惠与地方政府收入之间的对应关系。

图1 中国各省市税收优惠与政府收入的散点图

图1中共有6幅小图,其中,上面3幅小图的横坐标是名义税收优惠,纵坐标从左到右分别是企业所得税收入、税收收入和财政收入;下面3幅小图的横坐标是实际税收优惠,纵坐标从左到右也分别是企业所得税收入、税收收入和财政收入。从图1中可以看到,在6幅小图中拟合直线的斜率均为负数,这表明中国各省市的税收优惠水平与地方政府收入呈负相关关系,即中国实施税收优惠政策具有减税效应。同时,可以看到,第一行3幅小图中的拟合直线斜率绝对值要小于第二行3幅小图,这表明实际税收优惠与名义税收优惠相比,其减税效应更为明显。

四、实证结果分析

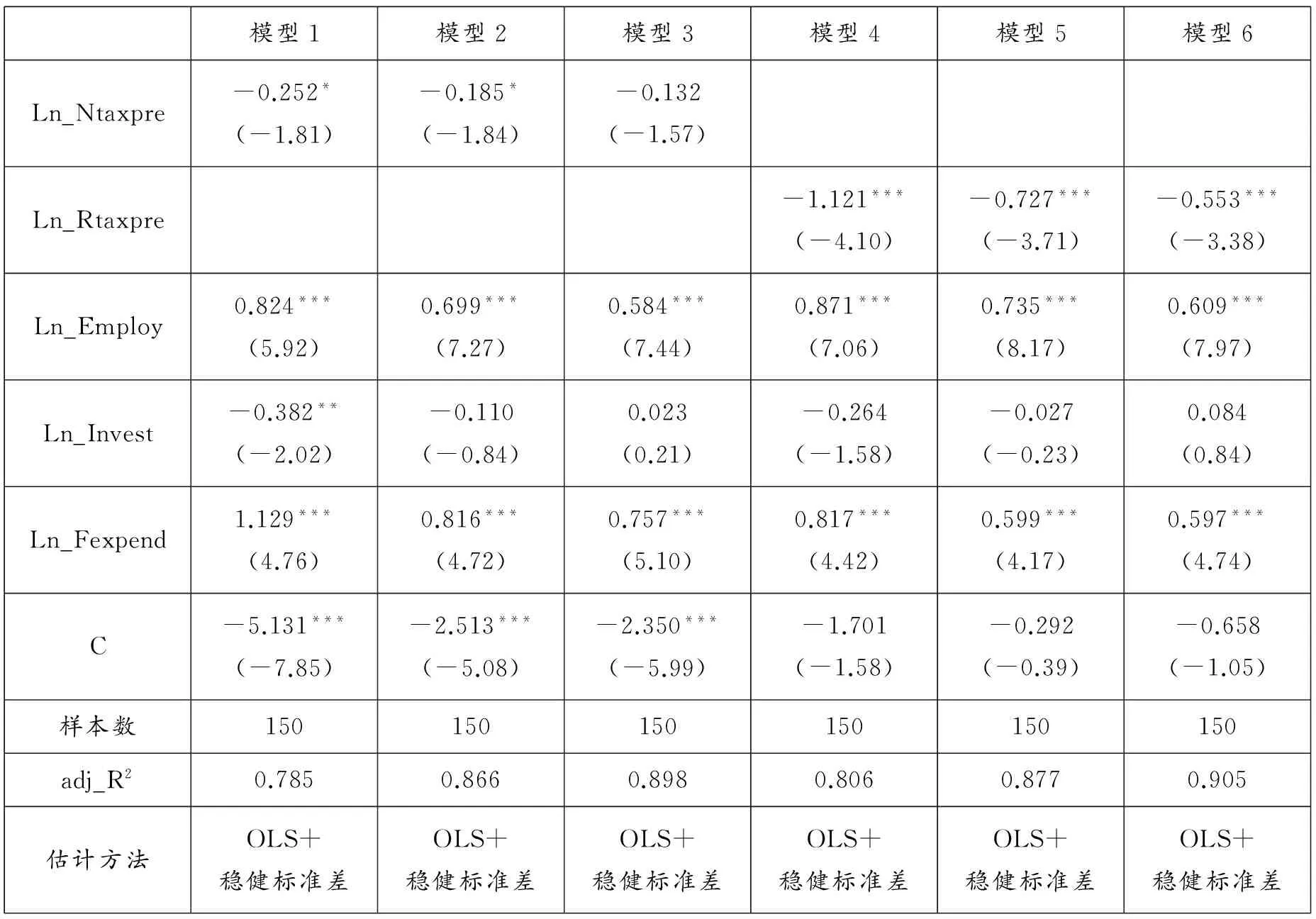

(一)混合数据模型的估计结果

表2是对式1进行混合数据模型估计的结果,其中模型1和模型4对应的被解释变量为企业所得税收入,模型2和模型5对应的被解释变量为税收收入,模型3和模型6对应的被解释变量为财政收入。同时,考虑到可能存在的异方差或自相关问题,模型使用不需要球型扰动项假设的稳健标准差进行假设检验,从而得到更加稳健可靠的模型估计结果。

从表2中可以看到,在模型1和模型2中名义税收优惠的系数均为负数,且均在0.1的显著性水平上显著,其系数值表明:如果中国各省市的名义税收优惠水平提高1%,将会导致地方政府的企业所得税收入减少0.252%、税收收入减少0.185%。在模型3中,名义税收优惠的系数尽管也为负,但在统计上不显著,表明在本模型中名义税收优惠对地方政府财政收入不存在显著的影响。在模型4、模型5和模型6中,实际税收优惠的系数均为负数,且均在0.01的显著性水平上显著,表明中国各省市的实际税收优惠与地方政府收入存在显著的负相关关系。从具体系数值来看,如果中国各省市的实际税收优惠水平提高1%,将会导致地方政府的企业所得税收入减少1.121%、税收收入减少0.727%、财政收入减少0.553%。通过名义税收优惠和实际税收优惠系数值的对比可以看到,在各个模型中实际税收优惠的系数绝对值均大于名义税收优惠,进而表明实际税收优惠比名义税收优惠的减税效应更强,这也与图1中的观察结果一致。从控制变量的估计结果来看,就业人员数和财政支出的系数在所有模型中均为正,且均在0.01的显著性水平上显著,表明各省市的就业人员数、财政支出规模与地方政府收入显著正相关。不过,固定资产投资的系数在大部分模型中均不显著,表明固定资产投资对于地方政府收入不存在显著的影响。

表2 混合数据模型的估计结果

注:***、**、*分别表示系数在0.01、0.05、0.1的显著性水平上显著。

(二)静态面板数据模型的估计结果

表3是对式1进行静态面板数据模型估计的结果,其中模型7和模型10对应的被解释变量为企业所得税收入,模型8和模型11对应的被解释变量为税收收入,模型9和模型12对应的被解释变量为财政收入。本文根据Hausman检验结果对模型采用固定效应还是随机效应进行选择,结果显示模型8和模型10应选择固定效应模型,其他模型则选择随机效应模型。同时,考虑到核心解释变量名义税收优惠和实际税收优惠可能存在的内生性问题,在模型估计时采用一阶滞后项作为它们自身的工具变量。

从表3中可以看到,模型7和模型9中名义税收优惠的系数均显著为负,表明静态面板数据模型的估计结果显示名义税收优惠与地方政府的企业所得税收入和财政收入显著负相关。模型8中名义税收优惠的系数未通过显著性检验,表明静态面板数据模型中名义税收优惠对地方政府的税收收入不存在显著影响。同样,在模型10和模型12中实际税收优惠的系数显著为负,模型11中实际税收优惠的系数未通过显著性检验,表明实际税收优惠与地方政府的企业所得税收入和财政收入显著负相关,但与税收收入不相关。此外,对比名义税收优惠与实际税收优惠的系数可以发现,前者的系数绝对值明显小于后者,进而表明在静态面板数据模型中实际税收优惠依然比名义税收优惠具有更强的减税效应。对于控制变量的估计结果,就业人员数和财政支出的系数在大部分模型中显著为正,固定资产投资的系数不显著,与表2所显示的结果基本一致。

表3 静态面板数据模型的估计结果

注:***、**、*分别表示系数在0.01、0.05、0.1的显著性水平上显著。

(三)动态面板数据模型的估计结果

为了进一步考察税收优惠政策的减税效应时间上是否存在连续性,表4报告了对式2进行动态面板数据模型估计的结果,其中:模型13和模型16对应的被解释变量为企业所得税收入,模型14和模型17对应的被解释变量为税收收入,模型15和模型18对应的被解释变量为财政收入。动态面板数据模型一般可以采用Arellano和Bond[13]提出的差分GMM方法以及Blundell和Bond[14]提出的系统GMM方法进行估计,而蒙特卡罗模拟显示,在有限样本条件下,后者比前者的估计效率更高,因此本文选择系统GMM方法对模型进行估计。同时,本文使用Arellano-bond检验对模型扰动项是否存在自相关进行检验,使用Sargan检验对工具变量进行过度识别检验。

从表4中可以看到,除模型17未通过Arellano-bond检验外,其他模型都通过了Arellano-bond检验和Sargan检验。结果显示,模型13中企业所得税收入滞后项的系数显著为正,模型14和模型17中税收收入滞后项的系数显著为正,模型15中财政收入滞后项的系数显著为正,这些结果表明政府收入在时间上具有连续性,上期政府收入的增加也会导致本期政府收入的相应增加。对于核心解释变量的估计系数,可以看到模型13到模型15中名义税收优惠的系数显著为负,模型16到模型18中实际税收优惠的系数也显著为负,从而表明在动态面板数据模型中税收优惠对政府收入依然存在负的影响,即税收优惠政策的减税效应依然明显。此外,名义税收优惠滞后项的系数在模型13到模型15中均显著为负,表明不仅本期名义税收优惠会降低本期政府收入规模,而且上期名义税收优惠也同样会降低本期政府收入规模。然而,可以看到实际税收优惠滞后项的系数在模型16和模型18中均显著为正,尽管在模型17中显著为负,但模型17并未通过扰动项自相关检验,因此模型估计结果表明实际税收优惠滞后项与地方政府收入正相关,即尽管本期实际税收优惠会降低本期政府收入规模,但上期实际税收优惠却会提高本期政府收入规模。名义税收优惠和实际税收优惠的滞后项对于政府收入规模的影响差异,主要原因在于前者是地方政府在名义上提供的税收优惠水平,而后者体现的是地方政府在实际上提供的税收优惠水平。政府税收优惠政策的实施更多的是为了吸引企业投资,促进本地区社会经济发展,因此即使地方政府提供较高的名义税收优惠,但如果税收优惠政策的实施并没有给企业带来实实在在的税收负担的减轻,那么税收优惠政策也难以实现其预期的政策目标。因此,名义税收优惠和实际税收优惠尽管都降低了地方政府的本期收入规模,但实际税收优惠水平的提高可以为本地区培育和吸引税源,而名义税收优惠水平的提高却未能有相同效果。从控制变量的估计结果来看,就业人员数和固定资产投资的系数符号并不稳定,财政支出的系数显著为正,与前文的估计结果一致。

表4 动态面板数据模型的估计结果

注:***、**、*分别表示系数在0.01、0.05、0.1的显著性水平上显著。

五、简要的结论和建议

本文使用中国上市公司财务报表数据,构建名义税收优惠和实际税收优惠作为各省市的税收优惠衡量指标,进而对中国税收优惠政策的减税效应进行实证分析。研究结果表明:

第一,从混合数据模型和静态面板数据模型的估计结果来看,名义税收优惠和实际税收优惠均会减少中国地方政府的企业所得税收入、税收收入和财政收入,表明中国税收优惠政策的减税效果显著,而且实际税收优惠比名义税收优惠具有更强的减税效应。

第二,从动态面板数据模型的估计结果来看,本期名义税收优惠和实际税收优惠均会减少本期地方政府收入,但上期税收优惠对于本期地方政府收入的影响却存在差异。具体而言,由于实际税收优惠为企业提供了实实在在的税收优惠利益,有利于吸引和培育税源,从而提高地方政府将来的收入规模,而名义税收优惠由于只是名义上的税收优惠水平,依然会降低地方政府将来的收入。这一实证研究结论也在一定程度上验证了刘蓉提出的税收优惠“收入自偿”效应。

第三,尽管各省市的名义税收优惠和实际税收优惠主要通过企业所得税数据进行构建,但实证研究结果却表明,它们不仅降低了地方政府的企业所得税收入,也降低了地方政府的税收收入和财政收入,从而验证了Bond 和Samuelson提出的“税收优惠信号理论”。

本文的政策含义有:

第一,税收优惠政策具有显著的减税效应。在中国当前实施结构性减税的大背景下,政府不仅应该从长期税制结构优化入手,不断完善税制体系,也应该体现税收优惠政策的灵活性,根据宏观经济形势和政府政策导向,将税收优惠作为结构性减税的重要实施路径。

第二,在税收优惠政策实施过程中,实际税收优惠往往比名义税收优惠更为重要。政府在审慎合理地制定税收优惠政策的同时,也应该努力让政策落到实处,为企业提供实实在在的税收优惠利益,以保证税收优惠政策目标的真正实现。

[1]庞凤喜,张念明.结构性减税政策的操作路径解析[J].税务研究,2013,(2):3-10.

[2]安体富.当前世界减税趋势与中国税收政策取向[J].经济研究,2002,(2):17-22.

[3]马国强.中国现行税收优惠:问题与建议[J].税务研究,2003,(3):34-38.

[4]安体富,张斌,李建清.国际税收竞争与我国税收政策的选择[J].财贸经济,2004,(4):40-46.

[5]刘蓉.税收优惠政策的经济效应与优化思路[J].税务研究,2005,(11):11-15.

[6]吴联生.国有股权、税收优惠与公司税负[J].经济研究,2009,(10):109-120.

[7]李增福.税率调整、税收优惠与新企业所得税法的有效性[J].经济学家,2010,(3):67-72.

[8]Wu L., Wang Y., Luo W., et al.State Ownership, Tax Status and Size Effect of Effective Tax Rate in China[J]. Accounting and Business Research, 2012, 42(2): 97-114.

[9]Demurger.地理位置与优惠政策对中国地区经济发展的相关贡献[J].经济研究,2002,(9):14-23.

[10]钟炜.税收优惠与FDI的时空分析[J].财经研究,2006,(8):124-134.

[11]潘孝珍.税收优惠对企业市场行为的影响研究[D].武汉:中南财经政法大学,2014.

[12]Bond, E., and L.Samuelson,Tax Holidays as Signals[J].The American Economic Review, 1986, 74(4): 820-826.

[13]Arellano, M., and S. Bond. Some Tests of Specification for Panel Data: Monte Carlo Evidence and an Application to Employment Equations[J]. Review of Economic Studies,1991,58(2):277-297.

[14]Blundel, R., and S. Bond. Initial Conditions and Moment Restrictions in Dynamic Panel Data Models[J]. Journal of Econometrics,1998,87(1): 115-143.