股权集中度、社会责任与企业价值

——基于我国上市银行的实证检验

伍 伦

(西南财经大学 会计学院, 四川 成都 611130)

一、引 言

企业社会责任(Corporate Social Responsibility,简称CSR)是指在现代经济发展进程中,企业除了追逐高盈利的发展目标外,还要考虑对利益相关者主体,诸如债权人、员工、服务对象、社区居民以及环境等的影响。商业银行作为我国国民经济运行的重要枢纽,承担着资源配置、经济调节以及风险管理等诸多职能,自2006年浦发银行对外公布了第一份企业社会责任报告后,社会各界对商业银行社会责任领域的关注和重视也日益凸显。

目前国内外的相关文献主要集中在讨论企业社会责任与公司财务绩效(资产收益率ROA、净资产收益率ROE等关键财务指标)的相关性上,得出的结论主要分为正相关、负相关或不相关三种,很少讨论影响企业履行CSR活动的因素。另外,由于金融行业的特殊性,相关文献在进行实证研究时一般都会剔除金融行业,这样就造成了对商业银行社会责任领域的实证研究较为缺乏。为此,本文选取我国上市银行2008~2012年的面板数据,运用面板数据的广义最小二乘法,以商业银行社会责任为联结点,一方面研究商业银行履行社会责任的影响因素即第一大股东持股比例,另一方面研究商业银行履行社会责任所产生的经济后果即社会责任的履行是否会及如何提升企业价值。

本文可能的研究意义主要体现在以下几个方面:第一,商业银行的高负债率及业务经营和融通资金的基本属性决定了其天然具有不稳定性、高风险性和负外部效应,正因为这种特殊性,学术界在研究企业社会责任问题时通常会排除金融业,导致研究商业银行社会责任问题的相关文献并不多见,因此本文丰富了商业银行社会责任问题的相关文献。第二,银行业是一个国家社会经济命脉的核心,在经济发展过程中扮演着调节资源配置、执行货币政策调控的重要角色,同时,商业银行高管的巨额薪酬体系已成为社会公众瞩目的焦点,因此,研究商业银行社会责任问题成为了一个非常现实且有意义的课题。第三,本文的研究结果显示,股权集中度与商业银行社会责任显著正相关,商业银行履行社会责任会显著地提升当期及滞后一期的企业价值;同时,相比于当期社会责任,前一期社会责任对当期企业价值的贡献更大。研究结论为商业银行树立正确的社会责任价值观以及保持适度的控股股东比例均具有启示意义。

二、理论分析与研究假设

(一)股权集中度与商业银行社会责任

一般而言,股权集中度会对企业的行为造成不同程度的影响。Berle和Means(1932)曾指出,公司的股权结构越分散,股东安排决策控制权的成本就越高,管理者用其他目标替代股东财富最大化的目标就越容易。[1]第一大股东持股比例越高,其利益与公司利益会越趋于一致,大股东会产生与企业“共存亡”的动机,因此,会对上市公司的长远发展和社会影响越加关注(林晓华等,2012)。[2]同时,如今银行业竞争加剧的现状会迫使第一大股东更加关注于商业银行的长远利益,大股东可能会推动商业银行积极主动地去履行社会责任。基于此,本文提出假设1:

H1:在其他条件相同的情况下,股权集中度与商业银行履行社会责任正相关,即股权集中度越高,商业银行履行社会责任越充分。

(二)商业银行社会责任与企业价值

利益相关者理论认为,在整个社会系统中,企业的本质是与各利益相关者所缔结的一系列多边契约,在这一系列多边契约中,各利益相关者以直接或者间接的方式为企业提供资源,为企业创造价值做出了贡献,作为回报,企业理应以承担社会责任的形式回馈给各利益相关者。只有这样,各利益相关者才能主动积极地参与企业价值创造,进而提升企业的价值。同时,企业在履行社会责任的过程中证明了自身的能力,增加了消费者对企业的信任,提高了企业的吸引力(Sen等,2001)[3],根据社会认同理论,人们对具有吸引力的企业会产生认同感,会提高对企业声誉的评价,进而会帮助企业提高价值。我们认为,由于商业银行是向社会各界提供金融服务的盈利性企业,通常扮演着贷款人这一重要角色,然而在银行业贷款营销竞争愈演愈烈的今天,其社会责任势必会对其企业价值产生一定程度的影响。基于此,本文提出假设2:

H2:在其他条件相同的情况下,商业银行社会责任活动履行的越充分,其企业价值可能会越高。

在现实中,商业银行履行社会责任对促进企业价值的提升可能不具有及时性,而是需要一个过程,即存在着履行社会责任对银行价值提升的滞后效应。这是因为,现实中的市场并不是完美无瑕的,存在着许多非理性因素的干扰,致使各利益相关者难以及时、全面地掌握企业履行社会责任的信息(张兆国等,2013)[4],这样一来,利益相关者从接收、转换信息到支持和信赖履行社会责任的银行,最后转化为银行提升企业价值需要一个过程。同时,Ruf等人(2001)认为,企业社会责任不仅与当期财务业绩正相关,而且与后续期间的财务业绩同样具有正相关关系。[5]我国学者乔海曙(2009)通过研究金融企业社会责任与财务绩效的关系,发现金融企业社会责任对财务绩效有滞后影响。[6]基于此,本文提出假设3:

H3:在其他条件相同的情况下,与当期社会责任相比,前期商业银行社会责任可能对当期企业价值的影响更大。

三、研究设计

(一)样本选取与变量定义

1.样本选取。

本文选取我国资本市场中的上市银行为研究对象,这些银行所占的市场份额较大,基本上反映了我国银行业的全貌(郭娜,2012)。[7]以这些上市银行2008~2012年间的数据为研究样本,共得到76个样本观测值。*2008和2009年14家上市银行,2010~2012年16家上市银行。样本数据主要来自于各上市银行当年披露的年报及企业社会责任报告,经CSMAR数据库搜集或者经作者手工录入。

“两票制”执行后,药品批发企业需直接从生产企业进货,生产企业为避免资金风险,一般对资金承付要求较为严格,承付期限比以往代理商分销时要短,且不少生产企业要求现款或预付款发货。而药品销售到下游医疗机构后,一般有3至6个月的滞账期,部分情况下甚至更长。在上游垫资负担增大和下游回款延长的双重作用下,药品批发企业的资金压力进一步加大,大部分企业现金流非常紧张,特别是中小企业,抗风险能力较弱,如果下游回款出现问题,很容易造成资金链断裂,严重时可能导致企业的破产。

2.被解释变量。

假设1中的被解释变量为银行社会责任。到目前为止,我国学术界尚未形成一套通用的用以评价我国商业银行的社会责任指标体系,研究商业银行社会责任评价指标体系的一些学者采用了层次分析法,例如,萧松华和谭颖超(2009)[8]以及管志强(2008)[9]等,他们一般根据利益相关者的分类,把商业银行的社会责任分为股东、客户、员工、政府、监管机构、环境及社区等内容,然后设计能够代表各部分内容的比率指标(有的可以通过年报直接获得,也有需要进行问卷调查才能获取)并赋予相应的权重,得出商业银行的社会责任评价体系;也有一些学者例如朱明秀(2011)[10]采用内容分析法,把商业银行的社会责任分成股东、客户、员工、政府及社区五个部分,仅考虑能用货币计量的部分,忽略一些不可计量的因素,选取年报中的一些财务项目来衡量各个部分履行社会责任的数额,再除以普通股股数或营业收入得到社会责任评价指标。随后,一些学者在研究与商业银行社会责任有关内容时,例如艾林(2012)[11]、周钰颖和林川(2013)[12]等,采用的是结合上述几位学者的方法,即用朱明秀(2011)[10]提出的计量项目数额乘以萧松华和谭颖超(2009)[8]设计的权重,得到社会责任贡献总额,再除以普通股股数和营业收入,得到每股社会贡献及社会责任与营业收入比两个指标作为商业银行社会责任的替代变量。

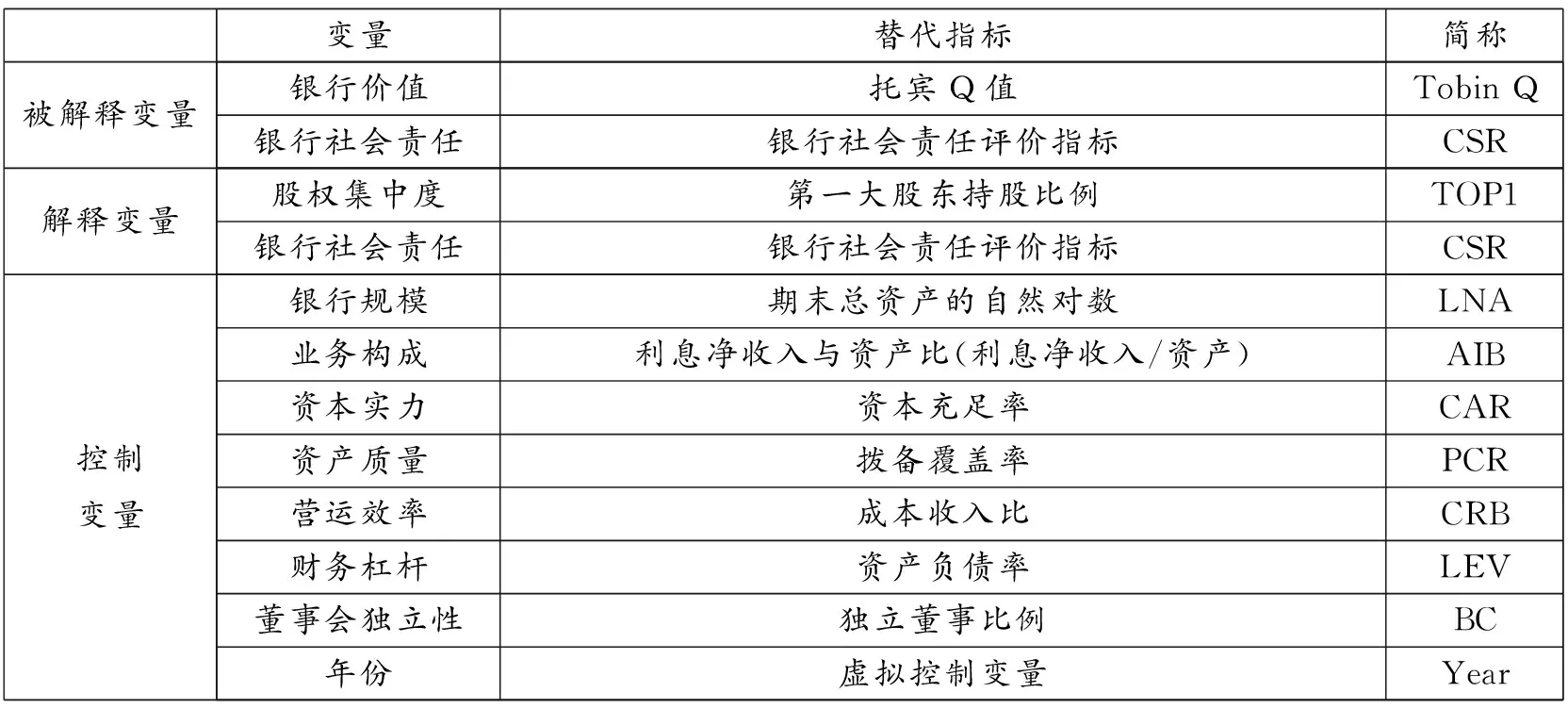

然而,用每股社会贡献和社会贡献与营业收入比来衡量商业银行的社会责任,会出现指标缺乏统一口径的缺陷,在研究中往往会得到不同的结论。比如,朱明秀(2011)[10]研究上市银行与其社会责任的关系,采用每股社会贡献衡量时,结论是正向的,而采用社会责任与营业收入比时,结论却是负向的。因此,本文参考萧松华和谭颖超(2009)[8]的研究成果,让每个社会责任领域都具有可比性,在每个社会责任领域都采用相对数来进行衡量,基于可操作性原则,排除需要通过调查问卷才能获取的数据,同时仅考虑一级指标权重,不考虑二级指标权重,即每个社会责任领域只采用一个指标。需指出的是,在衡量对客户的责任时,该体系设计的三个评价指标均需通过问卷获得,因此,本文采用存款利息支出比重来替代。见表1。

表1 上市银行企业社会责任指标体系

上市银行企业社会责任评价指标=资产收益率×0.3117+存款利息支出比重×0.176+员工所得贡献率×0.1663+资产纳税率×0.118+不良贷款率×0.1114+环境贷款率×0.0706+捐赠收入比×0.046。

假设2和假设3中的被解释变量为银行的企业价值。目前国内外在研究企业价值的相关文献中,主要以下列四个值作为替代变量:一是每股收益EPS,EPS=公司净利润÷普通股股数;二是资产收益率ROA,ROA=公司净利润÷总资产;三是净资产收益率,又称权益净利率ROE,ROE=公司净利润÷股东权益;四是Tobin Q值,该值是指企业的市场价值与企业重置成本的比率。其计算方法是Tobin Q =(公司流通股市值+优先股的价值+负债净值)÷总资产的账面价值。Tobin Q值是用来衡量企业价值的重要参数,其代表了市场对公司未来盈利能力及价值的预期,该值越高意味着投资者看好公司,并愿意投资该公司。

Tobin Q值可以有效避免账面价值受到企业会计政策的影响,有利于同行业的相互比较。因此,本文选用Tobin Q值作为被解释变量银行价值的替代变量。我国上市银行并没有发行优先股,因而上述计算公式又可以改成:Tobin Q=(公司流通股市值+负债净值)÷总资产的账面价值。本文的Tobin Q值数据来源于CSMAR数据库。

3.解释变量。

对假设1,解释变量为股权集中度,参考以往文献,本文决定选取第一大股东持股比例(TOP1)作为股权集中度的代理变量。对假设2和假设3,解释变量为商业银行社会责任(CSR),前文已述及。

4.控制变量。

综合参考已有研究成果,并结合银行业的特殊性,本文将可能影响商业银行履行企业社会责任或企业价值的相关因素加以控制,包括银行规模(期末总资产的自然对数)、业务构成(以利息收入/资产衡量)、资本实力(以资本充足率衡量)、资产质量(以拨备覆盖率衡量)、营运效率(以成本收入比衡量)、财务杠杆(以资产负债率衡量)以及董事会独立性(以独立董事比例衡量)。各个变量的替代指标和简称如表2所示。

表2 各变量定义

(二)模型构建

为了检验假设1,构建以下回归模型:

CSR=β0+β1TOP1t+β2LNAt+β3AIBt+β4CARt+β5PCRt+β6CRBt+β7LEVt+β8BCt+ΣYear+ε

(1)

为了检验假设2和假设3,本文构建了CSR滞后两期的回归模型:

TobinQ=β0+β1CSRt+β2CSRt-1+β3CSRt-2+β4TOP1t+β5LNAt+β6AIBt+β7CARt+β8PCRt

+β9CRBt+β10LEVt+β11BCt+ΣYear+ε

(2)

模型(2)中CSRt-1和CSRt-2分别表示前一期和前两期企业社会责任。同时在上述这些模型中,β0为截距项,ε为残差项。本文所有数据处理及回归分析均采用统计软件Stata12.0。

四、实证结果与分析

(一)描述性统计

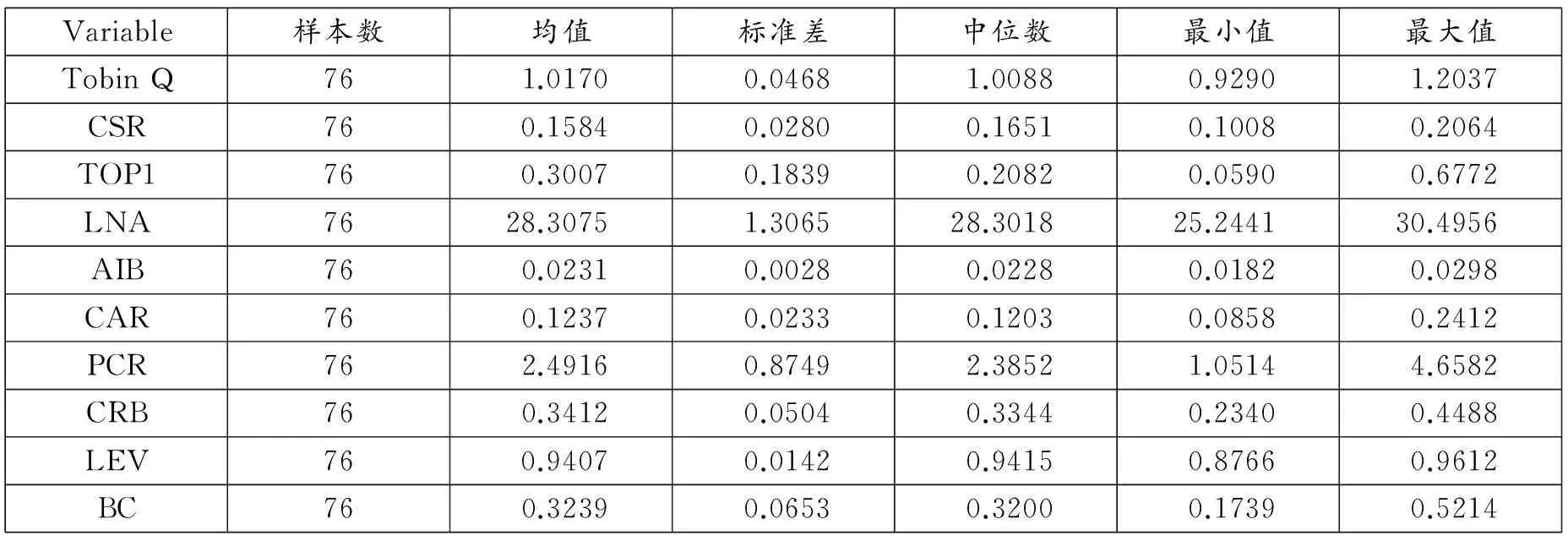

表3 各变量描述性统计

描述性统计结果如表3所示,托宾Q值最高值是1.2037,最低值为1.0088,标准差较小,说明该值在各个样本间的差异不大,变化较为平稳,但就单个银行的数据来看,托宾Q值呈现的是逐渐下降的趋势,这可能是由于商业银行竞争加剧及宏观经济不景气所导致的。银行社会责任集中在0.1008~0.2064之间,平均值为0.1584,并且各个样本之间的差异较小。第一大股东持股比例各样本差异较大,最大值为67.72%,最小值仅为5.9%。资产的自然对数平均值为28.3075,样本取值区间为25.2441~30.4956。利息净收入与资产比、资本充足率及成本收入比的均值分别为0.0231、0.1237和0.3412,且三个指标在各个样本之间的差异相对较小。拨备覆盖率各银行各年差异较大,商业银行是以负债为筹资模式的企业,其资产负债率通常较高,样本平均值为94.07%。样本独立董事比例的均值为32.39%,样本区间为17.39%~52.14%。

(二)相关性检验

表4报告了主要变量的Pearson相关系数检验结果。可以看出,股权集中度(TOP1)与商业银行社会责任(CSR)呈显著的正相关,表明股权集中度越高,商业银行履行社会责任会越充分,该结果初步支持了假设1;商业银行社会责任(CSR)与企业价值(TobinQ)的Pearson相关系数显著为正,表明商业银行履行社会责任越充分,银行价值会越高,该结果初步支持了假设2;同时,相关控制变量对商业银行社会责任(CSR)及企业价值(TobinQ)均存在一定影响。此外,变量之间的Pearson相关系数最大值为0.653(LNA与TOP1之间的Pearson相关系数),低于一般认为的0.8临界标准。因此,可以认为各变量之间不存在严重的多重共线性问题。

表4 Pearson 相关系数检验

注:*、**、***分别表示在10%、5%、1%的显著性水平下显著(双尾检验)。

(三)回归分析

为了解决面板数据中可能存在的异方差和自相关,本文采用面板数据的广义最小二乘法(XTGLS)对模型进行回归。

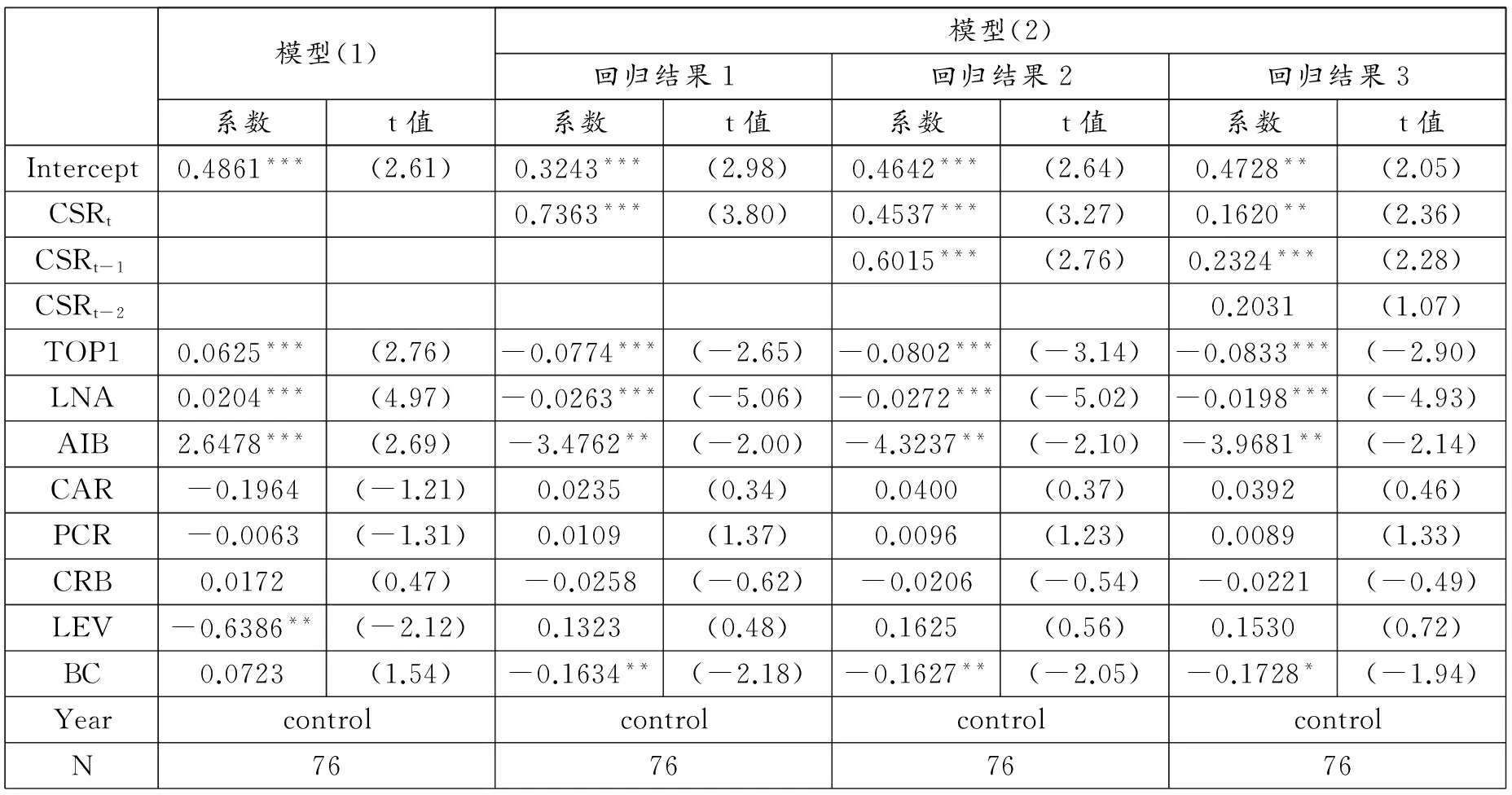

1.股权集中度与商业银行社会责任。

表5左侧报告了模型(1)的回归结果。可以看出,商业银行股权集中度(TOP1)与其社会责任(CSRt)显著正相关(回归系数=0.0625,p<0.01),表明商业银行第一大股东持股比例越高,商业银行履行社会责任会越充分,说明股权集中度对商业银行社会责任的履行产生了显著的影响。这是因为,随着银行业市场竞争的日趋激烈,第一大股东往往会着眼于商业银行的长远发展,因此会积极地推动商业银行履行社会责任。本文的假设1成立。

相关控制变量的符号显示,商业银行资产规模(LNA)、利息净收入与资产比(AIB)与其社会责任(CSRt)显著正相关。这与Krishna Udayasankar(2008)[13]的结论相符,与朱明秀(2011)[10]的结论不相符。银行资产规模越大,往往会具有较大的社会影响力,越有能力承担更多的社会责任。同时,利息收入是我国商业银行的利润的主要来源,利息收入越多,通常会有充足的资金来履行社会责任。

2.商业银行社会责任与企业价值。

表5右侧报告了模型(2)的回归结果。在回归模型中,本文将商业银行当期社会责任(CSRt)、滞后一期的社会责任(CSRt-1)以及滞后两期的社会责任(CSRt-2)依次放入模型(2)中进行回归,一共形成3个回归结果。回归结果1显示,商业银行当期社会责任(CSRt)与银行价值(TobinQ)显著正相关(回归系数=0.7363,p<0.01),表明商业银行社会责任履行程度每增加1%,当期的企业价值将增加0.7363%;回归结果2显示,商业银行滞后一期的社会责任(CSRt-1)也与银行价值(TobinQ)呈显著正相关(回归系数=0.6015,p< 0.01),表明商业银行滞后一期的社会责任也为增加银行价值做出了贡献,这为商业银行需积极主动履行社会责任来达到提升企业价值的目的提供了经验支持,本文的假设2成立。同时,回归结果2和回归结果3均显示,滞后一期的社会责任(CSRt-1)的回归系数要大于当期社会责任(CSRt)的回归系数(回归结果2中CSRt-1的回归系数0.6015>CSR的回归系数0.4537,回归结果3中CSRt-1的回归系数0.2324>CSR的回归系数0.1620),此外,在回归结果3中滞后两期的社会责任(CSRt-2)的回归系数为正但未通过显著性检验。因此,商业银行履行社会责任对银行价值的提升存在滞后效应,相比于当期社会责任,商业银行滞后一期的社会责任对提升银行价值的贡献作用更大,本文的假设3成立。

相关控制变量的符号显示,银行规模(LNA)与银行价值(TobinQ)显著负相关,这与陈省宏(2012)[14]的结论相符,与郭娜(2012)[7]的结论不符,说明上市银行存在着资产管理效率偏低的状况。利息收入与资产比(AIB)与银行价值(TobinQ)显著负相关,这在一定程度上表明商业银行应当将战略投向金融创新领域,而非传统的利息收入业务,以有效地提升银行价值。另外,回归结果还显示,第一大股东持股比例(TOP1)与银行价值(TobinQ)显著负相关,可能的原因是上市银行的第一大股东多为国有股,国有股的管理激励相对较弱,从而会降低银行价值。独立董事比例(BC)与银行价值(TobinQ)显著负相关,说明独立董事比例越高,商业银行银行价值反而会越低,独立董事制度在商业银行中的内部治理作用还有待进一步验证。

表5 面板数据广义最小二乘法回归结果(XTGLS)

注:*、**、***分别表示在10%、5%、1%的显著性水平下显著(双尾检验)。

五、研究结论、启示与未来研究方向

本文以我国上市银行2008~2012年的数据为样本,实证检验了股权集中度、商业银行社会责任与企业价值的关系。研究发现:第一大股东持股比例与银行社会责任显著正相关,第一大股东持股比例越高,商业银行履行社会责任程度越高;商业银行履行社会责任会显著地提升企业价值,表现为当期及滞后一期的社会责任对当期企业价值均具有提升作用;同时,商业银行履行社会责任对银行价值的提升存在滞后效应,相比于当期社会责任,前一期社会责任对当期企业价值的贡献更大。

本文的研究结论具有一定的启示意义。一方面,社会责任是经济社会发展到一定历史阶段对企业提出的期望和要求。在现代经济条件下,企业对社会生活的影响日趋深入,社会责任的履行对企业发展壮大具有重要的意义。本文的研究结论为商业银行增强社会责任意识,积极主动履行社会责任以达到提升企业价值的目的提供了经验支持。另一方面,由于股权集中度与商业银行社会责任存在正相关,股权集中度对社会责任的履行起到了一定的推动作用,然而,就上市银行而言,第一大股东持股比例越高却又会降低银行价值,因此,建议上市银行保持适度的控股股东比例,这样有助于社会责任的履行。

由于本文仅仅研究了我国上市银行的社会责任问题,那么非上市银行的社会责任履行情况如何,这是未来值得进一步研究的方向。

[1]Berle A A,Means G C.The Modern Corporation and Private Property[M].New York: Transaction Publishers,1932.

[2]林晓华,等.大股东身份,生态社会责任与企业价值——基于化学原料及化工制品行业的研究[J].宏观经济研究,2012,(8):75-82.

[3]Sen S, Bhattacharya C. Does Doing Good Always Lead to Doing Better? Consumer Reactions to Corporate Social Responsibility[J].Journal of Marketing Research,2001,(5):225-243.

[4]张兆国,等.企业社会责任与财务绩效之间交互跨期影响实证研究[J].会计研究,2013,(8):32-39.

[5]Ruf,B M,Muralidhar K,Brown R M,Janney J J,Paul K.An Empirical Investigation of the Relationship Between Change in Corporate Social Performance and Financial Performance:A Stakeholder Theory Perspective[J].Journal of Business Ethics,2001,32:143-156.

[6]乔海曙,谭明.金融企业社会责任与财务绩效关系的实证研究[J].财经理论与实践,2009,(11):17-21.

[7]郭娜.我国商业银行价值影响因素研究[J].统计与决策,2012,(12):160-162.

[8]萧松华,谭颖超.中国商业银行社会责任评价指标体系构建探讨[J].金融论坛,2009,(8):20-24.

[9]管志强.金融机构社会责任评价的数学模型[J].宁波职业技术学院学报,2008,(4):18-21.

[10]朱明秀.财务业绩、CEO薪酬与商业银行社会责任——基于我国上市银行的实证分析[J].财经理论与实践,2011,(3):57-61.

[11]艾林.商业银行社会责任与盈余管理[J].西部金融,2012,(9):14-20.

[12]周钰颖,林川.商业银行社会责任与现金股利政策[J].金融论坛,2013,(7):7-12.

[13]Krishna Udayasankar. Corporate Social Responsibility and Firm Size[J].Jouranl of Business Ethics,2008,(2):167-175.

[14]陈省宏,等.商业银行影响因素分析:以中国内地及香港地区为例[M]//International Conference on Engineering and Business Management,2012.