经济数据短暂企稳蓝筹估值有待重估

高善文

消费端库存调整压力减缓,工业增速反弹

11月工业增速有所反弹。而在此之前,我们跟踪较多的工业品价格、发电耗煤量等高频数据表现并不强。12月初以来,螺纹杆现货价格继续走弱,水泥价格保持平稳。

螺纹钢、水泥价格弱势,广泛的流通领域生产资料价格下行速度仍然较快,表明和投资相关领域的恢复可能并不明显。在房地产投资继续下行的背景下,投资链条可能仍然面临压力。

分行业看,工业增速比较明显的恢复主要受到下游行业的拉动。中游行业略有下行,上游行业增速受大宗商品价格下行影响继续下滑。

消费端的恢复,或者偏消费端的流通领域库存调整压力减缓,可能是工业增速恢复的主要动力。细分行业中,汽车销售在政策刺激下持续向好,食品、纺织、家具、造纸、文体等广泛的行业增速也有明显恢复。

此外,持续恢复的公共财政支出对消费恢复也有积极贡献。尽管在投资项目上,地方政府配套资金不足和意愿下降仍然制约投资的进度。但在公共财政支出的另一部分,政府购买方面,尽管经济持续走弱,仍然可以看到社会消费品零售总体上随着财政支出的恢复有所提升。

以社会消费品零售和下游工业行业生产增速差观察,消费自7月份以来增速提高了0.6个百分点,生产下降了1个百分点左右。这一裂口或许意味着该领域经历了显著的去库存压力,而这一过程在11月得到了修正,并带动了工业增速的回升。

12月至今,商品房成交继续保持在较高水平。特别是二线城市商品房成交面积显著超过此前的高点,表现出淡季不淡的态势。中央将房地产去库存作为供给侧改革的一项重要内容,可能继续出台政策提高房地产去库存速度。

商品期货短暂企稳

月初以来流通领域生产资料价格保持在较低水平。工业品期货价格在11月底至今略有反弹。BDI指数创下新低。

工业金属、能化、贵金属期货指数均有所反弹,农产品期货指数基本平稳。

12月国际原油价格继续下行,跌破09年初的低点。国内铁矿石、螺纹钢期货价格有所反弹,国内商品期货价格反弹或许反映了短期经济数据改善的影响。中期而言,全球经济和国内房地产市场调整的压力仍然较大,商品继续下行的压力仍然存在。

包括中国在内的WTO成员国首次承诺减少农产品出口补贴,或许将在未来一段时间加快国内农产品价格的调整速度。农产品价格逐步向国际价格靠拢,将压低通货膨胀水平。

汇率形成机制逐步改变

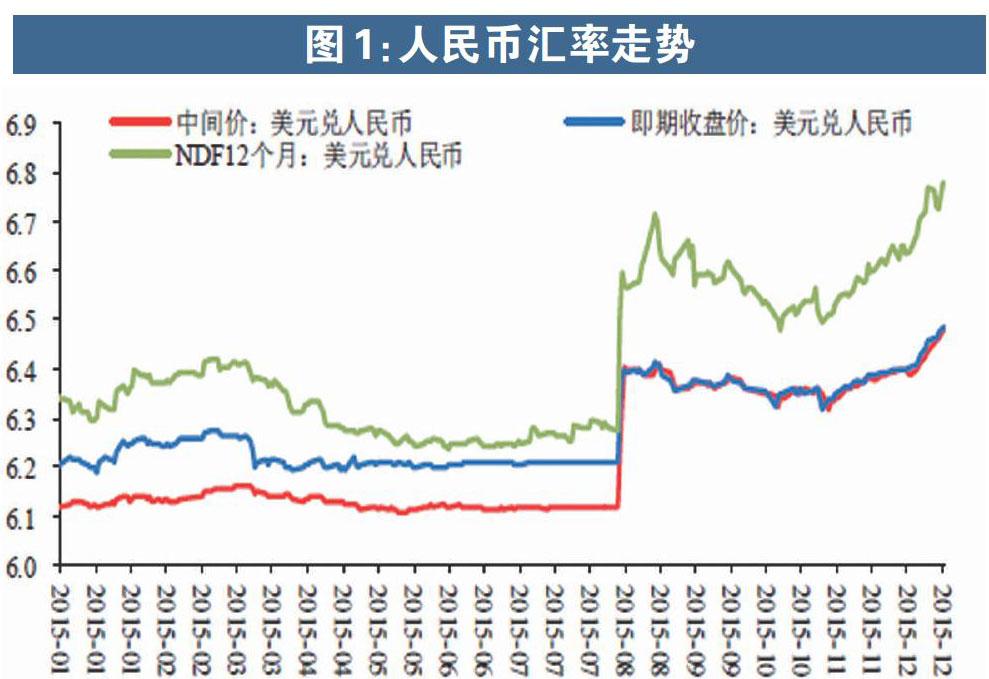

近期人民币明显贬值,即期汇率和NDF市场报价均创下新低。 12月11日,央行发布CFETS人民币汇率指数,并表示要引导市场改变关注人民币对美元的双边汇率,逐步转变为将汇率指数作为人民币汇率水平的参考。

央行选择在人民币加入SDR后发布人民币汇率指数,并减少近期人民币对美元贬值的干预。这显示人民币正式逐步与美元脱钩,转为盯住一篮子货币。新的人民币汇率形成机制,对逐步提高汇率弹性,和进一步过渡到自由浮动汇率有重要影响。

2014年3季度以来,美元明显升值,盯住美元的汇率机制使得中国出口竞争力下降,并对经济产生了明显负面影响。过去一年中国实际出口下滑17.5个百分点,出口增加值占GDP的比重在15%左右,仅出口下降对经济的负面拖累约2.5个百分点。

目前以人民币汇率指数衡量,12月11日人民币比11月底贬值1.4%。随着人民币汇率形成机制的改善,未来出口对经济的负面冲击也将有所缓解。

人民币汇率弹性提高,也有助于解放央行货币政策的空间。近期央行容忍人民币连续快速贬值,或许也意味着货币政策的继续宽松可以更快一些。

12月中旬,长短端债券收益率延续下行趋势,5年期国开债收益率跌破10月底的低点。

此前公布的经济数据反弹对债券收益率影响并不明显。实体经济仍然疲弱,通货膨胀继续下行,基本面因素仍然支持债券走牛。

今年年中以来,银行间回购利率始终保持稳定,可能在一定程度上反映了央行正在逐步转向价格型货币政策调控体系,同时MLF、SLF利率正在逐步形成利率走廊。近几个月M2增速的高企也在一定程度上与央行货币政策调控体系的转变有关。此外,表外向表内转移、证金救市等也对M2增速提高有明显贡献。

这也意味着M2的上升可能并不反映社会信贷需求的恢复,并不会影响货币政策的持续放松。

海外经济

12月美国Markit PMI初值继续走弱,下降1.5个百分点到51.3。欧元区德国、法国PMI初值继续回升。日本PMI基本稳定。

美联储正式确认加息,发达经济体和新兴经济体股票市场均有反弹。 资本流动的压力减缓,使得新兴市场汇率有所反弹。但总体上,大宗商品市场继续走弱,显示商品的供需情况仍然没有明显改善。尽管美联储进入加息周期,但经济恢复的基础仍然较弱。未来一段时间,美联储收紧货币政策,和大宗商品价格走弱并存,商品供应商的现金流情况可能明显恶化。全球经济疲弱使得依靠大宗商品出口的新兴经济体仍然面临较大的压力。

低利率下蓝筹估值水平可能重估

近期A股市场大体稳定,融资余额稳定在1.15万亿左右。通货膨胀和利率水平下行总体上有利于股票市场,可控的人民币逐步贬值对货币政策不再成为掣肘,这些对市场提供了一定支持。

在利率水平下行的过程中,提高权益投资比例能够在一定程度上弥补资产端债券收益率的下行,部分保险资金开始关注并提高高分红股票的配置。宝能系举牌万科引发市场资金对蓝筹的追捧。随着保险资金逐步增加蓝筹的配置,或许会带来市场对蓝筹估值水平的重估。

保险资金配置股票,由于资金性质,仍然会选择估值较低、分红较高、具备长期投资价值的蓝筹股。目前港股估值显著低于A股30%以上,从长期配置角度看,或许具备更好的投资价值。月初以来港股通净流入有所提升,或许表明部分长期资金开始增加港股配置。