管理层激励、内部控制与公司绩效——来自中国沪市制造业上市公司的经验证据

袁晓波

(河南工业大学管理学院,郑州450001)

现代企业所有权与经营权相分离,企业的所有者股东(委托人)与控制企业资产及活动的管理层(代理人)之间建立了委托代理关系。

有效的薪酬契约能使经理与股东利益趋于一致[1],从而降低代理成本,提升经营效率和效果。诸多学者的研究结果也表明,管理层薪酬与公司绩效具有显著的正相关关系,管理层薪酬对公司绩效有直接的正向促进作用[2-5]。

尽管合理的薪酬契约是协调委托代理关系的有效工具,国外学者主要从经验的角度研究内部控制的影响因素、内部控制信息披露的市场反映、内部控制与盈余质量、内部控制与审计费用等方面[6-12]。国内学者把研究重点放在内部控制信息的披露方面,对信息披露的现状进行分析[13-15],以及对信息披露的影响因素进行研究[16-17]。此外,李万福等[18]和卢锐等[19]分别研究了内部控制对公司投资、高管薪酬业绩敏感性的影响。而对于内部控制与企业经营活动的效率和效果的研究极为鲜见。Tang和Xu[20]研究了内部控制质量与公司业绩之间的关系,发现存在重大内部控制缺陷的企业,其经营业绩更差。国内学者张川等[21]以136家房地产公司为样本,通过问卷调查,实证研究发现,内部控制制度的有效执行和实施对提高公司业绩有显著作用。

既然管理层激励、内部控制对公司绩效都有影响,那么在决定公司绩效上,管理层激励与内部控制存在什么关系呢?管理层激励对内部控制有什么影响呢?经文献检索,鲜有文献给予足够的关注。

本文以我国上海证券交易所制造业上市公司为研究对象,利用2008—2010年的年报数据,基于管理层激励和上市公司内部控制信息披露情况,实证检验了管理层激励对内部控制的影响、内部控制对公司绩效的影响以及二者在影响公司绩效上的关系。

结果表明,管理层激励水平越高,越愿意促进内部控制水平的提高;内部控制水平越高,公司绩效越好;在决定公司绩效上,管理层激励与内部控制存在替代关系。本文的主要贡献是:1)从公司绩效的角度分析了管理层激励与内部控制的相互关系,并实证检验了管理层激励与内部控制在对公司绩效的影响上存在替代关系,丰富了本领域的研究文献;2)以中国上市公司为样本,实证检验了管理层激励与内部控制、内部控制与公司绩效的关系,证实了内部控制在公司治理中的重要性。

一、理论分析与研究假设

1.管理层激励与内部控制

Healy和 Palepu[22]认为,若公司管理层通过持有基于股权的奖励计划获得报酬,那么这种激励计划将使管理层更愿意通过自愿信息披露降低公司价值被低估的风险。方红星和戴捷敏[23]认为,在中国目前的制度背景下,管理层自身利益是驱动公司释放内部控制质量信号的内在激励因素,并研究证实了高管层持股比例是公司披露内部控制鉴证报告的主要动机之一。根据报酬——绩效契约,管理层薪酬由企业绩效决定,提高企业业绩也就是提升管理层自身薪酬。这样的激励机制使得管理层薪酬与公司所有者股东的利益一致,决定了管理层会以创造公司利益最大化为原则做决策。当然,管理层也有动力促进内部控制的有效运行,提高公司经营的效率和效果。

2.内部控制与公司绩效

内部控制的核心目标之一就是提高公司经营的效率和效果,实现该目标主要是通过内部控制的5大要素来完成。内部控制的首要要素,内部环境明确了企业内部契约各方(决策层、执行层、监督层等)的职责权限,科学有效的职责分工和制衡机制奠定了公司经营的良好基础;风险评估可识别并应对道德风险等代理问题导致的非效率的投资行为等经营活动;控制活动有助于规避企业契约各方的不恰当行为,及时发现各方发生的不具主观故意性的随机错误[10-11],避免相应的损失;信息沟通有助于提供良好的信息收集与反馈渠道,减少契约各方的代理冲突;内部监督有助于发现公司经营管理活动中的重大缺陷。Hochberg等[24]的研究结论也证实SOX法案能够降低代理成本,通过提高公司透明度和公司治理,减少内部人士的不当行为和管理不善为公司提供净收益。因此,可以预计内部控制水平越高,公司绩效越好。

3.管理层激励、内部控制与公司绩效

管理层激励是通过激励的方式来实现对管理层行为的引导,内部控制是通过监督与制衡的方式防止逆向选择和道德风险的发生[25],两者是公司治理的两种主要手段。在决定公司绩效上,管理层激励与内部控制存在什么关系呢?首先,现代企业所有权与经营权分立,形成所有者与管理者的委托代理关系,管理层激励与内部控制产生的基础都是委托代理。其次,管理层激励与内部控制的作用存在一致性,管理层激励同时具有约束作用,在报酬——绩效契约下,管理层的报酬由公司的经营业绩来决定,管理层必须努力工作以提高公司经营业绩才能获得相应的报酬。内部控制的有效运行和披露使投资者能够评价公司的经营决策和公司财务报告的质量,因而起到了学习、甄别公司和管理层的作用,对管理层有积极的激励作用。李万福等[18]也认为,内部控制是一种包括激励和监督的内在制度安排。最后,管理层激励与内部控制追求的目标都是提升公司经营的效率和效果,相关的研究结论也都已证实管理层激励和内部控制与公司绩效正相关。因此,本文预计在决定公司绩效上,管理层激励与内部控制存在替代关系。

基于以上分析,本文提出以下假设。

假设1:管理层激励与内部控制正相关,管理层激励水平越高,越愿意促进内部控制质量的提高。

假设2:内部控制与公司绩效正相关,内部控制质量越高,公司绩效越好。

假设3:管理层激励、内部控制与公司绩效正相关,管理层激励与内部控制存在着替代关系。

二、研究设计

1.数据来源和样本选择

本文样本来自沪市A股制造业上市公司,观察期为2008—2010年。样本选择条件为:1)剔除 ST、PT公司;2)剔除所需财务数据和股价数据缺失以及数据为奇异值的上市公司。经过上述程序,最后获得1 074个观察样本,数据分别来自巨潮资讯、CSMAR数据库以及上市公司年报,本文数据处理使用SPSS 13.0软件进行。

2.模型构建与变量的解释

(一)为验证假设1,本文运用普通最小二乘法(OLS)运行以下模型,即

式(1)中,ICQ为内部控制质量变量。公司披露的内部控制信息主要包括内部控制自我评估报告和内部控制鉴证报告。由于我国内部控制规范体系自2011年才开始逐步实施,在此之前未对上市公司内部控制自我评估报告和鉴证提出强制性要求,属于自愿披露。根据信号传递理论,高质量的公司更有动机自愿向外界传递信号。内部控制自我评价和审计师对内控的鉴证能够释放企业内部控制有效性的信息,有助于投资者决策[15]。借鉴卢锐等[19]的做法,设置 ICQ 表示内部控制质量的指标。COMP为管理层激励变量,管理层激励包含薪酬激励、股权激励等,但在我国股权激励实施较晚,高管持股水平低,零持股现象较为普遍,样本公司高管持股比例的均值仅为1.06%。因此,本文只将高管持股比例作为影响公司绩效的一般性控制变量,而没有将其作为高管激励的主要考察因素。对于薪酬激励,本文借鉴周仁俊等[5]的做法,采用管理层薪酬总额代表管理层激励(见表1)。

根据已有文献,本文选择以下控制变量:公司规模、上市年限、成长性、财务状况[7-8]。同时,董事长、总经理两职是否兼任对内部控制有重要影响,因此,本文还控制了两职兼任变量。另外,在模型中加入了年度虚拟变量。

(二)为验证假设2和假设3,本文运用普通最小二乘法(OLS)运行以下模型,即

式(2)中,ROE为公司绩效变量,本文采用净资产收益率来衡量企业的经营绩效。内部控制与管理层薪酬的交互项用来直接检验内部控制与管理层激励在影响公司绩效时的相互关系,如果内部控制和管理层薪酬的系数显著为正,且它们的交互项系数显著为负,说明内部控制与管理层激励都能提高公司绩效,且在提高公司绩效时存在着相互替代的关系;反之,如果交互项系数显著为正,则说明内部控制与管理层激励在提高公司绩效时存在着互补的关系。

表1 变量说明

三、实证结果及分析

1.变量的描述性统计结果

本文对研究样本的主要变量进行了描述性统计分析,具体结果如表2所示。管理层薪酬的最大值和最小值分别为32.651 1和0.303 0,表明管理层薪酬差距较大。从内部控制的披露情况看,披露内部控制自我评估报告和同时披露内控自我评估报告和鉴证报告的比例分别为43.67%和22.44%。说明我国上市公司内部控制的质量还不高,与厦门大学内部指数课题组[26]的结论一致。公司绩效的最大值和最小值分别为0.7 571和-0.589 5(见表2),由此可见,样本公司绩效差异较大。

表2 描述性统计

为避免变量之间具有高度相关,而产生共线性问题影响回归结果,本文对主要变量进行了相关系数分析,结果显示,变量间的相关程度都在可容忍范围内。

2.回归模型分析

(一)管理层激励对内部控制的影响

对式(1)进行了回归分析,结果见表3。管理层薪酬的回归系数显著为正,表明管理层薪酬激励能显著提高公司内部控制的质量,符合假设1的预期。这说明,当管理层薪酬激励水平越高,管理层越有动力促进内部控制的建设和实施,以提高公司绩效。

表3 管理层激励与内部控制

在控制变量方面,公司绩效对内部控制的影响非常显著,证明业绩好的公司有足够的财力和时间投入到内部控制建设当中,与Doyle等[7]的研究结论一致。公司规模和上市年限对内部控制的影响也是显著的,证明公司规模越大、上市时间越短的公司,其内部控制水平越高,与 Ashbaugh 等[6]、林斌和饶静[17]、方红星和孙翯[16]等的研究结论一致。成长性的回归系数为负,但显著性水平较低,这在一定程度上说明,公司业务发展过快会导致内部控制难以跟上。董事长与总经理是否兼任的回归系数为负,虽并不显著,但也说明两职兼任,缺乏监督与制衡,会导致内部控制水平低。

(二)管理层激励、内部控制对经营绩效的影响

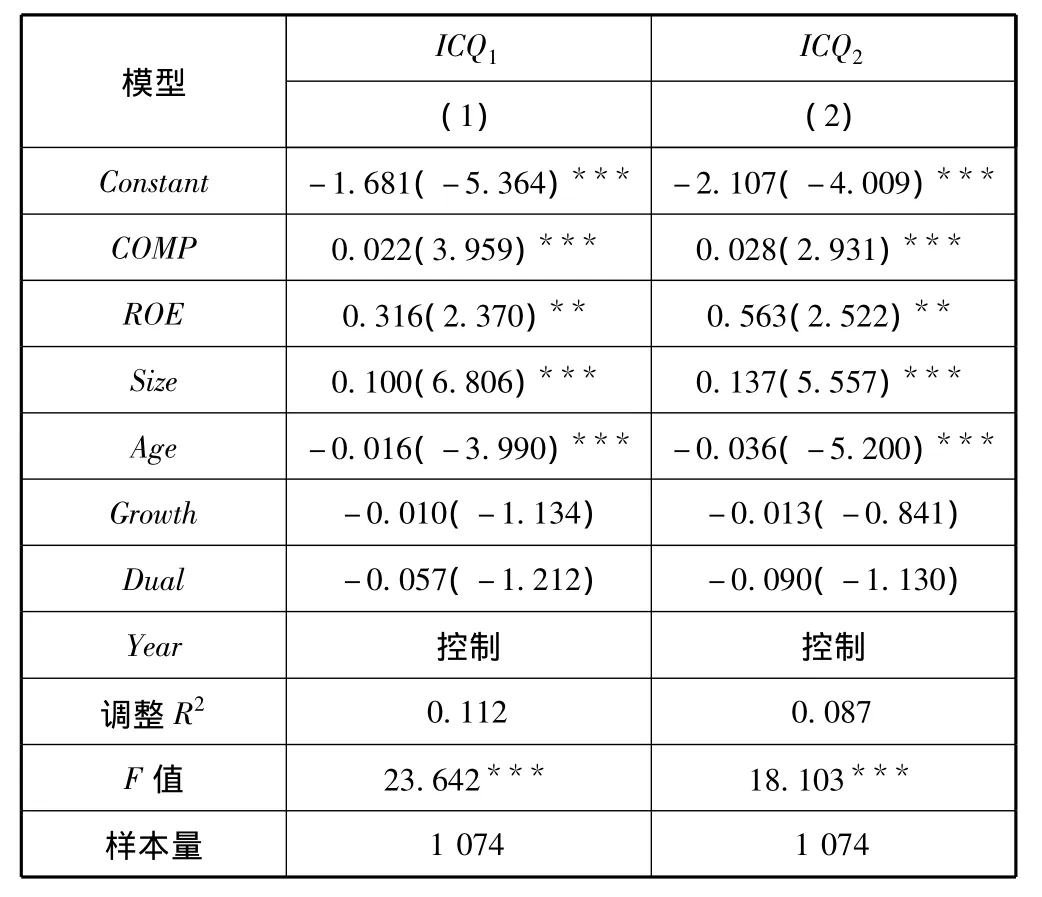

对于内部控制对公司绩效的影响、管理层激励与内部控制在影响公司绩效上的关系,本文对式(2)进行了回归分析,结果见表4。

表4中,内部控制的回归系数显著为正,表明内部控制能显著提高公司绩效,符合假设2的预期。管理层激励的回归系数也显著为正,说明管理层薪酬激励也能显著提高公司绩效。管理层激励与内部控制的交互项的回归系数显著为负,说明管理层激励与内部控制在提高公司绩效时存在显著的替代关系,假设得到验证。这表明,作为影响公司经营效率和效益的关键要素,管理层激励和内部控制都能够提升公司绩效,而且在影响公司绩效上存在替代关系。

表4 管理层激励、内部控制与公司绩效

其他变量方面,资产负债率、公司规模、成长性与公司绩效显著相关,说明负债比例越低、规模越大、成长性越强,公司的绩效越好,这与已有文献一致。管理层持股的系数为正,但显著性水平较低,这在一定程度上说明,管理层持股比例越高,他们越有动力努力工作提高公司效益。

(三)内生性问题

为避免研究中可能存在的内生性问题的干扰,本文借鉴徐莉萍等[27]的做法,以滞后一期的公司绩效变量做因变量,自变量取当期值,重复进行表4的回归。结果显示,主要变量的回归系数和显著性水平与表4基本保持一致,说明本文的实证结果不受内生性问题的影响,具有一定的稳定性和可靠性。

3.稳健性检验

为了保证回归结果的可靠性,本文从两方面进行稳健性检验:1)分年度检验,2008年、2009年和2010年的检验结果分别与表3、表4基本呈现一致结果;2)变量替换,管理层激励利用管理层薪酬合计数的自然对数,公司绩效使用资产报酬率来进行检验,回归结果与表3、表4基本一致,通过稳健性检验。

四、结 语

本文从公司绩效的角度分析了管理层激励与内部控制的相互关系,并实证检验了管理层激励与内部控制在对公司绩效的影响上存在显著的替代关系,不仅丰富了本领域的研究文献,还为企业进行管理层薪酬决策与内部控制决策提供了启示。

[1]Holmstrom B.Moral hazard and observability[J].Bell Journal of Economics,1979(10):74-91.

[2]Matthews L.The link between CEO compensation and firm performance:Does simultaneity matter[J].Atlantic Economic Journal,2006(34):101-114.

[3]Giorgio C,Arman G.New insights into executive compensation and firm performance:Evidence from a panel of“new economy”firms,1996—2002[C]//Arman G.Managerial Finance.2003:537-554.

[4]杜兴强,王丽华.高层管理当局薪酬与上市公司业绩的相关性实证研究[J].会计研究,2007(1):58-65.

[5]周仁俊,杨战兵,李 礼.管理层激励与企业经营业绩的相关性[J].会计研究,2010(12):69-75.

[6]Ashbaugh S H,Collins D W,Kinney W.The discovery and reporting of internal control deficiencies prior to SOX-mandated audits[J].Journal of Accounting and Economics,2007(44):166-192.

[7]Doyle J,Ge W,Mcvay S.Determinants of weaknesses in internal control over financial reporting[J].Journal of Accounting and Economics,2007(44):193-223.

[8]Krishnan J.Audit committee quality and internal control:An empirical analysis[J].The Accounting Review,2005,80(2):649-675.

[9]Beneish M D,Billings M,Hodder L.Internal control weaknesses and information uncertainty[J].The Accounting Review,2008,83(3):665-703.

[10]Ashbaugh S H,Collins D W,Kinney W,et al.The effect of SOX internal control deficiencies and their remediation on accrual quality[J].The Accounting Review,2008,83(1):217-250.

[11]Doyle J,Ge W.Accruals quality and internal control over financial reporting[J].The Accounting Review,2007,82(5):1141-1170.

[12]Hogan C,Wilkins M.Evidence on the audit risk model:Do auditors increase audit fees in the presence of internal control deficiencies?[J].Contemporary Accounting Research,2008(25):219-242.

[13]李明辉,何 海.我国上市公司内部控制信息披露状况的分析[J].审计研究,2003(1):39-43.

[14]杨有红,汪 薇.2006年沪市公司内部控制信息披露研究[J].会计研究,2008(3):35-42.

[15]杨有红,陈凌云.2007年沪市公司内部控制自我评价研究:数据分析与政策建议[J].会计研究,2009(6):58-64.

[16]方红星,孙 翯,金韵韵.公司特征、外部审计与内部控制信息的自愿披露[J].会计研究,2009(10):44-52.

[17]林 斌,饶 静.上市公司为什么自愿披露内部控制鉴证报告[J].会计研究,2009(2):45-52.

[18]李万福,林 斌,宋 璐.内部控制在公司投资中的角色:效率促进还是抑制?[J].管理世界,2011(2):81-99.

[19]卢 锐,柳建华,许 宁.内部控制、产权与高管薪酬业绩敏感性[J].会计研究,2011(10):42-48.

[20]Tang A,Xu L.Institutional Ownership,Internal Control Material Weakness and Firm Performance[M].Maryland:Morgan State University,2007.

[21]张 川,沈红波,高新梓.内部控制的有效性、审计师评价与企业绩效[J].审计研究,2009(6):79-86.

[22]Healy P M,Palepu K G.Information asymmetry,corporate disclosure and the capital markets:A review of the empirical disclosure literature[J].Journal of Accounting and Economics,2001(31):405-440.

[23]方红星,戴捷敏.公司动机、审计师声誉和自愿性内部控制鉴证报告[J].会计研究,2012(2):87-95.

[24]Hochberg Y V,Sapienza P,Vissing J A.A lobbying approach to evaluating the Sarbanes oxley act of 2002[J].Journal of Accounting Research,2009(47):519-583.

[25]谢志华.内部控制:本质与结构[J].会计研究,2009(12):70-75.

[26]厦门大学内部指数课题组.中国上市公司内部控制指数:制定、分析与评价[N].上海证券报,2010-6-11(3).

[27]徐莉萍,辛 宇,陈工孟.股权集中度和股权制衡及其对公司经营绩效的影响[J].经济研究,2006(1):90-100.