钱不好赚,客户不敢得罪,我打算跳槽

朱禁弢

一个信用卡中心员工的“吐槽”——

“说实话,现在的银行做信用卡,很少有赚钱的,业内信用卡做得最好的某股份行,其信用卡中心的全部收益估计都顶不上一个省级分行的收益。”一位国有大行信用卡中心的员工小韦感慨道,若不是现在没碰上合适的岗位,他早就跳槽了。从信用卡的申领、使用到发卡后的管理,银行真的有很多苦衷。

信用卡申请:“银行没法了解客户的真实负债”

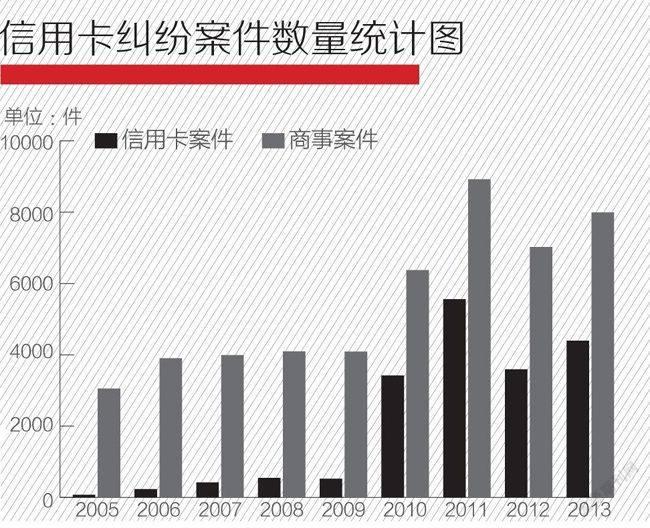

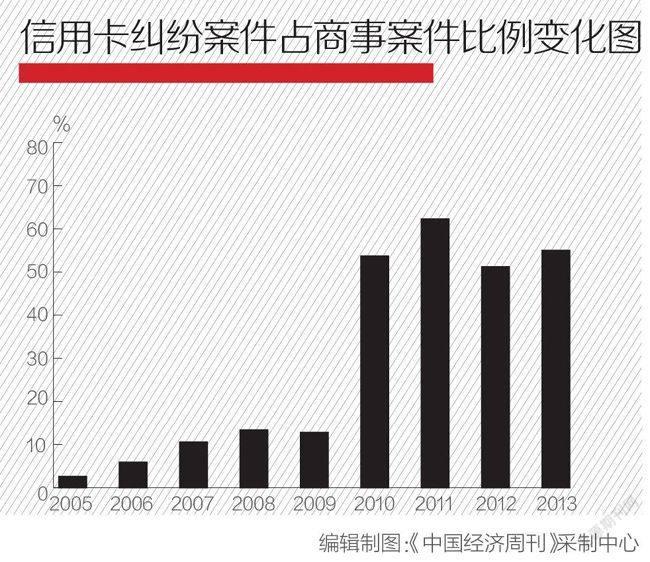

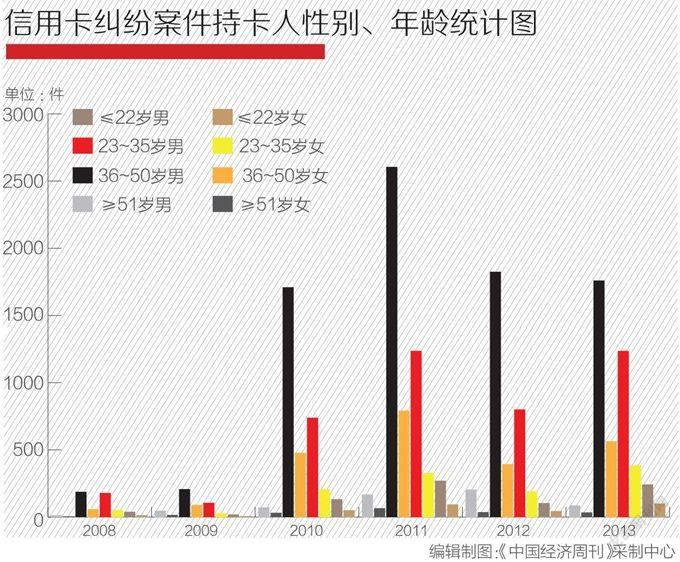

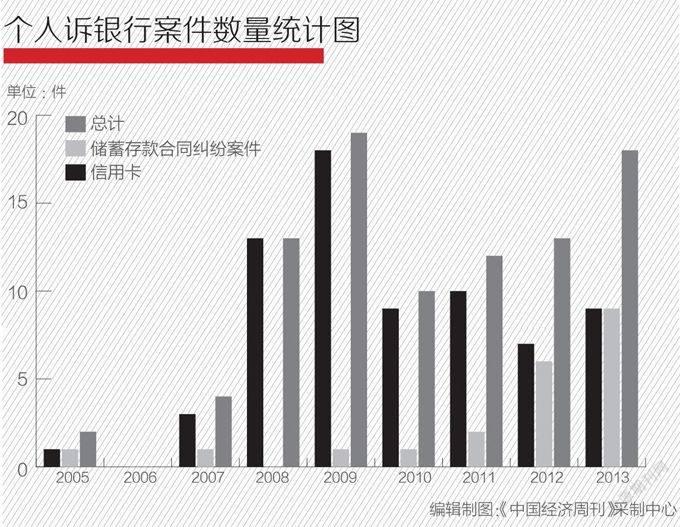

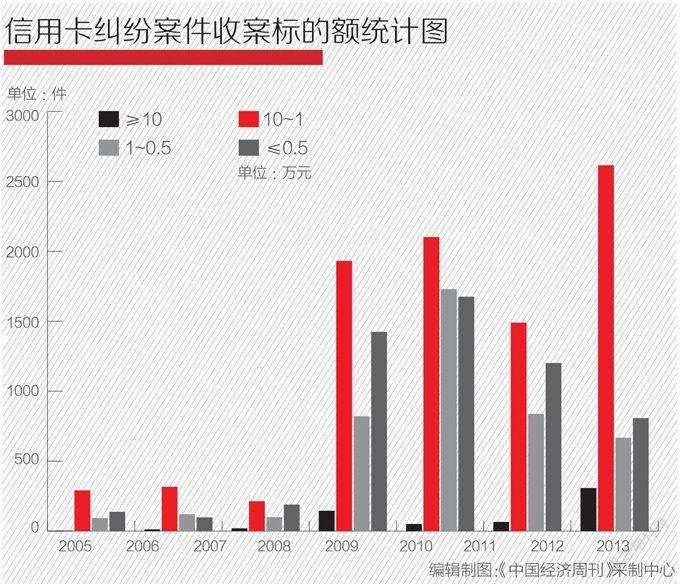

说起法院审理的信用卡纠纷日渐增多,小韦说:“可不是嘛,法院一提到信用卡的纠纷就特别头疼,甚至法院帮着银行追偿还被持卡人视为银行的帮凶。”据小韦了解,信用卡纠纷的特点是涉案金额小、涉案群体分散,对法院来说审理成本太高,银行起诉的成本也很高。“有时银行都会攒到一定的数量采取集体起诉。”小韦说,“你想嘛,一张信用卡,一般就几万块钱透支额度,就算恶意透支最后金额也不会很大,而最终法院调查,和银行一起追偿的成本往往会超过这个金额。”

对于在信用卡的申请阶段,法院所建议的银行应加强对申请客户身份的核实,小韦表示,银行很难了解申请者的实际还款能力。他说,即便银行相信申请者所提供的房产证明、工资收入证明均为真的,银行也不知道申请者的房产有没有抵押给银行以外的机构或个人来借款,或有没有向别人借钱,从而导致实际还款能力很差。

为解决这一难题,国有大行还可以凭借自己重金打造的数据库和风控模型对申请者进行评估,甚至做信用调查,而一般的股份行或者城商行则连评估数据都没有。“所以股份行发卡多采取追随战略。”小韦举例道,如果你有一张工建中农的信用卡,你再去申请广发、招商、中信的信用卡就很容易获批。因为它认为你已获得大行认可,肯定有一定的还款能力。小韦说,自己的一名朋友在出具建设银行的信用卡后,就顺利获批了一张广发银行信用卡,额度还和建行卡一样。据他了解,银行为抢夺客户甚至还有无稳定工作的家庭保姆也在超市门口被两家股份银行拖着办信用卡。

信用卡套现:“很多时候,银行只能睁只眼闭只眼”

小韦坦言,信用卡业务是个高风险业务,还不一定有高收益,同时成本还不低。除了不知道真实还款能力,冒着风险给客户发卡外,银行最大的风险是不知道客户会拿着卡去消费还是恶意套现。

银监会规定,信用卡只能用于消费,不得用于生产经营性活动。而据小韦介绍,事实上目前银行的监控没法做到很精细。比如目前作为刷卡消费结算环节的第三方支付公司为争夺POS机支付市场份额,竞相压低刷卡手续费率,有时整个刷卡最高的手续费仅为50元/笔。“有些商家就可以和持卡人合谋,每月都固定‘消费’一次,每次就把透支额刷爆,再私下和持卡人结算。”

特别是现在银行普遍推行的信用卡分期业务,该业务能使客户的一笔消费在1~12月内分期偿还,银行仅收取少量手续费和利息。该业务曾被银行视为增加信用卡收入的利器,但各家银行大打价格战,使得很多交易的分期手续费和利息都被免掉。

这就被“精明”的商家加以利用,帮助客户套现。据小韦透露,这样的做法很隐蔽,即便银行注意到这一客户可能通过透支信用卡来套现,但当银行要求客户出具购货发票时,客户也以发票没保存或者提供假发票来搪塞、欺骗银行。

难道银行就不能停掉客户的卡?对于记者这一“弱弱”的提问,小韦冷笑道,现在银行争着抢客户,你停掉,他就成为其他银行的客户了。目前针对恶意套现,银行普遍采取的手段是暂时下调客户的信用卡额度,以示警告。

“你以为银行不知道很多客户在这么违规得干吗?”小韦反问道。很多时候,银行是睁只眼闭只眼,“毕竟他也为银行带来了利息和手续费收入,如果这位客户再在银行买些理财产品,银行更不会过问客户的套现行为。”据小韦透露,毕竟需要业绩,银行拓展客户都很困难,更别提狠下心赶人走了。

特别是当互联网金融企业看上了信用消费这块大蛋糕时,银行更坐不住了。

今年3月,支付宝、腾讯分别和中信银行合作,拟推出虚拟信用卡产品,但很快被央行暂停。小韦分析说,很可能是因为该产品没有实物卡,仅通过网络直接办理业务,不符合当前银行业金融机构奉行的三亲原则,即业务员亲见客户本人、亲见客户身份证原件、亲见客户签名。

实际上,互联网金融的产品早已经渗透进信用卡领域。今年2月13日,京东的“京东白条”开始上线公测。

京东白条可以帮助大众消费者、网购用户在京东消费时,享受“先消费、后付款”的延后付款或“分期0元购”的分期付款服务。京东通过在线实时评估客户信用,“京东白条”用户最高可获得1.5万元信用额度,并可选择最长30天延期付款或者3~12个月分期付款等两种不同消费付款方式。

相较于传统银行,“京东白条”可在一分钟内在线实时完成申请和授信过程,而服务费用仅为银行类似业务的一半。

“这也是透支消费的一种模式,可还没有法律法规对其进行监管。”小韦说。

信用卡业务:“赔钱也要赚吆喝,没什么前途”

据小韦介绍,其实在国外,没有那么多利用信用卡恶意套现的案件。因为目前我国贷款利息高,高到很多个体户与其费力直接从银行高息贷款,不如多申请几张高额度信用卡,直接套现来得便捷。尽管央行刚刚降息,但以个人房贷为例,我国30年期房贷基准利率为6.25%;美国为约4%。

“所以对银行来讲,你办理信用卡实际相当于免费给你几十天钱花,而实际上你算算,把你的几万块钱信用卡额度变现存成余额宝,你一天的收益不得几块钱。”(注:12月2日数据,余额宝每万元每日可获收益1.1159元)小韦说,所以国内信用卡做得最好的某股份行,其法宝就是尽量减少你的免息期,让你早点还钱,“不信你看,国内免息期长的都是四大行。”小韦认为,现在做信用卡都是赔钱买卖,钱借出去,不仅没有利息,反而很有可能收不回来。

信用卡是一种长期承诺,现在银行对于发卡后的管理确实有难度。

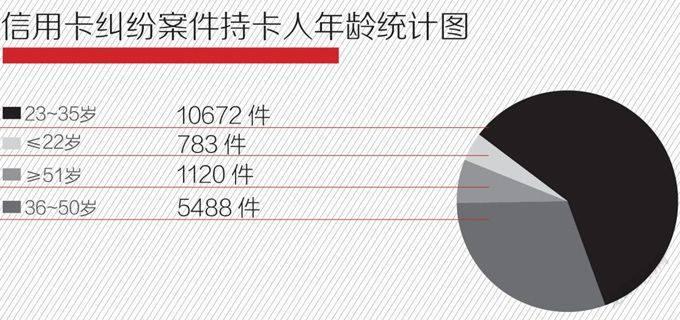

“这个不像房贷,二三十年一还完就可以,信用卡是每月都借,每月都还,而且随着客户日渐增多,都需要人工去盯,不像企业始终有办公场所和固定资产,就在那儿跑不了。”小韦坦言,很多时候银行发信用卡都是看重信用卡的刷卡数据,寄望开展大数据营销。

“信用卡记录你的消费习惯,从而推断出你的实际财富,方便银行向你推销理财产品。”小韦说,有的时候一些高净值客户将自己的账户开在一家银行,那家银行就会批一张高额度的信用卡,甚至附赠很多服务,其实就是一种交叉营销,看重的还是客户的资金。

同时,一般一个单位的公积金账户开设在哪家银行,那家银行一般都会向该单位员工发放信用卡。“因为他清楚你会有多少资金用于消费。”小韦说。

无论是国有大行、股份制银行还是城商行,甚至外资行,其实在中国发行的信用卡,业务同质化都很严重。因此对于信用卡的宣传和解释工作,银行不愿意做得很细致,“比如建设银行给你解释得很清楚了,你去办理工商银行的信用卡怎么办?”小韦建议,银联等支付机构应该担当起宣传信用卡知识、普及使用风险的责任,因为信用卡使用广泛,支付机构获益最大,“每一笔支付的手续费分成,支付机构分得的手续费占比最大,其次才是收单银行和发卡银行”。

小韦叹了口气,总结道,“所以说我们这行真没什么前途,等遇到合适的机会我还是会跳槽。”