融资约束下财务柔性对公司信用风险的作用机理

徐朝辉,周宗放

(电子科技大学 经济与管理学院,成都 611731)

1 研究背景

2007年发端于美国的次贷危机引发了全球性的金融风暴,导致大量企业破产。据相关统计:2009年美国申请破产的企业较前一年增长38%,高达8.94万家;同年法国破产清算的企业较前一年增长11.4%,高达6.16万家;2008年民营经济较为发达的浙江省的倒闭企业达2.2万家、2009年前9个月倒闭企业达2.17万家[1]。虽然信用风险导致的次贷危机始发于金融界,但是,随着危机的蔓延与传递,实体企业的信用风险在增大到超过极限的情况下演变为破产风险,并最终导致实体企业损失惨重。然而,危机的另一面却是转机。在危机肆虐中大批企业纷纷倒下的同时,部分企业却展开了兼并收购战,如部分中国企业纷纷加入跨国收购的浪潮。学者们对这种两极分化现象给出了解释,其中财务柔性理论占主流。目前鲜有国内文献讨论财务柔性对企业信用风险的影响。在后金融危机时期,处于资本市场不发达情况下的中国企业仍普遍面临融资难的问题,财务柔性缓冲信用风险的作用是否与企业所受的融资约束有关?本文将针对这些问题展开研究。

综合葛家澎和占美松、DeAngelo、Byoun 等的观点[2-4],财务柔性是指为了预防或利用不确定性事件、有效获取财务资源以实现企业价值最大化的能力。理论上,保持较高的财务柔性水平有助于企业有效利用财务资源避免不确定性事件的发生、防止信用风险在积累到一定程度后向破产风险转化。例如:Gamba和Triantis通过反思金融危机过程发现财务柔性强的企业能够有效规避财务困境[5];曾爱民、傅元略和魏志华也发现财务柔性较强的企业在投融资计划、盈利预期等方面所受的影响较小,财务柔性较强的中国内地企业仍可有效进行资金部署为其投资活动服务[6]。而对于财务柔性弱的企业,Campello、Graham 和Harvey总结出其正常的投资计划容易受挫[7],曾爱民、张纯和魏志华也发现该类企业在危机中更易倒闭[1]。金融危机爆发后,Bancel和Mittoo通过调查发现,银行的信贷政策普遍收紧,企业的融资约束加剧,只有现金储备充裕的企业所受的影响较小[8]。由此可见,财务柔性水平对企业信用风险的缓冲起作用,而这种缓冲作用与企业所受的融资约束密切相关。

由于中国资本市场不完善,在金融危机期间股价波动异常导致用KMV 模型衡量的企业信用风险水平出现“溢出”效应、不能很好地代表公司的基本面,因此本文选择资本市场比较平稳的后金融危机时期作为研究背景①KMV 模型衡量金融危机期间企业的信用风险水平出现“溢出”效应的原因是笔者进一步开展的研究。。为了检验融资约束、财务柔性对企业信用风险的影响机理,本文以2009—2012年中国A 股上市公司为研究样本进行了实证检验。本研究的贡献在于:不同于已有文献将财务柔性研究局限于金融危机时期的做法,而是以后金融危机时期作为研究背景,并从财务柔性与企业信用风险相结合的独特视角展开实证研究。本文的研究结论不仅丰富了财务柔性理论,而且对存在融资约束的企业实现可持续发展具有一定的借鉴作用,即保持适度的财务柔性水平是降低公司信用风险的重要手段。

2 理论分析

本节对融资约束和财务柔性对企业信用风险的作用机理进行理论分析。

2.1 财务柔性对企业信用风险的平滑作用

柔性是Hart等在研究企业受经营周期影响时提出的概念。20世纪60年代以后,世界经济环境向复杂化、动态化趋势发展,柔性生产、柔性管理等问题才开始被重视,直到20世纪末财务柔性作为集成柔性中的子系统才开始被研究。从葛家澎和占美松、DeAngelo、Byoun等对财务柔性的定义[2-4]可以看出,财务柔性的最终目的是实现企业价值最大化。Singh和Hodder通过对跨国公司进行实证分析发现财务柔性能够增加公司价值[9]。Chang、Jackson和Grover在研究亚洲金融危机时发现,在动态环境中承担风险的诸多企业中,只有具备财务柔性的部分企业具 有更高 的经营业绩[10]。Dreyer 和Grφnhaug也得出了同样的结论,即财务柔性水平高的企业具有更高的业绩水平[11]。Arslan、Florackis和Ozkan以东南亚金融危机为研究背景,发现在危机前保持高负债融资柔性和高现金柔性的企业在危机期间创造了更好的经营业绩[12]。企业价值既包括业绩,也包括风险。财务柔性的特殊作用是预防或利用不确定性因素,而不确定性恰恰是风险的来源,因此财务柔性具有预防或降低风险的功能。Antonio等认为企业财务风险的规避策略与柔性程度直接相关;Bates、Kahle和Stulz发现,随着经济环境不确定性的加剧,企业保持高水平的负债融资柔性和现金柔性能降低其信用风险、避免发生违约事件[13]。

中国学者对财务柔性研究较少,主要对财务柔性的作用及构建财务柔性的理念进行了探讨。例如:邓明然对企业面临不确定因素的原因进行了理论分析,认为财务柔性可降低不确定性、规避财务风险、提高经济绩效[14];赵湘莲和韩玉启在分析应对财务管理活动中的风险因素时,指出财务柔性不仅能降低风险因素,而且能利用发展机会为企业创造价值,并进一步提出了财务柔性水平的监控措施[15];王楷华从人本思想的角度提出了财务柔性管理的构建。中国学者主要从理论层面对财务柔性进行了探讨,鲜有文献对理论分析进行实证检验。

综合国内外学者对财务柔性作用的理论及实证分析可知:财务柔性为企业创造价值,不仅表现为对企业带来更高的绩效,而且表现为在不确定性的经济环境中使企业保持一定的现金持有水平和债务融资能力,并能降低企业的信用风险、避免企业破产倒闭。在金融危机期间,财务柔性凭借其降低风险、提升业绩的作用而对企业的可持续发展具有重要意义。金融危机过后,金融环境整体比较平稳,资本市场波动趋于平缓。然而,随着世界经济一体化趋势的加强,企业仍面临经营环境复杂化、动态化的发展趋势,财务柔性在预防不确定性事件、缓冲信用风险方面仍起重要作用。

2.2 融资约束对财务柔性缓冲作用的影响

在资本市场完美的假设下,Keynes认为企业无须持有现金资产[16],因此企业对现金柔性不产生要求。现实中,Greenwald、Stiglitz和Weiss以及Myers和Majluf却认为,信息不对称和代理问题的存在导致外部融资成本过高,由于企业自有资金有限,因此当企业没有足够多的财务资源来应付不确定性因素时就会产生融资约束问题[17-18]。中国的资本市场不完善,企业的融资约束尤其严重。虽然中国政府开展了金融市场改革——包括股票市场和债券市场的建设以及国有银行商业化管理等,但是由于企业发行股票和债券需要经过政府部门的层层严格审批,而银行偏好向国有企业贷款,因此中国企业“融资难”的问题未能从根本上得到改善。

Almeida、CamPello和Weisbach以及Denis和Sibilkov通过理论分析认为,企业进行流动性管理的根本原因在于融资约束,而且融资约束越强则现金持有的边际价值越高[19-20],企业对流动性资产的需求也越高。对于融资约束程度更强的企业而言,现金在企业投资中的作用更大,对企业价值的正向影响也更为显著[21]。顾乃康和孙进军就现金持有对企业价值的影响进行了实证检验,其实证结果显示,企业所持现金的边际效用随着其融资约束程度的提升而增大[22]。对比中外学者关于现金持有对企业价值影响的研究,不难发现:在融资约束情境下,现金持有的价值随着融资约束的加剧而增大。而Acharya、Almeida和Campello从投机需求的角度[23]以 及 García-Teruel、Martínez-Solano 和Sánchez-Ballesta等从会计信息质量的角度[24]所做的研究均表明,融资约束会增加企业的流动性需求。流动性主要来源于公司内部的现金、等价物以及保有的负债融资额度,即现金柔性和债务融资柔性。融资约束越严重,企业对财务柔性水平的要求就越高,企业保有财务柔性的价值就越大。

Hubbard最早提出“流动性缓冲”,即面临融资约束的企业出于预防性动机会保留较多的流动性资产[25]。Almeida、CamPello 和Weisbach 进一步 对该理论进行了实证检验,发现面临融资约束的企业会留存较多的现金及现金等价物,而非融资约束的企业不存在这一现象[19]。可见,受融资约束的企业面对信用风险的增大会有越来越高的财务柔性需求。本文基于财务柔性对企业信用风险的预防作用,提出了“财务柔性缓冲”。“财务柔性缓冲”的基本原理如下:在财务融资约束情境下,企业为了预防不确定性因素的冲击而保有一定的现金并维持一定的负债融资柔性水平,以继续维持企业现有投资和日常经营活动的需要、预防债权人提前解约或“惜贷”,从而降低企业信用风险;当发生可利用的投资机会时,企业根据优序融资原则,可以优先使用内部资金并凭借保有的负债融资水平,进一步扩大投资以最大化企业价值。

3 实证设计

3.1 研究假设

综合上述讨论结果,本文提出如下假设:

假设1:财务柔性水平与企业信用风险显著负相关。

假设2:财务柔性对企业信用风险的缓冲作用随着企业所受融资约束程度的提升而增强。

3.2 样本选择与数据来源

本文选取2009—2012年中国A 股非金融业上市公司为样本,并剔除如下上市公司:被特别处理的ST 公司;2009年及以后上市的公司;关键指标值数据缺失的上市公司。最后得到2364家上市公司的7986个样本观测值。本文所用数据来自锐思数据库,使用Stata10软件进行统计分析。

3.3 模型设定与变量定义

3.3.1 被解释变量

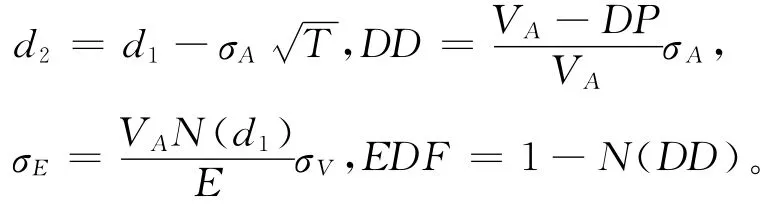

被解释变量为企业信用风险(EDF)。国外企业信用风险计量模型有多种,万晏伶和杨俊的研究表明KMV 模型可以很好地衡量中国上市公司的信用风险[26]。本文结合中国上市公司信用统计资料不健全的实情,借鉴穆迪公司开发的KMV 模型来衡量上市公司样本的信用风险。该模型假设企业价值服从布朗运动,即

其中:E为企业的股权价值;VA为企业资产的市场价值;DP为负债的账面价值;T为债务的到期时间;σE为企业股权价值波动率;σV为企业资产价值波动率。运用MATLAB编程逐一迭代可计算出各企业信用风险EDF值。

3.3.2 解释变量

解释变量为财务柔性。根据DeAngelo等、曾爱民和魏志华的研究方法[1,3],本文采用现金柔性(Xjrx)和负债融资柔性(Fzrx)来衡量公司的财务柔性水平。现金柔性为企业持有现金比率,负债融资柔性=max(0,行业平均负债比率-企业负债比率)。

3.3.3 调节变量

调节变量为融资约束。本文借鉴Hadlock 和Pierce的Size-Age指数(简称为SA 指数)法来衡量融资约束。SA 指数=-0.737×Size+0.043×Size2-0.04×Age。其中:Size为企业规模;Age为企业年龄。在进行稳健性检验时,根据连玉君、彭方平和苏治的研究[27],本文用企业规模(Size)、是否支付股利(Guli)和产权性质(Nature)度量企业的融资约束程度。企业规模越小,则企业所受的融资约束程度越大;企业不支付股利,则企业所受的融资约束程度较大;企业是民营企业,则企业所受的融资约束程度较大。

此外,本文设置了如下控制变量:盈利能力(总资产净利率——ROA)、成长性(总资产增长率——Totassgrrt)、固定资产规模(固定资产占总资产比例——Fixassrt)和公司治理(董事会规模——Board和独立董事比例——Dudong)。同时,设置哑变量以控制行业和年度因素的影响。

3.3.4 计量模型

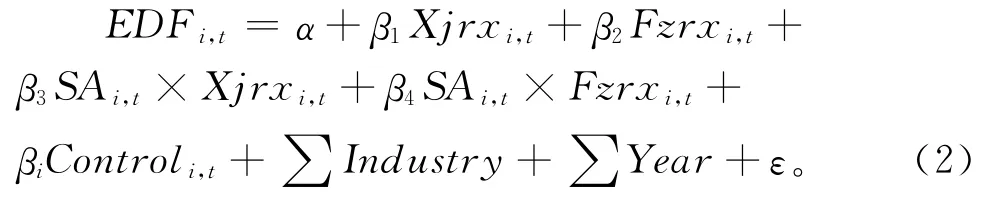

为了验证假设1,本文设定如下模型:

为了检验假设2,设定如下模型:

式(2)中:SA×Xjrx、SA×Fzrx为用SA指数衡量的融资约束程度与财务柔性的交叉项。在进行稳健性检验时,将模型(2)中用SA指数衡量的融资约束程度替代为企业规模(Size)、是否支付股利(Guli)以及产权性质(Nature)。其中:Size×Xjrx、Size×Fzrx为用企业规模表示的融资约束程度与财务柔性的交叉项;Guli×Xjrx、Guli×Fzrx为用“是否支付股利”表示的融资约束程度与财务柔性的交叉项;Nature×Xjrx、Nature×Fzrx为用产权性质表示的融资约束程度与财务柔性的交叉项。如果融资约束程度与财务柔性的交叉项的系数为负值且其绝对值越大,表明企业受到的融资约束越强,财务柔性对企业信用风险的缓冲作用越大。

4 实证结果分析

4.1 描述性统计

表2列示了各变量的描述性统计结果和差异性检验结果。从全体样本看:企业信用风险均值为0.25、标准差为0.07,说明样本企业间的信用风险水平差异较大;负债融资柔性均值为0.08、最低值为0,现金柔性均值为0.21、最高值为1,表明样本企业间的财务柔性差异较大。从融资约束程度来看:融资约束程度强的企业的信用风险均值相对较高且差异显著——这可能与企业的财务柔性水平不一致有关;融资约束程度弱的企业的负债融资柔性水平和现金柔性水平相对较高且差异显著。

表1 变量的描述性统计结果与差异性检验结果

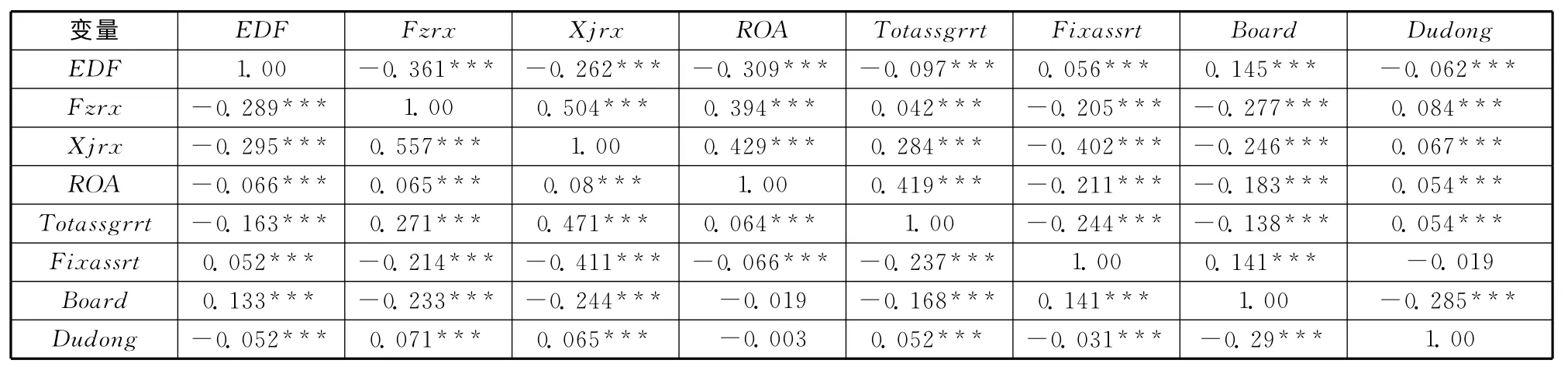

4.2 相关性分析

表2列示了变量间的相关系数。由表2可知:企业信用风险与负债融资柔性、现金柔性显著负相关,表明提高财务柔性水平可以显著减小企业信用风险。同时,不论是Pearson 相关系数还是Spearman相关系数,企业信用风险与负债融资柔性、现金柔性均在1%的水平下显著。

表2 变量间的相关系数

4.3 回归分析

4.3.1 财务柔性对企业信用风险的缓冲作用

表3列示了模型(1)的估计结果,分别使用了固定效应模型和随机效应模型。结果显示:无论是固定效应模型还是随机效应模型,负债融资柔性、现金柔性与企业信用风险的回归系数基本一致。表3中,两种模型中负债融资柔性和现金柔性的系数均显著为负,表明财务柔性的变动方向与企业信用风险的变动方向相反。

财务柔性与企业信用风险的波动方向相反能否说明财务柔性对信用风险起到缓冲作用呢?本文进一步控制影响信用风险的其他因素,如盈利能力、成长性、固定资产状况、公司治理、行业和年度。加入控制变量后,财务柔性与企业信用风险的显著负相关并未改变。可见,财务柔性水平的提高对企业信用风险的减小起到了明显作用,即假设1得证。

表3 财务柔性与企业信用风险的回归分析结果

4.3.2 融资约束的调节效应

借鉴Hadlock和Pierce用SA 指数衡量融资约束的做法,SA 指数值越大说明企业受到的融资约束越强。以SA 指数均值为标准,融资约束程度小于该均值的企业为融资约束程度强的企业,融资约束程度大于该均值的企业为融资约束程度弱的企业。用虚拟变量表示融资约束程度:融资约束程度强,该虚拟变量取值为1;融资约束程度弱,该虚拟变量取值为0。SA×Fzrx为融资约束程度与负债融资柔性的交叉项;SA×Xjrx为融资约束程度与现金柔性的交叉项。

表4列示了融资约束的调节效应的检验结果,分别使用了固定效应模型和随机效应模型。由表4可知:利用两种模型所得的检验结果基本一致,从而加强了研究结论的说服力。检验结果显示:负债融资柔性、现金柔性与公司的信用风险显著负相关——这与前面的假设1一致;融资约束程度与负债融资柔性、现金柔性的交叉项的系数均显著为负,表明企业受到的融资约束越强,财务柔性对信用风险的缓冲作用越大,故假设2成立。

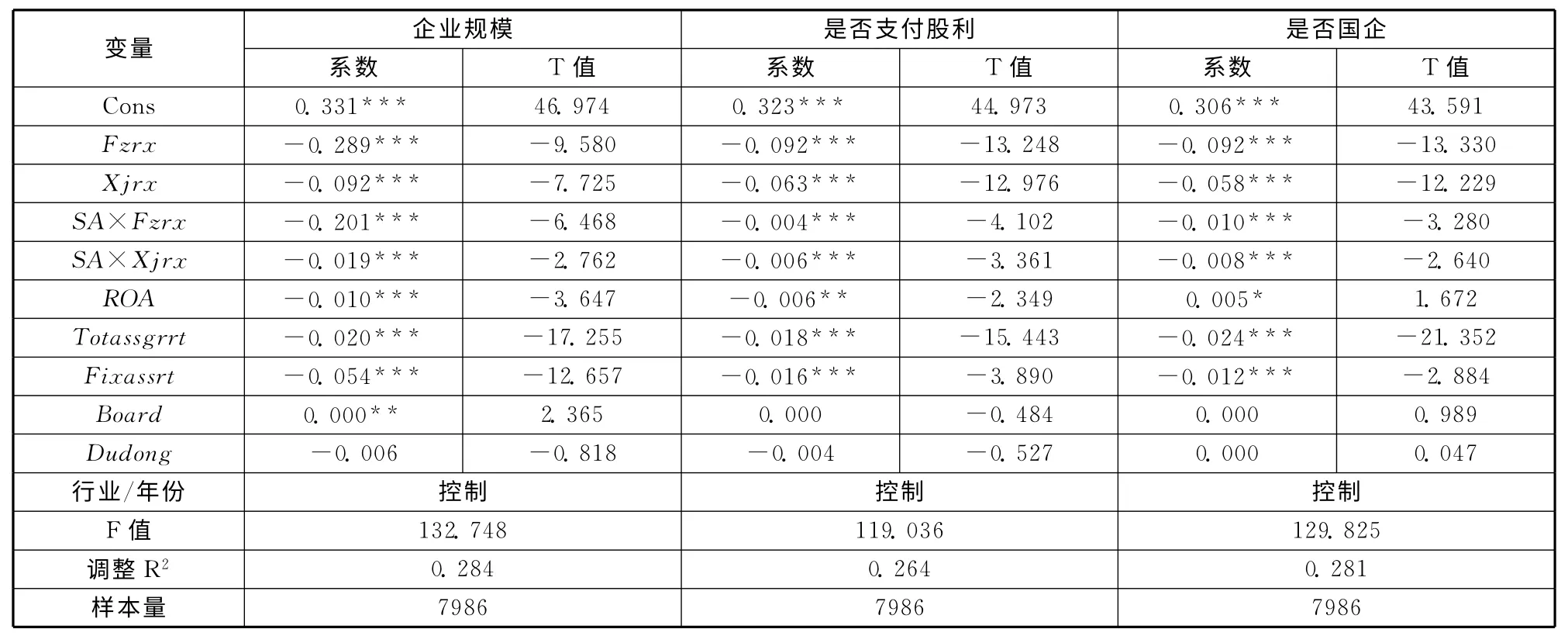

4.3.3 稳健性检验

为了确保结论的有效性,本文做了多项稳健性检验,分别使用企业规模、是否支付股利和产权性质来衡量融资约束程度。其中,企业规模小于均值的企业为融资约束程度强的企业,企业规模大于均值的企业为融资约束程度弱的企业;未支付股利的企业为融资约束程度强的企业,支付股利的企业为融资约束程度弱的企业;民营企业的融资约束程度强,国有企业的融资约束程度弱。融资约束程度强,代理变量值为1;融资约束程度弱,代理变量值为0。

很显然,财务柔性与企业信用风险显著负相关的结论未改变,表明财务柔性对企业信用风险具有明显的缓冲作用。用不同代理变量衡量的融资约束程度与财务柔性的交叉项的系数仍显著为负,表明企业所受的融资约束越强,财务柔性对企业信用风险的缓冲作用越大;当企业没有融资约束时,财务柔性对企业信用风险的缓冲作用不明显。

表4 融资约束(以SA指数衡量)调节效应的检验结果

5 结语

企业的信用危机一方面来源于外部市场和企业关联方信用风险的冲击,更多源于企业自身的财务危机,而财务柔性在一定程度上可以缓解企业的财务危机,进而降低企业的信用风险。本文就财务柔性对企业信用风险的作用机理进行了理论探讨,然后分别用SA 指数、企业规模、是否支付股利和产权性质衡量融资约束程度,将样本企业分为融资约束强的企业和融资约束弱的企业两大类,使用2009—2012年中国A 股非金融类上市公司的数据检验在融资约束下财务柔性对企业信用风险的缓冲作用。研究结果显示:企业的融资约束越强,财务柔性对其信用风险的缓冲作用越大。

本文的研究结果表明:企业管理者在进行投融资战略部署时,必须保持一定水平的财务柔性以防止企业的信用风险演变为破产风险;由于财务柔性对企业信用风险的缓冲作用受到融资约束的影响,因此国家应完善资本市场,使融资渠道稳定和多元化。本文的研究结论不仅对企业管理者具有一定的启发和警示意义,而且为金融危机期间出现的企业破产潮提供了一种解释。本文的不足之处在于:仅就财务柔性对企业信用风险的作用机理进行了理论探索和实证检验,没有给出企业财务柔性保有水平的警戒线,这是笔者进一步开展的研究工作。

表5 融资约束(以企业规模、是否支付股利、产权性质为代理变量)调节作用的检验结果

[1]曾爱民,张纯,魏志华.金融危机冲击、财务柔性储备与企业投资行为——来自中国上市公司的经验证据[J].管理世界,2013(4):107-119.

[2]葛家澍,占美松.企业财务报告分析必须着重关注的几个财务信息——流动性、财务适应性、预期现金净流入、盈利能力和市场风险[J].会计研究,2008(5):3-10.

[3]DEANGELO H,DEANGELO L.Capital structure,payout policy,and financial flexibility[R].Marshall School of Business Working Paper No.FBE,2007:2-6.

[4]BYOUN S.Financial flexibility and capital structure decision[J].Social Science Research Network,2011(3):1349-1378.

[5]GAMBA A,TRIANTIS A.The value of financial flexibility[J].The Journal of Finance,2008,63(5):2263-2296.

[6]曾爱民,傅元略,魏志华.金融危机冲击,财务柔性储备和企业融资行为——来自中国上市公司的经验证据[J].金融研究,2011(10):155-169.

[7]CAMPELLO M,GRAHAM J R,HARVEY C R.The real effects of financial constraints:evidence from a financial crisis[J].Journal of Financial Economics,2010,97(3):470-487.

[8]BANCEL F,MITTOO U R.Financial flexibility and the impact of the global financial crisis:Evidence from France[J].International Journal of Managerial Finance,2011,7(2):179-216.

[9]SINGH K,HODDER J E.Multinational capital structure and financial flexibility[J].Journal of International Money and Finance,2000(19):853-884.

[10]CHANG K-C,JACKSON J,GROVER V.E-commerce and corporate strategy:an executive perspective[J].Information &Management,2003,40(7):663-675.

[11]DREYER B,GRØNHAUG K.Uncertainty,flexibility,and sustained competitive advantage[J].Journal of Business Research,2004,57(5):484-494.

[12]ARSLAN O,FLORACKIS C,OZKAN A.Financial flexibility,corporate investment and performance:evidence from East Asian firms[J].Review of Quantitative Finance and Accounting,2012.

[13]BATES T W,KAHLE K M,STULZ R M.Why do US firms hold so much more cash than they used to?[J].The Journal of Finance,2009,64(5):1985-2021.

[14]邓明然.企业理财系统柔性及其评价研究[J].武汉理工大学学报,2002,24(10):96-98.

[15]赵湘莲,韩玉启.企业财务管理柔性水平的动态监控[J].工业技术经济,2005,24(2):131-133.

[16]KEYNES J M.The General Theory of Employment Interest and Money[M].New York:Harcourt,Brace and Company,1936.

[17]GREENWALD B,STIGLITZ J E,WEISS A.Informational imperfections in the capital market and macroeconomic fluctuations[J].The American Economic Review,1984,74(2):194-199.

[18]MYERS S C,MAJLUF N S.Corporate financing and investment decisions when firms have information that investors do not have[J].Journal of Financial Economics,1984,13(2):187-221.

[19]ALMEIDA H,CAMPELLO M,WEISBACH M.The cash flow sensitivity of cash[J].The Journal of Finance,2004,59:1777-1804.

[20]DENIS D J,SIBILKOV V.Financial constraints,investment,and the value of cash holdings[J].Review of Financial Studies,2010,23(1):247-269.

[21]HAN S,QIU J.Corporate precautionary cash holdings[J].Journal of Corporate Finance,2007,13(1):43-57.

[22]顾乃康,孙进军.融资约束、现金流风险与现金持有的预防性动机[J].商业经济与管理,2009(4):73-81.

[23]ACHARYA V V,ALMEIDA H,CAMPELLO M.Is cash negative debt?A hedging perspective on corporate financial policies[J].Journal of Financial Intermediation,2007,16(4):515-554.30.

[24]GARCÍA-TERUEL P J,Martínez-Solano P,Sánchez-Ballesta J P.Accruals quality and corporate cash holdings[J].Journal of Accounting and Finance,2009,49(1):95-115.

[25]HUBBARD R G.Capital market imperfections and investment[J].Journal of Economic Literature,1998,35:193-225.

[26]万晏伶,杨俊.我国制造业上市公司信用风险研究——基于KMV 模型[J].技术经济,2011(5):119-123.

[27]连玉君,彭方平,苏治.融资约束与流动性管理行为[J].金融研究,2010(10):158-171.