我国上市公司内部控制缺陷披露的治理效应研究:基于董事会领导结构的经验分析

周 兰,何安亿,李志军

(1.湖南大学工商管理学院,长沙410079;2.湖南工业大学财经学院,湖南株洲412007)

一、引言

内部控制是解决现代企业中委托代理问题的有效机制,而内部控制缺陷意味着股东对于经理人监督的不足及委托代理问题的加剧。内部控制缺陷披露成为链接企业内部治理机制与公司外部治理机制、有效降低委托代理成本的途径。我国财政部等五部委于2010年颁布的《企业内部控制评价指引》与《企业内部控制审计指引》自2011年起逐步开始在两市主板上市公司中实施,其不仅对上市公司内控信息披露提出了更严格的要求,也标志着我国全面进入强制性内部控制信息披露时代。然而我国上市公司所披露的内部控制缺陷比例却远低于人们预期。据统计,在我国实行强制性内部控制信息披露的初年,沪深两市A股市场中出具了内部控制自我评价报告的2240家公司中仅66家公司反映存在内部控制缺陷,其中只有2家披露内部控制重大缺陷(或被出具内部控制审计否定意见)。与美国实行强制内部控制信息披露初年相比,我国内部控制重大缺陷披露比例仅为0.089%,远低于美国资本市场的2.37%。①我国数据来自国泰安CSMAR数据库,美国数据来自Kinney等(2012)。[1]这一数据对比不仅引起了学术界与实务界的广泛关注,同时也引发人们对于我国内部控制信息披露制度实施效果的思考。我国内部控制缺陷披露仅仅是内控信息披露制度下为应对监管机构的产物,还是可以真正促进公司内部治理水平提高的有效激励?

董事会作为公司内部治理机制的核心,其领导结构是影响董事会职能发挥和公司内部治理效率的重要因素。基于此,本文从董事会领导结构(即董事长与总经理是否兼任)这一公司内部治理结构特征入手,以我国沪深两市A股市场2011~2012年期间披露的内部控制自我评价报告的公司为研究样本,检验我国上市公司内部控制缺陷披露所产生的治理效应。研究发现:一方面,董事会领导结构为两职合一时,公司不倾向于披露内部控制缺陷信息,削弱了内部控制信息披露机制对于降低代理成本的作用。另一方面,虽然我国上市公司内部控制缺陷披露促进了两职合一公司的两职人员变动,提供了改进内部治理结构的激励,但并未真正起到实现两职分离的公司治理结构改善作用。研究结论同时表明,虽然我国目前内部控制缺陷披露的治理效应有限,但由于公司本身不具有改进治理结构的自主性,而内部控制信息披露制度可以为公司改善治理水平提供动力,因而对我国资本市场而言存在必要性。

二、理论分析及研究假设

在所有权和经营权分离的现代企业中,以总经理为代表的经理人与股东之间存在委托代理问题。而内部控制信息披露之所以能解决委托代理问题,原因在于公司董事会等通过内部控制缺陷等信息更好地了解了企业内部控制设计及实施的真实情况,促使企业对于内部控制缺陷的修正,同时使处于信息劣势而无法直接了解和监督管理层行为的中小股东可以了解更多企业运营过程中所面临的重大风险,降低企业内外部信息不对称问题。然而从董事会领导结构来看,董事长与总经理的两职合一意味着经理人与股东之间委托代理契约关系的变化,经理人从代理人身份转变为委托人与代理人的双重身份,获得治理层经营决策权与管理层经营生产权的双重权力;同时经理人对于治理层的影响范围得到扩大,导致董事会独立性和监督管理层有效性的降低。其结果就包括两种可能,一是具有委托人和代理人双重身份的经理人具有更大的凌驾内部控制之上和侵害其他股东利益的机会,同时其处于信息优势地位,可能对于内部控制缺陷情况不进行披露或选择性披露,使处于非控制权的其他委托人无法观测到代理人的努力程度及其他行为;二是即使作为委托人的股东通过企业业绩下滑或内部控制缺陷等可观测信息发现经理人的非理性行为,但由于经理人兼任董事长,使得董事会对于经理人激励机制失效,股东仍难以解除契约而任由经理人侵占其利益,导致委托代理成本的增加。

我国《企业内部控制基本规范》及《内部控制评价指引》明确指出:董事会不仅要负责内部控制的建立健全和有效实施,而且要对内部控制信息披露的真实性负责。可见董事不仅直接影响到董事会在监督内部控制有效性与管理层方面的治理效率,也会直接影响企业内部控制缺陷等信息能否及时并如实地对外披露。Krishnan(2005)、[2]Hoitash 等(2009)[3]发现,企业内部控制缺陷披露和公司董事会特征及职能密切相关。而从董事会领导结构这一董事会独立性特征来看,董事长与总经理两职合一会降低董事会独立性,不利于董事会监督职能的发挥,且Chen等(2010)[4]发现,对于中国上市公司而言,两职合一还可能导致管理层与政府官员的合谋及攫取公司财富行为,因而两职分离的设置更有利于公司治理效率的提高及委托代理问题的解决。因此,本文认为董事会领导结构两职合一不利于企业内部控制信息披露,不利于委托代理成本的降低,提出假设1:

假设1:公司的总经理和董事长两职合一与企业内部控制缺陷披露负相关。

从信息传递理论来看,有效的资本市场会通过内部控制信息披露将高质量公司与较差公司区别开,既对内部控制缺陷披露公司做出消极反应,例如股价的下跌,也会对高质量内部控制公司做出积极反应,如降低其外部融资成本等。资本市场对于企业内部控制质量的高低所进行的区分,会激励企业为进一步提高投资者对于报表的信赖程度和实现企业交易费用的节约而改善公司治理结构,披露更多关于公司内部控制有效性的信息。同时,Larcker等(2007)[5]认为,内部控制重大缺陷的披露本质上就是向市场传递企业重大负面信息,这一负面事件会打破企业原本的公司治理均衡。而企业为了再次实现公司治理均衡,会对改变现有治理机制及治理结构的激励因素与抑制因素进行分析与权衡,获得改变治理结构缺陷的动力,比如是否应变更治理层人员等,从而投入更多精力以增强公司治理水平。

董事会监督有效性的前提是其独立性不受损害,然而董事长与总经理的两职合一不仅为其利用和隐瞒内部控制缺陷以侵害中小股东利益提供机会,不利于企业内部控制缺陷的暴露和内部控制水平的提高;同时也增加了总经理“驾驭”董事会的可能,使其在公司业绩长期不佳情况下仍能保住职位以谋取自身利益最大化。两职合一不仅降低了董事会独立性及其治理效率,也更可能造成公司治理结构的僵化,为公司治理失败埋下隐患。在外部治理机制不断强化并与公司内部治理联系更为紧密的市场环境下,企业很可能利用内部控制缺陷披露这一负面事件的契机来改善公司内部治理结构,改变两职合一的治理结构缺陷,提高公司内部治理效率。因此,本文提出假设2a及2b:

假设2a:对于两职合一公司而言,内部控制缺陷披露与公司次年的两职人员变更正相关。

假设2b:对于两职合一且当年披露了内部控制缺陷的公司,其在次年发生的两职人员变更有助于两职人员发生分离。

三、研究设计

(一)样本选择及数据来源

我国自2011年起开始逐步实施强制性内部控制信息披露制度,对于企业内部控制缺陷的认定及披露进行了更为严格和明确的要求,因此,本文选取我国2011~2012年的公司样本进行研究。本文研究样本的机构投资者持股比例数据来自于RESSET金融数据库,其余财务数据来自国泰安CSMAR数据库,内部控制缺陷披露变量的缺失数据由手工搜集。在剔除金融及保险类上市公司、剔除当年被ST的公司、剔除未披露内控制自我评价报告以及相关变量数据缺失的公司后,最终得到2011~2012两年沪深两市A股市场共计2280个研究样本。为消除极端值的影响,对所有连续变量逐年按上下1%的比例进行了Winsorize处理。

(二)检验模型及变量定义

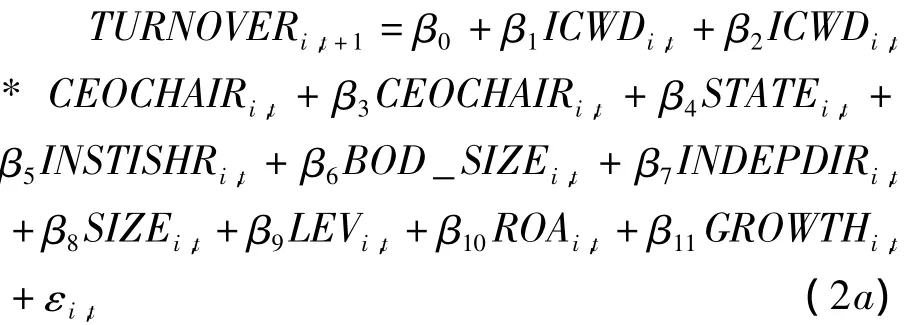

第一,为检验假设1,本文估计模型(1)以测试董事长两职合一对于企业内部控制缺陷披露的影响,检验模型如下:

其中,ICWDi,t为因变量,若发生内控缺陷披露则取值为 1,否则取 0。CEOCHAIRi,t为自变量,若两职合一则取值为1,否则为0。由于管理层就内部控制的自我评价报告(简称自评报告)所反映的内部控制期间涵盖期末在任管理层的任职期间,期末两职状态对于内部控制缺陷发现及披露过程会产生重要影响,故本文选取公司在财务报表期末时的两职合一状态进行研究。控制变量分别包括股权特征变量(国有性质STATE、机构持股比例INSTISHR)、治理层特征变量(董事会规模BOD_SIZE、独立董事比例INDEPDIR)、外部治理特征变量(内部控制审计ICA)、公司特征变量(公司规模SIZE、财务杠杆LEV、总资产收益率 ROA、公司成长性GROWTH)。

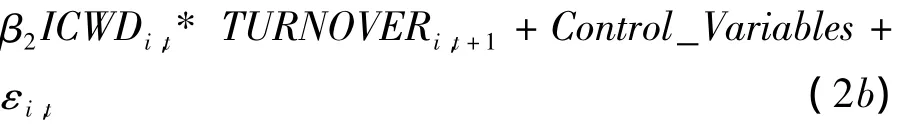

第二,为检验假设2a,本文通过模型(2a)来测试两职合一公司在内部控制缺陷披露后的次年是否更可能发生董事长或总经理的变更,即内部控制缺陷披露对于两职合一公司的两职人员变更率的影响,以测试内部控制缺陷披露对于公司改善治理结构是否产生激励作用。

其中,TURNOVERi,t+1为因变量,若发生两职人员变更则取值为1,否则为0。由于内部控制缺陷披露所导致的人员变更体现为自愿性变更,而退休一般为非自愿性变更,因此,本文剔除变更原因为退休的数据,若公司发生变更且离职原因不为退休时取值为1,否则为 0。ICWDi,t*CEOCHAIRi,t为交互项,表示两职合一公司 i在第t年披露内部控制缺陷,与 CEOCHAIRi,t变量共同验证内部控制缺陷披露对于两职合一公司人员变更率的影响,其余控制变量同上。

第三,为验证假设2b,本文选取研究样本中董事长两职合一的公司子样本,通过模型(2b)测试两职合一公司在内部控制缺陷披露后所发生的两职人员变更对于董事会领导结构的影响,即两职人员变更是否与董事长两职分离正相关,以此研究内部控制缺陷披露对于两职合一公司变更率的影响是否真正起到了改善公司内部治理结构的效果,是否促进了董事会独立性的提高。

其中,BOD_INDPi,t+1表示公司 i第 t+1 年年末出现董事长与总经理两职人员分离,用以检验内部控制缺陷披露的治理效应,即内部缺陷披露是否有助于董事会独立性的提高,若发生两职人员变更后两职分离则取值为1,否则为0。ICWDi,t*TURNOVERi,t+1为交互项,表示两职合一公司在披露内部控制缺陷后的次年发生两职人员变更,与TURNOVERi,t+1共同检验内部控制缺陷披露下,变更两职人员的行为是否具有改善公司董事会领导结构的影响,是否有利于董事会独立性的提高。另外,为进一步检验两职人员变更对于公司治理结构的影响,研究将两职人员变更(TURNOVERi,t+1)进行了区分,包括董事长变更(CHAIR_TURNi,t+1)与总经理变更(CEO_TURNi,t+1)。

四、实证检验

所选样本中,两职合一(CEOCHAIR=1)样本数为424,不存在两职合一(CEOCHAIR=0)样本数为1856。统计结果表明,两职合一样本组的内部控制缺陷披露(ICWD)、两职人员变更(TURNOVER)、企业性质(STATE)、董事会人数(BOD_SIZE)、独立董事比例(INDEPDIR)、内部控制审计(ICA)、公司规模(SIZE)、资产收益率(ROA)、公司成长性(GROWTH)的均值均与对照组存在显著差异,为本文假设1提供了初步证据,即董事长两职合一不利于公司内部控制缺陷的披露。

表1为模型(1)的Logit回归结果,数据显示CEOCHAIR系数在10%水平下显著小于0(X2=3.099),表明公司董事长与总经理的兼任与公司内部控制缺陷披露负相关,即董事长两职合一不利于公司内部控制缺陷披露。这一结果支持了假设1。从控制变量来看,STATE与内控缺陷披露存在显著正相关关系,表明较非国有企业而言,国有企业更可能披露内控缺陷。其原因可能在于,一方面国有企业更具规模优势,且部分国有企业在经济业务性质上具有特殊性,业务流程也更为复杂,因而企业内部控制系统中存在缺陷的可能性更大;另一方面,国有企业具有更为特殊的委托代理形式,其本身具有更强的完善公司治理结构动机,并且相较于非国有企业,国有企业要接受更严格的外部监管约束,因而企业更可能也更倾向于披露其内部控制缺陷。

表1 模型(1):两职合一与内控缺陷披露

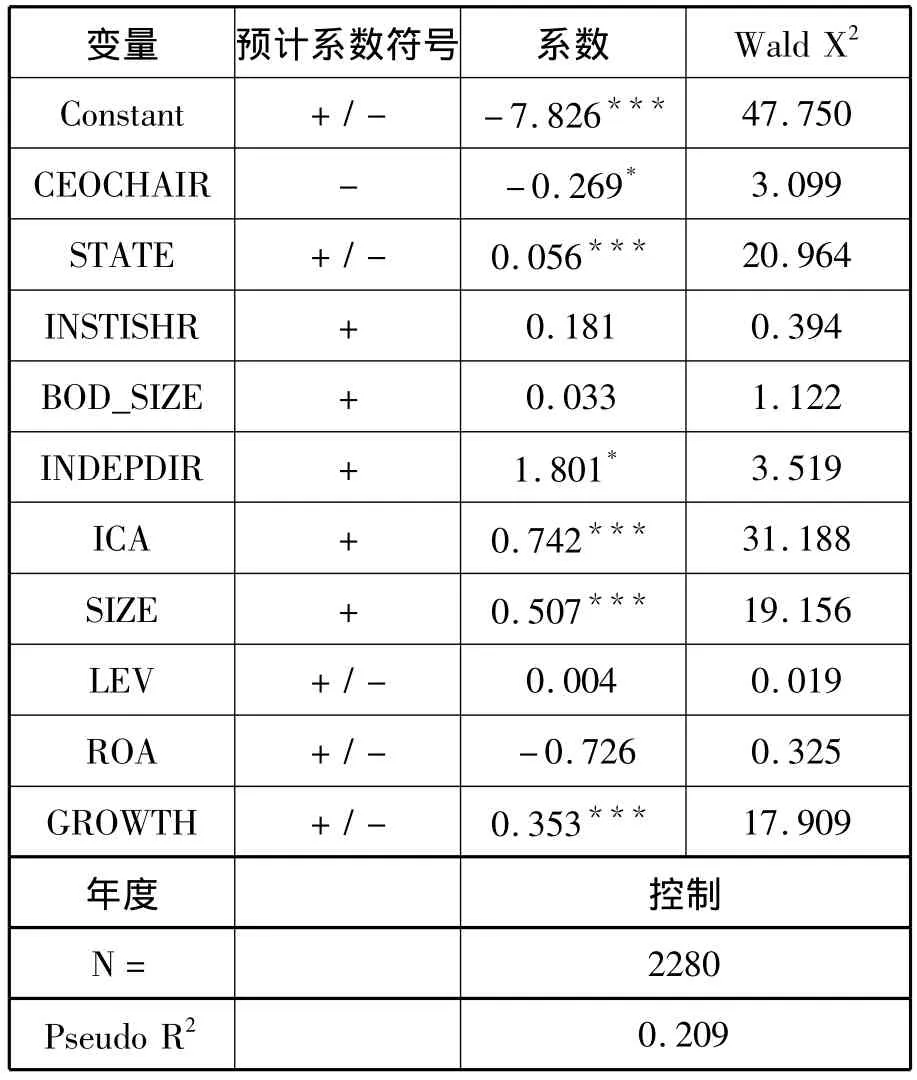

表2为模型(2a)及模型(2b)的回归结果。模型(2a)回归结果中,CEOCHAIR系数在1%水平下显著小于 0(X2=13.518),而交互项(CEOCHAIR*ICWD)的系数在10%水平下显著大于0(X2=3.472),表明当公司处于两职合一的状态时,其不倾向于发生两职人员变更,但内部控制缺陷的披露为公司在次年变更两职人员提供了激励。就公司自愿发生两职人员变更的可能性较小,只有引入外部治理机制为企业提供更多约束,才会促使企业对治理结构缺陷进行改善。而内部控制信息披露机制为企业改善治理结构提供了更多激励,有助于缓解委托代理问题。这些结果支持了假设2。此外,ICA与公司两职人员变更存在显著正相关关系,表明内部控制审计对于公司次年的两职人员变更存在促进作用。

模型(2b)回归结果中,A栏显示总经理变更、内部控制缺陷披露与两职分离的关系,B栏表示董事长变更、内部控制缺陷披露与两职分离的回归结果。A栏数据显示,CEO_TURN系数在1%水平下显著大于0(X2=50.385),而交互项(CEO_TURN*ICWD)的系数在模型中不显著,表明在内部控制缺陷披露下的总经理变更对于两职人员分离的正向影响不显著,但未披露内部控制缺陷的两职合一公司中所发生的总经理变更明显促进了两职分离。同时,B栏回归结果中CHAIR_TURN及交互项(CHAIR_TURN*ICWD)的系数符号与显著性均未发生改变,表明内部控制缺陷披露对于两职合一公司通过董事长变更以实现两职分离的治理效应不明显。这一结果表明,内部控制缺陷披露虽然为公司改善内部治理结构提供了激励,促进了两职合一公司的人员变动,但公司并没有通过变更两职人员实现两职分离,没有从实质上起到改善公司治理结构的治理效应。同时,B栏数据显示ICA系数在5%水平下显著大于0,而A栏ICA系数在模型中不显著,表明我国内部控制审计在一定程度上发挥了改善公司治理结构的积极作用,但效果并不突出。

表2 模型(2a)及(2b):内部控制缺陷、两职人员变更及两职分离

五、研究结论

本文以2011~2012年我国两市A股上市公司为样本,基于委托代理理论及信号传递理论分析了公司治理结构中董事会两职合一对于内部控制缺陷披露的影响,以及内部控制缺陷披露对于两职合一公司的治理效应,并得出如下研究结论。首先,董事会领导结构,即董事长与总经理是否两职合一对于内部控制信息披露质量具有显著影响。若董事长与总经理兼任时,公司越不倾向于披露内部控制缺陷情况,不利于企业内外部信息不对称的降低。其次,虽然我国上市公司内部控制缺陷披露会为公司改进内部治理结构提供激励,促使两职合一企业在次年发生两职人员变更,但内部控制缺陷披露并没有通过促进人员变更起到改善公司治理结构的作用。这一结论表明,目前我国内部控制缺陷披露对于公司治理改善的促进作用尚不明显,信息披露质量有待提高。

本文研究的不足之处在于仅研究了《内部控制评价指引》及《内部控制审计指引》颁布后,中国上市公司内部控制缺陷披露的情况,在样本数量和时间跨度上存在局限性;同时未探讨内控缺陷披露在其他公司治理结构上的治理影响。随着内部控制评价及内部控制审计在我国上市公司实施范围的逐步扩大,随着各公司在内控自我评价及信息披露方面经验的积累,相信我国内部控制缺陷披露的治理效应会得到充分反映,未来关于内部控制信息披露的研究会得到不断完善。

[1]Kinney W R Jr,M L Shepardson.Do Control Effectiveness Disclosures Require SOX 404(b)Internal Control Audits?A Natural Experiment with Small U.S.Public Companies[J].Journal of Accounting Research,2011,49(2):413-448.

[2]Krishnan J.Audit Committee Quality and Internal Control:An Empirical Analysis[J].The Accounting Review,2005,80(2):649-675.

[3]Hoitash U,R Hoitash,J Bedard.Corporate Governance and Internal Control over Financial Reporting:A Comparison of Regulatory Regimes[J].The Accounting Review,2009,84(3):839-867.

[4]Chen J J,X Liu,W Li.The Effect of Insider Control and Global Benchmarks on Chinese Executive Compensation[J].Corporate Governance:An International Review,2010,18(2):107-123.

[5]Larcker D,S Richardson,I Tuna.Corporate Governance,Accounting Outcomes,and Organizational Performance[J].The Accounting Review,2007,82(4):963-1008.