商业银行贷款集中度对不良贷款率的影响

魏晓琴,张祥娟

(中国海洋大学 经济学院,山东 青岛 266100)

在经济增长乏力背景下,中国银行业风险也在加大。根据银监会统计,截至2014年上半年,中国银行业金融机构不良贷款余额6943亿元,较2013年年底上升1022亿元,已超过2013年全年不良贷款增加规模的992亿元。其中,16家上市商业银行不良贷款余额达5580亿元,不良贷款余额和不良贷款率双升。为有效遏制不良贷款问题,各家银行纷纷查找问题根源,采取相应措施。其中遏制贷款集中问题被各家银行高度关注。本文采用行业集中度、地区集中度和客户集中度三个变量来测算国有商业银行、股份制商业银行和城市商业银行三类银行的贷款集中度,并通过建立回归模型对比分析这三类银行的贷款集中对不良贷款率的影响。

一、相关文献综述

对于贷款集中度与不良贷款率的关系问题,已有不少学者已经进行了大量研究。主要可以分为以下五个方面:

一是贷款集中度的内涵。Fiseher(1993)认为贷款集中主要指贷款的投放及贷款金额的集中度。而L.Douglas Smith 和 Edward C.Lawronce(1995)认为贷款集中是指贷款的长期性趋势,并通过关注贷款的长期性趋向所带来的贷款集中度风险,得出贷款的长期性趋向容易导致银行的流动性风险。徐进前(2002)认为贷款集中是非均衡条件下信贷资源配置的一种方式。

二是贷款集中的成因。G.Hwan Shin,James W.Kolari(2004)通过对日本信贷市场的研究发现,日本商业银行在投放贷款时,对贷款进行了等级划分,等级越高,贷款集中现象越明显,这种现象是由信息的不完全所导致,银行对于等级较高的企业投放更多的贷款。孙琴月(2008)在研究中分析了信贷集中产生的原因,主要包括国家政策的干预、银行经营观念的转变、信贷管理体制高度集中、银行间恶性竞争等,着重揭示了商业银行贷款集中现象所带来的负面影响。

三是贷款集中带来的风险及监管。Schwaiger and Gerhard Winkler(2009)利用奥地利大型商业银行1997~2003年间的数据分析了银行贷款投向行业及规模的多元化对风险、成本收益的影响,发现虽然贷款多元化提高了银行成本,但降低了银行风险并提高了收益,并且贷款多元化对银行的资本化也是有利的。毛永斌等(2007)对房地产贷款集中度风险进行分析,发现商业银行房地产贷款集中度越高,其风险引发的危害越大。颜新秀、王睿(2010)分析了新资本协议中对贷款集中度的监管要求,总结了集中度风险计量的方法及国际经验,并提出了对我国银行业贷款集中度风险计量与监管的启示。

四是对贷款集中的测算。吕姝仪(2009)采用绝对集中度、赫芬达尔指数两个指标,通过对市场结构类型进行划分,对我国投资银行业主要业务以及整体规模的市场集中度进行了测算和分析。张铁铸(2004)采用Herfindahl指数衡量商业银行贷款投放的多元化程度,建立回归模型考察了贷款多元化对商业银行风险和收益水平的影响。王海霞(2009)用单一客户贷款比例、最大十家客户贷款比例来衡量城市商业银行的贷款集中度,实证分析上市商业银行的客户贷款集中度对风险和收益的影响。

五是贷款集中的影响。王富华、姜姗姗(2012)采用市场集中度指标(HHI),通过建立回归模型分析贷款集中对上市银行风险与收益的影响来衡量上市银行的贷款集中度,发现近年来上市银行贷款的行业集中度呈下降趋势,地区集中度呈略上升趋势,行业集中和地区集中与上市银行的经营风险均没有显著关系。王旭(2013)选取18家商业银行2005~2011年间的面板数据,通过设计变量和面板数据模型,实证检验银行贷款集中度对商业银行资产收益率、不良贷款率、经营稳健性和资本充足率的影响,结果显示,贷款集中度对商业银行资产收益率、经营稳健性和资本充足率具有反向影响,对不良贷款率具有正向影响;贷款集中度的影响在不同类型商业银行之间存在结构性差异。

综合目前商业银行贷款集中度的研究现状,主要表现出了以下四个特点:一是定性研究多于定量研究,大部分学者主要对贷款集中的内涵、成因,带来的风险等进行了描述性统计分析,缺乏基于贷款集中表现形式的完整系统的测算;二是多为对集中度中某一指标的分析,缺乏对贷款集中的行业集中、地区集中和客户集中的全面分析;三是多为对某一类银行的贷款集中分析,缺乏对不同性质银行的对比分析;四是由于我国商业银行贷款集中度的监管刚刚起步,对如何完善监管的论述较少。因此,本文将采用行业集中度、地区集中度、客户集中度三个指标对国有银行、股份制银行、城商行三类银行进行对比分析。

二、商业银行贷款集中度的测算

(一)数据来源

由于上市商业银行年报齐全、公司治理结构较好,考虑到数据的可得性,因此本文选取2009~2013年我国16家上市商业银行作为研究对象,根据16家银行的年报,整理得到各家银行不良贷款率、贷款集中度的相关数据,为以后的描述性统计分析和实证分析做好必要的准备。本文选取的16家上市商业银行可以分为三类:第一类是国有商业银行,包括中国银行(601988)、中国农业银行(601288)、中国工商银行(601398)、中国建设银行(601939)、交通银行(601328),第二类是股份制商业银行,包括光大银行(601818)、浦发银行(600000)、民生银行(600016)、平安银行(000001)、华夏银行(600015)、兴业银行(601166)、招商银行(600036)、中信银行(601998),第三类是城市商业银行,包括南京银行(601009)、宁波银行(002142)、北京银行(601169)。

(二)变量的选取

1.不良贷款率(BLR)。不良贷款率指金融机构不良贷款占总贷款余额的比重。不良贷款是指在评估银行贷款质量时,把贷款按风险基础分为正常、关注、次级、可疑和损失五类,其中后三类合称为不良贷款。金融机构不良贷款率是评价金融机构信贷资产安全状况的重要指标之一。不良贷款率高,说明金融机构收回贷款的风险大;不良贷款率低,说明金融机构收回贷款的风险小。

2.贷款集中度。商业银行贷款投向集中体现为行业集中、地域集中、客户集中、期限集中等。考虑到数据的可得性、一致性和代表性,本文选取客户集中、行业集中以及地域集中三个指标来分析我国上市商业银行的贷款集中度情况。

(3)客户集中度指数(CHD)。用前10大客户贷款占比来表示,即最大10家客户贷款余额占资本净额的比重。

(三)贷款集中度的描述性统计

根据上市商业银行年报资料,分别计算各银行贷款的行业集中度,地区集中度,客户集中度,并用EXCEL进行计算,得到以下初步统计结果(见表1)。

表1 描述性统计分析

由表1的描述性统计可以看出,16家上市商业银行中,国有商业银行的三个集中度指标都比较小,而城市商业银行的三个集中度指标都比较大,股份制商业银行的三个集中度指标在三类银行中居中。产生这种现象的原因可能是由于国有商业银行的发展历史比较长久,贷款的内外部监管相对完善,业务模式相对成熟。对比而言城市商业银行起步相对较晚,多数的城市商业银行在行业贷款管理领域还处于起步阶段,大多还停留在静态控制阶段,公司类贷款中大额贷款所占比例较大,另外受地区经济发展特点的影响,贷款结构中的客户集中度相对较高。

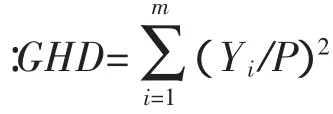

由图1各类银行的贷款集中度走势图可以看出:(1)贷款的行业集中度均呈现上升趋势。产生这种现象的原因可能是由于钢贸、房地产等行业的发展使得行业集中度被整体抬高。(2)贷款的地区集中度、客户集中度都呈下降趋势,其中客户集中度下降幅度相对较大,这可能是由于随着信息技术的发展,地域对贷款投向的影响越来越小,同时由于我国对贷款集中的监管主要在客户集中方面,即要求对同一借款人的贷款余额占商业银行资本余额的比例不得超过10%、对最大10家客户的贷款余额占商业银行资本余额的比例不得超过50%的标准,从而限制了贷款对客户的集中投放。

图1 商业银行贷款集中度走势图

三、商业银行贷款集中度对不良贷款率影响的实证分析

(一)单位根检验

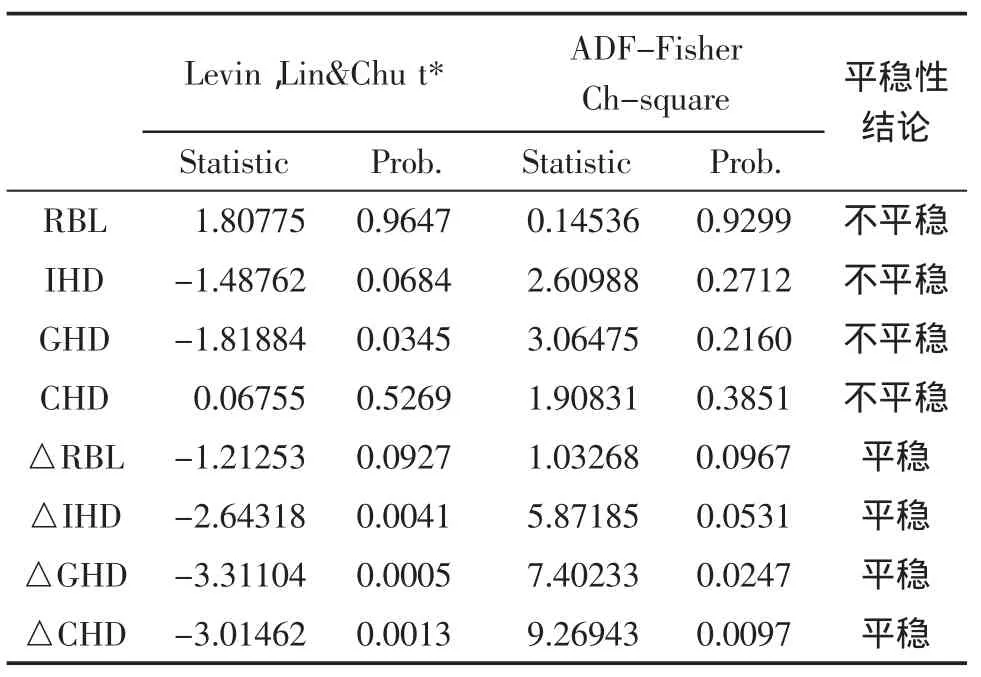

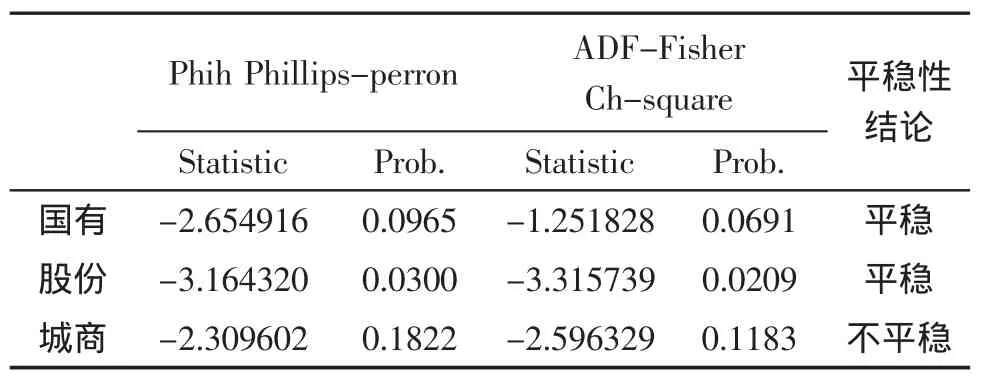

为避免“伪回归”现象的出现,先对样本数据进行平稳性检验。用Eviews6.0软件对样本数据进行单位根检验。单位根检验统计结果如表2、表3、表4所示。

由表2单位根检验统计结果可以看出:国有商业银行的行业集中度(IHD)、地区集中度(GHD)概率值在LLC(Levin-Lin-Chu)检验和Fisher-ADF检验中分别为 0.1141、0.4698、0.5581 和 0.8379,均大于0.1的显著性水平,因此不能拒绝原假设“面板序列具有单位根”,变量为非平稳序列;对商业银行的地区集中度指标的面板序列进行一阶差分后再进行单位根检验结果的概率值均小于0.1的显著性水平,因此拒绝了“面板序列具有单位根”的原假设,即各个变量的一阶差分都是平稳序列,因此所有变量一阶单整。同理,股份制商业银行、城市商业银行的各个变量也在一阶差分后平稳,因变量一阶单整,分别见表3、表4。

表2 国有商业银行贷款数据的单位根检验结果

表3 股份制商业银行贷款数据的单位根检验结果

表4 城市商业银行贷款数据的单位根检验结果

(二)协整检验

通过Eviews6.0统计软件的检验可以看出16家上市商业银行的时间系列数据是非平稳的,它们进行一阶差分后变平稳,不过这样会失去总量的长期信息,而这些信息对问题分析又是必要的,所以用协整来解决此问题。对面板数据进行协整检验分为两个步骤,首先建立面板数据的回归模型,然后对所建立回归方程的残差用Eviews6.0软件的LLC(Levin-Lin-Chu)检验和Fisher-ADF检验两种检验方法对回归方程所得到的残差进行单位根检验,如果各残差平稳,就说明序数据列之间存在着协整关系。通过 LLC(Levin-Lin-Chu)检验和 Fisher-ADF检验得出结论如表5所示。

表5 商业银行协整关系检验结果

由表5商业银行的协整关系检验结果可以看出,LLC(Levin-Lin-Chu)检验和 Rsher-ADF 检验中,国有商业银行、股份制商业银行的方程残差序列的单位根检验的P值均小于0.1的显著性水平,因此拒绝原假设,回归方程的残差序列不具有单位根,残差序列平稳,各样本数据之间存在协整关系,因此可以建立回归模型。城市商业银行残差序列的单位根检验结果大于0.1的显著性水平,因此接受原假设,残差序列不平稳,不能建立回归模型。产生这种现象的原因可能是由于仅选取了三家城市商业银行,样本数据太少所造成。

(三)回归模型分析

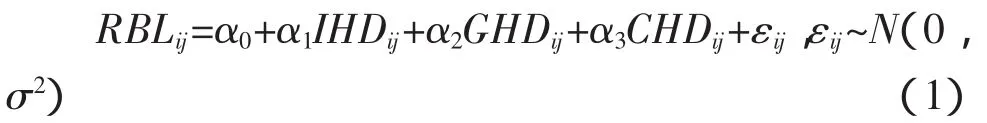

为研究商业银行的贷款集中度对不良贷款率的影响,借助前面得到的数据运用面板数据来建立模型如下:

其中,RBLij代表第i家银行在第j年的不良贷款率,α0为常数项,α1、α2、α3分别为行业集中度、地区集中度、客户集中度的回归系数,εij为残差项,IHDij、GHDij、CHDij分别表示第 i家银行在第 j年的行业集中度、地区集中度和客户集中度。

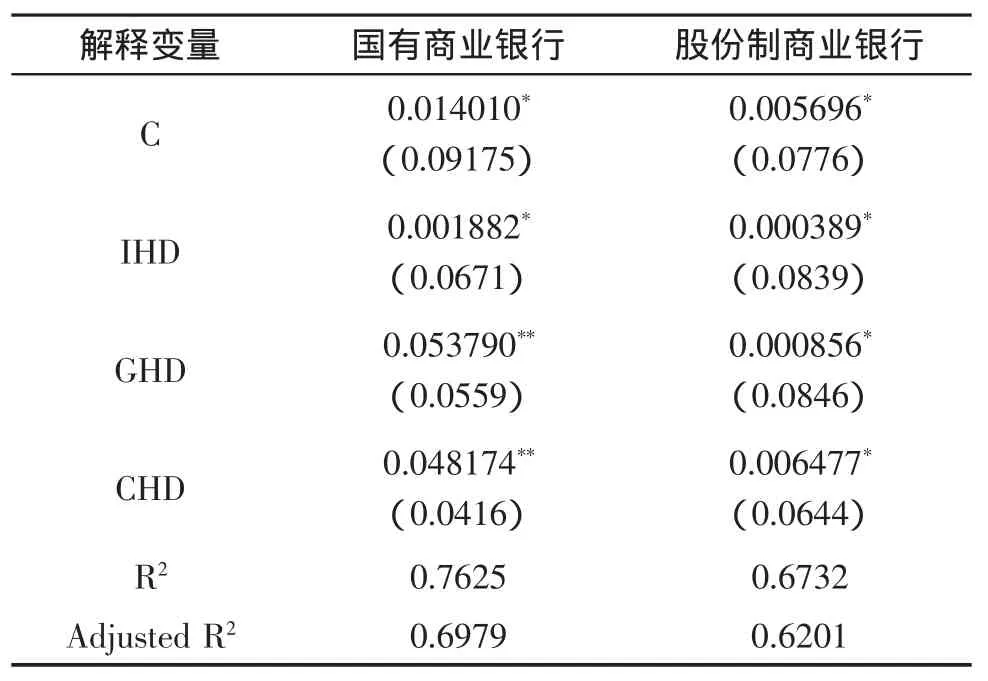

表6 贷款集中度对不良贷款率影响的回归结果

由表6回归结果可知,国有银行和股份制银行回归方程的R2都较高,说明方程的拟合效果较好。因此可以分别得到国有商业银行和股份制银行的回归方程式(2)和(3)。

由以上回归结果和回归方程可以看出,国有商业银行和股份制银行回归方程的所有解释变量均显著,即所有解释变量具有解释能力。其中,客户集中度、行业集中度以及地区集中度的系数都是正数,说明三者与不良贷款率呈现正相关关系,即贷款集中度越高,不良贷款率越高,地区集中度和客户集中度对不良贷款率的影响比行业集中度大。例如国有商业银行的行业集中度(IHD)每增加1单位,不良贷款率增加0.001882个单位;地区集中度(GHD)每增加1个单位,不良贷款率增加0.053790个单位;客户集中度(CHD)每增加1个单位,不良贷款率增加0.048174个单位。另外,回归方程(2)与回归方程(3)相比,回归方程(2)各个变量的系数均大于回归方程(3),说明国有商业银行的行业集中度、地区集中度、客户集中度对不良贷款率的影响要明显大于股份制银行,因此在当前不良贷款率激增的背景下,商业银行尤其是国有商业银行应当高度注意贷款的行业集中度、地区集中度和客户集中度,从而有效降低不良贷款率。

四、结论

本文采用商业银行贷款行业集中度、地区集中度和客户集中度三个变量来测算国有商业银行、股份制商业银行和城市商业银行三类银行的贷款集中度,并通过建立回归模型对比分析了这些银行的贷款集中度对不良贷款率的影响。研究结果表明:商业银行的贷款集中都与不良贷款率正相关,各类商业银行的贷款集中程度与不良贷款的相关程度不同,其中贷款集中度对国有商业银行的影响要大于股份制商业银行,这可能是由于国家的产业政策、银行间的竞争、自身市场定位等造成。各家银行对于较高的贷款集中问题,应该给予充分关注,并采取相应措施予以降低,从而缓解目前的不良贷款激增问题。

五、政策建议

由本文的研究结果可以看出,贷款集中度风险是近年来不良贷款率上升的主要原因之一,对此提出以下建议:

1.完善信贷管理体制。健全的法律、法规是缓解贷款集中问题的关键。因此,一方面要梳理现有的信贷管理制度,使信贷管理由传统、经验型管理向集约化、科学化管理转变;另一方面要建立涵盖行业、区域、客户的多维度监管体系,科学合理地运用监管手段来调节、引导商业银行的信贷行为,建立良好的经济社会法律环境,加强贷款集中风险监管,最终实现对商业银行贷款集中的全方位监管。

2.提高银行的贷款管理能力。随着利率市场化的推进,银行的资产定价能力降低,如果贷款定价不能反映风险,就会导致逆向选择,银行的大量资产将投放给高风险客户,贷款质量下降,不良贷款率上升。因此,银行需要加强组织学习,增强管理人员的风险意识和风险控制能力,同时应充分估计各类贷款的潜在风险,足额计提拨备,加大呆账核销力度,做到应核尽核。

3.建立贷款集中度风险预警机制。为了更科学有效地预防、化解贷款集中度风险,控制不良贷款规模,需要制订相应的风险预警预案。该预警预案应包括三大管理系统:一是预警信号系统,即对围绕贷款发放、管理、收回等各环节的风险信号进行收集、整理,列出和预报主要风险预警信号;二是处置预案系统,即在对贷款风险信号准确识别的基础上,分别给出具体处置方案,采取预防、规避、抑制、补救等多种手段化解贷款风险;三是责任管理系统,即按照风险信号的不同管理层次和不同风险程度制定责任认定及责任处理程序。

4.重新进行市场定位。贷款集中在短期内可以给商业银行带来一定的正面效应,但从长期来看,会造成风险集聚,给银行带来大量损失。因此各商业银行应重新进行市场定位,挖掘中小优质客户,并根据中小客户贷款需要,有针对性地开发相应的信贷方案和风险控制技术。通过贷款客户的分散,行业的分散和地区的分散,降低商业银行的贷款集中度,实现收益的上升和风险的分散,从而提升商业银行的经营稳定性和核心竞争力。

5.加快信息系统与资源共享平台建设。随着我国金融业的迅速发展,现有的数据储备以及共享机制已经难以满足银行的信息需求,大数据时代的来临势在必行。因此要重视数据储备,加强信息系统与资源共享平台的建设,推动计量方法的革新,更精准地监测防范金融风险,从而有利于客户贷款信息的透明化,使银行更加了解客户,实现中小微企业与大企业拥有同等的贷款地位。

[1]Fischer,Gerald C.The Meaning,Measurement,and Control of Credit Concentration[J].Journal of Commercial Lending,1993(3).

[2]L.Douglas Smith,Edward C.Lawrence.Forecasting losses on a liquidating long-term loan portfolio[J].Journal of Banking&Finance,1995:959-985.

[3]G.Hwan shin,James W.Kolari(2004).Do some Lenders have information advantages?Evidence from Japanese credit market data[J].Journal of Banking&Finanee28(2004):2331-2351.

[4]张铁铸.贷款多元化与商业银行经营状况的实证研究——基于上市银行经营风险和收益的研究[J].财经研究,2004(7).

[5]王海霞.银行风险、收益与客户贷款集中度——基于城市商业银行的实证分析[J].金融理论与实践,2009(11).

[6]颜新秀,王睿.银行业集中度风险的计量与监管——国际经验及对我国的启示[J].中国金融,2010(3).

[7]王富华,姜姗姗.基于风险与收益的上市银行货款集中度研究[J].经济经纬,2012(5):166-170.

[8]王旭.商业银行贷款集中度的风险与收益研究——基于中国18家商业银行面板数据的分析[J].金融经济学研究.2013(4).

[9]徐进前.非均衡条件下信贷资源配置选择[J].财贸经济,2002(12).

[10]毛永斌,杨兵,李加.房地产贷款集中度风险与防范[J].现代金融,2007(12).

[11]吕姝仪.我国投资银行业集中度测算及分析[J].北方经贸,2009(5).