中小银行淘金有术

宋奕青

相比国有大行、股份制银行,地方中小银行经营压力日趋增加,需发挥好“草根”特色来化解利率市场化的压力。

9月12日深夜,银监会、财政部和央行三部门发布了《关于加强商业银行存款偏离度、管理有关事项的通知》(简称236号文),指导商业银行设立存款偏离度指标,进一步约束存款冲时点行为。

深夜发文严管吸存

236号文明确规定,银行月末存款偏离度不得超过3%,若超出则自下月起连续暂停准入事项3个月以上。这一文件从9月起执行。对于236号文,业内较为一致的看法是,中小型银行的存款量会受到较大冲击。“大部分的中小商业银行都会受到非常大的影响,我个人粗略算了一下,存款量将下降1/3左右。”渤海银行行长赵世刚表示。

236号文提出了8个不得:不得高息揽储吸存;不得非法返利吸存;不得通过第三方中介吸存;不得延迟支付吸存;不得以贷转存吸存;不得以贷开票吸存;不得通过理财产品倒存;不得通过同业业务倒存。

与此同时,银监会对存款偏离度的监管纠正和处罚措施也可谓非常严厉。“新规中的处罚措施非常严格,预计将在很大程度上抑制目前月末、季末存款大幅波动的现象。”华夏银行发展研究部研究员杨驰表示。236号文指出,对于一年之内月末存款偏离度两次超过3%的银行,适当降低其年度监管评级。236号文对中小银行来说,补充资本金迫在眉睫。

补充资本金迫在眉睫

不过,在业内及专业人士看来,236号文之后,中小银行要么坐视存款流失而相应压缩信贷总规模,要么接受负债成本的进一步上升,而被迫压缩低收益票据和短贷,寻找更高收益的资产。可能与降低融资成本的初衷南辕北辙。

有地方小型商业银行内部人士坦言,监管想通过此举缓解中小企业融资贵的问题或许有些治标不治本。“3%的量化设定意味着存款波动是上也不行下也不行,为了维持存款的稳定银行甚至会花更大的价钱来买存款”。

在此政策下,为了应对存贷比的考核,银行该通过什么方式来吸收存款呢?目前,多渠道补充资本成为近期部分中小银行的“重中之重”。

为了缓解资本之渴,中小银行纷纷从资本市场找“新水源”。南京银行7月发布非公开发行股票的关联交易公告,宣布拟向特定对象非公开发行境内上市人民币普通股股票,募集资金总额不超过人民币80亿元。业内分析认为,这将提高南京银行核心一级资本充足率2.5个百分点左右,确保其未来2至3年风险资产的平稳增长。北京银行近期也表示,计划以登陆H股的形式补充公司一级资本。

上市是更多中小银行不约而同的选择。日前,上海银行、江苏银行、盛京银行、贵阳银行、杭州银行、成都银行6家城商行先后披露IPO申报稿。“过去一段时间,地方中小银行发展速度较快,资本补充的压力普遍存在。新的资本管理规则出台,监管标准更为严格。此外,监管部门对理财、同业业务进行规范,要求表外业务往回转,也导致了地方中小银行资本补充的压力越来越大。”中国社科院金融研究所银行研究室主任曾刚说。

转型需做足“草根”化

业内人士认为,中小银行要在经营和发展中突破原有格局,发挥好“草根”特色是一个重要的举措,中小银行如果能将小微金融、消费信贷、社区金融等做深做细,在银行业整体转型的过程中,反而更有机会形成相对优势。以上海银行为例,在业务体系改革上,该行一方面提高总行层面的经营比重,成立资产管理、衍生品、投行、私人银行、理财等专业部门以培育专业能力;另一方面依托上海本地特色,加大中小企业、养老金融、金融市场等方面的业务。在养老金融服务上,该行积极开拓养老产业链金融服务,围绕养老客户的医、食、住、行等养老生活需求,搭建非金融的养老生活服务平台。

以服务小微企业著称的包商银行,也在微贷技术的基础上,开发出升级版“圈链”模式:针对产业链和商圈进行深入发掘,把整个圈链作为服务对象进行整体开发,以集中介入的方式批量获取客户;同时圈链将核心企业的信用引入上下游小微企业的授信服务,圈链内资金流相对封闭,小微企业相互熟悉、相互监管等特性,增加银行和小微企业之间信息对称性。

掘金金融租赁

与此同时,为突破地域限制,越来越多中小银行已开始发力互联网金融,希望以此来获取更大范围内的客户。如北京银行、重庆银行、上海银行等近期均上线了直销银行业务,包商银行则推出了互联网金融平台“小马bank”。

业内人士认为,不管是传统金融机构还是互联网公司,在竞争中实现互联网技术和金融服务的深度融合必然是行业发展趋势。然而,在银行业转型升级大潮中,中小型银行于今年掀起新一波设立金融租赁公司的热潮。

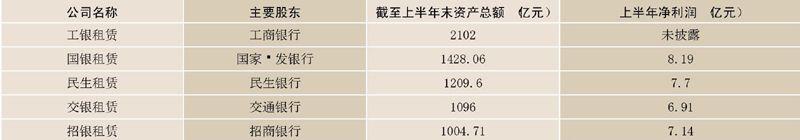

2007年至2008年,工行、建行等大型银行设立了行业政策放开后的首批金融租赁公司。2009年以后,其他上市银行陆续设立了金融租赁。今年,地方性银行成为第三轮金融租赁热潮的主角。今年上半年,北银金融租赁、哈银金融租赁和邦银金融租赁加入了金融租赁行列,控股股东分别为北京银行、哈尔滨银行和成都农商行。银监会监管的金融租赁公司总数达到25家。6月初,广州农商行全资设立的珠江金融租赁获批筹建。7月底,重庆农村商业银行发起设立的渝农商金融租赁获批筹建。此外,已确定申请筹建金融租赁公司的还有宁波银行、徽商银行,以及上海农商行等地方性银行。

融资租赁专家屈延凯表示,银行管理层逐渐意识到,贷款等传统金融方式满足不了中小企业的金融需求,而银行通过发展专业化租赁,能有效满足客户表外融资、加速设备折旧等需求。中国外商投资企业协会副会长、租赁委员会会长李思明称,银行成立金融租赁公司,能够产生协同效应,为客户提供综合化金融服务。

在欧美发达国家,融资租赁已成为仅次于银行信贷的第二大金融工具。中国的融资租赁行业从2004年开始就进入了高速发展阶段,但发展迅速也面临着很多问题,最大的问题是融资,而融资租赁资产证券化的开展为租赁公司开辟了新的融资渠道。