企业信用证结算风险现状及研究综述

张诚 朱艳阳

[摘 要]企业信用证是国际贸易结算中经常的使用的工具之一。通过对企业信用证在国际业务中使用现状的描述性统计,指出了企业在信用证结算过程中风险防范缺失或者不到位。在此基础上,归纳总结了国内外学者对企业信用证结算风险的研究,并指出了研究中还可能存在的缺陷与不足。

[关键词]企业信用证;结算风险;防范措施

[中图分类号]F279.23 [文献标识码]A [文章编号]

2095-3283(2014)08-0047-06

[作者简介]张诚(1977-),四川仪陇人,讲师,博士,研究方向:国际结算、公司金融、企业风险;朱艳阳(1968-),湖北襄阳人,教授,博士,研究方向:金融市场

。

[基金项目]教育部人文社科研究项目,编号:13YJC630218。

随着越来越多中国制造产品打入国际市场并参与国际竞争,企业信用证(letter of credit,简写L/C)作为一种相对比较安全的结算方式,被广泛应用于我国出口企业的国际贸易结算中。尤其是进入后金融危机时代,许多国外进口企业的信用风险意识增强,愿意接受电汇(T/T)预付条款的进口企业较少;而由于后金融危机时期的国外客户信用风险的不稳定性,我国出口企业一般也不愿意接收托收(D/P)付款交单条款。在这种情况下,信用证无疑是进出口双方企业可共同选择的一种较优结算方式,它有利于彼此达成购买意向性合同,这对于维护我国企业产品供应链持续运作发挥至关重要的作用,为我国经济的快速发展也起到了强有力的保障和推动作用。

采用信用证结算方式可以解决全球国际贸易活动中所面临的一个普遍性交易难题:由于进出口企业双方是跨国度、跨地域的,彼此所掌握的交易信用信息往往是不完全、非对称的——即双方企业无法完全了解彼此的信用与风险信息,这便造成双方在贸易过程中难以完全凭借可靠的诚信平台进行交易。企业信用证的出现与发展恰恰能够帮助解决这一全球性的资金结算难题。

一、企业信用证结算与其风险管理现状

(一)使用信用证结算的公司比率与频率高

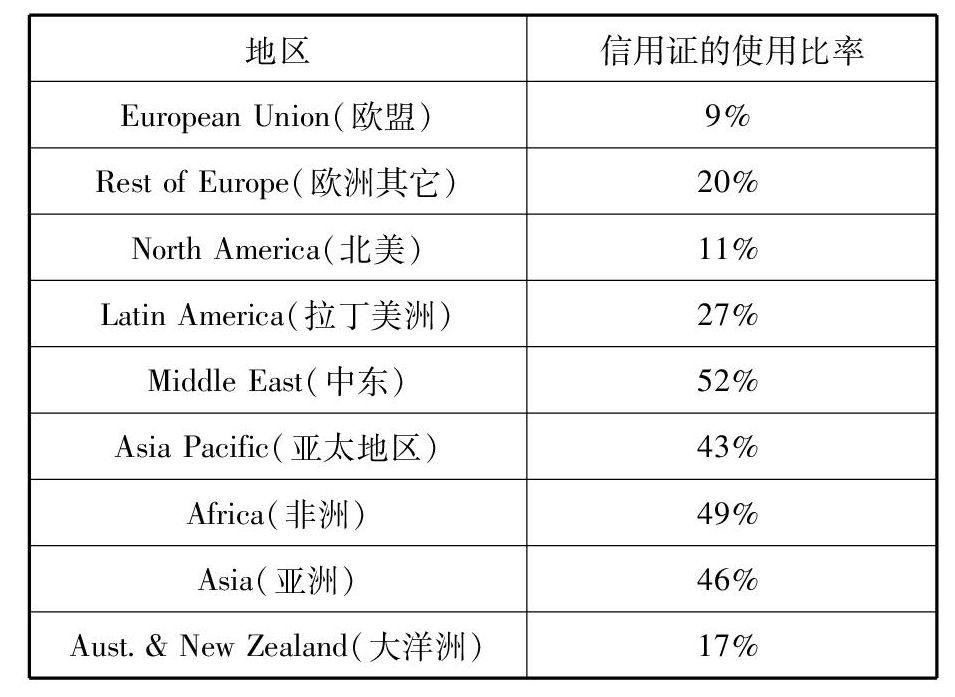

1.一份来自于英国出口研究院的第九次调查报告显示的全球使用信用证的比率如下。

可以看出,我国所处的亚太地区使用信用证比例是43%,亚洲使用率是46%。

表1 地区与信用证使用比率情况

数据来源:Ninth Survey of International Services Provided to Exporters, commissioned by the Institute of Exporters[1]

2.中国银行副行长张燕玲2006年发表在《中国外汇管理》期刊的一篇文章指出:从国际上看,15%的跨国贸易额使用信用证结算。在我国,使用信用证结算的进出口贸易要占到近30%,以2005年进出口总额1.4万亿美元计算,约有4000亿美元是采用信用证结算的[2]。

3.全球国际贸易中每年采用信用证结算的金额超过1万亿美元,大致相当于作为中国第一大债权国持有美国国债的总金额。在美国信用证的开立主要集中在一些规模较大的银行,如 JPMorgan Chase, Bank of America, Citibank, Wachovia, SunTrust, Bank of New York, US Bank, Key Bank, Wells Fargo和Comerica Bank,它们的信用证业务量占美国信用证业务总量的3/4以上,在中国信用证的结算业务主要集中在中国工商银行(ICBC)、中国建设银行(CBC)、中国银行(CB)、中国农业银行(ABC)、交通银行(Bank of Communications)五大国有商业银行,其它一些股份制商业银行如招商银行(CMBC)、浦发银行(SPDB)、中信银行(CITIC)、民生银行(CMSB)等也有较少的一些信用证结算业务。以广东欠发达地区肇庆市为例,据银行统计数据,2009年信用证结算业务共130笔,总金额达18亿美元左右,对于当地经济繁荣的发展起到了较为明显的推动作用。

表2 2005—2007年全国商业银行国际结算

数据来源:知识管理在商业银行国际信用证业务中的应用[3]

(二)信用证风险防范管理不力,拒付现象频繁发生

企业信用证拒付现象严重影响了国际贸易活动的正常运行。我国许多出口企业虽然投入了大量的物力财力来防范信用证风险,但是效果仍不明显,致使修证现象、信用证欺诈案件层出不穷,相关诉讼案件、调解案件频繁出现,下面列举了我国及部分国家权威机构的信用证诈骗统计数据。

1.据联合国贸法会统计,自1979年以来,平均每月有3起欺诈事件发生,大都与信用证有关,每年损失达130多亿美元[4]。自1997年以来,每年仅是信用证下的提单欺诈案件造成的损失就多达130亿美元[5]。现在世界上每年的诈骗总额约为315亿美元,其中约有一半和信用证欺诈有关[6]。美国仅在1995年就因信用证欺诈而损失了5亿多美元[7]。

2.据统计,目前我国企业外贸出口未收账款超过100亿美元,其中属恶意欺诈的拖欠款就高达60%,每年因信用证欺诈造成银行垫款达数十亿美元,因信用证欺诈被骗货、款无法估计[8]。近年来,由于对外贸易中欺诈行为不断出现,我国法院干预开证行在信用证项下付款的案件也越来越多,仅中国银行一家,就有近50个案件涉及信用证,冻结金额约6000万美元[9]。据最高人民法院统计:目前涉外上诉案件中有25%与信用证交易有关[10]。

3.根据香港金融管理局的调查显示,按照香港商业罪案调查科数据, 1998年1月查处的45例信用证相关诈骗案件,涉案金额高达12亿美元。这些案件涉及在香港授权机构开出的信用证不当单据,并使用这些不当单据议付信用证。

4.据浙江省银行协会报告显示,浙江绍兴市14家外汇指定银行承接出口信用证议付业务,2008年10月—2009年1月共承接出口信用证议付业务1.47万笔,总计金额8.78亿美元,遭拒付3798笔,拒付金额2.29亿美元,拒付率高达25.8%。

5.中国农业银行四川分行信用证议付情况见表3[11] 。

表3 2005—2007年中国农业银行四川分行

6.根据国际贸易程序简化署的有关统计,1970年香港的单证不符率达85%,澳大利亚的竟高达90%,而其他一些发达国家的单证不符率一般都高于50%。另外,根据美国密歇根大学教授曼蒂的调查,在所选择的1000套信用证业务的案宗中,符合《UCP500》单据要求的信用证业务只占27%,也就是说大约有73%的信用证业务存在不符点[12]。

另据《世界机电经贸信息》等期刊的调研报道显示,全球信用证结算中,首次交单有60%~70%的单据存在不符点,2007年中国企业因不符点而向外国银行支付的不符点费和修改费用达2亿美元以上。

二、国内企业信用证结算风险与防范研究综述

企业信用证因其安全性及风险损失可控度高,成为贸易双方结算时经常选择的工具之一。目前,部分学者认为由于欧美国家更趋向于使用赊销的结算方式,信用证正在丧失其被优先选择的地位。但他们却忽略赊销一般是建立在使用信用证基础上的这一情况,即赊销贸易双方的信用评判最初往往是从使用信用证结算开始的,并将在其以后的贸易过程中不断考察对方信用度。赊销方式的制度和流程设计在本质上是不具有防欺诈的优点的,因此很难想象在第一次国际贸易往来中就使用赊销方式结算。换句话说,信用证仍是贸易双方的首选,虽然信用证结算方式本身仍存在一些不足。国内学者在信用证的风险和防范方面做了很多研究。这些研究主要从以下几个角度出发。

一是从贸易双方的视角出发对企业信用证风险的阐释和论述。王晓英(2003)[13]认为企业信用证是目前国际贸易中最重要的一种结算方式,但利用信用证进行结算不可避免地要面临很多风险。她通过对信用证各当事人所面对的风险进行分析,提出了相应的防范措施。李志敏,杨锁廷,赵宏(2003)[14]针对近年来出口企业因使用信用证不慎而受到损失的情况,探讨了出口企业在信用证结算中常见的风险,并提出规避风险应采取的对策。周慧、刘峰(2005)[15]认为在实际操作中,出口商由于对信用证含义缺乏必要、深刻的理解,会认为信用证只要由国外银行开出,即构成了开证行有条件的对外付款承诺。在这种情况下,只要企业信用证下的受益人即出口商提交的单据与信用证条款要求相符或得到了相关银行的承诺,出口收汇就得到了安全保障。但从许多案例来看,事实却并非如此。因此,深刻理解企业信用证的含义及风险十分必要。王学惠(2005)[16]说明了在对对方的经营作风、资信缺乏足够了解的情况下,企业信用证无疑增加交易的安全性。一些国家也强制要求进口商以信用证方式进口商品,以此达到其外汇管制或控制进口的目的。另外,作为一项利润丰厚的中间产品,企业信用证无疑也是银行极力推崇的一种结算方式。但长期以来企业信用证业务本身所具有的繁琐的特点已不能适应当今国际结算效率的提升,其存在的局限性和风险也值得重视。韩英(2006)[17]论述了在企业的国际结算实务中,企业一般较重视防范以商业信用为基础的结算方式中存在的风险。有些企业认为只要采用了信用证结算方式,制好单据就能保证收汇,但事情往往不能如愿。因此在企业采用信用证作为结算方式时,对可能存在的风险必须要有充分的防范意识,否则也可能遭到货款不能收回的损失。闫燕妮(2008)[18]把企业信用证风险分为三大类:开证申请人不按合同要求开证的风险;信用证软条款的风险;银行拒付风险。王细芳(2008)[19]基于对申请人利益的分析,论述了企业信用证内在的灵活性及用途的多样性。同时她指出,企业信用证正日益广泛地得到应用,而随着其在实践中应用范围的扩大和使用频率的增高,企业信用证纠纷也在日益增多。经验证明,事后的补救措施往往是劳民伤财得不偿失的,因而当务之急是探究风险形成之根源,以加强事前防范。刘露露(2007)[20]研究了企业信用证欺诈产生的原因及表现形式,并寻求有效对策,以期为实践中信用证欺诈的防范提供有效的建议,她不仅研究了目前国际上普遍认可的《UCP500》以及其不断推出的有关信用证的新的规范条例,还用资料研究、案例分析、理论分析等一些方法对信用证业务进行了分析。

二是从银行的视角出发对企业信用证风险的阐释和论述。周立(2004)[21]研究了如何在信用证结算方式下更好地维护银行和进口企业的利益。吴仁波(2009)[22]认为企业信用证现在已成为国际贸易中运用最广泛、最重要的支付手段,通过企业信用证结算可以有效解决买卖双方互不信任的问题。但在信用证的使用过程中也出现了各种问题。其中,最为严重的是企业信用证的软条款问题。它不仅使企业信用证当事人遭受巨大的损失,而且严重损害了企业信用证的支付功能。马宁欣(2005)[23]从国际结算中银行企业信用证融资反映出的纠纷和法律问题入手,分析了各种融资行为的性质,融资中各方当事人的关系以及涉及到的其他一些值得关注的法律问题,并对企业信用证融资中法律制度的构建提出了一些建议。刘盼京(2006)[24]对企业信用证的审单标准的选择、审单流程和与银行审单相关联的一些问题进行归纳和探讨。吴晓明(2008)[25]从银行风险的角度归纳了银行防范企业信用证风险的措施,包括银行向法院申请止付令、加强银行的系统管理、加强信息公布和交流、提高国际结算人员的素质等四个方面。

三是从法律条文及司法视角出发对企业信用证风险的阐释和论述。何应伟(2001)[26]从刑事法律与民法原理的角度出发,论述了企业信用证欺诈及犯罪的内涵;从信用证独立抽象性原则出发,深刻分析了企业信用证欺诈犯罪发生的主观和客观等多方面的原因。贾琳(2001)[27]运用比较分析的方法,以各个国家的法律实践为核心,结合有关的成文法,全面深入地研究了企业信用证欺诈、司法救济以及相应的防范措施。杨曙(2001)[28]分析了企业信用证风险产生的原因,研究了企业信用证风险的防范与救济。并从企业信用证的司法救济方式看到国际贸易法所普遍面临的问题,从而重新审视国际贸易法的统一。张晓璐(2002)[29]从企业信用证交易制度入手,详细地介绍了企业信用证支付方式的原则、本质、信用证各当事人的关系及其权利义务以及信用证制度与信用证风险的关系,对信用证结算方式下出口商、进口商及银行所面对的风险进行了论述,并针对我国有关信用证的立法和司法提出了几点建议。王欣(2005)[30]对跟单企业信用证和流通票据法律关系和性质做了比较,尤其是对独立性和文义性产生的深层次的法律背景和经济原因进行了分析,利用比较法论述了企业信用证项下关于审单原则的相关规定。

四是从国际经济新形势、新规则的视角出发对企业信用证风险的阐释和论述。刘海啸(2008)[31]以ABC集团案例为例,分析论述了在目前由于美国次贷危机、美元贬值等引发了一系列经济波动,且国际大宗商品价格在2008年登上历史最高点的情况下,企业远期信用证融资商业银行应该如何加强对于信贷风险的防范。王伟翔(2009)[32]针对目前金融危机下的企业信用证结算的风险,对国际金融危机下企业信用证计算方式及存在的问题和风险进行了分析,并在此基础上阐释了如何规避企业信用证结算的风险。杜晓东(2009)[33]指出随着信息技术和电子单证的快速发展,包括国际工程承包在内的很多企业在工程结算中对于信用证结算方式的广泛使用使得企业信用证收汇风险问题更加复杂。其文章从出口商的角度出发分析了外经贸企业在信用证结算过程中遇到的一些常见的收汇风险和对策。作者归纳出了两类风险:市场风险和操作风险,并总结出了四种风险防范对策。张占山(2009)[34]认为运行了十几年之久的UCP500已退出历史舞台,UCP600接过了旗帜并将继续指引全球企业信用证业务的开展。关于可转让企业信用证,UCP600相对于UCP500做出了三点改动:一是明确开证行可以作为转让行转让企业信用证;二是明确了第二受益人的交单必须经过转让行;三是规定当第二受益人提交的单据与转让后的企业信用证一致,由此因为第一受益人换单而导致单据与原证出现不符时,或者简单说单据不符仅由第一受益人造成时,转让行有权直接提交第二受益人的单据给开证行。他还详细分析了在UCP600框架下,可转让企业信用证中第一受益人、转让行和第二受益人面临的风险问题。

三、国外关于企业信用证结算风险及防范研究综述

国外对于企业信用证结算风险及防范的研究主要从以下三个方面进行:

一是从企业信用证应用流程及机制角度出发。GWL Smith(1983)[35]从企业信用证的应用流程出发阐释了不可撤消信用证诈骗和第三方诈骗的方式、形成模式以及防范措施。JF Dolan(1985)[36]说明了统一商号、单据以及企业信用证诈骗几者之间的区别和联系。JG Barnes – Loy(1994)[37]指出了在国际商会UCC500的条例下,如何定义企业信用证欺诈和诚信行为。J·R·Hicks(1980)发现企业信用证与汇票极其相似——汇票的受票人、承兑人允诺向指定的收款人付款,而开证行允诺向企业信用证开出汇票的持票人付款,或在无需汇票的情况下向企业信用证票据的提交者付款。因而可把银行因企业信用证而做出的允诺视为是对受益人将开出的汇票和其他票据的一种预先承兑。而承兑属于票据法上的概念,是不折不扣的商事特别法。英国学者Gutteridge(1982)对企业信用证的风险提出了特别代理说,他认为进口方在申请开证并获得银行的独立付款许诺时,被认为是以出口方代理人的身份行事。合同是双方当事人意思的体现,既然买卖合同规定以信用证方式付款,就完全有理由认为“进口方在决定付款方式方面得到了出口方暗示性授权[38]。

二是从银行、申请人与受益人三方企业的角度出发。KA Dewdney(1985)[39]从出口商的角度出发认为企业信用证结算的风险问题是企业的一个经常性问题。伦敦经济学院著名学者,国际商务和融资领域的法律顾问Michael Rowe在Letter of Credit一书中指出可转让企业信用证中开证申请人所面临的风险主要是供货商的违约风险[38]。PR Verkuil(1973)[40]论述了企业信用证结算项下银行的审单和支付义务。Stark在2000年提出了银行保障说,认为企业信用证是开证行对买卖合同下进口方价款债务的一种保证,并得出一个结论,即企业信用证中银行的付款义务是“第二位”的,因为担保法的原理是保证合同具有从属性和补充性,其表现为保证合同以主合同的有效存在为前提,其范围和强度从属于主债务,而且保证是对主债务的加强和补充,只有当主债务人不履行义务时保证人才负保证责任;美国学者McCurdy于2002年针对企业信用证的风险提出了转让说,认为开证行和买方之间一旦订立开立企业信用证的合同,就立即把合同权利从买方转让给了给卖方,它的转让方式是通过把转让通知做成以开证行为抬头人的文书并立即通知开证行。世界级的信用证专家Mr.T.O.Lee在国际贸易研讨会上,对可转让企业信用证的风险及防范做了透彻的分析,认为各方当事人面临的主要风险有第二受益人不能履约的风险、交单风险、市场风险、国家风险以及司法风险,并从银行、开证申请人、第一受益人和第二受益人的角度分析了消除风险的方式[38]。

三是从企业信用证的司法角度出发。H Harfield(1982)[41]从司法角度指出有关L/C立法中判断欺诈合同和非欺诈合同的问题的法律依据存在不足。SF Farrar, H Landau(1985)[42]通过一些关于信用证的调查研究,对信用证的赔偿权利与义务做出了界定。SM Mason(1997)[43]从加利福利亚最高法院判决的案例出发阐述了现行司法中的一些不足。BV Kumar(2000)[44]通过案例指出L/C虽然受到金融机构的监管、政府机构的介入以及保险公司的保险,但仍不能完全防范L/C欺诈。G Xiang, RP Buckley(2003)[45]通过比较分析美国、加拿大、英国等L/C结算,指出了L/C欺诈条款的必要立法解决措施。JG Barnes, JE Byrne(2006)[46]基于2006年美国的一些L/C法律案例,提出了L/C风险的一些法律解决措施。澳大利亚经济学家John Mo在International Commercial Law中通过对国际商法的释义,解释了可转让信用证使用中开证行、通知行、转让行之间的权利义务关系;在德国,一些学者和法院判例根据德国民法典关于“债务约束”的规定来解释信用证,在其本国有着较大的影响。该条规定“如系通过许诺为某项行为而直接创造义务的方式成立契约,则除非另有规定,应以书面方式约定始为有效。”根据此规定只要某人采取书面方式和法律规定的其他方式,即可单方面为自己设立债务,而无须问债务发生的原因[38]。

四、国内外关于企业信用证结算风险及防范研究成果评述

首先,以前国内外研究企业信用证风险的专家学者大多是法律工作者或是外贸相关工作者,由于知识背景的原因,他们通常把法律条文、法院判决或工作中所涉及的案例作为研究对象,研究视角可归为以下几种:进口商的视角、出口商的视角、银行的视角、法律条文的视角、高院或者是地方法院判决的视角等。对于企业信用证风险来说这些研究视角比较片面单一。鉴于企业信用证风险本身就是一种多层次、多结构的组合风险,因而若只是简单地从一个或者几个方面来把握其风险构成及影响,难免会有遗漏,形成偏颇之嫌。若采用模糊综合评估分析法多层次、全方位地考察企业信用证风险的构成及影响,可克服该缺点。

其次,国内外专家学者写作论文的目的大多是为了让众人了解企业信用证的风险事件,倾向于让人们记住欺诈案例或者是法院判决结果,以阐述其中的弊端,避免人们重蹈覆辙。这种研究方法是一种纯粹的描述性研究方法,只局限于定性分析,缺乏数量结构论证和推理,需要不断地研究案例才能穷尽之,缺乏科学性和可重复性。贝叶斯博弈决策是建立在模糊综合评估之上的,具有严密的数学推理逻辑性和极强的可性操作,同时也为信用证风险的研究提供了一种全新的视角和方法。

五、结语

任何企业国际结算方式的安全性都不可能称之为完美,因为这些结算方式不可能同时保护双方企业所有的合法权益。正如企业的其它机制和企业产品一样,企业信用证结算方式也存在着少许瑕疵。比如,使用企业信用证结算有时会给企业的风险评估、决策和管理带来一些技术和方法上的困难,由此可能会导致出现各种企业信用证欺诈事件。因而,即便是支付宝这种国内贸易中的“L/C”,也需要不断改进其运作方式和风险评控方法。总之,企业信用证结算可以被称为是一把双刃剑,一方面由于企业信用证结算具有诸多优点,因而被广泛应用于企业的国际贸易结算中;另一方面,企业信用证结算也具有一些潜在风险,因此如果在国际贸易中应用不当也会给进出口企业带来很多风险,甚至导致巨额经济损失。因此,对于企业信用证结算及其风险的研究具有很强的理论和现实意义。

[参考文献]

[1]Ninth Survey of International Services Provided to Expoters[EB/OL]. http://www.allbusiness.com/business-finance/business-loans-business-credit/1103380-1.html.

[2]张燕玲.走在世界司法实践的最前列——写在《最高人民法院关于审理信用证纠纷案件若干问题的规定》公布施行之时[J].中国外汇管理,2006(1).

[3]张龙.知识管理在商业银行国际信用证业务中的应用[D].复旦大学,2008.

[4]候明.加入WTO与中国律师业发展[J].西藏民族学院学报(哲学社会科学版),2003(1).

[5]乔松.国际经济法中一个值得研究的问题——信用证欺诈的含义和种类[J].时代经贸(下旬刊),2007(10).

[6]李晓艳.国际信用证欺诈及其防范[D].外交学院, 2004.

[7]兰汉金.国际贸易中的信用证欺诈[D].山东大学,2006.

[8]李冰.浅析金融危机下我国出口企业对信用证欺诈的防范[J].特区经济,2010(7).

[9]李毅,白彦.信用证欺诈及法院干预信用证付款中的法律问题[J].人民司法, 2001(3).

[10]刘彩娜.信用证交易当心“软条款”[J].中华工商时报,2001(7).

[11]卢娇莉.农行四川分行出口信用证风险及防范[D].西南交通大学,2008.

[12]肖黎.信用证遭拒付的原因分析及防范策略[J].企业经济, 2007(9).

[13]王晓英.信用证方式的风险及防范[J].经济师,2003(4).

[14]李志敏,杨锁廷.信用证结汇方式下出口方面临的常见风险及其规避[J].天津工业大学学报,2003(3).

[15]刘峰.信用证方式下出口商的风险及防范[J].中国对外贸易,2005(3).

[16]王学惠.信用证局限性及风险[J].中国对外贸易,2005(9).

[17]韩英.信用证结算方式下几种来自银行的风险[J].对外经贸实务,2006(6).

[18]闫燕妮.信用证支付中受益人面临的风险及防范[J].金融经济, 2008(22).

[19]王细芳.备用信用证风险的成因与防范[J].对外经贸实务,2008(6).

[20]刘露露.我国国际贸易中信用证支付方式的主要风险及防范措施研究[D].西北大学,2007.

[21]周立.信用证结算方式下进口贸易风险的防范[J].经济研究参考,2004.

[22]吴仁波.信用证软条款的风险识别与防范[J].对外经贸实务,2009(8).

[23]马宁欣.信用证融资中的法律问题研究[D].东北财经大学,2005.

[24]刘盼京.信用证支付方式下的银行审单问题与国际惯例[D].对外经济贸易大学,2006.

[25]吴晓明.信用证欺诈中银行面临风险的防范措施[J].社会科学集刊,2008(3).

[26]何应伟.信用证欺诈犯罪研究[D].华中师范大学, 2001.

[27]贾琳.信用证欺诈问题研究[D].大连海事大学,2001.

[28]杨曙.信用证的风险防范机制与国际贸易法的统一[D].西北大学,2001.

[29]张晓璐.信用证结算方式下风险及防范措施的研究[D].大连海事大学,2002.

[30]王欣.信用证与票据法律关系比较[D].对外经济贸易大学,2005.

[31]刘海啸.商业银行远期信用证信贷风险防范[J].管理观察,2008(22).

[32]王伟翔.试论金融危机下的信用证结算风险[J].物流工程与管理,2009(4).

[33]杜晓东.外经贸企业信用证收汇风险及防范[J].国际经济合作,2009(1).

[34]张占山.UCP600框架下可转让信用证各方风险分析外贸业务探讨[J].对外经贸实务,2009(1).

[35]G.W.L.Smith.Irrevocable Letters of Credit and Third Party Fraud – The American Accord[J].24 Virginia Journal of International Law 55,1983.

[36]JF Dolan.standby letter of credit and fraud[J].cardozo law review,1985(7).

[37]Barnes, J.G.Defining Good Faith Letter of Credit Practices[J].28 Loy L A L Rev 101,1994.

[38]凌智.国际贸易中跟单信用证的风险与防范[D].首都经济贸易大学,2008.

[39]KA Dewdney.Letters of Credit Industrial Management & Data Systems[J], 1985.

[40]PR Verkuil.Bank Solvency and Guaranty Letters of Credit[J].25 Stan L Rev 716,1973.

[41]H.Harfield.Identity Crises in Letter of Credit Law Ariz[J].L.Rev., 1982.

[42]SF Farrar, H Landau.Letters of Credit Bus[J].Law,1985.

[43]SM Mason.Letters of Credit[J].Pepp.L.Rev.,1997.

[44]BV Kumar -Letter of Credit Fraud[J].Journal of Financial Crime, 2000.

[45]G Xiang, RP Buckley - Comparative Analysis of the Standard of Fraud Required under the Fraud Rule in Letter of Credit Law[J].Duke J.Comp.& Intl L., 2003.

[46]JG Barnes, JE Byrne Letters of Credit Bus[J].Law, 2006.

Abstract: Letter of credit is one of tools used frequently in the international trade settlement. Through descriptive statistics of the use of corporate credit status quo in international business,this paper pointed out risk prevention missing or not in place in the letter of credit process . On this basis,it summarizes the researchers current outcomes for the settlement of credit risk,and pointed out the defects and shortcomings which also may exist in those research.

Key words:Corporate L/C; settlement risks; protection methods

(责任编辑:董博雯)