小额信贷的目标偏移:来自国际数据的经验研究

徐团团,何剑伟

(1.陕西省行政学院经济系,陕西西安 710068;2.中国人民银行西安分行,陕西西安 710075)

小额信贷的目标偏移:来自国际数据的经验研究

徐团团1,何剑伟2

(1.陕西省行政学院经济系,陕西西安 710068;2.中国人民银行西安分行,陕西西安 710075)

利用MIX面板数据,采用固定效应二阶段最小二乘估计法验证了影响小额信贷机构目标偏移的有关命题。经验分析表明,交易成本、规模效应、累进贷款以及贷款模式对小额信贷机构的目标偏移具有预期影响。提出采取激励性财税政策、适度扩大规模、利用团体贷款或者村银行贷款技术等措施,以期望解决小额信贷机构的目标偏移问题。

目标偏移;小额信贷;国际数据

一、导 言

2005年的诺贝尔和平奖与2006年的国际小额信贷年,印证了人们对小额信贷的期望与憧憬。这种期望,源于现代小额信贷30余年来扶贫的效果被普遍接受,以及对大规模快速推进小额信贷的信心。但是,似乎事与愿违的是,随之而来的墨西哥小额信贷机构Compartamos的首募发行、印度小额信贷机构SKS的上市、印度安得拉邦爆发的小额信贷危机,使小额信贷的现实与理想出现了明显的冲突。人们开始质疑:小额信贷能否有效扶贫?

在此背景下,小额信贷的目标偏移问题引起了广泛的关注。由于一些小额信贷机构的做法违背了为穷人服务的目标,小额信贷备受诟病。其中,最为常见的指责包括:部分小额信贷机构的目标客户群上移,“贷大不贷小,扶强不扶弱”;部分小额信贷机构贷款利率居高不下,制造了“信贷陷阱”,加重借款人负担;部分小额信贷机构的高股权回报率创造了股市的神话,创造了“小额信贷百万富翁”;部分小额信贷机构“银行化”,追求豪华办公场所,过分改善办公环境,致使经营费用居高不下[1]。类似的指责还包括:部分小额信贷机构之间抢夺客户资源,导致了客户“过度负债”——在无力还债以及强力催讨债务的环境下,往往酿成悲剧;部分小额信贷机构信贷人员存在腐败的问题,导致了部分客户告贷无门[2]。既有研究一般采用单笔贷款额度来测量小额信贷机构的目标瞄准和偏移,将小额信贷机构选择较大额度贷款的原因解释为交易成本约束、争取外部资金、机构效率等。

一些文献针对有关小额信贷机构进行经验研究,评估了小额信贷机构的目标偏移现象,分析小额信贷机构的目标盯准问题。较多的文献发现,小额信贷机构存在目标偏移问题。Amin et al.对孟加拉北部的研究[3]、Martin and Hulme对孟加拉 IGVGD项目的研究[4]、Mosley 对玻利维亚的研究[5]、Coleman对泰国东北部的研究[6],刘西川等对中国内蒙、河南、山西三个非政府组织小额信贷的研究[7],张世春对中国广州、江西两省农村信用社小额信贷的研究[8],刁莉等对拉美小额信贷覆盖深度的研究[9],均表明被研究的小额信贷机构更倾向于向较富裕的穷人放贷,最贫困的穷人较少从中受益。而另一些研究却发现了相反的事实。Park and Ren对中国三个小额信贷项目的评估表明:非政府组织项目有效地排除了较为富裕的客户,但是符合贷款条件的客户,参与项目中不受贫困程度的影响;在政府与非政府组织混合管理的项目中,较为富裕的客户会通过自我选择机制不进入项目;而在政府项目中,较为富裕的客户更容易符合贷款条件,也更可能参与到项目中[10]。孙天琦对陕西省商洛地区小额信贷扶贫的研究也表明,小额信贷机构确实实现了向最贫困的穷人放贷,取得了扶贫的良好绩效[11]。

由于偏移了扶贫目标的指责,给小额信贷的发展蒙上了一层阴影。解释小额信贷机构目标偏移的动机,并进行验证,就具有现实的必要性。本文试图回答的问题是:小额信贷可以实现可持续的扶贫吗?小额信贷机构追求高利润率,必然会导致目标偏移吗?补贴是扶贫必须的吗?

下文的结构安排为:第二部分根据小额信贷发展实践,提出了有待检验的命题;第三部分介绍了本文采用的数据以及计量经济模型;第四部分给出了模型检验的结果以及相应的解读;最后,在第五部分,我们给出了研究的结论以及政策建议。

二、有待检验的假设

围绕小额信贷实践的发展以及目标偏移的缘起,本文形成如下假设:

(一)交易成本与目标偏移

交易成本是导致小额信贷机构目标偏移的一个主要因素,形成的假设如下:

H1.交易成本导致小额信贷机构目标偏移。

H1.1小额信贷机构的资产收益率与单笔贷款平均额度成正相关关系。

H1.2小额信贷机构的经营可持续比率与单笔贷款平均额度成正负相关关系。

上述假设的经济学逻辑非常易于接受。在其他情况不变的情况下,单笔贷款额度平均额度越小,从而交易笔数越多,相应的交易成本越大,导致资产收益率下降。因此,小额信贷机构的资产收益率与单笔贷款平均额度成正相关关系。由于单笔贷款额度影响扶贫效率,资产收益率影响机构可持续性,这种正相关关系成为反对小额信贷商业化经营的重要逻辑之一。

在有关小额信贷目标偏移问题的理论研究中,一般将单笔贷款额度引入盈亏平衡约束条件,最优化小额信贷机构的社会目标。通过求解最优化问题,得出小额信贷机构的资产收益率与单笔贷款平均额度正相关。

与资产收益率不同的是,影响小额信贷机构经营可持续的因素较多,除交易成本之外,管理效率等因素都会起到重要影响。交易成本对经营可持续比率产生负向影响,但是管理效率等因素会产生正向影响,最终的结果取决于两方影响力量的对比。而单笔贷款额度同时通过交易成本和管理效率对经营可持续产生影响,因此影响的方向不明确。

(二)规模效应与目标偏移

小额信贷商业化的一个重要目标就是扩大扶贫能力,尽可能地扩大客户规模。由于单笔贷款额度较小,因此在小额信贷领域主要是靠客户数的增加来发挥规模效应。固定资产投资的规模效应,以及单信贷员平均客户数的增加,均可以增加效率。而在增加效率的前提下,小额信贷机构可以减轻可持续经营的硬性约束,也可以适度减弱来自资产收益率的约束,才有可能保持甚至降低单笔贷款额度。我们的调研也发现,小额信贷机构只有有效客户数达到一定规模时,才可能实现机构服务贫困客户的承诺。相反,单笔贷款额度偏大的小额信贷机构,往往有效客户数非常少,这在许多小额贷款公司中非常常见。

在理论模型中,在其他条件不变的情况下,考虑到小额信贷机构的资金平衡约束,减少单笔贷款额度使机构服务的客户数量得以扩大。从而,我们形成如下假设:

H2.小额信贷机构的有效客户数与单笔贷款额度成负相关关系。

(三)累进贷款与目标偏移

累进贷款制度是很多小额贷款机构普遍采用的做法。一般来说,借款人缺乏最初的信用记录,累进贷款制度起到了类似的作用。对于以往还款记录良好的借款人给予较高额度的贷款,是许多小额信贷机构通行的做法。我们的调研支持这一判断,并且许多小额信贷机构的报告中也明显体现出这一点。由于缺乏借款人以往借款记录的资料,我们从机构层面的分析假定,随着机构运行时间的延长,小额信贷机构的平均贷款额度会增加。

由于大多数模型分析是静态分析,对小额信贷机构采取累进贷款制度的现象没有纳入模型分析,因此累进贷款没有进入理论模型分析框架。但是,累进贷款制度会加大单笔贷款额度却是不争的事实,因此,累进贷款制度对单笔贷款额度的正向效应是显而易见的。

由于MIX数据中,没有给出小额信贷机构的具体运行年限,而只是按照经营时间划分为新机构、发展期机构与成熟期机构三大类,因此通过将发展期机构作为比照组,可以看出新机构和成熟期机构的单笔贷款额度的大小。

由此,有如下假设:

H3.小额信贷机构的年龄与平均贷款额度成正相关关系。

(四)贷款模式与目标偏移

从国际小额信贷实践来看,目前小额信贷机构采用的模式包括个人贷款、团体贷款与村银行模式。一般来说,之所以采取团体贷款或者村银行模式,就是因为借款人过于贫困,无法提供有效的抵押/担保品,从而需要采用替代传统抵押品的贷款模式。而采用个人贷款模式,从小额信贷机构的角度来说,客户有可供担保的资产;从小额信贷客户的角度来说,往往是具有一定财富之后,不愿意接受团体成员的约束,追求个人隐私权与个人独立等。当然,如果考虑信贷小组开展财务知识普及、创业经验交流、信用行为监督等功能,则团体贷款技术天然地具有服务贫困人口的制度特性。

在某些情况下,部分研究甚至将团体贷款、村银行模式也作为小额信贷机构扶贫的一个标志性指标。一般认为,采用这两类贷款模式,往往是机构覆盖深度好的重要表现。在此意义上,贷款模式成为与单笔贷款额度类似的度量小额信贷机构覆盖深度的重要指标。不同之处在于,单笔贷款额度与覆盖深度成正相关关系,而团体贷款、村银行模式则相对增加了覆盖深度(与个人贷款技术相比较)。

因此,有如下假设:

H4.团体贷款与村银行贷款模式与贷款平均额度成负相关关系。

三、数据与方法

(一)数据

本文选择国际小额信贷信息交换中心数据(MIXmarket)进行分析。小额信贷信息交换中心是一家非政府组织,为全球小额信贷机构的数据交换以及信息披露提供了一个平台。截止目前,数据集汇集了1995-2012年2405家机构13111个年度观察数据,涉及83个变量。2011年,有1352家小额信贷机构提供了数据。国际小额信贷信息交换中心数据为进行小额信贷问题的多国分析比较提供了很好的数据基础,已经被一些研究用于分析小额信贷问题。通过数据清理以及样本抽样,本文最终选择的样本包括658家机构3-7年的4301个观察值。

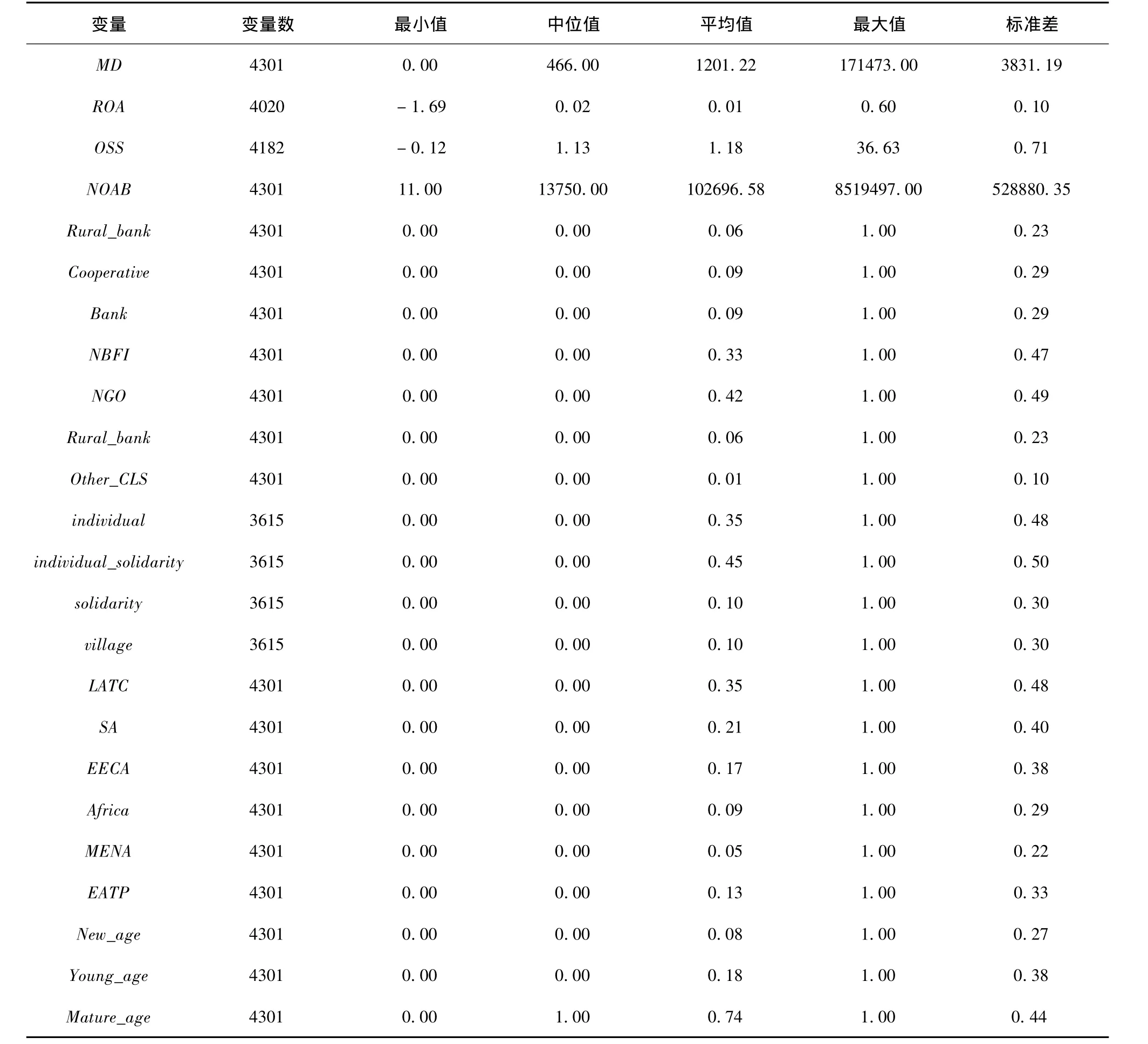

从表1所示的描述性统计结果可以看出,658家小额信贷机构的单笔贷款平均额度(MD)的均值为1201.22美元,中位值为466.00美元。这说明,总体而言,样本小额信贷机构的单笔贷款额度并不高,大多数小额信贷机构的单笔贷款均值处于低位。但是,毋庸置疑的是,单笔贷款平均额度较大的问题客观上是存在的。总体来看,样本小额信贷机构的资产收益水平较低,基本可以实现经营可持续,但是样本个体之间差异较大,存在资产收益率(ROA)水平过高,经营可持续比率(OSS)超高的机构。样本小额信贷机构的有效客户数(NOAB)差异较大,反映出个体之间的差异较大。

此外,表1还给出了样本小额信贷机构的其他属性。从机构的法律属性来看,非政府组织小额信贷机构(NGO)与非银行金融机构(NBFI)占主体。从贷款技术来看,样本小额信贷机构的主体采用个人贷款技术(individual),或者个人贷款技术与团体贷款技术并用(individual_solidarity);从地区分布来看,拉美与加勒比海地区(LATC)、南亚(SA)、东欧与中亚(EECA)、东亚与太平洋地区(EATP)的小额信贷机构样本占据主体;从机构年龄分布来看,老机构(Mature_age)占主体,年轻机构(Young_age)次之,新机构(New_age)最少。从这些指标的情况来看,论文中的样本选择具有多样性,并且与既有文献反映的小额信贷发展情况比较接近,可以代表小额信贷行业发展的一般概况。

(二)检验方法

考虑到小额信贷目标偏移问题研究的需要,我们选择面板数据固定效应模型和随机效应模型,对影响小额信贷机构目标偏移的因素进行计量检验。

表1 变量描述性统计

计量经济模型如下:

其中,MDit表示小额信贷机构i在t年的单笔贷款平均额度;Xit是随小额信贷机构和年度变化的(1×k)向量;β是X的系数(k×1)向量;ui表示小额信贷机构的个体效应,是不可观察的不随年度变化的随机变量,在不同小额信贷机构之间独立分布,方差为;vit表示小额信贷机构的时间效应,是不可观察的随年度变化的随机变量,在不同小额信贷机构之间独立分布,方差为;εit是残差项,假定与列向量(X,u,v)不相关,具有Xit条件不变方差。进一步,在组合残差项wit=ui+vit+εit中,ui表示个体效应,不随年度变化,vit表示不可观察的时间效应;εit表示其他扰动项。

进一步,Xit包括的自变量包括:资产收益率(ROA)、经营可持续比率(OSS)——用以测量小额信贷机构的盈利状况以及可持续状况;有效客户数(NOAB)——用以测量小额信贷机构的客户规模;小额信贷机构的年龄(新机构New_age、年轻机构Young_age与老机构Mature_age)——用以测量小额信贷机构发展阶段;个人贷款技术(individual)、团体贷款技术(solidarity)与村银行贷款技术(vil-lage)——用以测量小额信贷机构的贷款技术。

根据个体效应ui是否与Xi相关,可以选择固定效应模型与随机效应模型①在此之前,对混合效应模型和固定效应模型进行了检验。结果显示,在5%的水平上,选择固定效应模型。。如果ui与Xi不相关,则选择随机效应模型;反之,则选择固定效应模型。通过豪斯曼检验,对不同模型进行检验,由于χ2值比较显著,最终选择了固定效应模型。我们采用滞后变量作为工具变量,采取二阶段最小二乘估计量,以消除内生性问题。因此,本文采用固定效应模型进行分析,满足了研究的需要。

四、结果与讨论

表2给出了固定效应二阶段最小二乘估计结果。从结果可以看出,资产收益率与单笔贷款平均额度成正相关关系,并且在统计上显著,而且影响力度最大。经营可持续比率与单笔贷款平均额度之间负相关,但是在统计上不显著。由此,交易成本造成小额信贷机构目标偏移的命题可以得到经验支持。

表2 固定效应二阶段最小二乘估计结果

有效客户数的对数值与单笔贷款平均额度成负相关关系,并且在统计上非常显著,规模效应可以减弱目标偏移。新机构与单笔贷款平均额度成负相关关系,并且在统计上显著。而老机构与单笔贷款平均额度成正相关关系,但是在统计上不显著。在这里,累进贷款与小额信贷机构目标偏移的关系得到了验证。

我们同样需要关注的是贷款技术对小额信贷机构单笔贷款平均额度的影响。由于贫困客户缺乏可资抵押的财产,因此采用替代性技术,由此有些研究甚至将团体贷款技术也作为小额信贷目标瞄准的体现。表2中的结果显示,采用团体贷款技术或者村银行贷款技术的小额信贷技术,资产收益率与单笔贷款平均额度成反比,经营可持续比率与单笔贷款平均额度成正比。这就基本证实了我们的基本判断,团体贷款技术与村银行贷款技术有助于目标瞄准与增加机构可持续性。

贷款技术与有效客户数的交叉项出现一些混杂的结果。采用团体贷款技术的小额信贷机构,有效客户数与单笔贷款平均额度成正相关关系,而采取村银行贷款技术的小额信贷机构,却出现了相反的结果。这与两种贷款技术的基础有关。村银行贷款技术是以社区为单位的,扩大客户的基础是社区自我组织,担保的基础的社区,从而没有对小额信贷机构的成本造成影响。而团体贷款技术需要小额信贷机构的动员与组织,扩大成员必然会加大小额信贷机构的成本,因此会造成有效客户数与单笔贷款额度成正相关关系。

五、结论与政策建议

本文利用MIX面板数据,采用固定效应二阶段最小二乘估计法验证了影响小额信贷机构目标偏移的有关命题。经验分析表明,交易成本、规模效应、累进贷款以及贷款模式对小额信贷机构的目标偏移具有预期影响。

由于累进贷款是小额信贷机构贷款技术中有效的手段,由此造成的单笔贷款平均额度加大是不可避免的。有鉴于此,本文针对导致小额信贷机构目标偏移的其他因素,提出如下政策建议:

第一,通过财税政策,弱化小额信贷机构过度追求资产收益率的行为。对于因为瞄准穷人而造成小额信贷机构资产收益率受损的,要结合机构运行效率等进行财税政策方面的补偿,激励小额信贷机构瞄准穷人,提高机构的社会绩效。

第二,通过适度扩大规模,利用规模效应来促进小额信贷机构更好地瞄准贫困人口。规模效应事实上是提高小额信贷机构运行效率的重要手段。通过增加有效客户数,提高每个信贷员服务的客户数,可以提高小额信贷机构的运行效率,更好的实现为穷人服务的目标。

第三,新项目的设计中,尽可能选择团体贷款技术或村银行贷款技术。国际经验表明,对于瞄准贫困人口,团体贷款技术或村银行贷款技术确实是行之有效的。由于贷款模式中选择团体贷款技术与村银行贷款技术,与所在地区的文化环境或者项目设计有一定关系,因此要尽可能选择上述两种模式。在项目运行一段时间后,小额信贷机构的贷款技术很可能出现转向个人贷款技术的现象。在此情况下,也要尽可能保持团体贷款技术或村银行贷款技术,为贫困客户贷款提供支持。

[1]Bateman M.Why doesn't microfinance work?The destructive rise of local Neoliberalism[M].London and New York:Zed Books,2010.

[2]Fernando J L,Edited.Microfinance:Perils and Prospects[C].London and New York:Routledge,Taylor&Francis Group,2006.

[3]Amin S,Rai A S,Topa G.Does microcredit reach the poor and vulnerable?evidence from northern bangladesh[J].Journal of Development Economics,2003,70(1):59-82.

[4]Matin I,Hulme D.programs for the Poorest:Learning from the IGVGD program in Bangladesh[J].World Development,2003,31(3):647 -665.

[5]Mosley P.Microfinance and poverty in Bolivia[J].Journal of Development Studies,2001,37(4):101-132.

[6]Coleman B E.Microfinance in Northeast Thailand:Who benefit and how much?[J].World Development,2006,34(9):1612-1638.

[7]刘西川,黄祖辉.小额信贷的目标上移:现象描述与理论解释——基于三省(区)小额信贷项目区的农户调查[J].中国农村经济,2007(8):23-34.

[8]张世春.小额信贷目标偏离解构:粤赣两省证据[J].改革,2010(9):63-68.

[9]刁莉,黄孝武.拉美地区小额信贷覆盖深度变化及对我国的启示[J].国际金融研究,2009(10):34-40.

[10]Park A,Ren C.Microfinance with Chinese characteristics[J].World Development,2001,29(1):39 -62.

[11]孙天琦.小额信贷扶贫成功的商洛模式及对农村金融发展的启示[J].农业经济问题,2001(4):34-37.

Target Drift of Microfinance:Empirical Study Based on International Data

XU Tuan-tuan1,HE Jian-wei2

(1.Shaanxi Province Administration Institute,Xi'an710068,China;

2.Xi'an Branch,the People's Bank of China,Xi'an710075,China)

The relevant propositions on the target drift of microfinance are checked with fixed effects&2SLS estimators based on the data from Microfinance Information Exchange(MIX).The empirical analysis shows that transaction cost,scale effect,progressive lending and lending model have expected effects on the target drift of microfinance institutions.Such measures as adopting fiscal& tax policy based on incentives,enlarging the scale moderately and using group lending&village bank loan technology are raised to correct the target drift problem of microfinance institutions.

Target Drift;Microfinance;International Data

A

1002-2848-2014(04)-0111-06

2013-12-09

国家社科基金“贫困地区小额信贷的目标偏移问题研究”(项目编号:11XJY029);国家社科基金“贫困村资金互助社运行绩效评价与政策优化研究”(项目编号:14XJY827)。

徐团团(1982-),江苏省沛县人,经济学硕士,陕西行政学院经济系讲师,研究方向:金融理论与实务;何剑伟(1972-),陕西省岐山县人,管理学博士,中国人民银行西安分行,研究方向:金融理论与政策。

责任编辑、校对:李斌泉