274只基金上半年分红183亿银华优质增长居首 华夏基金公司前十中独占3席

罗雪峰

尽管上半年股市乏善可陈,但这并没有影响到基金上半年分红总额创出近三年来的新高。其中,银华优质增长基金以18亿元摘得“分红之王”;上半年分红最多的10只基金合计分红达76亿元,占分红总额的41%,华夏旗下基金在其中占据三席

今年上半年,上证指数一直在1974点至2177点区间震荡,创下了有史以来最窄的半年箱体,并以下跌约3.2%收盘;沪深300指数也下跌了7.08%,在全球主要股市跌幅居前。但基金公司给投资者的回报却逆势而上,上半年基金分红反而同比增长44%。

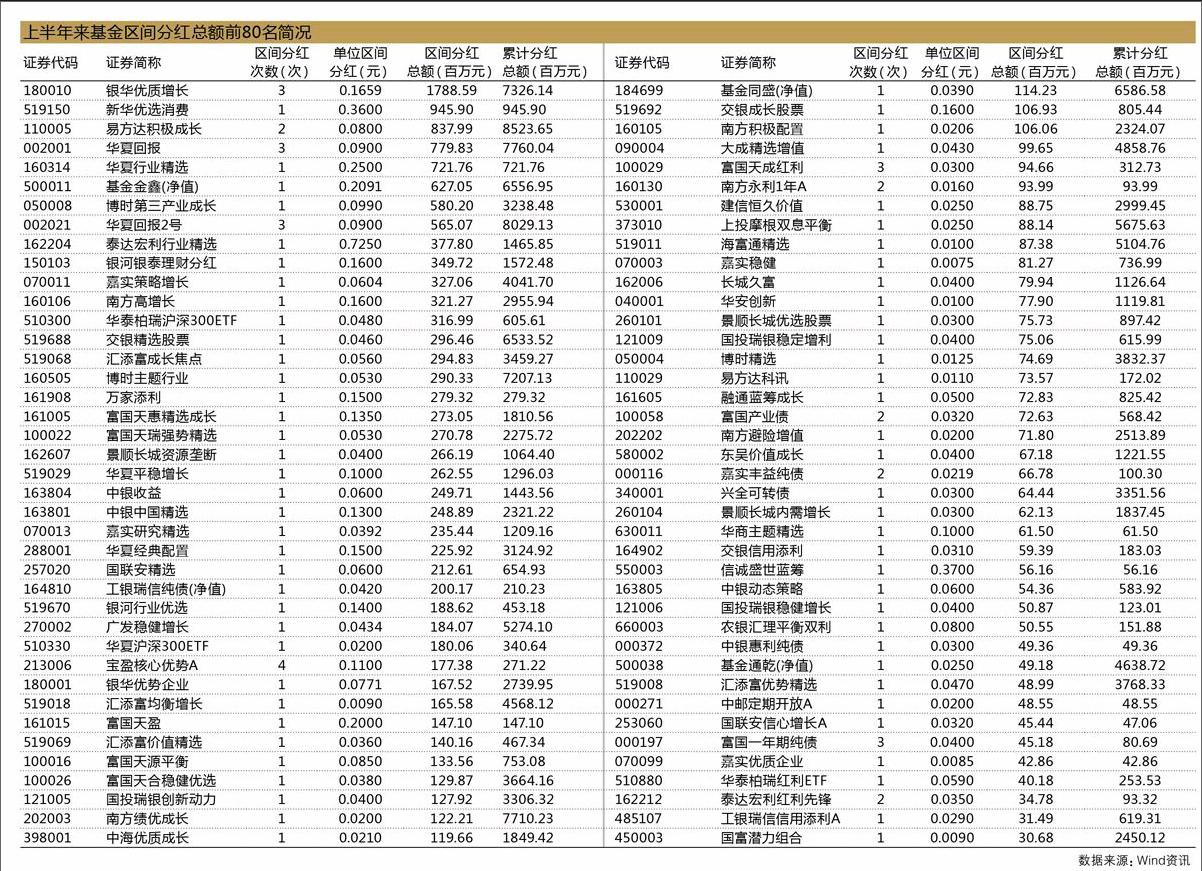

谁是上半年最慷慨的“分红基金”?据Wind数据统计,截至6月30日,2014年上半年共有274只基金实施了分红,分红总额达到183亿元,与去年上半年127亿元相比,同比增加了44%。其中,银华优质增长基金、新华优选消费基金、易方达积极成长基金、华夏回报基金、华夏行业精选基金分别以17.89亿元、9.46亿元、8.38亿元、7.80亿元、7.22亿元的区间分红总额位居前五。

“尽管分红多少与基金的盈利能力之间并不存在绝对的‘正相关,但在市场机会不多时,及时通过现金分红把投资收益锁定,至少展示了基金公司的避险能力。从这个意义上讲,今年上半年基金分红总额的同比增长,正说明了基金公司的日趋成熟与理性。”北京一位基金经理告诉《投资者报》记者,在今年上半年股市的窄幅下跌震荡中,基金现金分红可在一定程度上帮助投资者及时锁定投资收益,也有利于增强基金抗风险能力。

分红总额同比增长44%

尽管上半年的股市乏善可陈,但这并没有影响到基金上半年分红总额创出近三年来的新高。

据Wind数据显示,上半年各类基金累计分红335次,合计分红183亿元,较去年同期增长44%,创下了近三年来的新高。

从区间分红总额来看,共有43只基金分红总额超过1亿元。其中,上半年分红之王被银华基金旗下银华优质增长基金摘得,该基金于2014年1月1日至6月30日共分红3次,分红总额达到17.89亿元,在所有基金中最高。

此外,区间分红总额排在第二至第十名的单只基金依次为新华优选消费、易方达积极成长、华夏回报、华夏行业精选、基金金鑫、博时第三产业成长、华夏回报2号、泰达红利行业精选、银河银泰理财分红。其上半年分红总额分别为9.46亿元、8.38亿元、7.80亿元、7.22亿元、6.27亿元、5.80亿元、5.65亿元、3.78亿元、3.50亿元。

值得一提的是,华夏基金公司旗下有3只基金挤进了区间分红总额前十,每只分红总额都超过5亿元。上半年分红最多的10只基金合计分红达75.75亿元,占基金分红总额的41%。

从单位区间分红金额来看,排名第一的是银华交易货币,每10份分红金额达到32.1元,泰达红利行业精选、信诚盛世蓝筹、新华优选消费、长信内需成长、中海蓝筹配置、华夏行业精选、基金金鑫、富国天盈、银华优质增长依次排在第二至第十名,每10份分红金额分别为7.25元、3.7元、3.6元、3.0元、2.7元、2.5元、2.09元、2.0元、1.66元。

上半年实施分红的274只基金中,39只基金上半年分红次数在1次以上,占比14%。其中,去年混合基金冠军宝盈核心优势在今年上半年实施了4次分红,但每次分红比例都不大,每10份合计分红1.1元。“在市场处于胶着状态下,采取多次小额分红更有利于基金抵抗风险,锁定收益。”一位资深基金业人士告诉《投资者报》记者。

股基一季度分红动能较强

尽管基金分红一度被认为是把左口袋的钱倒到右口袋,乍看上去似乎并没有什么太大的意义。但是在左口袋存在较大风险时,把钱倒到右口袋未尝不是一种有效规避风险的办法。

“在目前沪深股市窄幅震荡下行的格局下,如果基金有分红意愿,那么就会积极兑现浮动盈利,有利于积小胜为大胜。”北京一家基金公司的投资总监告诉《投资者报》记者,在弱市阴跌中通过基金现金分红,至少能实现两个战略意图。首先,如果基金在前期累积了一定的收益,那么通过现金分红,一方面能让投资者感受到实实在在的回报,同时也能避免后市进一步下跌的风险;其次,基金公司不用担忧过高的净值引发持有人强烈的赎回愿望,而且由于目前从基金分配中获得的收入,暂不征收个人所得税,持有人也没有税收方面的负担。

不过,从一、二季度股票型基金、混合型基金等偏股型基金(以下简称“股基”)分红情况对比来看,股基分红动能正在逐步弱化。

据Wind数据显示,今年上半年以来,可纳入统计的655只股票型基金共计分红86亿元,占基金整体分红额度的47%,且较去年同期股基47亿元的分红总额同比增长83%。其中,一季度股基分红总额为74亿元,占今年上半年股基分红总额的86%。换言之,二季度股基分红总额仅12亿元,仅为一季度的16%强。

从上半年股基的业绩来看,数据显示,今年上半年,393只普通股票型基金的平均收益率为-0.82%,跑输去年同期0.65%的收益水平。而且收益率超过10%的基金产品仅有30只。

“一季度股票型基金分红总额较大,主要是基于去年股票型基金整体收益不错。”深圳一位业内资深人士告诉《投资者报》记者,对于股基来说,净值的上涨得益于自己所持有的股票组合中相关股票的上涨。然而花无百日红,在市场缺乏好的上涨机会时,把组合里收益不错的投资品种及时地获利了结,落袋为安,并以现金红利的形式回报投资人,这正说明了基金管理人的日趋成熟。

债基分红意愿增强

不过,与股基在二季度分红减少相比,从年初开始债市回暖,债券型基金(简称“债基”)分红意愿也大幅增强。据Wind数据显示,一季度债基分红总额并不高,只有8.7亿元。但二季度债基分红总额达到14.21亿元,增长了63%。

以上投摩根基金旗下债基为例,日前上投摩根基金发布旗下4只债基集中分红公告,根据公告,上投摩根四只基金此次分红的基准日为6月30日,上投摩根强化回报A类份额每10份分红0.1元、B类份额每10份分红0.07元;上投摩根双债增利A类份额每10份分红0.3元、B类份额每10份分红0.28元;上投摩根红利回报每10份分红0.1元;上投摩根天颐年丰每10份分红0.2元。

“良好的业绩是基金实现分红的前提。因为基金只有先具备净值高于面值这个条件,才有分红能力。从这个意义上讲,有分红能力且经常性给投资人分红的基金有相对较高的可投资性。”北京一位资深基金分析师告诉《投资者报》记者。

以年内已是第二次分红的上投摩根红利回报为例。据银河数据统计,截至6月30日,上半年上投摩根红利回报位列16只股债平衡基金第4名。尽管该基金多次分红固然是由于其产品设计了强制分红条款,到点分红,即在符合有关基金分红条件的前提下,每季每份基金可分配利润超过1分钱,就会启动分红,分红比例不低于可分配利润的50%。但是,没有良好的业绩支撑,再好的产品设计只是镜花水月。

超六成小比例分红

从今年上半年各只基金的分红比例来看,大比例分红基金寥寥无几。据Wind数据统计,截至6月30日,全市场2349只基金中仅有274只基金上半年实施了分红,其中每10份分红超过2元的不足9只,每10份分红超过1元的也仅28只,每10份分红在0.4元以下的基金数量为187只,占比高达68%。

分红总额靠前的基金均采用了大比例分红策略,排名前五的基金中,更有3只基金采取了大比例多次分红的策略。其中,排名第一的银华优质增长基金上半年分红次数为3次,单次分红比例为每10份分红1.66元;排名第三的易方达积极成长基金上半年分红次数为2次,排名第四的华夏回报基金上半年分红次数为3次,单次分红金额分别为每10份分红0.8元和0.9元。

上半年基金分红同比增长超4成,是否暗示基金经理对目前市场看淡?对此,上海一家中型基金公司研究部总监告诉《投资者报》记者:“对于成熟的基金经理来说,不可能存在为了筹集现金进行分红而去突击卖股票。而且在许多情况下,大比例分红之后基金往往迎来大量净申购,基金经理手中资金因此而更加充裕,反而更有利于更加积极地备战三季度行情。”

“基金分红实际上是给了投资人一个自由支配利润的权益,投资人可以选择分红再投资,亦可以选择落袋为安。”上述研究部总监表示,近年来部分基金公司在市场处于高位、风险凸显的时候,及时对基金已实现收益进行大比例分红,主动为投资者实现收益,这是值得尊重的行为,也是行业走向成熟,基金公司专注于持有人利益、立足长远发展的重要体现。