基金家族造星策略有效性与主体识别研究

——基于明星基金与晨星基金经验数据的比较

王晓晖

(广东财经大学 经济贸易学院,广州 510320)

基金家族造星策略有效性与主体识别研究

——基于明星基金与晨星基金经验数据的比较

王晓晖

(广东财经大学 经济贸易学院,广州 510320)

基于 2007—2013年国内主动型股票类基金中明星基金与晨星基金相关数据,通过建立检验明星绩效对家族资金流动影响的固定效应面板数据模型和考察明星绩效概率与家族特征关系的 Logit模型,可实证检验基金家族造星策略的有效性和对家族造星主体进行识别。研究发现,家族造星策略所产生的明星绩效对基金家族新资金流入能产生溢出效应,即明星基金和晨星基金不仅会为自身吸引更多资金流入,而且还会为其所在的同一基金家族中其他成员基金带来新资金流入,这说明家族造星策略对扩大家族资金规模和提升基金家族市场竞争力显著有效;基金间绩效标准差高、基金数量多且尚无明星绩效的基金家族更可能会主动追逐家族造星策略;比较研究结果显示,在以晨星基金作为评价体系的现实基金市场中家族造星策略有效性和造星家族主体识别特征表现的尤为显著。

基金家族;基金业绩;明星基金;明星绩效;主体识别

一、引言

自基金家族成为基金行业普遍存在的显著特征后,基金家族结构下相关投资行为研究便成为众多学者探讨的热点[1],其中,有关基金家族造星行为的研究对理论界和实务界尤为具有理论价值和实际应用价值。起始于 1970年代的基金绩效与资金流动关系(PFR)的相关研究发现,投资者非常关注基金过去的业绩及相关基金评级结果,其资金流动与基金绩效间会表现出非对称性变化特征,即在基金业绩表现优秀时能从市场上吸引大量新资金,而在业绩表现下滑时基金资金却无相应明显流出[2-3]。近年,随着基金家族数目和规模不断扩大,学者们开始关注家族结构下明星绩效对家族资金流动的影响,研究发现,家族结构下明星绩效对基金家族净资金流入的正向溢出效应相较于单只基金而言会明显放大[4];这样,明星绩效将为整个基金家族带来资金净流入,从而在基金管理公司不断强化市场竞争优势的同时,还能为公司获取更多的基金管理费收入,此明星绩效对家族资金净流入的溢出效应也被学术界广泛地认同为是家族造星行为的基本动因[1]。

在我国,基金管理公司的数目已八十余家,市场中绝大多数基金都是基金家族成员,基金家族在客观上已经具备了对家族旗下基金绩效产生重大影响的实际能力[5]。特 别是随 着被誉为 “基 金 奥斯卡”的年度排名被越来越多的基金公司所看重,在基金排名即将出炉之时,有些基金公司往往会调动公司现有资源孤注一掷地押宝排名,公司或通过旗下高价值基金在 IPO中获得更多的发行抑价[6],或通过成员基金间反向交易行为将低价值基金绩效转至高价值基金[6],或通过高价值基金与低价值基金的基金经理更替等惯用手法来人为提升高价值基金绩效[7],无疑,这 些操作行 为 会 严 重 干 扰 证 券 市 场 秩序和损害广大投资者利益。在此背景下,研究我国基金市场中为什么会出现家族造星行为,家族造星策略是否有效,以及如何对家族造星策略主体进行有效识别等问题就显得尤为迫切和有意义,同时,相关研究结论将有助于解释我国基金家族造星现象和促进基金家族管理能力的提升。

二、数据来源及明星绩效基金的设定

本文收集了 2007—2013年主动型股票类基金相关数据作为研究样本,研究样本的数据来源于Wind数据库、中国基金网和晨星网。

关于 Star基 金、Dog基 金、MS基 金 和 Star基 金家族、Dog基金家族、MS基金家族的界定问题是相关研究的重点和基础,本文参照国外文献和国内权威机构统计方法对以上基金及其家族做出如下定义[1]:在样本期各季度,计算每只基金前 4个季度的平均季度超额回报,如果基金前 4季度的平均季度超额回报处于同类基金排名的前 5%,则称该基金为该季度的 Star(明星)基金。同时,如果基金家族旗下至少拥有一只 Star基金,则称该基金家族为明星家族。同理,如果基金前 4季度的平均季度超额回报处于同类基金排名的后 5%,则称该基金称为该季度的 Dog(垃圾)基金。同时,将拥有 Dog基金的基金家族定义为 Dog(垃圾)家族。本文同时使用了晨星基 金 排 名 (Morningstar)结 果,晨 星 评 级 为 五星的基金被定义为 MS基金。在每一指定季度,将拥有MS基金的基金管理公司定义为MS基金家族。虽然晨星基金评价与超额回报率定义的评级系统在风险调整方法、持有费用范围和评价准则等方面存在差异,导致 MS基金与 Star基金会不同,但两者对资金流动的影响是完全独立的。

三、方法和实证结果

(一)基金家族造星策略有效性

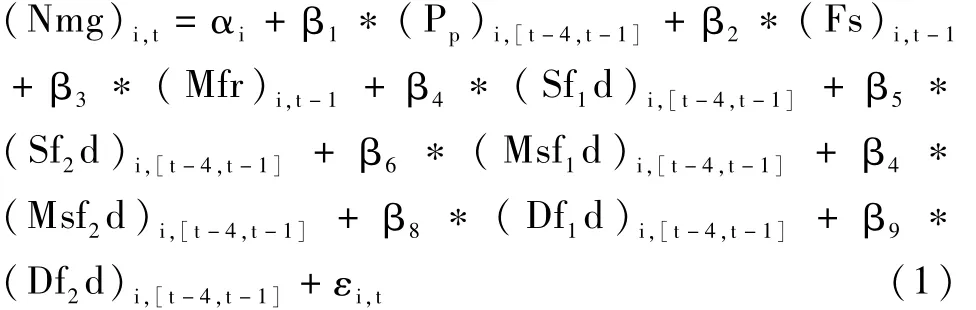

现实中,基金公司成为公众明星是有实质性功用的。不仅在销售推广旗下基金时,基金家族的品牌及知名度效用显得尤为重要;更为直接的是,在我国基金管理费率相对稳定的现实下,随着明星绩效为基金家族带来的现金净流入的增加,基金家族的管理费收入也将大增,而且旱涝保收。在此情况下,如果能检验明星绩效在为自身带来显著净现金流入的同时并未对其他成员基金的净现金流入产生明显的排挤,即可证明明星绩效不仅在单只基金层面能实现成员基金净现金流入的增加而且还可在家族整体层面亦能实现净现金流的增加,从而即可证明基金家族造星策略的有效性。为此,在控制基金家族历史收益、家族规模等变量后,本节将检验明星基金对家族中的新资金流入的具体影响,并建立以下固定效应面板数据模型:

i表示某只基金,t表示某季度,αi表示基金固定效应。

模型中,Pp为基金 i前 4个季度的季度平均超额回报;在衡量基金超额回报率时,由于我国基金风格和持仓结构的相似程度较高,本文将采用收益率指标法对基金超额回报率进行测量。Fs为基金TNA大小的测量指标,由基金 i在 t-1季度的 TNA除以样本中值,再取对数求得的一个标准化值。M fr为基金 i的管理费率。

基于明星绩效的设定标准,模型中纳入了六个虚拟变量作为模型的定性解释变量以衡量基金净流入变化。其中,Sf1d表示该基金是否为明星基金,如该基金为明星基金则该变量为 1,否则为 0;其系数显著为正则说明明星基金可为自己带来显著的资金净流入。Sf2d表示该基金不是明星基金,但如果其属于明星基金家族则该变量取值为 1,否则为 0;该变量系数显著为正表示明星基金可为同家族的非明星基金带来更多资金净流入。Msf1d表示该基金是否为 MS基金,如该基金为 MS基金则该变量为 1,否则为 0;其系数显著为正则说明 MS基金可为自己带来显著的资金净流入。Msf2d表示该基金不是 MS基金,其取值标准是,虽该基金不是 MS基金但如果其属于 MS家族则该变量为 1,否则为 0;系数为正则说明家族中MS基金可为家族旗下非 MS基金带来更多资金净流入。Df1d表示该基金是否为垃圾基金,如该基金为垃圾基金则该变量为 1,否则为 0;如果系数显著为负则表示垃圾基金会导致其资金净流出。Df2d表示该基金不是垃圾基金,其取值标准是如该基金不是垃圾基金但其属于垃圾基金家族则该变量为 1,否则为 0;如果系数显著为负则说明该基金会受家族中垃圾基金拖累而导致其资金净流出。

应变量:Nmgi,t为基 金 i在 t季 度 资 金 净 流 入 的增长率。

实证结果如表1所示。

统计结果显 示,首 先,模 型 中 Sf1d的 系 数 显 著为正,说明明星基金将可为自身带来显著的正向资金净流入;模 型 中 Sf2d系 数 也 显 著 为正,此 结 果 表明,家族内明星基金对家族旗下其他成员基金资金净资金流入会产生正向溢出效应,而且明星基金并未排挤家族成员基金的新资金流入,出现这一结果的原因可能是基金投资者会由于基金家族能出现明星基金而对基金家族的投资管理能力给予认同,并期望通过购买家族旗下非明星基金而从中获益。值得注意的 是,Sf1d的 系 数 比 Sf2d的 系 数 明 显 要 大,这说明,在明星家族资金流入的过程中,流向家族旗下明星基金的新资金相较于家族旗下非明星基金的新资金要高出许多,明星基金在对家族旗下其他成员基金资金净流入做出贡献的同时,其自身也是新资金净流 入 的 最 大 受 益 者。与 此 同 时,对 Df1d和Df2d的检验结 果 显 示,其 系 数 并 不 显 著,此 结 果 说明基金排名相对靠后并未影响自身及家族成员基金的资金净流出。综上所述,检验结果表明,明星基金在为自身带来资金净流入的同时,还会对家族旗下非明星基金产生资金净流入的正向溢出效应,而家族中的垃圾基金对于自身和家族其他成员的资金净流出并无显著的影响。由此,基金家族往往会积极主动地集中和协调家族资源制造明星基金,旨在通过明星效应为家族吸引更多的新资金净流入,以扩大自身的资金管理规模来增强竞争实力和收取更多的管理费用。

表1 明星基金绩效对基金家族资金流动的影响

其次,在有关 MS基 金 的 两 个 检验中,Msf1d和 Msf2d的检验结果与 Sf1d和 Sf2d的检验结果基本一致,表明如果基金在上一年被评为 MS基金,则该MS基金会引起更多投资者的申购;同时该 MS基金对家族成员基金的资金流动也会产生正向的溢出效应。值得同时关注的是,Msf1d和 Msf2d解释变量的系数相较于和解释变量要大出近三倍且其显著性水平还很高,这 表 示 Msf1d和 Msf2d市 场 宣 传 的 实 际效果对于基金家族资金净流入的影响会更为显著和强烈;出现这种情况的可能解释是,MS基金绩效的评价体系和过程更为完善,从而使得投资者对基金市场中 MS基金排名更加关注,并对投资者的资金流动能产生更为强大的市场影响力。

另需解释说明的是,在明星基金和 MS基金检验结果中,Fs的系数在 1%水平上均显著为正,说明基金 TNA大小会对基金家族资金净流入产生十分显著的正向影响;M fr与家族资金流入在 1%的水平上显著负相关且系数绝对值较其他解释变量系数绝对值要明显大很多,这表明基金管理费的变动会对基金投资者特别是长期基金投资者的资金流动产生十分显著的影响。值得强调的是,模型中解释标量的系数显著为负,这一与国外国外研究结果相反的情况表明,对处于“新兴 +转轨”时期的中国资本市场来说,由于市场管理体制和投资者成熟度与发达资本市场尚有较大差距,各方投资者对于绩效排名靠后的基金也表现出了很强的兴趣,这从一个侧面也反映出我国基金市场中存在着较为明显的投机心理和行为。

(二)基金家族造星的主体识别

如上所述,虽然以上家族资金流动模式显示出明星绩效的溢出效应可为家族带来新资金流入,然而,明星绩效却很可能仅仅只是家族造星策略的可能结果,而并不能作为家族真实投资能力的佐证。为此,如果始终无法对真假明星绩效实现有效识别,则极可能对基金投资者带来巨大的投资风险,同时,基金监管机构也无法锁定准确的监管对象,最后必将对基金市场正常秩序产生剧烈冲击。为此,本节将通过固定效应面板数据 Logit模型,从明星基金和MS基金两个维度分别考察与明星绩效事先概率相关的家族特征,并依据所挖掘的家族特征对基金家族造星主体进行识别。

1.明星基金中影响明星绩效事先概率的家族特征

首先,本节将运用固定效应面板数据 Logit模型分析工具考察影响明星绩效事先概率的因素,以推断具有哪些家族特征的基金家族会有较高的造星可能性,具体分析模型如下:

其中,f表示基金家族,S为指示变量。如基金家族 f在 t季度为明星家族,即家族中至少拥有 1只明星基金,则取值为 1,否则为 0。

在模型的 解 释 变 量 中,Std.dev.f,t为 基 金 家 族 在季度旗下各基金超额回报的标准差,用以衡量基金家族的投资能力。如果该值较小,表明家族旗下各基金间的业绩相差不大,家族在成员基金之间管理资源的分配较为均等,从而保障了基金业绩间的标准差非常有限。如果该值大,则说明家族很可能是在能力受限情况下,未能在家族成员基金之间进行管理资源的公平配置,而采取了主动集中力量重点培植少数成员基金的偏爱性行为,结果导致成员基金之间绩效差异较大。Trf,t为换手 率,其 为 家 族 的 相 关 统 计 量;而 Fsf,t、Fnf,t与上文模型(1)中的界定相同。

模型解释变量中还有两项虚拟变量。其中,Lsdf,t取值若 等于 1,表示基金家族 f在 t季度 期初 起计的前一年至少有一只基金为 Star(明星)基金;否则 为 0;而虚 拟变量 Lddf,t取值若 等于 1,表示基金家族 f在 t季度期初起计的前一年至少有一只成员基金为 Dog(垃圾)基金,否则为 0。

一般来说,决定基金费率的主要因素包括基金的投资对象、预期收益、资源投入等。由此,国外相关研究文献常常会将基金管理费率作为解释变量纳入模型中,原因在于,这些发达的基金市场中基金种类较多,例如美国有七十多种,基金市场竞争非常充分和激烈,而且,随着基金规模的扩大,投资者对基金管理费率的敏感度和要求也会比较高,那些规模较小的基金很可能会取消部分费用以吸引客户。反观国内,目前中国基金基本只有几种,而且具体到股票型基金,存在彼此间趋同性较大、投资对象大同小异、相互间竞争主要在排名而不是费率的具体情况,这些都导致了国内基金费率多年来没有什么变化,而且股票型基金费率基本固定在 1.5%,各家公司之间没有差异,为此,模型未将基金管理费率作为模型解释变量。

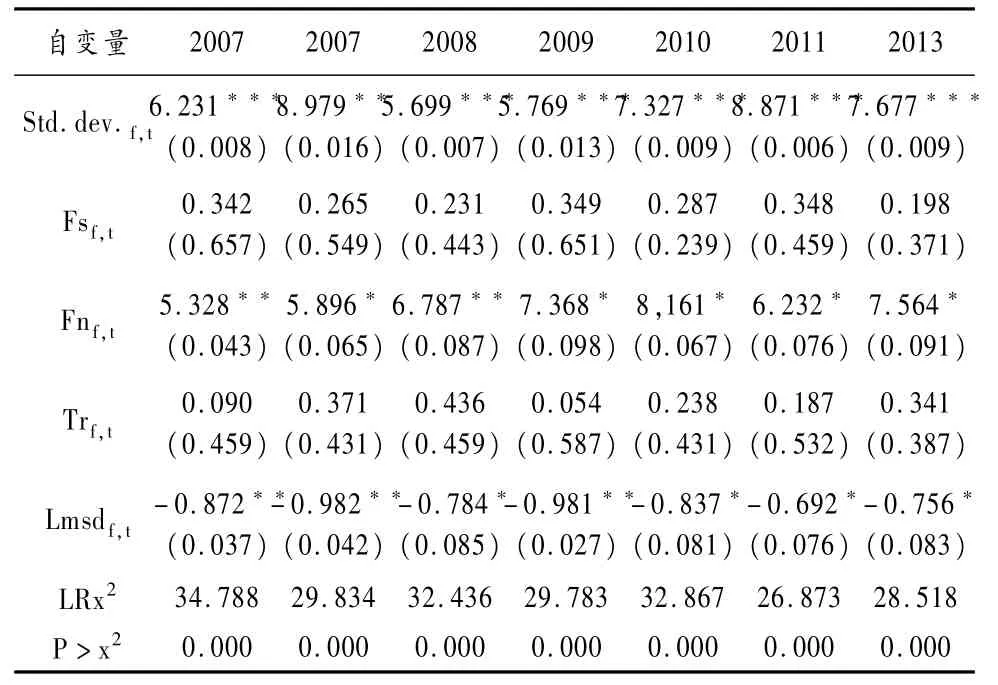

表2回归结果所示,在明星基金的家族特征中,Std.dev.f,t对于造 星 概 率 表 现 出 了 最 为 显 著 和 持 续显著正相关,其在各年的系数预测均在 5%水平上显著。另一家族特征 Fnf,t也对 造星概 率显示 出了正向但相对较 弱 的 影 响。 而 Lsdf,t对 造 星 概 率 却 显 示出 了 负 影 响 。 实 证 结 果 没 有 发 现 Trf,t、Fsf,t和 Lddf,t会对造星概率能产生明显影响。

表2 基于明星基金的影响产生明星基金概率的因素

2.MS基金中影响明星绩效事先概率的家族特征

同理,基于晨星评定的 MS基金,模型分析了影响制造 MS基金概率的家族特征,模型如下:

(3)式 中 Lmsdf,t为 虚 拟 变 量,取 值 如 果 等 于 1,表示上年度基金家族 f内至少有一只主动型股票类基金被晨星评定为 MS基金;否则为 0。(3)式中其他变量设定方法与(2)式一致。

表3显示了(3)式的回归检验结果,在影响家族制造 MS基金概率的家族特征中,(3)式中 Std.dev.f,t对 于造星 概率 同 样 显 示 出 了 最 为 显 著 和 持 续正向的影响,其各年系数预测均在 1%的水平上显著 。同时 ,统计 结 果 也 显 示 Fnf,t与 制 造 MS基 金 概率 存在正 相 关 关 系,而 Lmsdf,t与 制 造 MS基 金 概 率为负相关关系,而且后两者对造星概率影响的显著性 水 平 相 对 于 Std.dev.f,t要 低 。 同 时 ,Fsf,t和 Trf,t变量也未对 MS基金的造星概率产生明显影响。

表3 基于 MS基金的产生 MS基金概率的因素

综上回归分析结果,在家族特征中,反映基金家族投资能力大小的对家族造星概率能产生最为显著和持续的正向影响,也与造星概率存在显著正相关关系,而(2)式中的和(3)式中的对家族造星概率却会产生显著负向影响。也就是说,具有基金间绩效标准差高、基金数目多且上年度没有明星绩效家族特征的基金家族很可能会更为主动地采取家族造星策略。同时,比较研究结果还显示,MS基金统计结果的系数数值相较于明星基金偏大,说明在以 MS衡量基金绩效的现实基金市场中,以上三项家族特征是对真假明星家族进行有效识别的有力依据。

此结论的现实解释是,基金家族在投资管理决策选择过程中很大程度上会受投资管理能力的影响,相较于投资管理能力强的基金家族来说,那些投资管理能力较弱的基金家族为了巩固市场地位和提高经营收入很可能会更主动地实施家族造星策略,他们最有可能的操作手法是先尽量扩大家族旗下成员基金的数目,然后通过家族内部偏爱性的资源配置方式人为地制造明星绩效。虽然此举将进一步拉大家族旗下成员基金绩效间的差距,但在明星效应的诱使下,这些基金家族会觉得家族造星行为对家族整体利益有利而乐此不疲;而那些尚无明星绩效的基金家族则可能会有更为强烈的家族造星意愿。

四、研究结论及启示

首先,本文在基金家族结构下通过明星绩效(明星基金和晨星基金)对基金家族净现金流的影响考察了基金家族造星策略的有效性,结果显示,明星绩效对基金家族资金流动具有强烈的正向溢出效应,即明星绩效不仅能为自身而且能为家族旗下其他成员基金吸引新资金净流入,这说明基金家族造星策略对提高后续一定投资期内的家族经营收益和提升家族市场竞争力是有效的。随后,本文通过明星绩效概率与家族特征关系的实证分析,对基金家族造星策略主体的识别方法进行了探索。研究发现,在众多基金家族特征中,基金间的高标准差、成员基金数目的增加以及以前尚无明星绩效三项家族特征对提升明星绩效的事先概率会产生显著影响,这为监管监管机构与投资者对基金家族造星策略主体识别提供了重要依据,从而可据此推断具备以上家族特征的基金家族更可能会主动追逐家族造星策略。同时,明星基金与晨星基金的比较研究结果显示,以上结论在晨星基金的统计结果中更为突出和明显,此结论强有力地证明和支持了本研究的实际应用价值。

综上所述,本文从明星绩效对家族资金流入溢出效应的检验入手,考察家族造星的基本动因和实际效果,并提出了家族造星主体有效识别方法,主要有以下理论与实际应用启示。在理论上,传统的微观金融理论和文献常将基金作为单独个体进行研究,很少有学者研究家族结构下成员基金的影响和重要性;这样,在家族旗下基金之间出现显著的溢出效应时,如不从基金家族层面理解基金绩效和投资策略,则将有可能忽略个体基金投资行为及其绩效对家族整体以及其他成员基金所产生的重要影响。由此,本研究从基金家族的研究视角突破了个体基金绩效及投资行为研究的局限与缺失。在实际应用上,在基金家族组织形式和家族造星现象普遍存在的背景下,研究不仅解释了现实中经常出现的基金公司为了获得一个好的排名往往不惜以家族旗下低价值基金绩效为代价向家族高价值基金实现跨基金绩效补贴的家族造星行为的真实诱因;同时,研究中有关识别真假明星基金家族的家族特征研究结论也为基金市场监管当局和基金投资者提供了市场监管和投资决策的重要参考和行为依据。研究强调和指出:对于基金公司而言,基金家族高投入制造明星效应的投资管理策略虽然在短期能实现圈钱扩张的目的,但家族造星行为不可能一劳永逸,基金公司长期的经营发展最终还得依赖旗下基金业绩的真实表现;这将有利于引导基金公司正确认识和评价明星现象,树立科学的投资管理理念,自觉规范经营管理行为,切实提升行业形象和竞争优势。对于监管机构与投资者来说,投资者必须对市场中真假明星进行有效识别后再进行谨慎投资,而不能盲目追星,以减少投资风险;监管当局亦可利用相关研究结论提升监管效率和质量,促进我国基金业的持续健康发展。

参考文献:

[1]Nanda V,Wang Z J,Zheng L.Family values and the star phenomenon:strategies of mutual fund families[J].The review of Financial Studies,2004,17(3):667-670.

[2]Gruber M J.Another puzzle:The growth in actively managed mutual fund [J].Journal of Finance,1996,51(3):783-810.

[3]Chevalier J,Ellison G.Risk taking by mutual funds as a response to incentives[J].Journal of Political Economy,1997,105(6):1167-1200.

[4]Massa M.Why somanymutual funds?mutual fund families,market segmentation and financial performance[J].Journal of Financial Economics,2003,67(2):249-304.

[5]许宁,刘志新,蔺元.基金现金流、明星基金与溢出效应[J].证券市场导报,2010(1):64-69.

[6]Gaspar J,Massa M,Matos P.Favoritism in Mutual Fund Fam ilies?Evidence on Strategic Cross-fund Subsidization[J].The Journal of Finance,2006,61(2):33-71.

[7]张美霞.证券投资基金经理变更的实证研究——来自中国资本市 场的经 验证据 [J].财 经 研 究,2007,33(12):77-89.

责任编辑:刘洁岷

(E-mail:jiemin2005@126.com)

Effectiveness of Fund Fam ilies’Creating-star Strategy and Subject Identification——Based on the Com paring Data of Star-funds and M S Funds

W ANG X iao-hui

(School of Economics and Trading,Guangdong University of Finance and Economics,Guangzhou 510320,China)

Basing on the data of Star funds and Morning-star funds in 2007—2013,with the fixed effect panel data model for testing the impact of star performance on the family cash flow and with a Logit model to exam ine the relative family characteristics that could improve the possibility of star performance,this paper empirically examines whether the fam ily creating-star strategy is effective and how to find the creating-star fund fam ilies.The results show that the star funds have the spillover effect to the fam ily cash flow,in other words,star funds not only bring significant new money net cash inflow to themselves,but also attractmore new money to other funds in the same fund fam ily.It is shown that the fam ilies’creating-star strategy can expand the sum of fund families and improve the families’competitive power.The higher is cross-fund standard deviations of performance,themore is number of fund belong to fam ily and the more impossible is having a star fund in the last year,the higher is the probabilities of creating-fund.Finally,the result also shows that the families’creating-star strategy ismore effective and the characteristics of creating-star fam ilies ismore significant in the MS funds.

fund fam ilies;fund performance;star fund;star performance;subject identification

F831.5

A

1006-6152(2014)05-0013-06

2014-05-12本 刊 网 址·在 线 期 刊 :http://qks.jhun.edu.cn/jhxs

教育部人文社会科学研究青年基金项目“明星效应下基金家族价值偏爱及家族造星策略有效性研究”(13YJC790150);国家社会科学基金青年项目“开放式基金投资风格漂移及风格资产轮换策略有效性研究”(12CJY006)

王晓晖,男,湖北武汉人,广东财经大学经济贸易学院讲师,博士。