董事高管责任保险需求动因及效应研究述评与展望

胡国柳,康 岚

(海南大学 经济与管理学院,海南 海口570228)

一、引 言

1929年的美国股市大崩盘催生了对完善资本市场监管制度的强烈需求,随后美国证券交易委员会的成立和联邦证券法的颁布初步确立了证券市场的问责机制,但也大大增加了美国上市公司董事和高管的执业风险,于是D&O责任保险应运而生并逐渐成为上市公司降低诉讼风险的主要工具。1980年代,华尔街发生了公司财务丑闻事件之后,西方国家公司董事和高级管理人员面临着前所未有的详尽审查(scrutiny)和责任风险,D&O责任保险开始盛行于西方国家。近年来,美国贝尔斯登、雷曼兄弟和英国诺森罗克银行的倒闭更加凸显了企业风险管理以及对企业行为进行有效监管的重要性。保险作为一种对冲意外风险资产损失的纯粹避险工具,已经成为公司财务政策不可缺少的一个组成部分(Mayers和Smith,1982)。

我国于21世纪初引入D&O责任保险,2002~2012年共有121家上市公司公告披露了替董事和高管投保责任险的信息,约占2012年底沪深股市2494家A、B股上市公司总数的4.85%①。与欧美国家上市公司90%以上的投保率相比,我国D&O责任保险仍处在发展初期阶段。2013年3月,万福生科“财务造假”丑闻被曝光后,国内资本市场对D&O责任保险的关注度明显上升。随着我国上市公司的国际化和国内资本市场的全球化,D&O责任保险在我国的发展潜力逐渐凸显。D&O责任保险作为社会经济和资本市场不断发展的产物,其需求动因一直是国外学术界重点研究的一个热点问题。国内相关研究起步较晚,研究成果还很少。本文在回顾国外已有相关文献的基础上,比较全面地阐述了D&O责任保险的主要需求动因理论及其可能产生的影响效用,以期激发国内学者对这一课题的研究兴趣,为我国D&O责任保险市场的发展和监管提供借鉴与启示,以促进我国资本市场的发展与完善。

二、D&O责任保险内涵界定

董事高管责任保险的全称是“公司董监事和高级管理人员责任保险”(Directors’and Officers’Liability Insurance)。典型的D&O责任保险通常包括三个部分:第一部分直接保护董事、高管个人,分散其在执业过程中所面临的责任风险。保险范围主要涵盖他们无法根据公司赔偿计划(corporate indemnification plan,CIP)获得赔偿或者法律和公司章程不允许公司代偿的那部分因他们善意的执业行为而遭受的损失。第二部分是按照公司对董事和高管承担的赔偿义务代为公司进行赔偿。第三部分是实体保险,目的在于防范针对公司实体提起诉讼的风险(Mahan和McCorquodale,2003)。前两部分的保险可以追溯至最初的英国劳埃德公司D&O保单(Lloyd’s of London D&O Form),而第三部分是20世纪初新开发的险种,特别针对证券赔偿诉讼。当公司和董事高管在赔偿诉讼中承担连带责任时,公司可以获得实体责任保险保护。一份设计合理的D&O保单可由这三个部分以任意比例构成,目的在于把部分或全部的股东诉讼风险转移给第三方承保人(Griffith,2006)。

D&O责任保险通常是采用索赔制(claims-made basis),承保在保险期内提起的诉讼或索赔,即使相关事件发生在保单生效之前(Kaltchev,2004)。这对于证券诉讼比较合适,因为这类诉讼可能在相关行为做出后的若干年才会发生。因此,保险公司评估投保公司的敞口风险时,非常注重会影响公司未来被起诉概率的董事高管既往行为。另外,D&O责任保险不存在标准格式,保险公司会考虑每家公司的具体风险特征,为它们量身定制不同的保单,这也是研究D&O责任保险的机会和意义之所在。

三、基于不同理论视角的D&O责任保险需求动因研究

D&O责任保险最基本的作用就在于分散风险,把董事、高管或者公司实体潜在的诉讼风险转移给第三方承保人,从而提高董事、高管的执业积极性和创新动力,降低公司的经营和法律风险,保护证券投资者和其他利益相关者的合法权益。Mayers和Smith(1982)以及Baker和Griffith(2007)研究发现,转移风险是股权集中的公司购买D&O责任保险的主要原因,并且认为公众持股公司的组织形式本身就是一个复杂的风险转移机制。公司的经营风险由有限责任股东承担,而股东可通过构建多样化的投资组合来消解特定风险。因此,分散风险已经不足以解释公司购买D&O责任保险的需求动因。许多学者(如 Main,1982和1983;Mayers和Smith,1982和1987;Mac Minn,1987;Skogh,1989)试图运用不同的理论来解释D&O责任保险的需求动因。他们认为,由于存在市场缺陷和代理问题,D&O责任保险的购买决策可能由以下一些因素促成:(1)减少由股东和债权人利益冲突所导致的资产替代和投资不足问题,以优化公司的融资和投资行为;(2)缓解管理者和所有者之间的利益冲突;(3)利用保险公司在风险管理方面的比较优势;(4)利用D&O责任保险的节税效应;(5)降低公司潜在的破产交易成本;(6)受迫于公司所面临的监管环境。目前,学者们主要基于管理者风险厌恶假说、外部监督者假说、股东利益保护假说以及节税、降低预期破产成本和信贷成本(本文把节税、降低破产成本和信贷成本归纳为财务效应假说)等四个视角来解释D&O责任保险的需求动因。

(一)管理者风险厌恶假说

根据传统的经济学解释,管理者风险厌恶是公司购买责任保险的需求动机之一。由于代理问题的存在而产生的激励约束机制使得管理者的报酬部分以金融工具(如普通股和期权)的形式支付,通过将管理者的利益与公司利益进行捆绑,促使管理者与股东的目标函数保持一致。然而,这样的薪酬激励使管理者暴露于风险敞口之下,管理者不同于持有多元化投资的股东,他们无法有效分散所持有公司股权的特定风险。因此,随着管理层持股比例的增加,追求风险补偿机制的动机也会增强(Smith和Stulz,1985),并且其人力资本和其他资产回报通常也是以公司业绩为基础(Agrawal和Mandelker,1987),尤其在股东利益受到侵犯时,董事高管所面临的诉讼索赔更加大了管理者的执业风险。

Core(1997)把管理者厌恶风险视为公司购买责任保险的一个重要需求动机。管理者通过购买D&O责任保险,本质上将可能发生的大额损失转化成为较小的年度保险成本,在平滑公司盈利波动性的同时保障自身利益(Griffith,2006)。并且,Core(1997)的研究发现,受益于“堑壕效应”(entrenched)的管理者更倾向于利用其在董事会的权力购买高额的D&O责任保险。他们将薪酬和保险捆绑在一起,以避免承担任何一种成本。Chalmers等(2002)的研究支持了这一结论。他们认为,管理者之所以愿意高价购买大量的D&O责任保险,原因在于他们能够获得全部的好处却只需承担与他们持有的少量公司股权比例相当的成本。同时,公司为了吸引并保留优秀的人力资本,通常也愿意提供相应的风险补偿机制。Mayers和Smith(1982)、Core(2000)以及Chen和Li(2008)的研究证明,购买了D&O责任保险的公司更容易招募到优秀的、具有风险厌恶特质的高级管理人员及外部独立董事。

(二)股东利益保护假说

Romano(1991a)较早提出了D&O责任保险的最大受益者并非管理者,而是公司股东。根据Gutiérrez(2000)的调研,有70%的美国公司为了吸引优秀的公司经理人,都制订了责任限制条款(limitation of liability provisions,LLP),以减轻管理者个人财产对公司及股东的经济责任。同时,公司补偿计划(CIP)是要求公司赔偿管理者由于第三方诉讼所付出的诉讼费用的一种强制性的法定义务。在LLP和CIP的保护作用下,管理者的利益已经得到了保障,管理者风险厌恶就不足以成为支付额外保费、购买D&O责任保险的原因。但对于股东来说,在其利益受到侵犯而提起诉讼进行索赔时,D&O责任保险能够保证一个有效率的股东诉讼,以防负有责任的个人在私有财产不足以补偿股东损失时,保险公司作为一个资金雄厚的最后付款人能够保证股东获得赔偿,因此Gutiérrez(2003)和Boyer(2005)都认为D&O责任保险更大的意义在于保护股东财富。

(三)外部监督者假说

购买D&O责任保险一方面可以保护管理者及股东的利益,另一方面引入承保公司作为新的外部监督者,D&O责任保险条款则构成了对公司整体经营行为的一个有效外部监督机制。Mayer和Smith(1982)首先提出了D&O责任保险的外部监督者假说。他们认为管理者和股东之间的冲突能够触发公司对保险的需求,进而缓解股东和管理层之间的代理问题。在公司的持久存续期内,管理者的任期相对较短,且其薪酬多数与短期绩效(收入、股票收益等)相关联,这使得管理者更加注重公司短期而非长期的利益目标,有可能为了使自身利益最大化而做出背离公司利益目标函数的决策。为此,股东使用了若干的监督机制来约束管理层的行为,包括管理层持股 (Jensen和William,1976)、设立董事会和监事会(Fama和Jensen,1983)、大股东持股(Schleifer和 Vishny,1986)等等。然而,根据 Grossman和 Hart(1988)提出的“搭便车”理论,大公司股权结构过于分散使得任何单个股东都缺乏参与公司治理的积极性,导致公司治理失效。D&O责任保险的承保人作为理性的独立经营主体,其诉讼理赔成本将受到被保险公司治理水平、诉讼风险的影响,因而保险公司有着正确衡量并控制公司治理风险的直接利益动机。另外保险公司区别于其他利益相关者,其具备准确评估并最终为他们所承受的风险定价的专业能力(Core,2000),然后通过保险合同条款来约束公司董事高管的行为,扮演一个有效率的外部监督者角色。

Holderness(1990)认为D&O责任保险的风险转移作用只有在诉讼实际发生时才能体现出来,而它的监督机制持续作用在保险的每一个阶段,包括保险合同签订前对公司、董事、高管细节性信息的全面调查;承保期内保险合同条款对董事高管行为的约束;诉讼发生时保险公司进行的专业案件调查。O’Sullivan(1997)也认为D&O责任保险作为传统监督机制的补充替代品,其监督作用更加持久有效。Gillan和Panasian(2010a)从经营者与所有者之间的代理冲突出发,研究发现D&O责任保险的需求偏好受董事会独立性、大股东持股以及公司是否在加拿大和美国交叉上市等情况的影响,保险费率会随着董事会规模的增大和独立性的增强而提高;CEO较高的激励薪酬、高管雇用协议、双重投票所有权结构(dual-class ownership structures)以及交叉上市等也会导致较高的保险费率。Gillan和Panasian由此认为这类公司可能遭受更高的代理成本,于是大股东们引入D&O责任保险作为一个外部监督机制。

(四)财务效应假说

D&O责任保险财务效应假说认为其能降低潜在破产成本、税收成本、信贷成本,以及公司风险评估、控制和应对成本。Mayers和Smith(1982)早期研究公司保险,指出潜在破产成本的存在是公司购买保险需求的影响因素之一。因为,破产通常伴随着巨大的交易成本,在绝对优先原则下,债权人在公司破产时享有优先受偿权,股票将可能变得一文不值。通过购买保险将股东的风险转嫁给保险公司,降低了破产时可能的支出。另外,公司在购买保险以分散风险的同时,增加的保险费用能够减少税收支出。

在Mayers和Smith研究的基础上,Mac Minn(1987)从财务契约的角度研究了D&O责任保险合同在企业风险管理中的作用。Mac Minn模仿Modigliani和Miller(1958)的公司资本结构与市场价值不相关理论模型(MM模型),构建了一个同时包含股票和保险的有效资本市场,讨论由债务契约所带来的破产成本和股东-债权人之间代理问题对D&O责任保险需求的影响。他的研究表明,当市场存在破产成本时,购买了保险的公司其价值确实高于没有购买保险的公司,公司价值的提高主要来源于债权价值的提高,而对于公司股权的价值影响可能是负面的。因而,对于追求股票市场价值最大化的股东来说,单单破产成本的存在不足以使其产生购买保险的动机。但债务契约不只是带来潜在的破产成本,股东与债权人的利益冲突更加突出地表现为投资不足或资产替换。在这种情况下,适当的保险条款设计能够在增加债务安全的前提下保证股东能够获取进一步投资的额外收益,并且限制或消除股东资产替换的动机,从而同时提高债权和股权的价值。Mac Minn和Garven(2000)进一步证明,当破产存在正的交易成本时,保险会增加股东的价值,并且能够在一定程度上缓解股东和债权人之间的代理问题。同时,由于债务契约通常包含要求债务人保持某些特定类型保险的限制性条款,购买公司保险还具有一定的降低信贷成本的作用。

Kaltchev(2004)认为,实际服务效率(real-services efficiencies)是公司购买保险的另一个原因。保险公司是专业从事风险分析的公司,由于规模效应和专业分工,他们能够作为外部评估者提供一些降低损失和索赔管理的策略。在索赔责任发生时,保险公司有专门应对各类问题的专家作为其法律代表,相比公司自身,他们在评估风险时更具比较优势。

上述各理论假说的代表性文献及主要观点如表1所示。

表1 D&O责任保险需求动因的理论假说一览表

上述理论假说从资本市场各参与者的角度出发,阐述了D&O责任保险的需求动因。不同假说的理论侧重点不同,管理者风险厌恶假说侧重于考虑管理者的风险偏好,及其与所有者之间的激励冲突;股东利益保护假说和外部监督者假说侧重于考虑解决由于代理问题所导致的管理者与所有者之间的利益冲突,认为D&O责任保险承保人可以扮演一个有效率的外部监督者,保障股东利益;财务效应假说重点关注D&O责任保险对公司经营中各项成本的控制作用。不难发现,大部分学者都认为D&O责任保险需求对公司治理有一定的积极影响,其中保险费率能在一定程度上反映公司的经营和治理风险;承保人作为独立于公司的财务利益相关者,有监督和优化公司治理的潜在动力,并且能够通过保险合同来约束公司董事高管的行为,在一定程度上缓解信息不对称和代理成本等问题。

四、D&O责任保险的影响效应

D&O责任保险对上市公司的影响效应主要表现为积极的信号传递作用和消极的道德风险两个方面。在信息不对称的资本市场上,上市公司购买保险的决策能够传递管理者风险偏好、能力、公司代理成本大小等信息;D&O责任保险的保险费率能在一定程度上反映公司的经营和治理风险,有利于资本市场各参与方了解公司信息。然而从道德风险、逆向选择的角度出发进行考虑,购买D&O责任保险也可能对公司产生负面的效应。

(一)信号传递效应

根据Ross(1977)提出的资本结构信号传递理论,在信息不对称条件下,企业管理者所拥有的内部信息将通过其对激励制度和资本结构的选择等行为把信息传递给市场,投资者根据管理者向市场传递的信息间接了解和评价企业的价值和经营状况。学者们(Core,2000;Griffith,2006;Gupta和Prakash,2012)认为,购买保险也是管理者根据其掌握的内部信息作出的行为决策,可以作为一种传递信息的信号工具,并且其传递的信号是多方面的。首先,Rothschild和Stiglitz(1976)预测优秀的经理人将通过购买较少的保险来传递关于他们能力的信息。而De Marzo和Duffie(1991)以及Bessembinder(1991)则认为,有才干的管理者更加懂得利用保险工具,规避各类风险。Griffith(2006)研究发现,公司选择的保险方案类型中包含着购买动机等相关信息,并且通过动机的推测能够判断出公司组织内部代理成本的大小。因此,购买保险的决策行为、保险的范围将在一定程度上反应公司治理水平以及管理者的风险偏好、经营风格等个人信息(Gupta和Prakash,2012)。其次,在保险签订过程中,能够准确了解到公司内部信息的不仅是管理者,作为保险合同的相对人,保险公司有权力对潜在被保险对象进行尽职调查,通过评估潜在保险对象的公司治理水平,向被保险对象收取合理的保费。因此,保险费率的高低能够传递有关公司治理水平等多方面的信息。

根据Romano(1991)、O’Sullivan(1997)、Baker和 Griffith(2007)以及Chen和 Li(2008)的研究,公司治理水平和潜在诉讼风险之间具有相关性。Core(1997)、Chen和Li(2008)分别使用加拿大222家上市公司1993~1994年截面数据和中国台湾证券交易所100家上市公司2003~2005年截面数据进行了实证研究,均发现诉讼风险越高的公司其购买保险的几率越高。并且,D&O责任保险的需求和公司董事会所面临的诉讼风险成正相关关系,被保险公司风险越高,其保险费率、最高赔付限额以及免赔额也相应越高。这说明保险公司可以为诉讼风险定价,进而反映出公司的智力水平。Core(2000)和Kang(2011)进一步证实了保险公司能够对被保险公司的治理水平作出评估。他们实证研究发现,保险费的高低与衡量公司治理水平的变量之间存在显著的负相关关系。保险公司通过评估潜在保险对象的公司治理水平对保险对象收取合理的保费,可以将其视为对诉讼风险的一种事前衡量,治理结构越差的公司所支付的保险费用越高。D&O责任保险政策制定以及保险费率都包含着承保人对承保对象公司治理质量的综合衡量指标信息。另外,Boyer和Stern(2012)也证明了普通股权公司支付的保险费率要低于高风险的收益性信托企业。这些研究结论表明,保险公司对于保险条款的制定,尤其是保险费用、保险最高理赔额(limits)、免赔额(deductible)的设定,将向投资者和资本市场的其他参与者传递出保险公司对被保险者公司治理风险的评估情况,资本市场参与者可以考虑将其视为衡量公司治理水平及其经营风险的指标。D&O责任保险的承保人在对公司治理风险进行审查和定价以保持风险池的盈利性的同时,无形中扮演了资本市场上关于公司治理信息的传递者和保证者的角色。

(二)道德风险效应

D&O责任保险对高管们的过度保护,可能会在无形中诱发或者加剧道德风险问题,包括导致管理者机会主义行为在内的一些负面效应;股东也有可能通过为高管购买保险影响其任职决策,进而操纵其管理决策,从中获取投机性资本利得。

Chalmers等(2002)对美国72家IPO公司进行了实证研究,发现公司首发上市三年内的股价表现与其首发时购买的D&O责任保险决策之间存在显著的负相关关系,而公司、董事、高管遭受的诉讼索赔风险通常与其股票价格行为相关,由此,Chalmers等人认为D&O责任保险的购买决策导致了经理人的机会主义行为。Zou等(2008)研究发现大股东侵犯小股东利益越严重的公司越倾向于购买D&O责任保险,从而导致股东之间利益冲突的恶性循环。Zou(2010)对公司保险的购买量与公司价值之间的关系进行了研究,发现两者之间表现出倒U形的线性关系,U形拐点之后的保险成本不再能够带来额外的经济效益从而导致公司价值下降。Lin等(2011)研究了D&O责任保险对公司并购决策及绩效的影响,发现D&O责任保险的保障水平较高的收购者往往付出更高的收购溢价,收购公告期股票异常报酬显著较低,并且表现出较低的协同效应。与之相类似的研究有Chi等(2012)。他们使用671家台湾上市公司数据,研究了过度D&O责任保险对公司多元化及其绩效的影响,发现D&O责任保险与公司多样化程度正相关,但多数是非相关性多元化,且往往降低了公司多元化的价值。由此,他们认为过度D&O责任保险可能诱使高管通过多元化战略等行为构建帝国集团并追求个人利益的最大化。

根据Bolton等(2006)针对管理者激励机制提出的一个新见解,股东的道德风险问题也开始受到学术界的关注。Bolton等(2006)认为,上市公司的原始股东有可能设计一系列激励机制将高管与他们的利益进行捆绑,其目的并不在于使公司长期股票市场价值最大化,而是诱使管理者做出一些刺激股价大幅提升的短期目标决策,以便使他们从股票市场中获得较高的投机性资本利得。Han等(2010)和Rees等(2011)从D&O责任保险视角出发进行的研究在一定程度上佐证了Bolton等人的观点。Han等(2010)认为D&O责任保险将影响管理者的任职决策。他们通过构建一个纯粹由股东组成的董事会模型,发现这样的董事会有能力驱使CEO做出有利于股东价值最大化的决策,D&O责任保险则为原始股东操纵公司股价提供了一个便利的工具(Rees等,2011)。

学术界针对这些可能产生的道德风险等消极影响展开了讨论,认为D&O责任保险能否发挥出积极作用,企业信息的透明度很关键。如Griffith(2006)以及Gupta和Prakash(2012)呼吁,应强制性要求披露上市公司购买D&O责任保险的细节信息。然而,将这些信息公开化是否会诱导出更频繁、昂贵的诉讼,仍有待进一步的研究。虽然Crocker和Snow(2011)认为保险公司在市场竞争力的驱使下,会针对有隐藏信息风险的保险申请人开发并实施多维筛选策略,从而降低可能产生的逆向选择所带来的外部性成本,但是他们忽视了可能伴随道德风险产生的寻租问题。

五、研究述评与展望

D&O责任保险在国外资本市场经过了80多年的发展,制度体系已经比较完善,相关理论研究已经取得一定的成果。国外学者从资本市场各参与者的角度出发,以信息不对称和委托代理理论为基础,建立了D&O责任保险的一系列需求动因假说,认为D&O责任保险对公司治理有一定的积极影响;另外,也有学者从保险理论和逆向选择与道德风险视角出发,指出D&O责任保险对高管们过度保护,可能会诱发管理者机会主义行为,恶化道德风险问题。

然而,国内外学术界关于D&O责任保险的实证研究还较为缺乏。从现有的实证文献来看,在D&O责任保险的需求动因方面,研究视角集中于诉讼风险和公司治理,研究成果在一定程度上支持了D&O责任保险需求理论中的外部监督者假说。在购买该保险的经济后果方面,学者们考察了其对企业并购、多元化投资行为的影响,发现购买责任保险后公司并购通常伴随着较高的收购溢价和较低的协同效应;购买该保险的公司更倾向于非相关性的多元化,且有损公司价值。

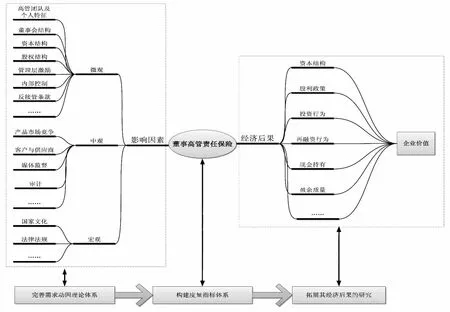

作为一个新兴的前沿研究问题,我们认为D&O责任保险的现有研究存在以下四点不足:

第一,研究层面局限于D&O责任保险的需求动因,对其经济后果的考察不足。现有研究从需求动因角度展开的较多,对购买该保险带来的经济后果考察较少。在有限的两篇研究D&O责任保险经济后果的文章中,考察的均是其对公司投资行为(并购和多元化)的影响,而对于投资领域中的投资效率问题没有考察。对资本结构、股利政策等传统财务研究的话题也尚未涉及,对公司现金持有、盈余质量、再融资行为等现代公司财务话题更是尚未研究。

第二,在D&O责任保险的需求动因研究中,研究视角单一。在研究该保险需求动因的文献中,视角大多局限于董事会结构及其独立性、大股东持股、高管持股等公司治理特征,对股权结构、管理层激励、内部控制等其他微观因素较少涉及。对诸如产品市场竞争、客户-供应商关系、媒体监督、审计等中观因素,以及国家文化、法律法规等宏观因素对购买D&O责任保险的影响尚未研究。

第三,度量D&O责任保险需求的指标选取单一。目前相关文献中,大多数文献都是通过诉讼风险、公司治理水平等相关度量指标来反映D&O责任保险的需求动因,认为诉讼风险和公司治理风险是影响上市公司购买保险决策的主要因素;也有极少数的文献检验了企业跨国上市的国际化特征对其需求的影响。总体来说,目前实证研究中,D&O责任保险需求影响因素的度量指标不够系统全面,适用性不足。

第四,关于D&O责任保险影响因素的理论研究也还没有形成整体的框架。现有研究大多分散地从单一的理论视角推导D&O责任保险的需求动机,缺乏将各理论进行组合的系统分析,并且没有明确在不同理论作用下D&O责任保险的需求所对应的研究主体。现实中,各理论之间相互作用、共同影响实践中的保险购买决策,因此不能单独关注某一项理论对D&O责任保险需求的影响。

基于上述分析,本文提出了未来D&O责任保险的研究思路(参见图1),未来研究可以围绕以下几个方面展开:

第一,拓展购买D&O责任保险的经济后果研究。现有部分文献通过研究D&O责任保险对企业并购、多元化投资行为的影响来表述它对公司价值的影响,还未形成一个明确的研究D&O责任保险对企业价值影响的体系。未来的研究应该通过引入社会学和行为心理学的理论来考察D&O责任保险对董事会及管理层的投资心理、投资行为的影响,以探究它对企业价值的影响传导机制。例如,对于需要通过多元化投资来分散企业风险的公司,通过购买保险把风险转移之后可能会减少多元化投资行为,表现为更加集中、专业的投资;对于意图通过多元化投资构建帝国企业的高管来说,就很有可能在保险的保护伞下更加激进,造成投资不足,进而损害股东权益,降低了企业价值,因此这是未来研究应该重点关注的方向。与投资行为类似,有价值的研究方向还包括管理层对企业资本结构、股利政策、再融资行为、现金持有及盈余管理的决策等。通过对这些财务决策的研究,进一步延伸到对企业价值影响的研究。

第二,深化D&O责任保险需求影响因素研究。未来的研究可以从微观、中观、宏观等三个层面展开。首先,微观层面包括管理层的特征和公司实体特征,管理层的特征包括高管团队的人力资本异质性和高管个人的学历、职业、政治背景以及投资经营风格;公司实体特征方面,具体可以研究股权结构、资本结构、董事会结构、内部控制评价体系、各类代理冲突以及企业现金流等因素对D&O责任保险需求的影响。其次,中观层面包括内部的员工视角和外部的客户供应商、产品市场竞争等行业环境。最后,引入宏观层面的法律制度环境、经济和金融发展水平、中小投资者的法律保护机制等国家或区域特征。上述研究工作的开展,将大大改变该保险需求动因影响因素研究不够深入的现状。

第三,运用演化分析的观点与方法梳理各理论之间的相互作用关系,明确各理论所对应的研究主体,以便构建指标体系度量不同理论对上市公司D&O责任保险的需求影响。在不同的环境背景下,各种理论会产生不同的作用效果,从而在一定程度上影响D&O责任保险的需求动因。未来的研究应综合多种理论,分别从企业实体层面,企业管理者层面和其他各利益相关者层面,探究D&O责任保险的需求影响因素,系统动态地研究在不同理论主导下不同主体对D&O责任保险需求动机作用的演化路径及其对公司治理的作用机理。现有部分文献的研究混淆了D&O责任保险的购买动机和可能产生的治理效应,未来的研究应该明确区分D&O责任保险购买前的需求动机及其购买后的影响效应两个层面,明确研究对象,分别设计出合理的度量指标体系,探究上市公司购买D&O责任保险前的需求动机。

第四,考虑到我国的具体情况,笔者认为应当结合中国特殊的制度背景和市场环境,研究D&O责任保险对于改善上市公司治理,完善我国资本市场环境的影响。具体来说,可以考虑如下两个问题:首先,结合我国特定的制度背景,分析在股权结构相对集中的环境下我国上市公司购买D&O责任保险的需求动机,探寻其与国外股权相对分散的市场环境下的需求差异,以检验和完善在西方国家里发展起来的D&O责任保险相关理论。其次,结合我国上市公司外部治理机制尚不完善的市场环境,研究D&O责任保险对公司治理的作用机制,探究它是否有助于缓解管理者与所有者之间的代理冲突,对管理者的激励和保护是否会加剧道德风险、逆向选择或者导致管理者过度自信。在此基础上,设计合理的公司内外部治理机制来降低管理者机会主义行为和可能产生的负面影响,保障利益相关者的权益。

图1 D&O责任保险未来研究思路

注释:

①保险数据是笔者根据中国资讯行上市公司公告全文数据库相关资料整理而成;上市公司数量是根据上海证券交易所和深圳证券交易所数据整理。

[1]Agrawal A and Mandelker G N.Managerial incentives and corporate investment and financing decisions[J].Journal of Finance,1987,42(4):823-837.

[2]Baker T and Griffith S J.Predicting corporate governance risk:Evidence from the directors’and officers’liability insurance market[J].University of Chicago Law Review,2007,74(2):487-544.

[3]Bessembinder H.Forward contracts and firm value:Investment incentive and contracting effects[J].Journal of Financial and Quantitative Analysis,1991,26(4):519-532.

[4]Bolton P,et al.Executive compensation and short-termist behavior in speculative markets[J].Review of Economic Studies,2006,73(3):577-610.

[5]Boyer M.Directors’and officers’insurance and shareholder protection[R].Working Paper,HEC Montreal-Department of Finance,2005,Available at SSRN 886504,2005-papers.ssrn.com.

[6]Boyer M and Léa Stern.Is corporate governance risk valued?Evidence from directors’and officers’liability insurance market[J].Journal of Corporate Finance,2012,18(2):349-372.

[7]Chalmers J L,et al.Managerial opportunism ?Evidence from directors’and officers’insurance purchases[J].Journal of Finance,2002,57(2):609-636.

[8]Chen J and Li S.Directors’&Officers’insurance and corporate governance[R].Working Paper,National Taiwan University,2008.Available at:http://portal.business.colostate.edu/projects/ARIA/Shared/Documents/1a_Chen_DO/Insurance/Corporate/Governance.pdf.

[9]Chi H,et al.Effects of director and officer equity compensation and liability insurance on corporate diversification and performance[R].AAA 2013 Manage-ment Accounting Section (MAS)Meeting Paper,2012.Available at SSRN:http://ssrn.com/abstract=2132610.

[10]Christine K.Directors’and officers’insurance:Ordinary corporate expense or valuable signaling device?[R].Working Paper,Department of Economics Stanford University,2011.Available at:http://dosen.narotama.ac.id/wp-content/uploads/2012/03/Directors-and-Officers-Insurance-Ordinary-Corporate-Expense-or-Valuable-Signaling-Device.pdf.

[11]Core J.On the corporate demand for directors’and officers’insurance[J].Journal of Risk and Insurance,1997,64(1):63-87.

[12]Core J.The directors’and officers’insurance premium:An outside assessment of the quality of corporate Governance[J].Journal of Law,Economics and Organization,2000,16(2):449-477.

[13]De Marzo P and Duffie D.Corporate financial hedging with proprietary information[J].Journal of Economic Theory,1991,53(2):261-286.

[14]Fama E and Jensen M.Separation of ownership and control[J].Journal of Law and Economics,1983,26(2):301-325.

[15]George D K.The demand for directors’and officers’liability insurance by US public companies[R].Working paper,Southern Methodist University,2004.Available at:SSRN 565183,2004-papers.ssrn.com.

[16]Gillan S and Panasian C.Reassessing what matters in corporate governance:Evidence from the market for directors’and officers’liability insurance[R].Working paper,Texas Tech University,2010a.

[17]Griffith S J.Unleashing a gatekeeper:Why the SEC should mandate disclosure of details concerning directors’&officers’liability insurance policies[J].University of Pennsylvania Law Review,2006,154(5):1147-1208.

[18]Grossman S J and Hart O D.One share-one vote and the market for corporate control[J].Journal of Financial Economics January,1988,20(1/2):175-202.

[19]Gupta M and Prakash P.Information embedded in directors and officers insurance purchases[J].The Geneva Papers on Risk and Insurance-Issues and Practice,2012,37(3):429-451.

[20]Gutiérrez M.A contractual approach to the regulation of corporate directors’fiduciary duties[R].CEMFI Working Paper,No.0013,2000.Available at:SSRN 257593,2000-papers.ssrn.com.

[21]Gutiérrez M.An economic analysis of corporate directors’fiduciary duties[J].Rand Journal of Economics,2003,34(3):516-535.

[22]Holderness C.Liability insurers as corporate monitors[J].International Review of Law and Economics,1990,10(2):115-129.

[23]Jensen M and William M.Theory of the firm:Managerial behavior agency costs and ownership structure[J].Journal of Financial E-conomics,1976,3(4):305-360.

[24]Lin C,et al.Directors’and officers’liability insurance and acquisition outcomes[J].Journal of Financial Economics,2011,102(3):507-525.

[25]Mac Minn R.Insurance and corporate risk management[J].The Journal of Risk and Insurance,1987,54(4):658-677.

[26]Mac Minn R and Garven J.On corporate insurance[M]Handbook of Insurance.Springer Netherlands,2000:541-564.

[27]Main B G.The firm’s insurance decision:Some questions raised by the capital asset pricing model[J].Managerial and Decision Economics,1982,3(1):7-15.

[28]Main B G.Corporate insurance purchase and taxes[J].The Journal of Risk and Insurance,1983,20(2):197-223.

[29]Mayers D and Smith C.On the corporate demand for insurance[J].Journal of Business,1982,55(2):281-296.

[30]Mayers D and Clifford S.Corporate insurance and the underinvestment problem[J].The Journal of Risk and Insurance,1987,24(1):45-54.

[31]Modigliani F and Miller M H.The cost of capital,corporation finance and the theory of investment[J].The American Economic Review,1958,48(3):261-297.

[32]O’Sullivan N.Insuring the agents:The role of directors’and officers’insurance in corporate governance[J].Journal of Risk and Insurance,1997,64(3):545-556.

[33]Rees R,et al.Corporate governance and managerial incentives:Evidence from the market for D&O insurance[R].Working paper,ETH Zurich,2011.

[34]Richard D M,et al.Directors and officers insurance and corporate governance[J].Journal of Insurance Issues,2012,35(2):59-179.

[35]Romano R.Corporate governance in the aftermath of the insurance crisis[A].In Schuck P H (ed.).Tort law and the public interest:Competition,innovation,and consumer welfare[C].New York.1991a.

[36]Romano and Roberta.The shareholder suit:Litigation without foundation?[J].Journal of Law,Economics,&Organization,1991,7(1):55-87.

[37]Rothschild,M.and Stiglitz J.Equilibrium in competitive insurance markets:An essay on the economics of imperfect information[J].Quarterly Journal of Economics,1976,90(4):629-649.

[38]Schleifer A and Vishny R.Large shareholders and corporate control[J].Journal of Political Economy,1986,94(3):461-488.

[39]Skogh G.The transactions cost theory of insurance:Contracting impediments and costs[J].Journal of Risk and Insurance,1989,56(4):726-732.

[40]Smith C W and Stulz R.The determinants of firms'hedging policies[J].Journal of Financial and Quantitative Analysis,1985,20(4):391-405.

[41]Stephen A R.The determination of financial structure:The incentive-signalling approach[J].The Bell Journal of Economics,1977,8(1):23-40.

[42]Zou H and Adams M.Debt capacity,cost of debt,and corporate insurance[J].Journal of Financial and Quantitative Analysis,2008,43(2):433-466.

[43]Zou H.Hedging affecting firm value via financing and investment:Evidence from property insurance use[J].Financial Management,2010,39(3):965-995.