中美日汇率传递效应的比较研究

刘 军,佘传奇

(1.合肥工业大学 管理学院,安徽 合肥 230009;2.安徽大学 经济学院,安徽 合肥 230039)

中美日汇率传递效应的比较研究

刘 军1,佘传奇2

(1.合肥工业大学 管理学院,安徽 合肥 230009;2.安徽大学 经济学院,安徽 合肥 230039)

汇率对价格的传递效应,是国际经济学关注的重要问题之一,对宏观经济政策也有重要参考价值。通过选取1994:1—2013:4季度数据,利用协整和误差修正模型(ECM)对比研究了中美日三国名义汇率变动对消费者价格的影响。得出(1)汇率变动对消费者价格的传递是不完全的,具有滞后性。(2)汇率传递具有国别差异。中国、美国、日本汇率变动对消费者价格的传递水平依次为-0.19,-0.173,-0.035,中国高于两国。(3)当短期波动偏离长期均衡时,美国的调整力度较高,日本次之,中国相对较低。结论对货币政策实践具有重要意义。

汇率;消费者价格;汇率传递

一、引言

2005年中国对人民币汇率形成机制进行改革,实行浮动的汇率管理制度。汇率变动增强,对国民经济的影响日益扩大。汇率的变化会引起国内价格水平的波动,即汇率传递。汇率传递是国际经济学研究的热点,其中,一个重要的问题是汇率变化对价格的影响程度。理论与实证研究表明,汇率传递是不完全的,例如Dornbusch(1987)[1],Campa和Goldberg (2005)[2]。这种不完全传递不仅是正常的,而且是一种广泛存在的现象。大部分研究关注主要发达经济体,尤其是美国。近年来,国内针对人民币汇率传递的研究开始增多,主要是实证分析汇率变化对国内各层次价格水平的影响,包括进(出)口价格、生产者价格、消费者价格等。但消费者价格不同于其他价格,不论在传递链条中的地位,还是传递机制上均存在差异。此外,由于各国背景不同,汇率传递存在较大差异。更为重要的是,中国作为最大的发展中国家,又处于转轨的背景下,分析汇率变化对消费者价格的传递显得尤为重要。基于以上考虑,本文选取消费者价格作为研究对象,对中国、美国、日本三国汇率关于消费者价格的传递效应进行了比较研究。一方面,可以回答汇率对通货膨胀的影响,有助于进行通胀预测;另一方面,选取代表性国家进行对比分析,有助于更好地认识我国的现状,并对现行货币政策实践提供参考。

文章选取上述三国,主要是基于以下考虑:第一,三国同为世界上具有重要影响的国家,在全球经济中具有重要地位。第二,经济发展程度不同,美国和日本同为发达国家,中国为发展中国家。第三,三国处于不同的经济发展阶段,美国是经济发展程度较高的成熟经济体,发展较为稳健;中国是新兴发展中经济体,经济发展较快;而日本经济长期低迷,经济发展步伐缓慢。第四,汇率制度存在差异,美国和日本实行自由浮动汇率制度,中国则是管理浮动汇率制度。第五,美国和日本同中国的经贸联系密切,是中国重要的贸易对象。第六,数据的易得性。文章剩余部分安排如下:第二部分对现有研究进行回顾,第三部分从理论上说明汇率变动对消费者价格的传递机制,第四部分为实证分析,第五部分是主要结论。

二、文献回顾

汇率传递的理论研究可以追溯到20世纪60年代,当时不完全汇率传递被认为是导致一价定律和购买力平价不成立的重要原因之一。80年代开始以Krugman(1987)和Dornbush(1987)[1]为代表的不完全汇率传递微观视角成为理论研究的主导,他们重视成本加成(Markup)在依市定价(Pricing-to-Market)中的作用和产品差异化行为对产品需求曲线斜率的重要性及它们对汇率传递效应的影响,但是这一阶段的研究大多是基于局部均衡模型的分析,未考虑价格黏性与预期。进入90年代,研究更多关注汇率传递的宏观层面,Obstfeld和Rogoff(1995)[3]开创性地将名义价格黏性和市场不完全引入到一个微观基础的动态一般均衡模型中,构筑起“新开放宏观经济学(NOEM)”的理论分析框架,为汇率传递研究提供了全新的视角。

对汇率传递问题的实证考察开始于20世纪80年代,文献集中于分析汇率变化对进口价格的影响,也有一部分关注生产价格和消费价格对于汇率变化的反应,还有研究分析汇率对行业分类进口或出口价格的传递效应。众多文献中,大部分以发达国家为研究样本,特别是美国(Menon,1995)[4]。随着经济全球化的深入发展,也有文献关注发展中国家(Bouakezand Rebei,2008)。研究发现汇率传递是不完全的(Campa etal.,2005)[5],不仅在发达国家,发展中国家也是如此。研究还发现汇率传递水平并不稳定,随着时间推移,传递效应呈现出下降趋势,特别是进口价格和消费价格(Ihrigetal.,2006)[6]。

国内关于汇率传递的研究主要是采用计量工具实证分析汇率变化对各类价格的传递效应,包括进口价格,例如许伟和傅雄广(2008)[7];出口价格,包括毕玉江和朱钟棣(2007)[8]、王胜和李睿君(2009);生产者价格,例如施建淮、傅雄广和许伟(2008)[9];消费者价格,例如倪克勤和曹伟(2009)。研究结果表明汇率对价格的传递效应是不完全的。不过,现有研究主要关注人民币汇率对各类价格水平的传递效应,由于各国背景不同,关于国家间汇率传递效应的比较研究较少,本文将对此做些分析。

三、理论分析

现有研究中,汇率传递模型大都建立在厂商利润最大化基础上。本文主要研究消费者价格同汇率波动之间的关系,因此侧重说明汇率变化对国内消费者价格的传递机制。参考Goldberg和Campa (2010)的研究,运用新开放宏观经济模型进行说明。他们认为,由于分配部门的存在,分销成本对汇率波动不敏感,导致汇率对总消费价格的传递是不完全的。

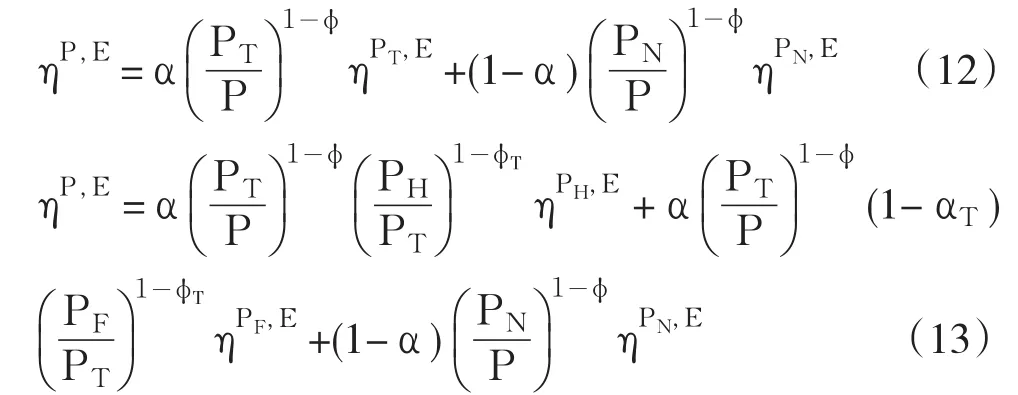

假设国内消费者消费的产品分为不可贸易品(N)和可贸易品(T),不可贸易品和可贸易品的消费满足常量替代弹性效用函数。α为可贸易品的消费权重,ϕ为可贸易品与不可贸易品之间的替代弹性。不可贸易品由国内厂商生产,可贸易品分为两部分:国内生产的可贸易品(H)和进口品(F)。αT为国内可贸易品的消费权重,ϕT为国内可贸易品和进口品之间的替代弹性。则总消费品和不可贸易品的组合为:

由此可以得出总消费价格和可贸易品价格为:

其中,PNt、PHt、PFt分别表示不可贸易品的消费价格、本国可贸易品的消费价格和进口品的消费价格。

在市场上,厂商在面对消费者的需求时,会分别设定产品的价格使其利润最大化。此时不可贸易厂商的最优化利润函数为:

假设国内产品的生产包含两部分:一部分为本国投入品,假定为劳动力投入;另一部分为进口投入品,这里使用μN表示单位不可贸易品生产中所需进口品份额。μN是汇率的函数,厂商进口投入品的使用份额会受到汇率变化的影响。由(5)式一阶条件可得:

其中,Wt是本国单位劳动力工资,是外国劳动力工资,Z是生产力水平。E是汇率,即单位外币表示的本币价格。

在销售过程中,可贸易品需要一定比例的不可贸易品作为分销成本。假设单位国内可贸易品和进口品的销售分别需要mH和mF单位的不可贸易品。分销成本比重是汇率的函数,汇率的变化会影响其使用比例。在以上假定下,可得

其中,μH指单位可贸易品中进口投入品份额。μH也是汇率的函数,汇率的变化会影响其比重。

由(6)、(7)、(8)式可得出汇率变动对不可贸易品、国内可贸易品、进口品的消费价格的传递弹性:

从(9)、(10)、(11)式可以看出,汇率对不可贸易品价格只有通过进口投入品进行传递,汇率对本国可贸易品价格则是通过进口投入品和分配部门进行传递。分配部门的存在,降低了最终消费品价格中进口部分的份额。

进一步由(9)、(10)、(11)和(3)、(4)可以得出汇率对总消费价格的传递弹性:

当ϕ=ϕT时,上式可以变成

从(12)、(13)、(14)式可知,汇率对总消费价格的传递弹性是可贸易品和不可贸易品价格的传递弹性的加权,这两种弹性取决于相对工资和生产力参数、产品间的替代弹性、进口投入品的使用、分销成本。因此,总消费价格的传递弹性取决于价格弹性、消费份额、进口投入品、分销成本。由于分销成本对汇率变化不敏感,导致汇率变动对总消费价格的传递是不完全的。

四、计量模型和实证分析

(一)模型构建

根据汇率传递理论模型以及以往研究的做法,建立消费者价格与汇率变动关系的传递方程:

其中,LCPI、LNER、LM2、LGDP、LWPI分别表示居民消费价格指数、人民币名义有效汇率、货币供应量、国内生产总值、国外价格指数,并取对数处理。

当LCPI、LNER、LM2、LGDP、LWPI~I(1)时,且变量的某种线性组合是平稳的。可利用(15)式产生的εt,建立误差修正模型(ECM)。模型设定如下:

其中,p,q分别表示LNER、LM2的滞后期。

(二)数据选择与描述

1.数据选择与处理

本文采用Eviews6.0软件,选取三个国家1994年1季度至2013年4季度的季度数据进行比较研究。其中,消费者价格选取居民消费价格指数作为代理变量。汇率则采用名义有效汇率进行代理,采用间接标价法,指数上升表示汇率升值,反之则表示汇率贬值。参考Campa和Goldberg(2005)[2]的方法,采用国外价格指数衡量国外出口商的成本。WPIt= (CPIt*Neert/Reert),其中,Neer和Reer分别表示名义有效汇率和实际有效汇率。为了反映货币政策因素,参考Parsley和Popper(1998)的研究①Parsley和Popper(1998)指出,忽略货币政策变量会导致价格对汇率变化的反应估计出现偏误。货币政策应该被包含进模型中。,引入货币政策变量到模型中。为了消除原始数据基期的差异,本文将各序列的基期统一到1994年第1季度。同时,对数据进行X12季节性调整以消除季节影响。中国居民消费价格指数、货币供应量、国内生产总值数据来源于中经网统计数据库,名义和实际有效汇率来源于IMF国际金融统计数据库(IFS),美国和日本的数据则主要来自IFS。

2.数据描述

图1 中国、美国、日本汇率走势图

从图1可以看出,人民币名义有效汇率在1995年低点后出现一波上升,于2002年达到最大值,随后步入下跌。汇制改革后,人民币汇率经历了一波快速上扬,金融危机期间出现大幅波动。图中可以发现,汇率升值的幅度高于贬值。美国在1995年至2002年也经历了一波汇率的上升,随后持续下跌至2009年,金融危机后出现反弹,后又步入下跌。整体上,升值和贬值的幅度相当。日元汇率升值和贬值交错进行,整体上,汇率贬值的时期较长,升值和贬值的幅度相当。1998年东南亚经济危机以及2008年金融危机后,日元汇率都出现了一波快速上扬,并于2011年达到最大值。

图2 中国、美国、日本CPI走势图

图2显示,在1996年之前,中国CPI经历了一波较为快速的上升,随后一段时间呈现宽幅波动,2003年后再次步入上升趋势,金融危机期间出现波动。美国CPI整体上呈现上升趋势,金融危机时期出现短暂下降。日本CPI整体呈现低水平上波动,走势较为平稳。1998年东南亚经济危机以及2008年金融危机的发生,CPI出现较大波动。

(三)实证结果

1.单位根检验

在进行实证分析时,为了使模型估计结果更具有稳健性,需要对LCPI、LNER、LM2、LGDP、LWPI序列进行单位根(ADF)检验,依据信息准则(AIC)和施瓦茨准则(SC),以其最小原则选择滞后阶数。零假设为存在单位根。

表1 变量单位根检验结果

检验结果表明,在5%的显著性水平上,三个国家LCPI、LNER、LM2、LGDP、LWPI原序列均非平稳序列,对其一阶差分以后,均成为平稳序列,据此可以判断LCPI、LNER、LM2、LGDP、LWPI序列均为一阶单整过程。

2.协整分析

由于协整关系是误差修正模型建立的前提,因此需要对变量进行协整关系检验。又变量均为一阶差分平稳序列,接下来运用E-G两步法进行协整分析,判断回归方程的变量之间长期稳定的均衡关系。首先对模型做OLS估计,然后对回归方程的残差进行ADF检验,估计结果见表2。

表2 协整回归估计结果

由表2知上述残差序列是平稳的,则回归方程的设定是合理的,表明LCPI、LNER、LM2、LGDP、LWPI之间存在长期协整关系。估计结果表明,在长期,汇率变动对消费者价格的传递是不完全的。中国、美国、日本汇率传递效应依次为-0.19,-0.173,-0.035,传递程度较低。其中人民币汇率对消费者价格的传递效应为-0.19,说明人民币名义有效汇率升值1%,消费者价格下降0.19个百分点。

3.估计误差修正模型

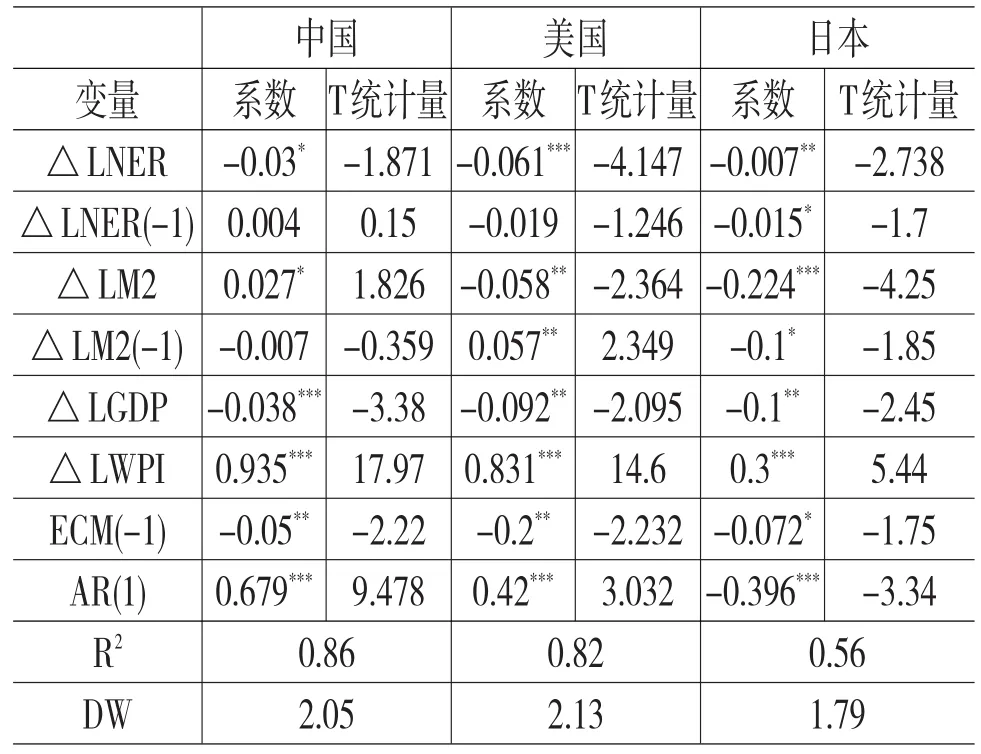

由上可知,LCPI、LNER、LM2、LGDP、LWPI之间存在着长期均衡关系,接下来估计误差修正模型,进一步考察变量之间的短期动态关系。估计结果见表3。

表3 误差修正模型估计结果

实证结果表明,美国名义汇率变动对消费者价格的长期传递弹性为-0.173,日本这一数值为-0.035,而中国为-0.19,高于美国和日本的水平。出现这一结果,本文认为可能与进口产品构成有关。在中国的进口产品中,初级产品所占份额相对较高,由1985年的12.4%提高到2007年的25.4%。特别是近几年,为了满足经济发展的巨大需求,资源性产品进口很多,矿物燃料、润滑油及相关原料进口额占比由2002年的6.5%上升到2007年的11%,非食用原料占比由7.7%上升到12.4%。初级产品的价格对汇率变化的反应较敏感,导致我国的汇率传递水平相对较高。Goldfajn和Werlang(2000)研究也表明,发展中国家的汇率传递程度一般高于发达国家。中国作为发展中国家的代表,传递水平相对较高。

从国外研究文献看,发达国家的汇率传递效应较低。Hufner和Schroder(2002)[10]研究表明,汇率关于欧洲国家消费者价格的长期传递效应依次为法国-0.07、德国-0.08、意大利-0.12、荷兰-0.11、西班牙-0.08。可见,美国与上述国家较为接近。美国的汇率传递效应较低,可能与其低通货膨胀环境有关。Taylor(2000)[11]认为世界通胀率的下降和全球竞争力的提高,降低了企业在市场上垄断价格的能力。而定价权同成本和价格变化的持续性直接相关。一旦低而且稳定的通胀预期确立,价格变化率下降,迫使进口企业吸收名义汇率的波动。Taylor认为低通货膨胀环境导致了较低的汇率传递效应。通过对美国样本期内物价水平的分析发现,这一时期,美国的通货膨胀率较低,平均通货膨胀率为2.46%。在低通胀环境下,当汇率出现较大波动时,企业往往会选择吸收汇率波动来保持价格不变,此时汇率传递效应相对较低。

至于日本较低的汇率传递效应,本文认为应该与其国内长期低迷的经济环境有关。日本自20世纪90年代房地产泡沫破裂后,经济转入衰退,并持续很长时间,且依然未能摆脱经济不景气的状态。在经济萧条时期,物价长期低迷,即使汇率出现较大变动,物价的变化较小,对汇率的反应不敏感,汇率传递效应低。国际金融危机后,日本政府实施了量化宽松货币政策,且规模不断扩大,引起日元进一步贬值,外汇市场上日元汇率波动较大。但日本经济未见好转,经济停滞不前,物价依旧低迷,对汇率的变化反应不敏感。

由表3可知,短期内汇率传递水平同样存在差异。从误差修正项的系数可以发现,美国的系数值较高,日本次之,中国相对较低。说明在中国,短期波动偏离长期均衡时,模型的调整力度较弱,相反,在美国,这种由非均衡到均衡的调整力度相对较高。这可能与美国较为成熟的市场环境有关。一方面,美国实行自由浮动汇率制度,当市场上出现冲击,导致偏离长期均衡水平时,浮动汇率制度能够通过汇率的调整来吸收冲击,使之趋向均衡水平;另一方面,美国市场上拥有相对成熟的参与主体和完善的组织体系,对冲击反应较高,能够通过其行为作用,使偏离趋向于均衡。因此,相对于美国,中国无论是在参与主体还是组织体系上都相对落后,调整力度和速度低于美国,也就自然而然了。

4.脉冲响应函数分析

为了考察汇率波动在短期内对消费者价格的动态影响过程,我们运用脉冲响应函数方法进行分析。脉冲响应函数(Impulse Response Function,IRF)用于衡量随机扰动项的一个标准差(新息)冲击对内生变量当前或未来值的影响幅度及时间。接下来本文在VAR系统下进行分析,分别考察中、美、日三国消费者价格对汇率扰动的反应,然后进行对比。图3给出了脉冲响应的结果。

从图3可以看出,对于汇率冲击,三个国家消费者价格整体上呈现负向反应,不过反应的速度略有差异。在中国,消费者价格对汇率冲击的反应呈现出先上升后快速衰退的特征;而美国则相反,呈现出先下降后快速回升的特征;日本则表现为下降后缓慢回升的特征。图中可以发现,整体上中国的价格反应较高。这与前文的结论也是相一致的。

图3 中国、美国、日本价格对标准差新息的响应

对于汇率波动,消费者价格的响应具有滞后性,对于中国,在第十期反应达到最大。而美国在第五期,反应达到最大。随后,在第十期快速回升至零附近。日本则是在第六期,反应达到最大,而后缓慢回升。可见,汇率变动对消费者价格的传递是不完全的。

五、结论

汇率传递是国际经济学研究的热点问题。本文对比研究了中、美、日三国名义汇率变动对消费者价格的影响,使用协整和误差修正模型对三国1994: 1—2013:4季度数据进行实证分析,得到如下结论:

第一,汇率传递是不完全的。不论长期或短期,汇率变化会影响到消费者价格,但传递程度是不完全的,具有滞后性。这主要是由于可贸易品在销售到消费者的过程中需要很多分配环节,面临着分销成本。分配部门的存在,分销成本对汇率波动不敏感,导致汇率对总消费价格的不完全传递。

第二,汇率传递具有国别差异。中国、美国、日本汇率变动对消费者价格的传递水平依次为-0.19、-0.173、-0.035,中国高于两国。这可能与中国的进口产品构成有关。结合文献可以发现,发展中国家的汇率传递水平通常高于发达国家。发展中国家通常实行对外开放政策,开放度较高,在其他条件相同的情况下,一个国家越开放,越多的进口商品进入该国的消费物价指数。消费物价指数的篮子里进口商品的比重越高,汇率传递性就越强。

第三,当短期波动偏离长期均衡时,美国的调整力度较高,日本次之,中国相对较低。这可能与美国相对成熟的市场环境有关。意味着中国还需进一步完善市场运行环境,提高政策效率。一方面,完善市场组织体系建设,着力提高政策制定的透明度和执行效率;完善政策传导机制,提高传导效率;同时,加强市场法制建设,规范市场运行秩序。另一方面,培育和提升市场参与者的参与能力,规范各方的行为,提高参与者的市场成熟度。

第四,不完全汇率传递对货币政策规则的选择具有重要影响。如果经济体具有较高的汇率传递效应且实行弹性汇率规则,在这种情况下,经济体可以通过变动汇率和利率工具隔绝外来冲击的不利影响,以此来保证产出的相对稳定,但汇率的较大波动将导致物价水平的大幅波动。因此,经济体将面临着产出稳定与通胀稳定间的权衡。相反,如果汇率传递程度较低,则不会面临这一抉择,相比固定汇率制,此时浮动汇率制更易于实现低产出波动与低通胀波动的双赢目标。

[1]Dornbusch R.Exchange Rates and Prices[J]. American Economic Review,1987,77:99-106.

[2]Campa JM,Goldberg LS.Exchange Rate Passthrough into Import Prices[J].The Review of Economicsand Statistics,2005,87(4):679-690.

[3]Obstfeld M,Rogoff K.Exchange Rate Dynamics Redux[J].The Journal of Political Economy,1995, 103(3):624-660.

[4]Menon J.Exchance Rate Pass-through[J]. JournalofEconomic Surveys,1995,9(2):197-231.

[5]Campa JM,Golberg L S,Gonzalez-Minguez J M.Exchange-Rate Pass-Through to Import Prices in the Euro Area[Z].Working Paper,2005,No.609.

[6]Ihrig J E,Marazzi M,Rothenberg A D.Exchange-Rate Pass-Through in the G-7 Countries[Z]. International Finance Discussion Papers,2006,851.

[7]许伟,傅雄广.人民币名义有效汇率对进口价格的传递效应研究[J].金融研究,2008,(9):77-90.

[8]毕玉江,朱钟棣.人民币汇率变动对中国商品出口价格的传递效应[J].世界经济,2007,(5):3-15.

[9]施建淮,傅雄广,许伟.人民币汇率变动对我国价格水平的传递[J].经济研究,2008,(7):52-64.

[10]Hufner FP,SchroderM.Exchange Rate Pass-Through to Consumer Prices:A European Perspective [Z].Discussion Paper,2002,0220.

[11]Taylor JB.Low Inflation,Pass-through,and the Pricing Power of Firms[J].European Economic Review,2000,(44):1389-1408.

(责任编辑:贾伟)

1003-4625(2014)12-0091-06

F830.92

A

2014-10-10

本文为国家社科基金项目(12BJY157)。

刘军(1983-),男,安徽六安人,合肥工业大学管理学院博士生,研究方向:国际金融;佘传奇(1950-),男,安徽六安人,安徽大学经济学院教授,研究方向:金融投资。