融资租赁合同价值、税收原理及当前税收政策评析*

◆邬展霞 ◆Dean Crawford ◆王如燕

国外大量的研究与实务证明,融资租赁业务包含明显的税务动机,①参见美国设备租赁与融资协会发布的2012年关于融资租赁活动的调查(Tim Bell,Jacob Thomas,2012)。因此税收政策对于融资租赁的发展至关重要。自1952年首家融资租赁公司在美国创立以来,从英国、德国和日本等主要发达国家,到20世纪70年代中期的巴西、韩国等发展中国家,无不借助特殊的税收政策大力推动融资租赁业的发展,以此带动实业界的设备和技术更新。近年来,我国融资租赁业也得到了快速发展。White Clerk集团主席Ed White执笔的《全球租赁报告》②Ed White:Global Asset Leasing Market Rebounds in 2010 with Another Stellar Performance from China ,http://leasingnews.org/PDF/Global_Leasing_Report.pdf。显示,中国租赁市场在迅速崛起,2009年市场交易总额增长速度同比为188.4%,2010年增速为50%,已超过德国和日本成为世界第二融资租赁市场。但与此同时,截至2010年中国融资租赁的市场渗透率③融资租赁市场渗透率指通过租赁实现的设备投资占各种形式设备总投资的比例。仅为3.8%,不仅明显低于美国(17.1%)、德国(14.3%)和英国(18.5%)等发达国家,而且也低于韩国(4.8%)等亚洲新兴经济体国家,这一数据与同期伦敦金融集团出版的《2011年世界租赁年鉴》基本吻合。④据伦敦金融集团出版的《2011年世界租赁年鉴》显示,2009年中国融资租赁的渗透率仅为3.1%,低于美国(17.1%)、德国(13.9%)和英国(17.6%)等发达国家,也低于巴西(23.8% )等新兴发展中国家。因此,在我国租赁市场由大额交易带动转向广泛而普通交易的发展过程中,研究税制对于融资租赁的推动原理,并重新审视当前我国的相关税收政策实践,具有重要意义。

一、融资租赁合同价值及其税收原理

(一)租赁合同的价值分析

20世纪70年代,租赁行为在西方企业界广泛兴起的时候,财务界对租赁决策的理论分析也相继开始深入探讨。Mayers et al(1976)通过简单的现值公式创立了租赁合同的价值表达,揭示了融资租赁业务得以存在的税收利益基础。此后Franks 和 Hodges(1978)、Ashton(1978)、J.C.Hull 和 L.Hubbard(1980)等人相继利用这一公式成功解释了融资租赁合同价值在复杂交易下的税收利益。

Mayers et al(1976)①其理论假设前提是:租赁合同是一项不可撤销合同,租赁各期的合同条款相对稳定,没有变化;同时,承租人在租赁最后一期由于放弃购买而放弃的资产税后残值无需予以考虑。认为,假设承租人选择购买资产而不是租赁,其需要支付的设备购置资金为C,公司贷款的边际利率为r,由于借款利息Ij的存在带来所得税税前抵扣金额会形成税盾,②税盾(Tax Shield)是指由于所得前扣除金额的存在,会产生降低所得税负的效应。例如,债务利息是允许所得税前抵扣的支出,所以负债会产生税盾。税盾的存在会节约现金流。这一抵扣金额的税后净值也被称为税盾的价值;同时自行购置设备而可能实现的资本节约为Aj,例如我国的固定资产购进产生的增值税进项税额。此时,承租人的总现金流出的净现值为:C - PV(Aj)- PV(Ij),PV代表现值。

而承租人选择租赁设备时,承租人在j期的租金支付为Lj,其支付金额中属于利息的部分同样由于形成税盾而带来税收节约金额为Sj,其现金流的净现值为: PV(Lj)- PV(Sj)。

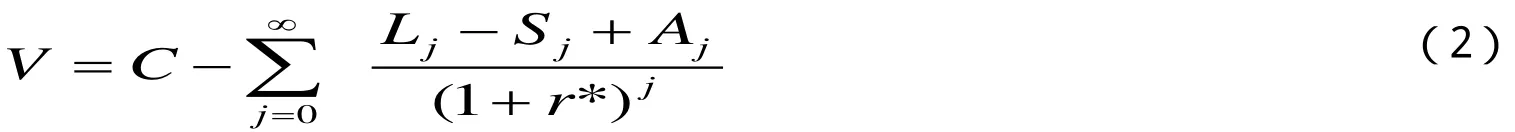

二者之差即为租赁合同的价值V所在:

等式(1)中各期现金流的现值表达进一步可以改写为:

式中r*是税后债务成本。公式(2)更加直观地表明了租赁合同的价值所在:在利率水平一定下,如果租赁现金流量、资本投资的税金节约的净现值小于债务总额为C的本金,对于承租人而言,V将为正值,该项租赁创造了价值;相反将为负值,租赁业务毫无财务价值。

(二)租赁合同价值揭示的税收原理

租赁行为的发生,在于该业务能为租赁双方同时带来利益。上述适用于承租人的租赁合同价值公式同样适用于出租人:出租人初始设备投资为C,在j期由固定资产购进而可能实现的资本节约额为A‘

j,在j期支付借款利息实现的税收节约金额为。假设双方处于相同的税负水平,则同一交易金额对双方的税负节约金额一致,即=Aj,= Sj。因此,其购进设备的净现金流出同样为:C - PV(Aj)- PV(Ij)。

租赁业务中,租赁双方的现金流量数量相等,但方向相反,一方的流入恰等于另一方的流出:出租人j期收到的租赁现金流入为Lj,由于支付借款利息形成税盾同样带来税收节约,假设承租人支付的每期利息金额也是出租人需要支付的利息金额,在边际借款成本一致、税率一致时,其形成的税收节约额一致,均为Sj,该项租赁合同为出租人带来的净现值流入为:PV(Lj)- PV(Sj)。

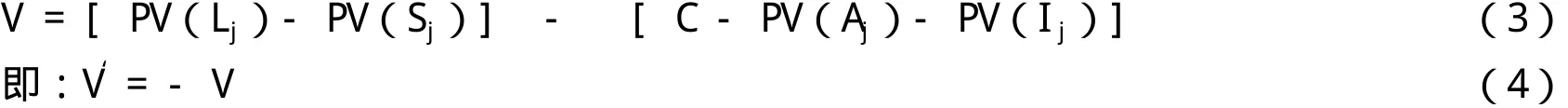

租赁合同对于出租人的价值为V‘,运用公式(1),租赁合同对于出租人的财务价值为:

此时,由于租赁双方不可能同时从租赁行为中获利,租赁业务不可能发生。

只有租赁双方的税负水平不等,租赁双方的税后净现金流不相等,租赁行为对于双方才能同时有利可图。

例如,当出租方有投资补贴的税收利益时,出租人可以向承租人转让部分补贴利益,而这部分利益承租人不可能通过其他交易方式低成本取得,③借款购买设备的利息成本往往更高。租赁因此得以产生。英国融资租赁的税制即利用了这一原理,公司都希望自己成为承租人而获取出租人转让的投资补贴利益(J.C.Hull 和L.Hubbard,1980),融资租赁因此得以大力发展。

另外,租赁双方的税负差异不仅来自投资补贴,Durinck et al在1990年《融资租赁与PIE原理》的研究中发现,折旧价值的不同会极大地影响融资租赁或经营租决策。而Tim Bell和Jacob Thomas(2012)最新的研究表明,租赁业务中存在的税收利益,主要来自于资产折旧带来的可扣除金额的税盾,因为其与租赁业务各期的现金流量紧密相关。

上述分析可知,资本补贴与所得税前折旧的加速扣除,是重要的融资租赁税收促进政策。

二、融资租赁税收原理在各国税收政策中的运用

世界很多国家都经历了融资租赁快速发展的历程,也都出台了大致相同的税收刺激政策,这些政策都可以用上文的融资租赁合同价值的税收原理进行分析。

(一)投资减税政策

促进投资是融资租赁发展的前提,而投资减税正是利用了租赁双方税负不均创造合同价值的租赁特性。这一政策往往允许出租人可以享受所出租设备购置成本一定比例的税收优惠,也会使承租人可以间接得到优惠租金的好处。如美国有《投资减税扣法》,对于符合要求的设备,在投资的当年可以按设备法定使用年限申请抵扣所得税。出租人投资用于租赁的设备按其购置成本的10%减税,出租人也可将此优惠通过优惠租金的方法转移给承租人。

1970年,英国也开始实施设备税收减免制(包括投资当年资本抵税和折旧减税两项)。具体规定是:投资当年,设备成本的60%可以享受税收减免(1972年以后上升到100%);以后每年按25%的比率计提折旧并减税。

德国对新建的中小企业所消耗的动产投资,免交50%的所得税。对中小企业使用内部留存资金进行设备投资的部分免征财产税。

日本有税收扣除政策。对于符合政策的设备投资,可以按照租金总额的一定比例扣除税额。例如“中小企业投资促进税制”,对资本金在1亿日元以下的中小企业,为了促进设备的投资额,当通过租赁或购置引进机械、装置等设备时,政府给予税收优惠,可以扣除“租金总额×60%×70%”的税额。日本还实行国内投资鼓励措施,对符合一定条件的国内投资法人,其组建后最初5年产生的亏损允许向后结转7年。

(二)加速折旧政策

保持租赁公司充分的现金流是租赁业务持续发展的关键,这正是租赁合同税盾价值的意义所在。美国允许租赁公司可以自主选择方法(包括直线折旧法、双倍余额折旧法以及150%折旧等)来计提折旧,自定呆账准备金比例。

日本在1998年前规定折旧资产的残值为10%,纳税人可以选择使用直线法和双倍余额递减法,经过融资租赁的快速发展期后,现已取消。

德国只对中小企业实行差别折旧,一般机器设备的折旧率可以为20%。

(三)其他政策

美国政府对租赁公司,特别是在发展中国家开展业务的租赁公司,提供全面的政治风险保险,进出口银行对租赁公司的对外租赁交易提供综合性的出口信贷、出口担保和政治、商业风险的保险,因为有成熟的配套政策,美国的融资租赁从飞机到房产、汽车,无处不在。

三、我国融资租赁税收政策现状及存在问题分析

(一)我国融资租赁税制体系分析

对于融资租赁的业务判断主要基于我国财政部于2006年颁布的《企业会计准则第21号——租赁》。会计准则以实质重于形式的原则,规定融资租赁业务为:“实质上转移了与资产所有权有关的全部风险和报酬的租赁。其所有权最终可能转移,也可能不转移。”同时列出了符合上述判断的5种情形。《国家税务总局营业税税目注释》虽然也规定“融资租赁是指具有融资性质和所有权转移特点的设备租赁业务。即:出租人根据承租人所要求的规格、型号、性能等条件购入设备租赁给承租人,合同期内设备所有权属于出租人,承租人只拥有使用权,合同期满付清租金后,承租人有权按残值购入设备,以拥有设备的所有权”,这一规定基本已经为会计准则的相关规定所涵盖。

目前,我国融资租赁的税制体系设计如下:

(1)合同订立交易环节。融资租赁是一系列合同签订的过程,双方都因此而应当缴纳印花税。双方税负一致,金额较小,影响较小,不是影响租赁业务的主要税种。

(2)资产交易环节。出租人购进设备,拥有设备资产的法律证明,在增值税“扩围”试点地区按照固定资产购进享受增值税进项抵扣,相当于设备投资的资本性补贴;同时,融资租赁虽然在会计上认为“实质上转移了与资产所有权有关的全部风险和报酬”,《国家税务总局营业税税目注释》也规定融资租赁业务是“具有所有权转移特点的设备租赁业务”,但购进设备的法律手续保留在出租人处,承租人因此无法取得抵扣凭证,不能享受设备投资抵扣的税收优惠;双方增值税税负存在差异,符合融资租赁税制原理。

(3)融资交易环节。出租人提供了融资服务并收取了租金,按照《财政部、国家税务总局关于融资租赁业营业税计税营业额问题的通知》(财税字〔1999〕183号)规定,符合条件的租赁公司,应以收取的全部价款和价外费用(包括残值)减去出租方承担的出租货物的实际成本后的余额作为营业额纳税;①出租货物的实际成本,包括由出租方承担的货物购入价、关税、增值税、消费税、运杂费、安装费、保险费等费用……出租货物的实际成本,包括纳税人为购买出租货物而发生的境外外汇借款利息支出。增值税“扩围”试点政策《交通运输业和部分现代服务业营业税改征增值税试点有关事项的规定》②第一条第三项就销售额做出规定,强调:“试点纳税人提供应税服务,按照国家有关营业税政策规定差额征收营业税的,允许其以取得的全部价款和价外费用,扣除支付给非试点纳税人(试点地区不按照《试点实施办法》缴纳增值税的纳税人和非试点地区的纳税人)价款后的余额为销售额。”指出,原执行差额纳税的,仍然可以采用差额纳税。该差额纳税的政策差异主要存在于融资租赁与经营租赁的业务判定中,若按照会计准则无法判定为融资租赁的,即为经营租赁,则无法享受上述差额纳税的政策优惠;同时增值税本身是可以转嫁的税种,不会形成双方税负差异,因此,这一环节的税收政策设计不具有进一步扩大和刺激融资交易的空间。

出租人收取的收入,一部分是购买设备本金的收回,是对“长期应收款”的收回,不构成应税所得;另一部分是提供融资服务收取的融资收益,应作为应税所得缴纳所得税。同时,承租人每期支付的租金中,既包含对占用对方资金购进设备本金的归还,也包含对利息的归还,利息部分可根据出租人开具的增值税专用发票进行抵扣,其余部分可以在所得税前抵扣。可以看作是承租人进行租赁业务的税收节约,同样具有税盾的价值,并可以形成双方的税负差异。

(4)计提折旧。承租人按照“所有权转移特点”的融资租赁业务特点,实质上控制了该资产的使用,因此,按照会计准则规定,可以计提折旧,但仅应当“按照构成融资租入固定资产价值的部分应当提取折旧费用,分期扣除”。③《企业所得税法实施条例》第四十七条规定:“企业根据生产经营活动的需要租入固定资产支付的租赁费,按照规定构成融资租入固定资产价值的部分应当提取折旧费用,分期扣除。”五十八条规定:“融资租入的固定资产,以租赁合同约定的付款总额和承租人在签订租赁合同过程中发生的相关费用为计税基础,租赁合同未约定付款总额的,以该资产的公允价值和承租人在签订租赁合同过程中发生的相关费用为计税基础。”在我国,由于加速折旧方法经常受限,因此,相对于设备

购买,承租人由于融资租赁的折旧所产生的税盾利益有限,对初期现金流的加速回流促进不明显。以上所述各税种可整理如下表:

表1 融资租赁业务的交易定性及税种确定

可以发现,从当前融资租赁的税收原理来看,固定资产购进的增值税进项税额抵扣相当于投资减免,符合租赁税制的要求;但租赁双方主体税种公司所得税涉及的利息扣除、折旧的计提方面还需要创造更大的空间,加大租赁公司的现金回流,并促进双方的税负差异。只有提升融资租赁的合同价值,才能进一步促进租赁交易的发生。

(二)与其他国家的融资租赁税制的对比分析

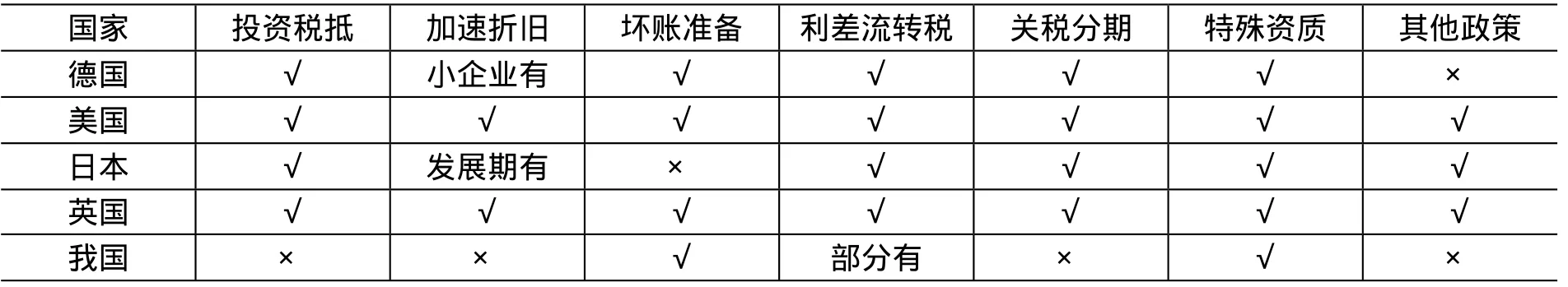

同时,与其他国家的相关政策相比,可以发现,除了上述租赁合同价值提升所需的税收政策外,我国的融资租赁税收所需的配套政策对租赁双方利益关键点的整体涵盖尚不够完整,有待提高,如表2所示。

表2 部分国家融资租赁税收优惠政策对比

同时,受发展融资租赁的形势所迫,2010年至2012年,财政部、商务部、海关总署先后出台《关于“十二五”期间促进融资租赁业发展的指导意见》、《关于融资性售后回租业务中承租方出售资产行为有关税收问题的公告》、《关于在天津市开展融资租赁船舶出口退税试点的通知》、《关于浦东新区促进融资租赁业发展的意见》等,从融资租赁发展所需的税收政策角度看,上述政策内容虽然区域性推动了融资租赁的发展,但尚未真正从融资租赁的核心税收利益方面形成突破。

四、完善我国融资租赁税收政策的建议

(一)进一步明确融资租赁设备加速折旧政策的可操作性

我国目前的折旧税收政策缺乏灵活性。融资租赁的租赁设备往往具有技术先进、金额大、设备更新速度快等特点,因此其维护成本通常会逐年大幅增加,给企业的经营成本带来很大负担,而采用加速折旧法则有利于促进企业进行设备更新,同时也能使企业的财务报表更充分合理地反映租赁设备给企业带来的收益。此外,加速折旧法也是常常用于支持融资租赁业发展的重要税收优惠措施之一。

据我国《企业会计准则第21号——租赁》规定:“承租人应当采用与自有固定资产相一致的折旧政策计提租赁资产折旧。无法合理确定租赁期届满时能够取得租赁资产所有权的,应当在租赁期与租赁资产使用寿命两者中较短的期间内计提折旧。”这说明我国对于融资租赁设备的折旧年限基本还是以使用年限为标准,这样的折旧政策不符合融资租赁设备的特点,难以体现对融资租赁行业发展的支持。大多数发达国家和地区如美、英、德、日等对融资租赁业务都实行过加速折旧政策。①天津市已有类似建议,参见天津市人民政府文件[2010]39号《关于促进天津市租赁业发展的意见》。我国按国家税务总局的规定,企业采用加速折旧时需报总局批准。因此很少有企业采用加速折旧的方法。事实上,加速折旧可以有效降低所得税税负,加速租赁企业在租赁初期的资金回流。

(二)制定所得税前利息费用的加计扣除

在金融租赁企业发展初期,租赁公司盈利能力尚弱,需较多的资金以滚动发展;同时我国金融体系的融资成本较高,为确保国内租赁公司的融资成本不转嫁于国内企业,并提高国内租赁公司的市场竞争力,建议对现代租赁公司在计算缴纳企业所得税时,实行加计扣除办法,如对企业的贷款利息部分可加计20%、保险费加计100%;②国家发展和改革委员会向各部委征求意见的函(第二轮)[2009]1414号《关于加快北方国际航运中心核心功能区建设的方案》(修改稿)的建议中,也有类似建议。鼓励租赁公司利用财务杠杆进行投资,促进企业现代装备的加速升级;减轻目前增值税和所得税的联动效应,③联动效应是指一部分租金进入增值税抵扣,而不能参与所得税的税前抵扣。降低企业的整体税负。

(三)境外租赁业务实行一次性退税

事实上在国家税务总局发布的《营业税改征增值税试点地区适用增值税零税率应税服务免抵退税管理办法(暂行)》中,并未专门涉及发生境外租赁业务时的出口退税,2013年9月财政部宣布在自贸区试点融资租赁出口退税试点政策。这一政策在降低增值税税负的同时,可以加速资金周转使用;同时取消境内租赁公司和其他公司购进飞机、船舶等的增值税政策差异,以确保租赁公司对进口设备物权的抵扣。这一政策的出台正是适应了融资租赁交易的发展要求。

[1]Tim Bell,Jacob Thomas.The Tax Benefits of Leasing[R].Working Paper of University of Connecticut and Yale Univrsity ,2012.

[2]J.C. Hull and L. Hubbard.Lease Evaluation in the Current Theory and Practice[J].Journal of Business Finance&Accounting,1980,(4).

[3]E. Durinck, K. Jansen, E. Laveren. Financial Leasing and the Pie Approch:Tax Asymmetries and Depreciation[J]. Brussels Economic Review ,1990,(4).

[4]Wu zhanxia,Fang jianqi,Qin jinhua.Comparative Study of the International Finance Lease's Development Path[R].2012 Second International Conference on Business Computing and Global Informatization, IEEE.

[5]邬展霞,秦锦华.是什么制约了中国企业融资租赁财务决策?[J].金融管理评论,2013,(1).