中国开发商1.5MW机组装机趋势统计分析

本刊记者/赵靓

1 历年1.5MW风电机组市场整体情况

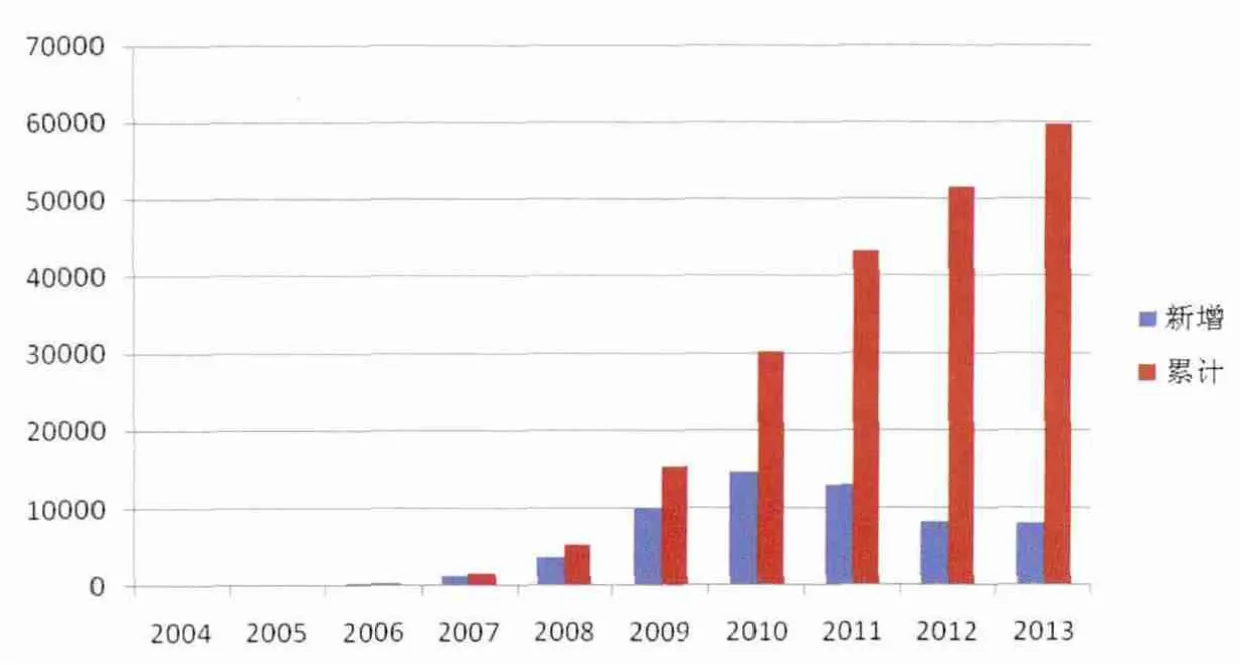

自2004年我国安装了16.5MW的1.5MW风电机组开始,2004年至2010年的1.5MW机型新增装机量增速一直处于上升趋势, 分 别 为16.5MW、103.5MW、300MW、1309.5MW、3619.5MW、10188MW、14685MW。 其 中2004年至2009年均保持在每年翻三番左右的新增装机增速。由于整体市场影响,此后2011年至2013年的1.5MW风电整机新增装机容量有所下降,分别为13063.5MW、8254.5MW和8199MW,其中2012年下降最明显,2013年降幅趋稳,新增装机量接近2012年。

自2004年到2013年的10年间,我国1.5MW风电机组的累计装机量分别达到16.5MW、120MW、420MW、1730MW、5349MW、15537MW、30222MW、43286MW、51540MW、59739MW,其中在2004年至2009年间,累计装机量均实现了翻番以上增长。之后的2010年至2013年期间,累计装机量增长幅度分别为94.5%、43.2%、19%、13.7%,累计装机增幅不断下降。这主要是由两方面原因造成的,首先是由于1.5MW机组的装机量在经过了多年累计后,基数较大。其次是1.5MW机组的新增装机容量不断减少,相对于基数庞大的累计容量,新增装机容量所占的比例会逐渐变小。

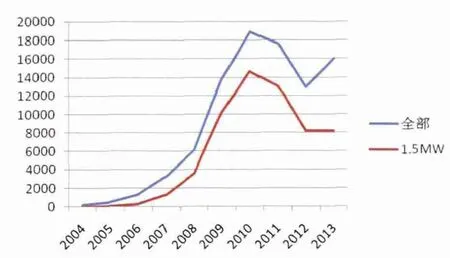

从图2中可以看出,我国1.5MW风电机组新增装机容量与全部机型的新增装机容量相比,在2007年以前不到50%,其中最低点是2004年的8.4%。至2007年以后,占比增长迅猛,至2010年达到77.6%的占比最高点,并于2010年以后开始回落,至2013年为51%。从图2中可以明显看出,2012年至2013年1.5MW型机组的新增装机容量变化不大,但全部机型的新增装机容量提升明显,这与我国风电新增单机功率不断提高,以及其他机型新增装机量增长较快有关。这是造成2010年以后1.5MW新增装机占比逐渐降低的主要原因。

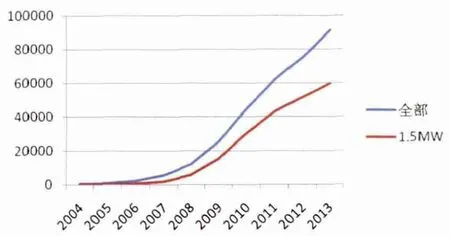

虽然我国1.5MW机组在2011年以后的新增装机容量占比下降明显,但由于其累计装机容量基数较大,因此从图3可以看出在累计装机方面,1.5MW在2011年以后的曲线稍显平缓,累计装机容量占比降低的不是很明显。在2004年至2013年间,1.5MW机型在全部机型累计装机容量占比最高时是2011年的69.4%,最低时是2004年的2.2%,到2013年其占比为65.4%。

2 各开发商1.5MW机组装机情况

图1 历年1.5MW机组新增与累计装机容量(单位:MW)

图2 历年1.5MW机组新增容量在全部机组新增容量中的占比趋势(单位:MW)

图3 历年1.5MW机组累计容量在全部机组累计容量中的占比趋势(单位:MW)

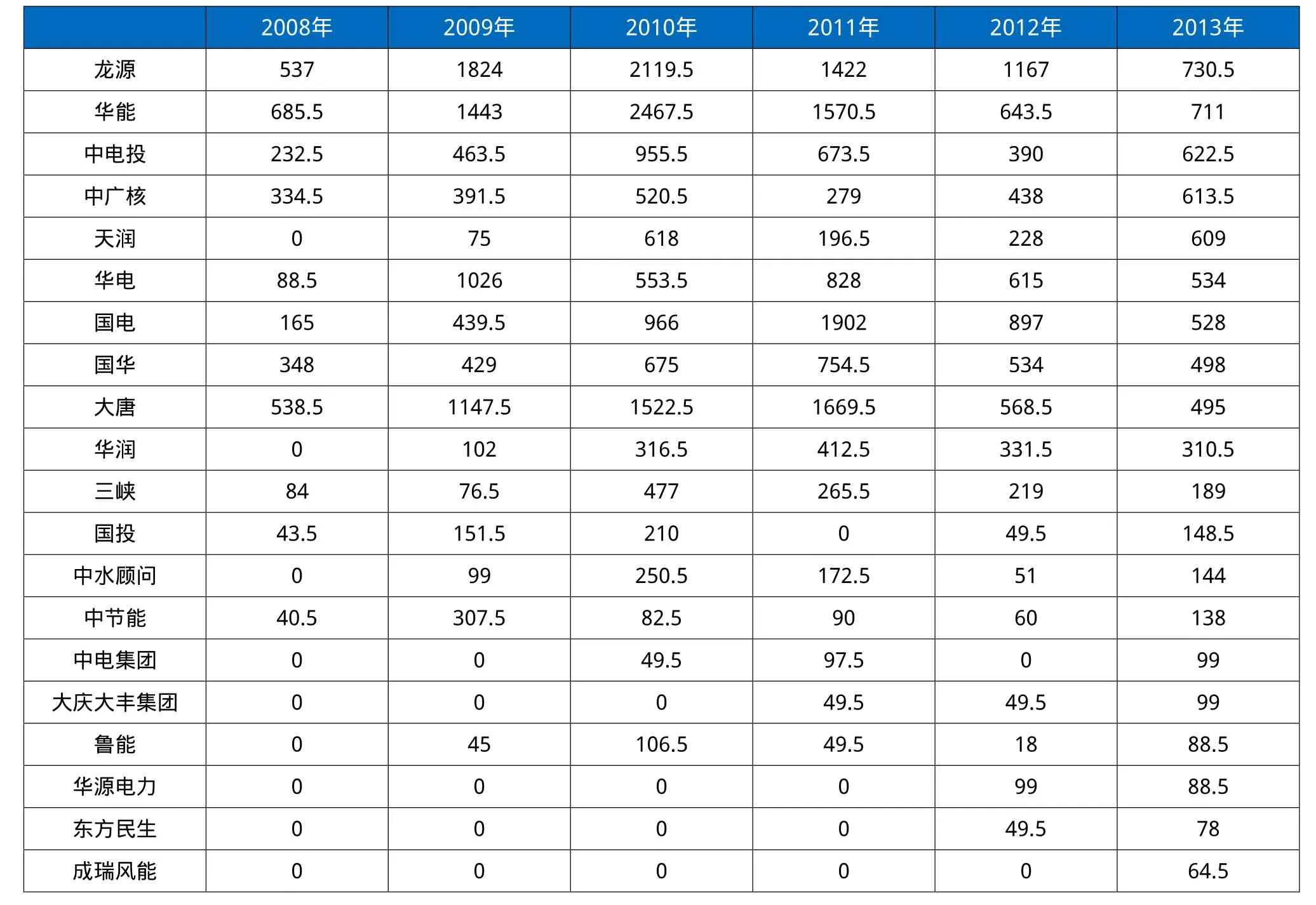

据统计,2013年新增1.5MW机组装机超过500MW的开发商有7家,超过100MW的有14家。其中龙源、华能和中电投进入1.5MW机组2013年新增装机前三甲,国华和大唐离新增装机500MW的开发商行列分别只差2MW和5MW。

在2013年1.5MW机组新增装机容量前10的开发商中,除天润和华润是在2009年外,剩下8家开发商都是在2008年或以前便安装了1.5MW型机组。2013年1.5MW机组新增装机容量第11名至14名的4家开发商的1.5MW机组2009年后的新增装机量较为稳定,排在第15名的中电集团在近4年的发展中,只有2012年没有1.5MW机组的装机。第16名的大庆大丰集团是近3年开始装有1.5MW机组,鲁能虽然在2013年新增排名中排在第17名,但其在近5年都有1.5MW机型的装机,累计装机量不俗。华源电力和东方民生在近2年有1.5MW机型的装机,而第20名的成瑞风能只在近6年中的2013年有1.5MW机型的装机。

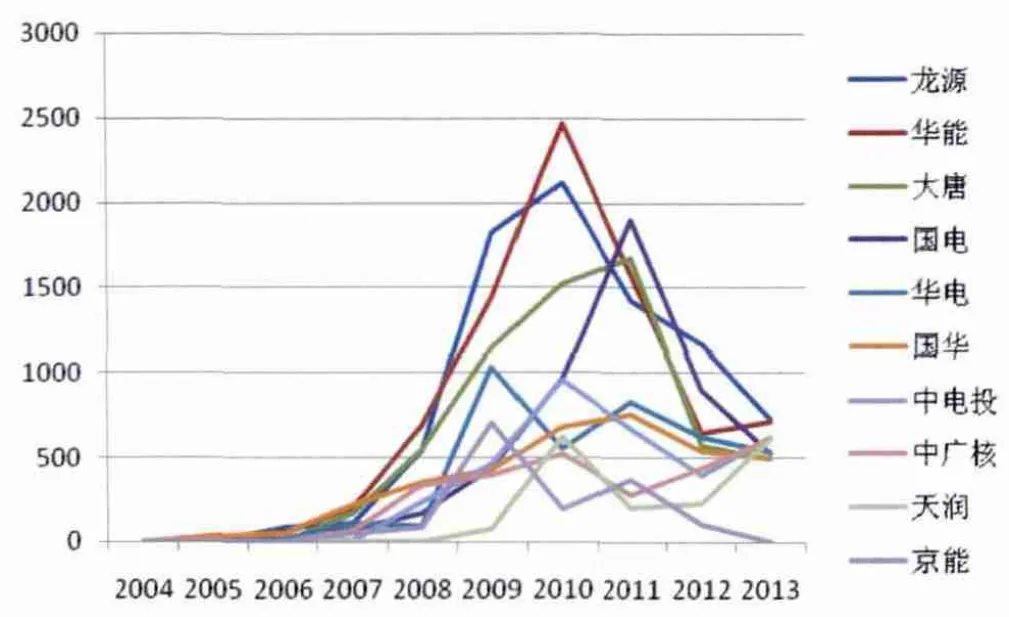

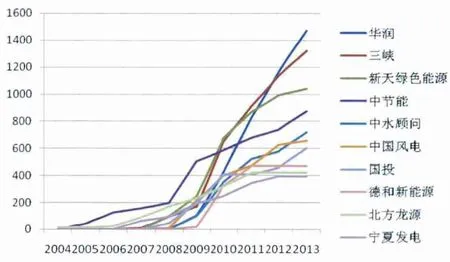

图4中新增装机前10的开发商1.5MW机组最高新增装机量主要集中在2009年至2011年间,该趋势在2011年以后开始明显下降。龙源在2007年到2009年之间的1.5MW机组新增装机量上升极快,2009年到2010年上升平缓,2010年以后的新增装机量下降速度与前4家中的3家开发商相比较为平稳。华能的1.5MW机组装机从2007年至2009年的增长速度始终保持数倍的翻番增长,2009年至2010年的增长也达到了70%以上,到2010年顶点达到2467.5MW后开始下降明显,2012年到2013年有小幅增长。大唐在2011年以前的1.5MW机组新增速度则较为平缓,但其保持了更长的时间,只是在2012年的增速下降较多,至2013年增速下降有所缓解。

表1 2008年至2013年1.5MW机组新增装机容量前20开发商该机型新增装机(单位:MW)

另外,国电、华电、中电投的新增装机量分别于2009年、2010年、2011年达到顶峰,曲线较陡,1.5MW机型的历年新增容量差距较大。国华、中广核、天润、京能等开发商企业的历年新增装机量无法与前5名相比,但曲线较为平缓,因此他们的排名也较为靠前。

图4 历年1.5MW机型累计装机前10开发商该机型新增装机趋势(单位:MW)

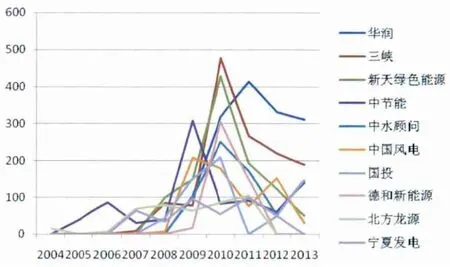

将图4和图5的对比可以发现,历年1.5MW机型累计装机前10开发商该机型新增装机趋势,略比第11名至20名开发商该机型新增装机趋势更平稳些。处于第11名的华润,1.5MW机组的新增装机量虽然在2012年并没有第12名的三峡和第13名的新天绿色能源高,但该企业从2010年到2013年均保持了较高的1.5MW机型新增装机量。此外,在第11名至20名的开发商中,中水顾问、中国风电、国投、北方龙源等公司在2008年以后的1.5MW新增装机量增长幅度较为平稳,而其他处于此区间的开发商则分别在某些年份具有明显的装机高峰。

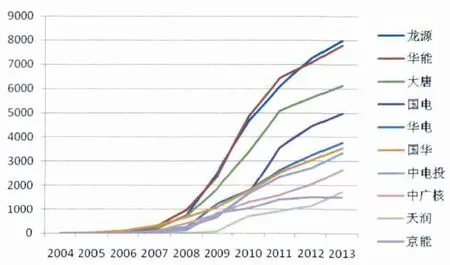

在1.5MW机型累计装机方面,龙源与华能在历年一直处于交替上升的趋势,始终保持着前两名的位置,2012年之后,龙源成为并保持了第一。大唐在2008年之后始终保持着第三,国电的1.5MW累计装机则在2010到2011年取得了快速增长,从而将第四名的优势保持到了2013年。由图6的右下角可以看出,在天润的1.5MW机组累计装机曲线以下的空白区域,是历年1.5MW机型累计装机第11名至第20名,以及第20名以外的开发商该机型累计装机趋势区域,也就是图7所示曲线图的区域。可以看到,1.5MW机型累计装机第11名至第20名开发商的累计装机趋势比前10名的趋势曲线更陡,主要体现在2009年以后的累计装机量上升迅速。其中,华润从2009年至2013年的累计装机量趋势可谓直线上升,这表明首先该公司在2009年以前的1.5MW机型累计装机量基数不大,其次是该公司在之后的该机型装机发展迅速。

图5 历年1.5MW机型累计装机第11名至20名开发商该机型新增装机趋势(单位:MW)

图6 历年1.5MW机型累计装机前10名开发商该机型累计装机趋势

图7 历年1.5MW机型累计装机第11名至20名开发商该机型累计装机趋势(单位:MW)

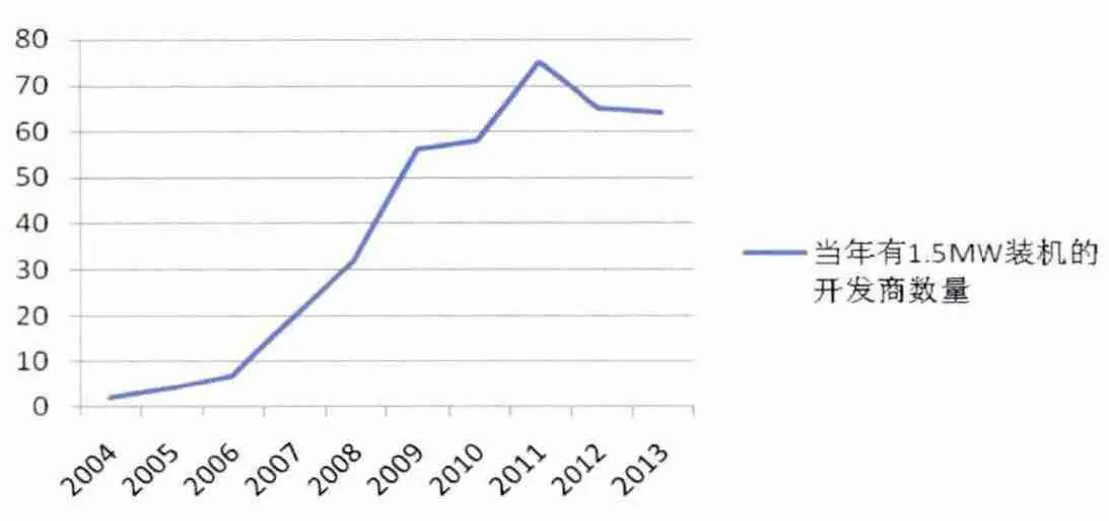

3 开发商1.5MW机组装机份额

从参与1.5MW机型安装的开发商数量,也可一窥我国风电发展大势。我国1.5MW机型的装机始于2004年,当年有2家开发商安装了1.5MW机型,随后的9年中,新增安装1.5MW机型的开发商分别有4家、7家、20家、32家、56家、58家、75家、65家和64家。在2009年之前,参与1.5MW机型安装的开发商企业增长速度很快,此后增速降低,到2011年达到了10年来75家的最高峰,此后有新增1.5MW机型装机的开发商企业逐渐减少,到2013年基本企稳。根据统计显示,我国曾有过1.5MW机型安装历史的开发商企业共计123家。

图8 历年有1.5MW机组新增装机的开发商数量变化趋势

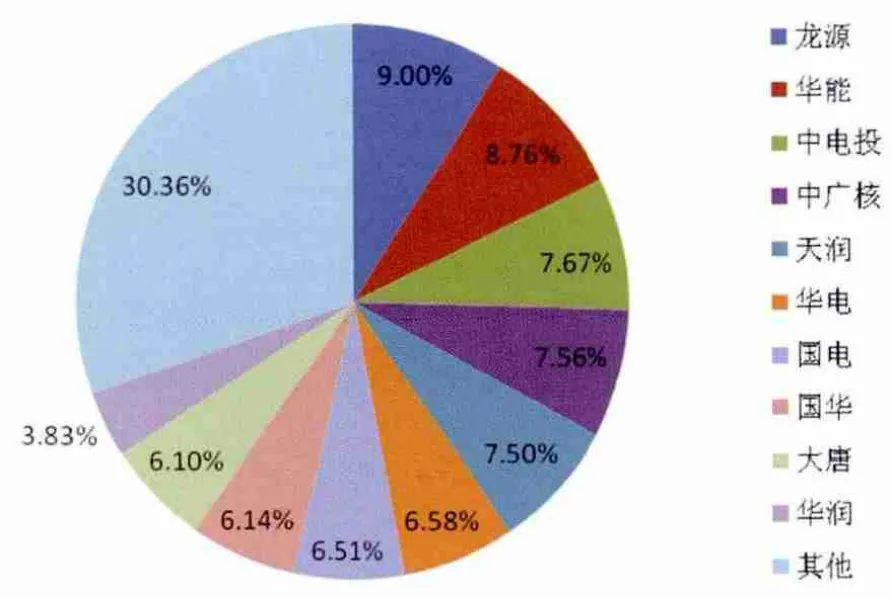

图9 2013年1.5MW机型新增装机量前10开发商装机占比

图10 2013年1.5MW机型累计装机量前10开发商装机占比

2013年新增1.5MW机型装机量前10名的开发商,占到当年有1.5MW新增装机的全部64家开发商该机型总新增装机容量的69.64%。而在1.5MW机型累计装机方面,排名前10的开发商占曾经有1.5MW机组累计装机共123家开发商的总新增装机容量的72.8%。从图9和图10的对比中可以看出,排名靠前的几家开发商2013年新增1.5MW机型装机份额相对于当年累计该机型装机份额有所减少,而第10名以外的开发商新增1.5MW机组装机份额与累计1.5MW机组装机份额相比有所增长。这可以进一步说明一个总体趋势,2013年各开发商1.5MW机型新增装机量的差距有所减小。