风险资本联合投资对被投资企业公司治理的影响研究

——基于董事会结构和高管薪酬契约的视角

沈维涛,胡刘芬

(厦门大学管理学院,福建 厦门 361005)

风险资本联合投资对被投资企业公司治理的影响研究

——基于董事会结构和高管薪酬契约的视角

沈维涛,胡刘芬

(厦门大学管理学院,福建 厦门 361005)

从董事会治理结构和高管薪酬业绩敏感性两方面探讨联合投资对被投资企业公司治理的影响。研究发现,与单独投资支持的公司相比,联合投资支持的公司董事会中专业董事比例更高,高管薪酬业绩敏感性更高;参与同一家企业投资的风投机构家数越多,被投资公司董事会中专业董事比例越高,高管薪酬业绩敏感性越高。这说明,相对于单独投资而言,风险资本联合投资能进一步改善被投资企业的董事会治理结构和高管薪酬契约,从而更能提升被投资企业的公司治理水平。为了纠正联合投资内生性引起的估计偏误,本文还采用了2SLS分析方法,分析结果与 OLS结果一致。

联合投资;董事会结构;高管薪酬契约

一、引 言

风险投资起源于20世纪40年代的美国,其作为一种支持企业家创业的工具,在促进企业创新、调整产业结构、转变经济发展方式等方面发挥巨大作用。我国自20世纪80年代引入风险投资(Venture Capital,以下简称VC),之后10多年中国风险投资经历了相对缓慢的发展阶段,直至1998年,政府陆续出台了一系列鼓励高新技术企业及风险投资产业发展的政策,我国风险投资产业才进入快速发展阶段。随着 《合伙企业法》和创业板的推出,中国风险投资已经进入了蓬勃发展的新阶段。据投中集团 《2011年中国创业投资及私募股权投资市场统计分析报告》显示,2011年中国风险投资市场募资完成基金数量为503支,募资规模为494.06亿美元,相比2007年分别增长166.14%和151.57%;投资案例数量也从2007年1032起增长到了2011年的1380起,增长幅度为33.72%。

风险投资不同于其他的股权投资形式,风险资本家除了为被投资企业提供财务支持之外,还为被投资企业提供各式各样的监督和价值增值服务,其中也包括风险资本家积极参与被投资企业的公司治理[1][2][3][4]。 从风投机构之间的合作关系来看, 风险投资可分为单独风险投资(以下简称 “单独投资”)和联合风险投资(以下简称 “联合投资”)。联合投资是指两个或更多的风险投资机构共同投资于同一家创业企业[5],联合投资可以是发生在同一轮的同时投资[6],也可以是在同一项目的不同轮次不同风险投资机构先后对同一企业进行的序贯投资[7]①本文对联合投资的定义为广义,即只要有两家或以上的风投机构对同一家企业进行投资,无论投资是否发生在同一轮次,都视为联合投资。。既然风险投资在改善被投资企业的公司治理方面起重要作用,那么联合投资作为一种特殊的投资模式,其相对于单独投资而言,能否进一步提升被投资企业公司的治理水平呢?至今还鲜有文献探讨联合投资与被投资企业公司治理之间的关系,本文旨在丰富这一领域的研究。

影响公司治理水平的因素很多,但董事会和高管薪酬契约作为缓解委托代理问题的重要机制,一直以来得到众多学者的关注。董事会作为受托于股东大会对管理层进行监督的重要主体,其基本职能是监督管理层,而董事会结构是否合理直接影响到董事会监督效率的高低。高管薪酬契约作为股东与高管之间的利益相连机制,合理的薪酬契约能有效激励和约束管理层,缓和股东与高管之间的利益冲突。鉴于此,本文分别从董事会构成和管理层薪酬两方面探讨联合投资对于被投资企业公司治理的影响。

二、理论分析与研究假设

以往研究表明风险投资在改善被投资企业的公司治理方面发挥积极作用[8][9][10][11]。 而与单独风险投资相比,风险资本的联合投资在为被投资企业提供互补资源以及价值增值服务方面具有独特的优势[12][13][14][15]。 那么我们合理推知多个风险投资家联合起来能对其投资的企业进行更有效的监督管理,从而进一步提升被投资企业的公司治理水平。如上文所述,本文分别从董事会构成和管理层薪酬两方面探讨联合投资对于被投资企业公司治理的影响,选取的代理变量分别是专业化董事比例和管理层薪酬业绩敏感性(经理人薪酬与公司业绩之间的敏感程度)。Güner et al.[16]指出董事财务专家对企业的董事会决策有重要的积极影响。Kim and Lim[17]研究发现董事的法律、经济、商业背景对企业来说都是有用的资源。Jensen and Murphy[18]建立的最优薪酬契约模型表明,基于业绩的薪酬制度把股东和高管的利益联系在一起,是最优的薪酬契约。高管薪酬业绩敏感性一直是公司高管激励领域的基本和核心问题,被广泛应用于衡量公司治理的有效性[19]。因此我们可以合理预期,专业董事比例越高,管理层薪酬业绩敏感性越强,则公司治理水平越高。

为了验证联合投资以及联合投资的风投机构数量对被投资企业董事会构成的影响,本文提出假设H1,H2:

H1:联合风险投资支持的企业董事会中专业董事比例比单独投资支持企业更高。

H2:对同一家企业进行联合投资的风投机构家数越多,则被投资企业董事会中专业董事比例越高。

为了验证联合投资以及联合投资的风投机构数量对被投资企业管理层薪酬的影响,本文提出假设H3,H4:

H3:联合风险投资支持的企业管理层薪酬业绩敏感性比单独投资支持企业更高。

H4:对同一家企业进行联合投资的风投机构家数越多,则被投资企业管理层薪酬业绩敏感性越强。

三、研究设计

(一)研究样本与数据来源

我们的研究样本为有风险投资支持并于2004-2011年间成功在深圳中小板或创业IPO上市的公司。剔除一家金融类公司和一家数据缺失公司,最后的研究样本数为374家。

我们通过投中集团(ChinaVenture)的CVSource数据库手工搜集样本公司的风险投资背景信息,将两个或更多的风险投资机构共同投资于同一家创业企业的情形界定为联合投资,否则为单独投资①对于同一家机构进行多轮次投资或同一家机构的不同基金进行联合投资的情况,我们也界定为单独投资。;其他风险投资特征变量所需数据也可通过CVSource数据库获得。公司财务和治理数据来自国泰安CSMAR数据库和W ind数据库。

(二)实证模型与变量定义

1.联合投资对被投资企业专业董事比例的影响。为了检验假设H1和H2,本文构建如下OLS回归模型:

2.联合投资对被投资企业管理层薪酬业绩敏感性的影响。为检验假设H3和H4,本文将样本划分为单独投资和联合投资两个子样本②由于联合投资家数的中位数为2,故如果按照联合投资家数的中位数将样本划分为联合投资家数较少和较多两个子样本,划分结果不变。,观察两个子样本中被投资企业管理层薪酬业绩敏感性的差异性。除此之外,本文还构建如下OLS交乘项回归模型来验证假设H3和H4:

以上回归模型中被解释变量Professional Director,Management Payt分别表示专业董事比例和管理层薪酬;解释变量Syndicate表示联合投资的哑变量,如果模型(1)中Syndicate回归系数显著为正,则说明联合风险投资支持的企业董事会中专业董事比例比单独投资支持企业更高,假设H1成立;No.of VCs表示联合投资的风投机构家数,如果模型(2)中No.of VCs回归系数显著为正,则表明对同一家企业进行联合投资的风投机构家数越多,被投资企业董事会中专业董事比例越高,假设H2成立;模型(3)和(4)中为了反映联合投资对管理层薪酬业绩敏感性的影响,解释变量除了ROEt-1(公司前一期的净资产收益率)之外,还包含Syndicate*ROEt-1(联合投资与前期净资产收益率的交互项)和No.of VCs*ROEt-1(联合投资机构数量与前期净资产收益率的交互项),如果模型(3)中Syndicate*ROEt-1交互项的回归系数显著为正,则说明联合风险投资支持的企业管理层薪酬业绩敏感性比单独投资支持企业更高,假设H3成立,同理,如果模型(4)中No.of VCs*ROEt-1交互项的回归系数显著为正,则说明对同一家企业进行联合投资的风投机构家数越多,被投资企业管理层薪酬业绩敏感性越高,假设 H4成立;参照张学勇[20]、杜兴强和王丽华[21]等人研究,控制变量包括公司托宾Q值(Tobins’Q)、财务杠杆(Leverage)、高风险行业哑变量(Ind)、年份哑变量(Year),具体变量定义及计算方法见表1。

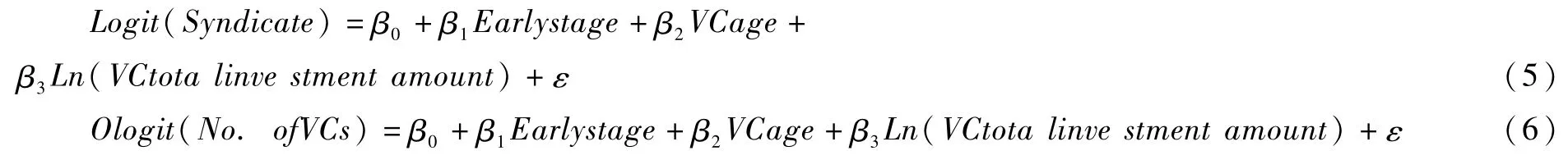

为了解决因遗漏变量和内生解释变量产生的参数估计偏误问题,本文除了运用OLS分析之外,还采用两阶段最小二乘法(2SLS)进行回归。Das et al.[13]和Tian[14]发现,第一轮风险投资时被投资企业所处发展阶段、主导风投机构年龄以及风险投资总额都会影响风投机构采取联合投资模式的意愿,鉴于此,本文建立第一阶段回归模型如下①被解释变量Syndicate和No.of VCs分别为二值分类变量和序次多值分类变量,参考 《高级计量经济学及stata应用》(陈强,2010)[22]本文分别建立logit模型和ordered logit模型进行第一阶段回归。:

模型(5)和(6)中被解释变量Syndicate表示联合投资的哑变量,No.of VCs表示联合投资的机构数量,解释变量的具体定义及计算方法见表1。2SLS中第二阶段回归模型的建立参见以上OLS模型。

四、实证结果

(一)描述性统计分析

表2对参与联合投资的风投机构家数进行统计,统计显示,只获得一家机构支持的公司 为 185 家, 占 样 本 公 司 总 数 的49.4652%。获得2家和3家风投机构共同投资的样本公司分别为101家、50家,分别占样本公司总数的27.0053%和13.3690%;获得4家或4家以上风投机构共同投资的样本公司共为38家,占比为10.1605%。表3列示了主要变量的描述性统计结果。

表2 联合投资家数频数统计

表3 主要变量描述性统计

(二)OLS回归结果分析

我们在不考虑联合投资内生性的情况下,运用普通最小二乘回归分析联合投资对样本公司专业董事比例和高管薪酬业绩敏感性的影响,回归结果见表4。其中回归结果(1)、(2)显示了联合投资对样本公司专业董事比例的影响;回归结果(3)、(4)、(5)、(6)显示了联合投资对样本公司高管薪酬业绩敏感性的影响。

表4 OLS回归结果

回归结果(1)中Syndicate回归系数显著为正,说明与单独投资支持的公司相比,联合投资支持的公司具有更高的专业董事比例,支持假设H1。虽然回归结果(2)中No.of VCs系数无法在10%水平内显著,但考虑了联合投资内生性之后的回归系数显著为正(见表6),说明联合投资风投机构家数对样本公司的专业董事比例具有显著的正向影响,支持假设H2。

我们对比回归结果(3)与(4)可知,虽然单独投资和联合投资两个子样本中ROEt-1回归系数都显著为正,但联合投资样本中 ROEt-1回归系数(0.0205)约为单独投资样本中 ROEt-1回归系数(0.0085)的2.4倍,即与单独投资样本公司相比,联合投资样本公司具有更高的管理层薪酬业绩敏感性。回归结果(5)中Syndicate*ROEt-1回归系数在5%水平内显著为正,与单独投资支持的公司相比,联合投资支持的公司具有更高的高管薪酬业绩敏感性。回归结果(6)中No.of VCs* ROEt-1系数在1%水平内显著,说明参与投资的风投机构家数越多,被投资公司高管薪酬业绩敏感性越高。综上,回归结果(3)、(4)、(5)、(6)支持假设 H3和 H4。

关于控制变量的影响,回归结果显示,赫芬达尔指数、董事会规模分别对专业董事比例有显著的正向和负向影响,其他控制变量对专业董事比例无显著影响;托宾Q值和财务杠杆对高管薪酬均有显著正影响,而高风险行业哑变量对高管薪酬无显著影响。

(三)2SLS回归结果分析

如前文所述,为了解决内生解释变量可能产生的参数估计偏误问题,本文采用两阶段最小二乘回归方法。第一阶段回归结果显示(篇幅所限,第一阶段回归结果未制表列出),风投机构年龄对联合投资哑变量和风投机构家数均有显著的负向影响,风险投资总金额对联合投资哑变量和风投机构家数有显著的正向影响,而早期发展阶段哑变量对联合投资哑变量和风投机构家数无显著影响。表5为第二阶段回归结果,回归结果表明联合投资哑变量和风投机构家数对被投资公司专业董事比例、高管薪酬业绩敏感性均具有显著正向影响。

表5 第二阶段回归结果

五、研究结论及启示

本文以有风险投资支持并于2004-2011年间成功在深圳中小板或创业板IPO市的公司为研究样本,分别运用OLS和2SLS分析方法实证检验了联合投资对被投资企业专业董事比例和高管薪酬业绩敏感性的影响。研究发现:与单独投资支持的公司相比,联合投资支持的公司董事会中专业董事比例更高,高管薪酬业绩敏感性更高;参与同一家企业投资的风投机构家数越多,被投资公司董事会中专业董事比例越高,高管薪酬业绩敏感性越高。这说明,相对于单独投资而言,风险资本联合投资能进一步改善被投资企业的董事会治理结构和高管薪酬契约,从而更能提升被投资企业的公司治理水平。根据研究结论,我们认为,几家机构联合起来对同一家企业进行投资不但可以解决仅一家机构投资产生的资金不足问题,又可起到分散风险作用,更重要的是,对于被投资公司来说,联合投资可提升其公司治理水平。为了鼓励风投机构进行联合投资,一方面要让风投机构充分认识到联合投资带来的好处;另一方面,政府及各级部门应加大力度发展风险投资行业,完善风险投资机构的信息披露机制,为风投机构之间构建联合投资网络提供方便。

[1]Sahlman,W.The structure and governance of venture capital organizations[J].Journal of Financial Economics,1990,27(2):473 -521.

[2]Gorman,M.,Sahlman,W.What do venture capitalists do?[J].Journal of Business Venturing,1989,4(4):231-248.

[3]Baker,M.,Gompers,P.The determinants of board structure at the initial public offering[J].Journal of Law and Economics,2003,46(2):569-598.

[4]Sheu,D.,Lin,H.Impact of venture capital on board composition and ownership structure of companies:an empirical study[J].International Journal of Management,2007.

[5]Lerner,J.The syndication of venture capital investments[J].Financial Management,1994,23(3):16-27.

[6]Lockett,A.,W right,M.The syndication of private equity:evidence from the UK[J].Venture Capital,1999,1(4):303-324.

[7]Brander,J.,Amit,R.,and Antweiler,W.Venture capital syndication:Improved venture selection vs.value-added hypothesis[J].Journal of Economics and Management Strategy,2002,11(3):423-452.

[8]Lerner,J.Venture capitalists and the oversight of private firms[J].Journal of Finance,1995,50(1):301-318.

[9]Hellmann,T.,Puri,M.Venture capital and the professionalization of start-up firms:empirical evidence[J].Journal of Finance,2002,57(1):169-197.

[10]Clarysse,B.,Knockaert,M.,Lockett,A.Outside board members in high tech start-ups[J].Small Business Economics,2007,(29):243-259.

[11]王会娟,张然.私募股权投资与被投资企业高管薪酬契约 [J].管理世界,2012,(9):156-167.

[12]Lockett,A.,W right,M.The syndication of venture capital investments[J].Omega,2001,29(5):375-390.

[13]Das,S.R.,Jo,H.,Kim,Y.Polishiing diamonds in the rough:The sources of syndicated venture performance[J].Journal of Financial Intermediation,2011,20(2):199-230.

[14]Tian,X.The role of venture capital syndication in value creation for entrepreneurial firms[J].Review of Finance,2012,16(1):245-283.

[15]Hochberg,Y.,Lindsey,L.,Westerfield,M.Economic ties:evidence from venture capital networks[Z].Working Paper,2011a.

[16]Burak Güner A,Malmendier U.Tate G.Financial expertise of directors[J].Journal of Financial Economics,2008,88(2):323 -354.

[17]Kim H,Lim C.Diversity,outside directors and firm valuation:Korean evidence[J].Journal of Business Research,2010,63(3):284-291.

[18]Jensen M C,Murphy K J.New Survey of Executive Compensation:Full Survey and Technical Appendix[M].Harvard University,Graduate School of Business Adm inistration,Division of Research,1990.

[19]陈胜蓝,卢锐.股权分置改革、盈余管理与高管薪酬业绩敏感性 [J].金融研究,2012,(10):180-190.

[20]张学勇.风险投资背景差异能带来不同的IPO抑价率和股票回报率吗?——来自中国资本市场的证据 [EB/OL].http:// wenku.baidu.com/link?url=Z6G5g7MP7PX1aij67t614 tNVIXa0YZcii9U5N2TQHnmVNEa3VmFCxMtD6U8Ixq6HNEe50HAISmNAu 7YzJ-xcNGzy-jZGPNSBT2gXT2o28e.

[21]杜兴强,王丽华.高管薪酬与企业业绩相关性的影响因素分析 [J].上海立信会计学院学报,2009,(1):53-65.

[22]陈强.高级计量经济学及Stata应用 [M].北京:高等教育出版社,2011.191-203.

Study on the Influence of Venture Capital Syndication on Corporate Governance of Entrepreneurial Firm s——From the Perspectives of Board Structure and Executive Compensation Contracts

SHEN Wei-tao,HU Liu-fen

(School of Management,Xiamen University,Xiamen 361005,China)

We explored the influence of venture capital(VC)syndication on corporate governance of entrepreneurial firms from the perspectives of board governance structure and the sensitivity of executive compensation on performance.Results show that VC syndicate-backed firms have a higher proportion of professional directors on the Boards and greater sensitivity of executive compensation on performance as compared with individual VC-backed firms.The greater the number of involved VC firms is,the higher the proportion of professional directors on the entrepreneurial firms’Boards is,and greater the sensitivity of executive compensation on performance is.This means that,VC syndication can improve board governance structure and executive compensation contracts of entrepreneurial firms,and thereby raise the level of corporate governance.To correct the bias due to endogeneity in VC syndication,we also ran two-stage least squares(2SLS)regressions and the results are similar to ordinary least squares(OLS)regressions.

VC syndication;board structure;executive compensation contracts

F276.6

:A

:1004-4892(2014)04-0064-08

(责任编辑:文 菲)

2013-10-28

国家自然科学基金资助项目(71172052)

沈维涛(1963-),男,福建龙岩人,厦门大学管理学院教授,博士生导师;胡刘芬(1987-),女,安徽安庆人,厦门大学管理学院博士生。