基于并购动机视角的并购溢价影响因素研究

扈文秀, 贾丽娜

(西安理工大学 经济与管理学院,陕西 西安 710054)

进入21世纪以来,我国并购行为愈演愈烈。然而,并购能否成功取决于多种因素。传统理论认为导致企业并购失败的一个重要原因为并购方在并购中支付了过高的价格,即存在并购溢价,使得并购最终失败。

国内外学者对并购溢价的实证研究主要从财务视角、管理层和公司治理视角加以阐述。Slusky和Caves(1991)[1]认为并购方过剩的负债能力与并购溢价关系显著。朱宝宪、朱朝华(2003)[2]发现,并购方的资产负债比越高,盈利能力越差反而越愿意为并购顺利实施而支付较高溢价。Moeller(2005)[3]研究表明被并购方CEO的坚决反对可以减少并购溢价。Bargeron(2008)[4]考察了管理层持股比例对并购溢价的影响。程敏(2009)[5]发现盈余管理水平与并购溢价显著负相关。

近年来,一些学者还从其他视角探讨并购溢价的影响因素。Chahine和Ismai1(2009)[6]认为咨询费用对并购溢价具有显著影响。Wan和Wong(2009)[7]研究了政治壁垒对并购溢价的影响。杨春雷(2012)[8]基于期权博弈视角探讨了并购溢价的形成机理。陈仕华,卢昌崇(2013)[9]从企业间网络视角研究企业间高管联结对并购溢价的影响。姜英兵(2014)[10]研究了政府主导与企业主导的政治联系对并购溢价的影响。

此外,袁立、邹琳玲(2011)[11]和蒋丽娜,薄澜,姚海鑫(2011)[12]从多个方面梳理了并购溢价的影响因素。

综上所述,国内外学者对并购溢价影响因素已取得一系列成果。但仍存在一些不足。

首先,从并购动机讲,现有研究大多从协同动机出发探讨影响因素,张立、扈文秀(2013)[13]在研究最佳并购时机问题时,发现企业并购并不完全追求协同价值。因此,本文认为并购动机并不局限于为获得协同价值的动机,还可能是为获得控制权及少数代理人收益的代理动机。目前从这一动机来探讨并购溢价的影响因素较少。

其次,从研究对象讲,从被并方揭示影响因素较多,考虑并购方影响因素却较少。

基于此,本文以并购动机为切入点,同时考虑并购双方的影响因素,运用2005—2013年并购双方的数据来探讨并购溢价的影响因素。

1 协同动机、代理动机与并购溢价间的关系

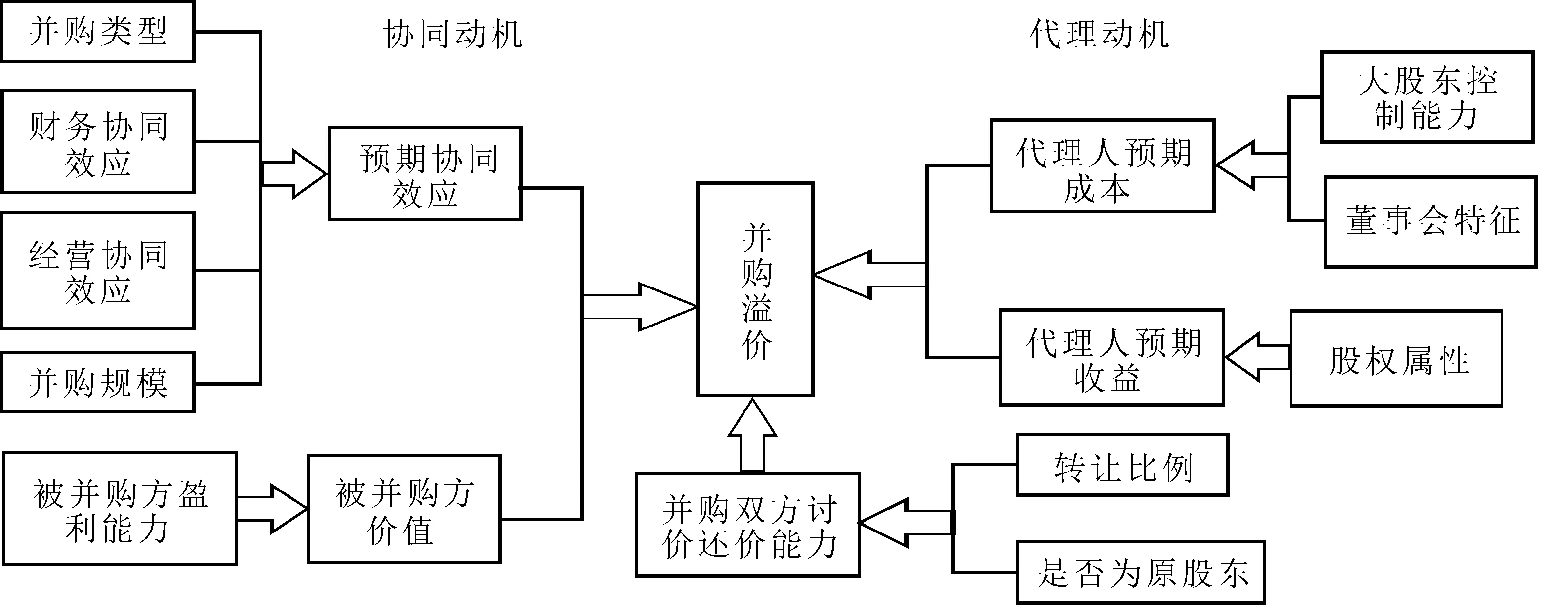

基于协同动机和代理动机研究并购溢价影响因素,首先需厘清两个动机与并购溢价间的关系。本文分别探讨协同动机、代理动机与并购溢价的关系,旨在从中探索提出研究假设的方向和依据。

1.1 协同动机与并购溢价

假设A公司并购B公司,并取得控制权,被并购公司在存续期内独立存在的价值为VB,并购公司支付的价格为P,并购后整合的预期成本为C′,所产生的协同效应为S。

假设并购成功,那么并购方的预期协同效应必然满足以下条件:

P+C′-VB 然而,在被并购方可接受的并购价格为: P>VB′ 式中VB′表示被并购方对本企业价值的预期。 则支付的价格P存在以下关系: VB′ 溢价率M用下式表示: M=(P-VB)/VB 则有以下关系式(式中假设VB为正): (VB′-VB)/VB 即基于协同动机的并购溢价影响因素,通过影响预期协同效应和被并购方的价值两部分来发生作用。 假设A公司并购B公司股权并且获得控制权,那么从并购方控股股东谋求私利的角度分析,并购方愿意支付的价格为: P+Z′ 其中Z′代表谋取私利时所付出的成本,RA′代表获得的私有收益。 从被并购方的角度分析,其能够接受的价格为: P>RB′ 这里假设被并购方不考虑获得RB的成本,其原因为被并购方希望价格越高越好。因此: RB′ 其溢价率为: M=(P-VB)/VB 由此可得以下关系式(假设VB为正): (RB′-RB)/VB 即基于代理动机的并购溢价影响因素,通过影响控股股东预期代理人收益,原控股股东代理人收益以及获得代理人收益的成本,影响并购溢价。 前述分别从两类动机对并购溢价进行了分析,其结论仅是一个范围。若进一步准确地分析,就需引入并购双方的讨价还价能力变量β(0≤β≤1),β越大,表示并购方的讨价还价能力越强,支付的并购溢价就会越低,反之,会越高。 根据上述分析可知: P=(1-β)(S′+VB-C′+RA′-Z′)+ β(VB′+RB′) 为了便于分析,假设 : VB″=VB-C′ RA″=RA′-Z′ 其中VB″表示协同效应与获得协同效应成本之间的差,C′为负的协同效应,则VB″就可认为是总的协同效应。同理,RA″为总的私有收益。 则公式变为: P=(1-β)(S′+VB″+RA″)+ β(VB′+RB′) 当β=1,即P=VB′+RB′时,并购溢价达到最小;β=0时,P=S′+VB″+RA″,取到溢价最大值。由此表明,并购者的讨价还价能力也是并购溢价的重要影响因素。 根据上述分析,基于协同动机的影响因素,可以从影响预期协同效应和影响被并购方价值两方面提出假设。基于代理动机的影响因素,结合LLSV[14](2002)和吴红军[15](2009)的观点,认为影响代理人收益的成本除了掏空数量外,还应考虑大股东控制能力。由此,协同动机、代理动机下的影响因素与并购溢价逻辑关系可用图1表示。 图1 并购动机下影响并购溢价的逻辑关系图 1) 并购类型 Scharfstein和Stein(2000)[16]认为多元化并购并没有从获得协同价值方面出发提高企业自身的经营绩效。因而,本文假设只有横向并购和纵向并购才能获得协同效应。用虚拟变量表示,若横向或纵向并购,赋值1;多元化并购,赋值0。由此得到假设A1:横纵向并购比多元化并购支付较多溢价。 2) 财务协同效应 Slusky和Caves(1991)[1]认为当并购双方的内部资金的机会成本不同时,可通过并购实现财务协同效应。本文用并购双方资产负债率之差衡量并购方追求财务协同效应的强弱。差值越大,并购方愿意为财务协同效应而支付的并购溢价越大。由此得到假设A2:资产负债率相差越大,并购溢价越大。 3) 经营协同效应 当企业的增长潜力变小时,企业会通过并购方式实现经营协同效应。通过改善公司经营提高公司效益。因此,当企业增长潜力较小时,企业为获得经营协同效应而进行并购的可能性将越大。本文用主营业务增长率来衡量企业的增长潜力,提出假设A3:并购方主营业务增长率越小,并购溢价越大。 4) 并购规模 Larsson等人(1999)[17]认为并购双方的规模相差较大时,会对并购后整合有显著影响,影响协同价值的实现。基于此,本文认为并购方与被并购方总资产之比越大,双方规模相差越大,预期协同价值越小,支付并购溢价越低。因此,提出假设A4:并购方与被并购方总资产之比越大,并购溢价越低。 5) 资本结构 资本结构管理控制理论认为较高的债务水平导致大部分协同利益被并购方债权人所攫取,留给被并购方股东和并购方的协同利益减少,导致要么并购变得利润很低,要么对并购方的管理能力要求很高,才能获得较高协同利益。因此,较高负债率使得并购方并购动机减弱,愿意支付的溢价也会降低。因此,提出假设A5 :被并购方的负债权益比越高,并购溢价越低。 6) 盈利能力 并购方要想通过并购获得价值增值的前提是要确保被并购方具备一定的盈利能力。盈利能力越高,被并购方企业价值越高,并购溢价则越高。本文用被并购企业的主营业务利润率表示企业的盈利能力,提出假设A6 被并购企业的主营业务利润率与并购溢价正相关。 1) 大股东的控制能力 大股东控制能力越弱,控股股东进行隧道挖掘的成本及风险越大。因此,大股东控制能力越弱,代理人收益的获得越难,预期代理人收益降低,并购溢价越低。本文选取前十大股东的持股比例之和来衡量并购方大股东控制能力。由此,提出假设B1:并购方前十大股东持股比例之和与并购溢价正相关。 2) 董事会特征 董事会的健全程度对上市公司治理起到积极作用,进而影响代理人利益的获得。本文通过董事会与监事会持股比例来衡量董事会的健全程度。董事会越健全,并购溢价越低。从股权激励的角度来看,让董事和监事持有本公司股份是协调他们与股东利益最直接的方法。因而董事会、监事会持股比例越高,并购溢价越低。因此,提出假设B2、B3。 假设B2: 并购方董事会持股比例越大,并购溢价越低。 假设B3: 并购方监事会持股比例越大,并购溢价越低。 3) 股权属性 理论研究与经验研究都表明,产权性质是重要的内部治理特征,它通过企业管理层行为直接制约和激励影响企业经营。国有股比例越大,企业更倾向于追求社会政治目标最大化,并且受制于现有法律监管,难以获得代理人收益。因此,提出假设B4:并购方国有股比例越大,并购溢价越低。 1) 是否为原有股东 通常原有股东对公司实际情况的了解程度远强于新股东,其在讨价还价中处于有利地位。当原有股东通过受让其他股东股权来争夺公司控制权时,其讨价还价能力强于新股东,因此支付的并购溢价较小。基于此,引入虚拟变量衡量并购方是否为被并方的原有股东,是则记为1;不是则为0。由此提出假设C1: 并购方为原有股东时所支付的并购溢价比新股东支付的溢价要低。 2) 转让股权比例 本文认为转让股权的比例越大,其被并购方具有的讨价还价能力越强,因而并购方支付的溢价越高。由此提出假设C2:转让股权比例越高,被并购方讨价还价能力越强,支付的溢价越高。 数据来源于锐思数据库和国泰安数据库,选取2005—2013年控制权发生转移的并购事件作为研究对象,时间以首次公告日为主。在此基础上按照一定标准对样本进行筛选,最终选取101起并购事件。 3.2.1 因变量的衡量 关于因变量并购溢价的衡量,国内最普遍的衡量方法是: 并购溢价= (每股并购价格-每股净资产)÷每股净资产 本文将沿用该方法进行衡量。 3.2.2 自变量的定义 根据前述分析,整理得到各并购溢价影响因素的计算公式及说明,详见表1。 表1 自变量定义及说明 根据前文所述,运用多元回归分析方法对并购溢价的影响因素进行实证分析,为保证结果可靠性,引入了股权分置改革和行业控制变量。 回归方程如下所示: premium=a+b1Type+b2ΔDAR+b3Scale+ b4DERacquired+b5OPEacquired+ b6GOPEacquiring+b7Own10acquiring+ b8Bownacquiring+b9Mtprtaacquiring+ b10SSPacquiring+b11OSacquiring+ b12Ratioacquiring+b13EDRacquiring+ b14Industryacquiring+ε (1) 式中,a为回归方程的常数项,b1,b2,…,b14为变量的系数,方程中所涉及的变量符号都与表1变量简称一一对应。 3.3.1 并购溢价的描述性统计 根据并购溢价的计算公式,对并购溢价数据的基本特征进行统计分析。统计结果为:溢价率在-10.181 1~102.45之间;在101起并购中,有6起并购溢价率大于10,有3起并购的并购溢价率小于-5;并购溢价的平均值为4.0793;并购溢价标准差为14.771 4;中位数为0.72。 3.3.2 反映协同动机下影响因素的描述性统计 我国横向、纵向并购以及混合并购的整体情况见表2。从表2可看出,目前我国的并购大多以横向、纵向并购为主。 表3给出了并购双方财务特征变量的各个统计量。 从表3可看出,并购方与被并购方负债权益比之差的平均值为-0.756 8,说明并购方的负债权益比率小于被并购方的负债权益比率,且存在显著差异。并购方与被并购方的资产负债率之差的平均值为23.618 1,且两者差异显著。并购方与被并购方主营业务利润率两者间差异显著。表明并购方并购目标企业时并没有关注被并企业的主营业务收益的情况,被并购方的主营业务盈利情况甚至亏损。 表2 并购类型统计表 表3 财务特征变量的描述性统计 3.3.3 代理动机下影响因素的描述性统计 表4给出了代理动机下各影响因素的描述性统计。从表4可以看出,并购方前十大股东比例之和均值为72%,国有股比例均值3.6%。可见,并购方的股权较为集中,国有股比例相对较低。并购方董事会持股比例均值为27.78%,标准差为22.55%,并购方董事会控股比例较大。但监事会持股比例较低,均值仅为1.41%,可见,监事会持股比例很小。 表4 代理动机下影响因素描述性统计 3.3.4 讨价还价影响因素的描述性统计 反映讨价还价影响因素的转让股权描述性统计及是否为原股东的分布表详见表5。 从表5 Panel A看出,与发达资本市场一般超过5%到10%的股权转让即意味着控制权转移不同,我国上市公司控制权转移中为获得控股权,受让方需要购入的股份数量很大。 表5 讨价还价影响因素描述性统计表 从表5 Panel B看出,大多数控制权发生转移的并购案例中控股股东均是新增股东,使得并购方在讨价还价过程中没有足够的信息支付合理的并购溢价,从而使得并购溢价较高。 首先对变量进行极值处理,相关性检验和多重共线性检验。然后采用向后逐步回归进行分析。 在表6实证结果1中列出所有变量最初和最终结果。最后进行异方差性检验,发现不存在异方差。 从回归结果1的最终结果可看出,回归方程的F检验显著相关,说明回归方程在统计上有意义。 表6 向后逐步回归实证结果 为进一步检验变量间共同作用对并购溢价的影响,引入若干交叉项进行回归: 1) 当并购方资金较充足时,并购方可以通过并购负债权益比较大的公司来实现公司控制权的稳定性。因此,有必要引入并购方的现金流与被并方负债权益比的交叉项来进行检验。 2) 相对持有较少股份的董事来说,持股比例更大的董事更可能做出符合股东利益的投资决策。但是同时, 在超过一定水平后,会诱使其掠夺小股东财富以获得代理人收益,导致公司价值的减损。因此,引入董事会持股的平方项检验董事会持股与并购溢价的非线性关系。 3) 为进一步检验董事会与监事会的协同作用,引入董事会持股与监事会持股的交叉项进行研究。 基于此,根据回归结果1,剔除不显著变量,加入变量间的交叉项,构建方程(2): (2) 其中: FCFacquiring=收购公司自由现金流÷总资产 从回归结果2的最终结果看出,回归方程的F检验显著相关,说明回归方程在统计上有意义。拟合优度R2=0.729,调整后的拟合优度为0.711,明显高于回归结果1的解释度,表明引入的交叉项后使得各变量与并购溢价之间的关系更加符合实际情况。 综合实证结果1、2可知:在协同动机6个变量中,只有被并购方的负债权益比在统计上显著,且与原假设不符。 原因在于并购方在考虑被并购方负债权益比时,并不是考虑协同利益的问题,而是并购后控制权收益的问题。即当被并企业负债权益较高时,通过债务进行的融资相对较高,股权融资就较少,由此并购方收购该公司之后就会获得稳定的控制权,不易被改变。 因此,当并购企业拥有较充足的现金流时,并购方愿意为获得稳定的控制权而支付更多的溢价。由此导致被并方的负债权益比越高,并购溢价反而越高。由此表明,追求协同效应并不是并购方支付溢价的重要原因。 在反映代理动机的4个变量中,前十大股东持股比中与并购溢价显著正相关,董事会持股比例与并购溢价负相关,监事会持股比例与并购溢价负相关,且均与假设相符合。 对比董事会持股比例与监事会比例的交叉项、董事会持股以及监事会持股的回归系数发现,两者的共同作用会进一步降低并购溢价,表明监事会和董事会在并购决策中起到了至关重要的作用。 此外,董事会持股与并购溢价呈U型曲线的关系。表明在董事会持股小于一定比例时,其决策会与公司利益保持一致。当持股超过一定比例后,会增加其追求控制权收益的动机,并为此支付较高的溢价,导致随着持股比例的增加并购溢价先减小后增加。 本文从并购动机视角出发,在揭示并购动机与并购溢价关系的基础上,研究协同动机、代理动机以及讨价还价三类影响因素对并购溢价的影响。 从实证结果来看,我国并购溢价中绝大部分是大股东为成功获得控制权,追求代理人收益所额外支付的价格。实际上,整个并购活动是缺乏效率的。 因此,我国首先应完善相关制度。从制度上斩断大股东追求代理人收益的来源与途径。其次,加强监管和处罚力度。坚决打击利用控制权谋取代理人收益的行为。最后,发挥股东会、董事会、监事会的相互独立又相互制衡的机制,在内外部监督的共同作用下,增加获取代理人收益的成本,降低大股东追求代理人收益额外支付的并购价格。 本文不仅从并购动机视角揭示了并购动机与并购溢价的关系,有利于减少并购溢价产生,而且从并购双方归纳了并购溢价影响因素,扩展了并购溢价影响因素的研究。 研究成果对提高我国并购效率,促进并购市场健康发展具有重要的现实意义。 参考文献: [1] Slusky A R, Caves R E. Synergy, agency and the determinants of premium paid in mergers[J]. Journal of Industrial Economics,1991,39(3):77-296. [2] 朱宝宪. 中国并购评论 [M].北京:清华大学出版社,2003. [3] Moeller T. Let's make a deal! How shareholders control impacts merger payoff[J].Journal of Financial Economics,2005,76(1):167-190. [4] Bargeron L L.Why do private acquirers pay so little compared to public acquirers?[J].Journal of Financial Economics,2008,89(3):375-390. [5] 程敏.盈余管理行为对并购溢价影响的实证研究[J].中南财经政法大学学报,2009,(1):106-111. Chen Min. Empirical research on the impact of the acquisition premium on earnings management behavior [J].Journal of Zhongnan University of Economics and Law,2009,(1):106-111. [6] Chahine S, Ismail A. Premium merger fees and the choice of investment banks:a simultaneous analysis[J].The Quarterly Review of Economics and Finance,2009,49(2):159-177. [7] Wan K M,Wong K F. Economic impact of political barriers to cross-border acquisitions:an empirical study of CNOOC's unsuccessful takeover of Unocal[J].Journal of Corporate Finance,2009,15(4):447-468. [8] 杨春雷.基于期权博弈视角的企业并购溢价研究[J].经营管理者,2012,(22):4-5. Yang Chunlei. The research on mergers and acquisitions premium based on option game theory[J]. Manager' Journal,2012,(22):4-5. [9] 陈仕华,卢昌崇.企业间高管联结与并购溢价决策--基于组织间模仿理论的实证研究[J].管理世界,2013,(05):144-156. Chen Shihua,Lu Changchong. Executives connection between enterprises and acquisition premium decision--Empirical research based on the theory of the interorganizational imitation[J].Management World,2013,(05):144-156. [10] 姜英兵. 双重政治联系与并购溢价--基于2003-2012年A股上市公司并购事件的实证研究[J]. 宏观经济研究,2014,(02):63-71. Jiang Yingbin.Dual political ties with merger premium--the empirical study of m&a events based on the 2003-2012 A-share listed companies [J].Macroeconomics,2014,(02):63-71. [11] 袁立,邹琳玲.上市公司并购溢价影响因素分类研究[J].商业时代,2011,(18):64-65. Yuan Li,Zou Linling. The study of factors classification on listed company merger and acquisition premium [J].Finance Economy,2011,(18):64-65. [12] 蒋丽娜,薄澜,姚海鑫.国外并购溢价决定因素研究脉络梳理与未来展望[J].外国经济与管理,2011,33(10):58-64. Jiang Lina,Bo Lan,Yao Haixin. The research vein combing and future prospects on freign acquisition premium determinant factors[J].Foreign Economics & Management, 2011,33(10):58-64. [13] 张立,扈文秀.基于泊松跳跃的并购时机研究[J].西安理工大学学报,2013,29(4):495-499. Zhang Li,Hu Wenxiu.The study of mergers and acquisitions time based on the poisson jump[J].Journal of Xi'an University of Technology,2013,29(4):495-499. [14] Rafael L P, Florencio L, Andrei S, et al. Investor protection and corporate valuation[J].The Journal of Finance,2002,57(3):1147-1170. [15] 吴红军,控股股东自立性并购研究[M]. 北京:经济科学出版社,2009. [16] David S, Stein J C.The dark side of internal capital markets: divisional rentseeking and inefficient investment[J].Journal of Finance,2000,55(6):2537-2564. [17] Sten A, Kare L, Marcus L, et al. Biomathematics: mathematics of biostructures and biodynamics[M]. Elsevier Science B.V,1999.1.2 代理动机与并购溢价

1.3 并购双方讨价还价能力

2 研究假设

2.1 协同动机下的影响因素

2.2 代理动机下的影响因素

2.3 讨价还价影响因素

3 实证研究

3.1 数据来源及样本选取

3.2 变量的定义及衡量

3.3 描述性统计

3.4 实证结果

3.5 稳健性检验

3.6 结果分析

4 结论与建议