零售行业绩效的影响因素分析

——基于宏观微观双重视角

宫为天

(苏州大学东吴商学院,江苏 苏州 215000)

零售行业绩效的影响因素分析

——基于宏观微观双重视角

宫为天

(苏州大学东吴商学院,江苏 苏州 215000)

随着我国国民收入的不断提高和经济水平的高速发展,我国的零售业得到了空前的发展,成为与国民生活息息相关的重要行业。文章采用多元回归分析法以及SPSS统计分析软件,从宏观角度出发,分析了2010—2012年的物价指数和银行同业拆借利率对零售行业的股价指数及市场绩效的影响,再从微观角度,运用一些财务指标对我国60家上市公司的净利润增长率及财务绩效进行了影响分析。

零售业;多元回归;市场绩效;财务绩效

一、引言

我国零售业从1900年的最早的百货商店到遍地可见的连锁商店、超级市场以及大型的百货商城,再到如今的网上零售电子商务的出现,逐步形成了各种零售业态。虽然我国零售业起步较晚,但发展迅猛,从2000至2010年零售业迎来了高速发展黄金10年,销售总额不断扩大,连锁商店的规模逐步增加,特别是2004年以后国家对零售行业取消了所有的限制,以及我国加入WTO以后,大量外资零售商纷纷进入中国市场,带来了先进的管理技术和经营模式的同时,也抢占了本土企业的市场份额,使本土企业的生存环境愈发恶劣。近一年,本土零售企业的净利润大幅下滑,78家上市公司财务报表近一半都出现了净利润增长率负增长现象。可以见得,我国零售行业虽然发展很快,但是距离发达国家还有一定的差距。从宏观大环境背景下讲,我国GDP平均每年以8%以上的速度增长,但人均GDP还是相对较少,且大大超过人均国民收入的增长速度,致使处在了一个国富民穷的尴尬境遇,再加上我国居民的消费意愿很低,物价指数高居不下,使得我国的内需不足,从而消费对经济的贡献不大。从微观公司的自身角度出发,本土零售企业管理运营效率低、物流仓储成本大、资产负债率高以及盈利能力下滑,还有一些不规范的诸如超市入场费之类的现象,与外资企业相比,各项财务指标都存在着很大的差距。在此背景下,零售业作为第三产业在国民经济中的比重越来越大,零售上市公司作为行业的佼佼者,他们的市场绩效和财务绩效也越来越值得关注和研究。因此,研究零售行业绩效的影响因素对公司采取适时的措施抵挡外资公司竞争压力与提升公司良好运营状态具有重要意义,同时有利于零售公司根据环境与自身变动及时做出战略上的调整,为公司未来发展奠定良好基础。

二、国内外文献综述

在宏观方面,许多学者往往把股票指数的变动与经济波动周期、货币供应量的多少、利率的高低以及公司的业绩紧密联系起来,Balduzzi[1]、Bakshi[2]等对美国以及其他工业国家的实证研究发现股票价格与通货膨胀率之间呈负相关;Umstead和Fama的研究结果表明股票价格和实际经济增长存在正相关;Fama[3]提出“代理效应”这一假说,假说从股票价格、实质经济和通货膨胀三者之间的代理关系来说明股票价格与通货膨胀呈负相关;Anari和Kolari[4]利用1953年1月至1998年12月的月度数据对6个国家的股票市场进行了实证检验,结果发现,6个国家股票市场的费雪效应均成立并且显著。国内学者唐齐鸣、李春涛[5]对影响上海股市波动的因素进行了分析,发现政策、扩容和消息三者是主要的影响因素,其中政策是最大因素的影响;秦熠群[6]认为汇率作为股市的外生变量,直接影响到资本市场的运行走势,并且资本市场开发程度越高,其受汇率波动影响越大;徐晶和韩伟[7]选取居民消费价格指数,生产者价格指数、基准利率和货币供应量作为描述宏观经济变量,采用月度数据对以上序列进行协整分析,得出上证综合指数与基准利率及货币供应量正相关,与物价指数负相关。

微观角度而言,大多数学者更关注上市公司的财务指标,对公司的盈利能力、经营能力、偿债能力以及发展能力进行实证分析。Ohlson[8]以1970年到1976年间105家失败了的公司为样本,使用条件逻辑模型,建立财务风险预警模型。结果表明,企业规模、负债比率、经营绩效和资产的流动性这四个因素与企业发生商业危机的可能性间有着高度的相关性;Haugen等[9]发现,美国Russell3000股指所有成分股在1979—1993年的预期收益率与换手率呈显著负相关,而且,英、法、德和日本股市也存在类似的流动性溢价;Beaver[10]提出了单变量判定模型,使用5个财务比率作为变量,发现现金流量与负债总额的比率能够最好地判定公司的财务状况(误判率最低),其次是资产负债率和资产收益率,并且离经营失败日越近,误判率越低,预见性越强;白娜和顾卫俊[11]发现股息支付率、每股收益增长率、行业平均市盈率对股票市盈率起主要的解释作用;孙艳[12]利用面板数据对沪深2001—2004年A股上市公司数据进行了实证研究,分析表明各财务指标对市盈率的影响关系,发现净利润增长率与市盈率负相关;国内学者李德龙和徐妤[13]以深市中小企业板的数据为基础进行因子分析和回归分析,得出公司规模、良好的资本结构也在一定程度上对公司成长性产生促进作用;陈奕奕和刘成昆[14]从资本结构、股权结构、规模经济、人力资本、产业因素及财务因素六个方面综合分析零售业公司价值的特征因素,在财务指标方面发现在零售业上市公司财务指标与公司价值之间,只有盈利能力与公司价值显著正相关。

综上所述,零售行业的市场绩效,用零售行业的股价指数作为指标来代替,应该受到宏观经济量的影响,而企业净利润增长率则与企业的财务指标有一定内在关系。

三、实证分析

在宏观方面,选取2010—2012年商业连锁零售股指为因变量,再把居民消费指数和银行同业拆借利率作为自变量,商业连锁零售股指来源于大智慧统计软件2010—2012年的商业零售板块统计数据,居民消费指数和银行同业拆借利率来自中国人民银行官网2010—2012年的数据统计。

建立回归模型(1)式:

Y为商业连锁零售股指,X1,X2分别为居民消费指数和银行同业拆借利率,β0为截距,βk(k=1,2)为回归系数,e0为随机误差项,运用SPSS统计分析软件进行分析。

首先,在对模型进行计算之前,为判断所选变量是否与商业连锁股指有显著的关系,于是对他们三者进行Pearson相关性分析(见表1)。

表1 居民消费指数、银行同业拆借利率和商业连锁股指相关性

从表1可见商业连锁指数与居民消费指数显著性检验p值=0<0.05,所以拒绝原假设,商业连锁指数与居民消费指数存在显著相关性,而商业连锁指数与银行同业拆借利率显著性检验P值=0.085>0.05,显著不相关,同理银行同业拆借利率与居民消费指数显著相关,把商业连锁指数与居民消费指数、银行同业拆借利率做多元回归分析,模型拟合优度检验结果见表2。

表2 居民消费指数、银行同业拆借利率和商业连锁股指模型汇总

由表2可知,样本的多重判定系数R方值大于0.8且调整的多重判定系数R方的值大于0.6,拟合值与真实值之间的拟合优度较高,说明估计的回归方程较好地拟合了样本观测值。

回归模型的线性关系检验即回归模型的总体F检验见表3。

表3 居民消费指数、银行同业拆借利率和商业连锁股指回归模型的总体F检验b

给定显著性水平α=0.05,对整个回归方程进行显著性检验,本文选择F检验。由表3可知,统计量F对应的概率P值为0,明显小于给定的显著性水平,因此总体回归方程的F检验通过。即认为商业连锁零售股指与银行同业拆借利率、居民消费指数之间存在显著的线性关系。

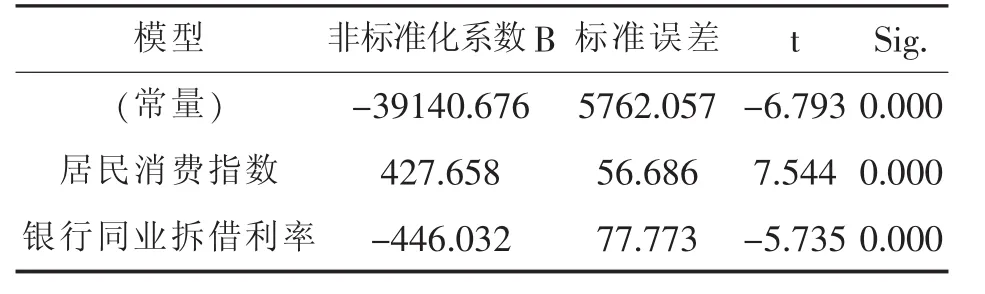

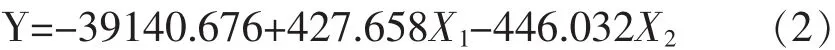

最后,回归模型的回归系数检验即回归模型单个回归系数的显著性检验(t检验见表4)。

表4 居民消费指数、银行同业拆借利率和商业连锁股指回归模型的t检验

给定显著性水平α=0.05,对解释变量进行显著性检验,这里选择对单个解释变量的回归系数进行的t检验。由表4可知,居民消费指数(X1)、银行同业拆借利率(X2)的回归系数的t统计量对应的概率P值均小于给定的显著性水平即解释变量的t检验均通过。因此可以认为这两个变量对商业连锁指数均有显著性影响。于是,多元回归方程为(2)式:

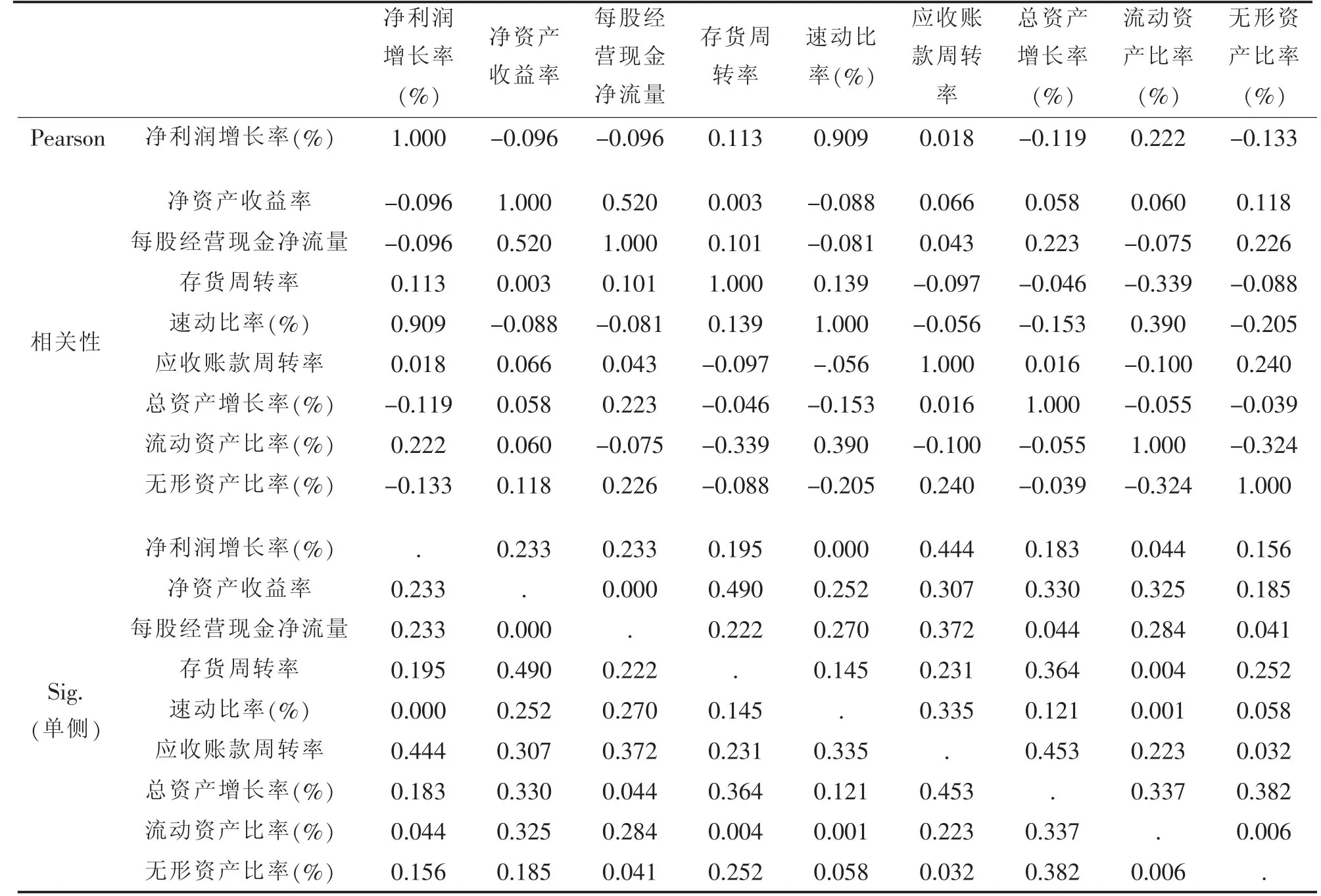

在微观方面,从光大证券软件中的零售板块一共获得78家上市公司2012年的财务数据,去掉ST股、数据不全的公司和一些偏生产型公司,最后留下了60家上市公司,在对每个季度的报表数据进行简单的加权平均处理,选取净利润增长率为因变量,本文涉及了盈利能力、经营能力、负债能力、成长能力四个方面的自变量。在盈利能力方面:净资产收益率;经营能力方面:存货周转率(销货成本/平均存货余额);负债能力:速动比率(速动资产/流动负债)和应收账款周转率(应收账款回收额/应收账款平均余额);偿债能力:总资产增长率。最后从资金安全性和资本结构两方面选取每股现金净流量、流动资产比率和无形资产比率作为控制变量。首先,进行Pearson相关性分析(见表5)。

由表5可知,净利润增长率与速动比率显著性检验P值=0<0.01,所以拒绝原假设,即净利润增长率与速动比率呈显著相关性,但与其他变量都不相关。同理,资产收益率与每股经营现金净流量、流动资产比率分别与存货周转率、速动比率和无形资产比率呈显著相关性。所建立的多元线性回归模型中可能存在多重共线性,于是采用多元逐步回归分析法进行分析。首先进行模型拟合优度检验(见表6)。

模型一与模型二的多重判定系数R方值大于0.9且调整的多重判定系数R方的值大于0.8,拟合值与真实值之间的拟合优度非常高,说明估计的回归方程较好地拟合了样本观测值。

表5 净利润增长率与财务数据相关性

表6 净利润增长率与财务数据模型汇总模型

回归模型的线性关系检验即回归模型的总体F检验见表7。

表7 净利润增长率与财务数据模型汇总回归模型的总体F检验c

给定显著性水平α=0.05,对整个回归方程进行显著性检验,选择F检验。由表7可知,模型1和模型2统计量F对应的概率P值为0,明显小于给定的显著性水平,因此总体回归方程的F检验通过。最后,运用逐步回归的方法对自变量进行剔除,结果见表8。

表8 净利润增长率与财务数据模型汇总回归模型的回归模型的t检验a

由表8可知模型一留下了速动比率(X3)这一变量且t检验显著,此时多元回归的方程为(3)式:

同理,模型二保留下了速动比率(X3)和流动资产比率(X4)且t检验显著,此时多元回归的方程为(4)式:

四、结论与建议

在宏观方面,由模型的β系数可以知道,商业连锁零售股指与居民消费指数呈正相关,而与银行同业拆借利率存在负相关关系。可见一定的通货膨胀可以促进零售行业的发展,能够激发消费者的消费欲望,而较低的市场利率可以为零售行业降低投资成本,使得企业加速扩大连锁经营的规模,从而达到规模经济。因此,在国内需求不足的情况下,应该采取扩张性货币政策,降低贷款利率,适当提到居民消费指数,在温和的通货膨胀和充足的货币供应下,促进零售行业更好地发展。

在微观方面,之所以把净利润增长率作为因变量,是因为此变量既体现一个企业的盈利水平,又体现一个企业的发展能力,是一个企业的综合指标。通过实证分析可知,净利润增长率与大部分的财务指标不存在相关性,只与速动比率和流动资产比率成显著相关性,速动比率越高,流动资产比率越低,净利润增长率就越高。速动比率体现一个企业的衡量企业流动资产中可以立即变现用于偿还流动负债的能力。流动负债高,说明企业存货过多,企业的流动安全性低,于是零售企业要提高速动比率,可以降低每次进货的数量以及出货比较慢的商品的比重。其次,流动资产比率比较低,相对应的就是固定资产比率和无形资产比率较高,而本文前面已经证明无形资产比率和净利润增长率并无显著相关性,说明净利润增长率主要依赖于固定资产比率,企业的净利润增长率在现实中也是通过扩大经营规模,加大固定资产的投入,增加连锁商店的数量,达到规模效应。但是这种方式存在风险,受到经济环境的影响较大,投资需谨慎。

[1]BalduzziP.Stockreturns,inflation,andtheproxy hypothesis:a new look at the data[J].Economics Letters,1995(48):47-53.

[2]Bakshi G S.Chen,Z.Inflation,asset prices,and the term structure of interest rates in monetary economies[J]. Review of Financial Studies,1996(9):241-275.

[3]Fama,Eugene.Stock Returns,Real Activity,Inflation,and Money[J].American Economic Association Quarterly,1981(4):545-565.

[4]Anari A,Kolari J.Stock Returns and Inflation[J].Journal of Financial Research,2001(4):587-602.

[5]唐齐鸣,李春涛.股票收益与货币政策的关系研究[J].统计研究,2000(12):36-39.

[6]秦熠群.人民币汇率升值对资本市场影响分析[J].河南金融管理干部学院学报,2005(3):39-42.

[7]徐晶,韩伟.影响我国股价指数的宏观经济因素分析[J].中国外资,2011(22):176.

[8]J.S.Ohlson.FinancialRatiosandtheProbabilistic Prediction of Bankruptcy[J].Journal of Accounting Research.1980(18):109-131.

[9]Huangen,R.A,Baker,N.Commonality in the determinants of expected stock returns[J].Journal of Financial Financial Economics,1996(41):401-439.

[10]Beaver,W.Alternative Accounting Measures Predictors of Failure[J].Accounting Review,1966(43):I13-12.

[11]白娜,顾卫俊.上证30指数股市市盈率实证分析[J].浙江大学学报:人文社科版,2002(3):149-156.

[12]孙艳.上市公司市盈率的微观影响因素分析[J].山东财政学院学报,2006(5):27-30.

[13]李德龙,徐妤.上市公司成长性影响因素研究——来自深市中小企业板的实证[J].财会研究,2009(9):57-65.

[14]陈奕奕,刘成昆.我国零售业公司价值特征影响因素研究——基于零售上市公司的实证分析[J].商业经济与管理,2013(1):6-13.

(编辑:张雪梅)

An Analysis of Factors Affecting the Performance of Retail Industry

GONG Wei-tian

(School of Business,Soochow University,Suzhou 215021,China)

With the continuous improvement of national income and rapid development of its economy,China's retail industry has developed at an unprecedented rate and has become an important industry which is closely related to the lives of its people.By using multiple regression analysis and SPSS statistical analysis software, this paper makes a macro-analysis of the effects of price index and interbank rates in the period of 2010-2012 on the stock index and market performance of retail industry.In addition,a number of financial indicators are used to analyze the net profit growth rate and financial performance of 60 listed companies in China from the microscopic point of view.

retail industry;multiple regression;market performance;financial performance

F 724.2

A

1671-4806(2014)03-0010-05

2014-02-20

宫为天(1987—),男,湖北黄石人,硕士研究生,研究方向为企业管理。