全球货币治理:选择与前景

陈启清

联储启动定量宽松货币政策退出计划给国际金融市场造成的震荡,再一次说明当前全球货币治理的内在缺陷。

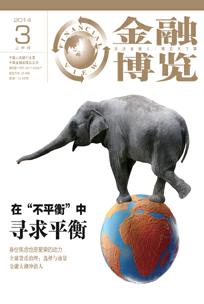

在今天的全球经济中,有多种货币承担了国际货币的职能,但结构很不合理——美元独大,其他货币地位相对很弱。以国际储备货币为例,截至去年6月,美元在全球外汇储备中占比61.9%,欧元23.8%,英镑3.8%,日元3.6%,瑞士法郎0.3%,澳元1.7%。这种货币结构导致全球货币治理出现了“力量失衡”的根本性问题,由此又带来责任与权利失衡、激励与约束失衡、美国和非关键货币国家之间政策失衡等多重后果。

美元超越国界为全球各国所广泛使用,承担着全球经济金融交易的定价、结算、价值储藏的职能,拥有世界性的权利,但美元又秉承美国国家利益至上的原则,仅承担美国的国家责任。美国往往从国内立场出发来决定货币政策。2008年爆发的国际金融危机,美国单方面推出量化宽松货币政策以拯救经济就是充分证明。现在美国又因为自身经济开始复苏,作出退出量化宽松货币政策的决定。在其决策清单中,国际要素考虑不多,除非是这些要素将会影响到美元世界货币老大的地位。

在现有的治理框架下,美国作为“大股东”具有实现自身利益最大化的动机和手段,这种手段就是发行美元,而美元的扩大发行恰恰符合美国的国家利益,因为这可以使美国向全球征收铸币税,可以让美国消费者通过进口提升消费福利,也可以让美国的企业享受更低的资本成本,这样美国就有了强大的内在激励去发行美元。与此同时,美国扩大本国货币对外发行的行为缺乏有效约束。在历史上,世界曾经通过合约的形式约束美元的发行,即在布雷顿森林体系下世界要求美国承诺按35美元/盎司的价格无条件兑换黄金,可惜的是1971年美国单方面毁约,制度上的这一约束荡然无存。除了制度约束之外,各国货币发行还有一个天然的约束,那就是通胀,但20世纪70年代以来美国几乎没有发生过严重的通胀,这一约束也在削弱。

由于美国有美元作为最强大的世界货币,拥有众多货币金融手段来实现自身的利益,而其他国家则成为全球货币治理框架下被动的承受者,在货币金融政策上的自由度日益缺乏,甚至陷入两难困境。进入新世纪以来,全球新兴国家普遍出现汇率升值、外汇储备快速增加、资产价格泡沫等问题,各国也采取了很多手段来应对,但往往因为在利率、汇率等宏观政策上投鼠忌器,首尾难顾而收效甚微。

失衡的全球货币治理给世界经济带来了众多负面影响,那么世界能否从失衡的货币治理走向平衡呢?如前所述,美元独大有点类似公司的一股独大。解决公司一股独大有两种选择:一是私有化,大股东成为唯一股东;二是改变股权结构,提升小股东股权比例,提升小股东在治理架构中的话语权。类似的,改变当前失衡的全球货币治理也可以有两种选择:一是货币一体化,一个世界,一种货币,即全球统一货币。货币统一从理论上来讲是可行的,但就像欧元区目前出现的主权债务危机暴露出来的问题一样,统一的货币如果没有统一的财政支持,很可能出大问题。如果统一的财政能实现,那么全人类都联合在一起了。但这可能是一个比较遥远的梦想。

剩下的选择就是提升非美元货币的影响力和话语权。欧元的问世,曾对美元产生过不小制约,但经历了多年的债务危机,如今欧元危机重重,制约能力大降。其他货币中,英镑、日元、加拿大元的竞争性很弱,基本都是美元体系的跟随者,澳元最近几年上升很快,但由于其经济结构的单一性,未来似乎也很难有所作为。如此,希望只能寄托在一些新兴经济体的货币上,比如人民币。2009年以来,中国政府顺应市场需求快速推进人民币的跨境使用,人民币在全球货币体系中的地位在上升。但这条道路注定是漫长曲折的,人民币在多长时间内能够对美元形成制约,只能等待时间去检验。

以上两条道路都显得过于漫长,现实中可能还有一种选择,那就是在现有的治理架构下构建约束机制,就像现代公司治理中在不改变股权比例的结构下建立独立董事制度一样。比如提升国际货币基金组织(IMF)的独立性,增强IMF在全球货币金融事务中的监督权。这个选择相对比较可行,但其实效性很低,也很难起到平衡美元的作用。

因此,在可预见的未来,世界还看不到平衡全球货币治理的前景。在这种判断下,是否只能被动接受而无所作为呢?也不尽然,全球货币治理短期难以改变并不意味着其中的单一主体不能采取积极有效的措施来维护自身的利益。中国在这一失衡的货币治理中的一个战略选择,就是矢志不渝地推动人民币国际化,这既顺应了全球平衡货币治理的需要,同时也能改善中国在全球经济金融中的定位。