中国各金融中心比较

张祥

金融中心实际上是金融资源相对集聚的场所,其中金融资源包括金融资本、金融机构、金融市场、金融人才、金融信息等方面。因而,金融中心的建设机理很大程度也就是金融资源的集聚机理。关于金融资源的集聚机理,从本质上来说,可以归结为“钱才”集聚,“钱”指的是金融资本,“才”指的是金融人才。“钱才”集聚可以全面地体现了各类金融资源的集聚,其他资源如金融机构、金融市场、金融信息、金融产品等都是“钱”、“才”的结合。 “钱”即金融资本集聚方向是什么?资本有着逐利的本性,“钱”往高处流,即资本流向能够带来高盈利的地方。“才”即金融人才集聚方向是什么?“才”往“两高”流,即人才流向高收入和高生活质量的地方。

基于“钱才集聚论”,CDICFCI指数建立了金融中心竞争力评价体系,如图1所示,CDICFCI一级指标体系有四个:金融产业绩效、金融机构实力、金融市场规模和金融生态环境,前三类为显示性指标,最后一类为解释性指标。“金融产业绩效”是金融产业发展的直接结果体现,也反映了一个城市进行金融中心建设给城市发展带来的利益;“金融机构实力”体现了一个金融中心金融市场主体发展概况及其金融业务开展的状况;“金融市场规模”体现了一个金融中心在国家或区域金融集中交易市场中的地位;“金融生态环境”则反映金融中心发展的基础和潜力。在本指数的四个一级指标中,“金融产业绩效”、“金融机构实力”和“金融市场规模”是“钱才”集聚的面相,而“金融生态环境”是“钱才”集聚的背影,从而可以较全面地反映一个城市的金融产业发展水平和发展趋势。

金融中心综合竞争力比较

当前,入选CDICFCI评价体系的样本城市共有31个,这31个城市均已经明确提出了建设金融中心的目标和计划。同时,这31个城市也是中国众多城市中,经济实力相对较强、金融规模相对较大、发展水平相对较高的代表性城市。可以说,未来中国可能建成的一个或多个国际金融中心、国家金融中心、区域金融中心将很有可能是在这些样本城市中出现。除去上海、北京和深圳这三个金融中心具有全国性的特征属性外,其余28个城市的金融发展水平更符合区域金融中心的发展标准。

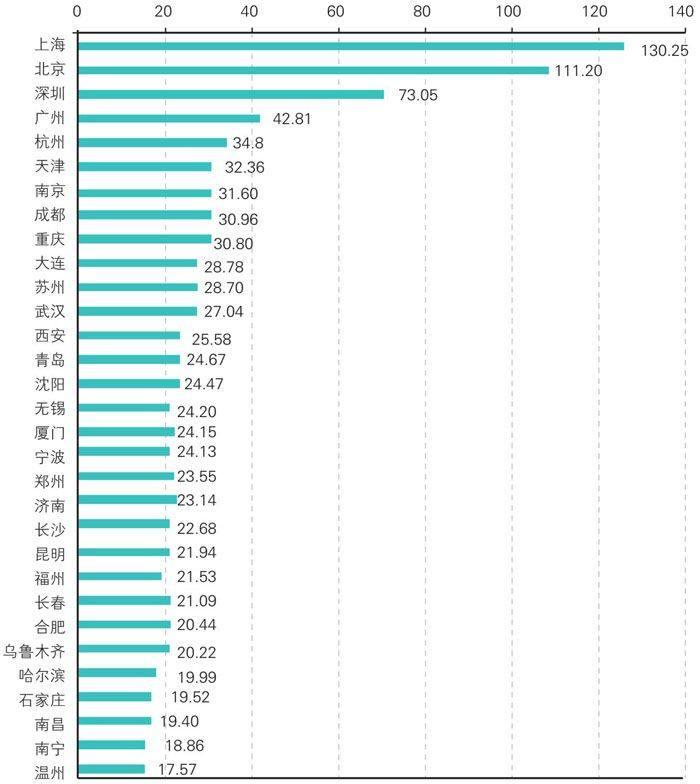

根据CDICFCI指数评价显示如图2所示,排名第一的上海得分为130.25分,排名最后的温州得分为17.57分,综合竞争力排名前十名的金融中心依次是上海、北京、深圳、广州、杭州、天津、南京、成都、重庆和大连。在排名前十的城市中,天津较前一年上升一位排名第六、南京下降一位排名第七,其他城市的排名没有发生变化。从排名变化来看,31个金融中心城市中,排名上升的城市有9个,排名下降的城市有10个,另外12个城市排名保持不变。排名变化幅度较大的城市有青岛(上升9位)、济南(下降5位)、宁波(下降4位)、长沙(下降3位),其他城市排名变化幅度均在两位之内。

从评价得分上来看,上海、北京和深圳的领先优势十分突出,三者作为中国三大全国性金融中心的地位实至名归。除去全国性金融中心,区域性金融中心城市中,广州的综合实力最强,其得分要明显高出排名其后的其它金融中心城市。大连、天津、杭州、广州、武汉和成都继续在东北、北部沿海、东部沿海、南部沿海、中部、西部六大地区区域金融中心中保持领先地位;南京、重庆和苏州则稍稍落后于本区域的领先金融中心,也处于第二梯队。自西安之后,各个区域金融中心的得分均十分接近,从排名第14的青岛到排名第30的南宁之间共17个城市,其前后两者名次之间的得分差均不超过1分,若考虑短期指标数值波动和误差因素造成的影响,可以说这些城市的金融中心综合竞争力基本是处于同一水平,差异并不明显。本期榜单垫底的温州,由于适逢2011年民间金融危机等冲击影响,再加上本身经济金融基础的相对薄弱,使得综合竞争力得分不升反降,持续处于得分低位。

金融产业绩效比较

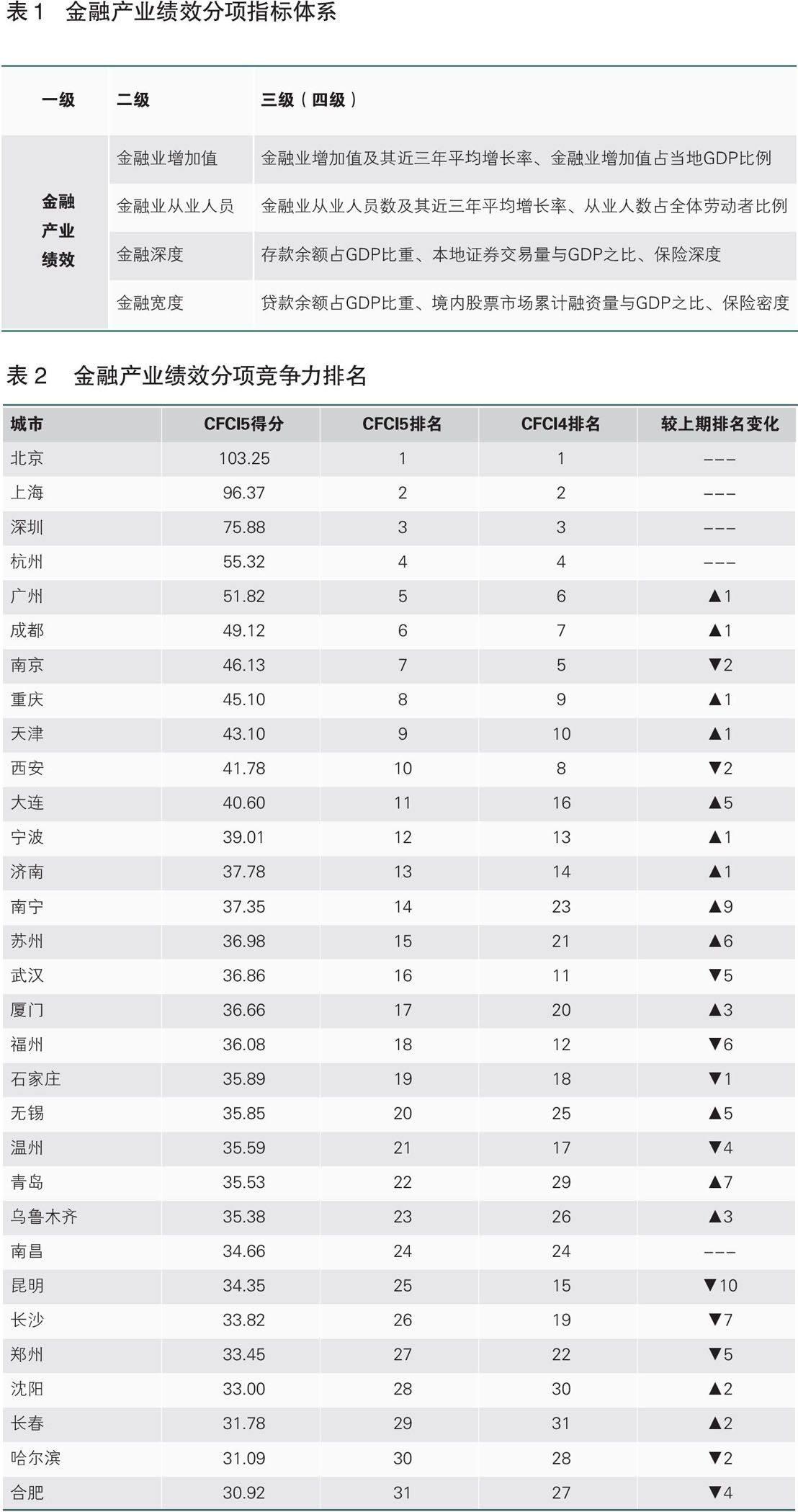

金融产业对一个城市的社会经济发展有着重要推动力,根据产业经济的乘数理论,这一推动力的大小依赖于金融产业的直接产出,以及金融产业所控制的金融资源,是金融竞争力的直接和综合体现。在CDICFCI评价体系中,金融产业绩效分项总共选取了16项统计指标,主要包括金融产业增加值、金融业从业人员、存贷款额、保险深度、保险密度、证券交易量等指标,如表1所示。

在金融产业绩效分项竞争力排名中,排名前十的中心城市分别为北京、上海、深圳、杭州、广州、成都、南京、重庆、天津、西安。与上期指数相比,进入前十排名的城市没有发生变化,只有位次发生变化,如表2所示。

单从金融产业绩效分项得分上来看,北京、上海和深圳三者得分表现出作为全国三大全国性金融中心应有的实力,远远领先于其它28个区域金融中心。杭州、广州、成都、南京、重庆、天津、西安、大连、宁波作为综合竞争力排名中各区域的佼佼者,在金融产业绩效分项排名中亦有较一致的表现,其得分较其它区域金融中心明显存在优势。另外,值得注意的是,分项榜单前十的城市中,有7个位于中国沿海地区,属于传统意义上的经济发达城市,这在某种角度上反映出中国金融资源集中于东部沿海地区的集聚特征。

金融机构实力排名

金融机构通常包括银行、保险、证券三类,是城市金融产业的主体。有影响力的金融机构的集聚对于推动金融创新和城市金融业发展能够起到支撑性作用,一个城市金融机构的综合实力很大程度反映了城市金融竞争力。此外,金融机构实力还反映了一个城市金融业务量的大小,如保费收入、赔付支出等。在CDICFCI评价体系中,金融机构实力分项共选取了25项客观指标,主要包括本地法人机构数量、资产规模、分支机构数量、外资机构数量等,如表3所示。

金融机构实力排名前十的金融中心分别是北京、上海、深圳、广州、重庆、天津、成都、杭州、南京、苏州。如表4所示,与上期指数相比,进入前十排名的城市没有发生变化,只有位次发生变化,北京、上海、深圳、广州和天津仍居前五位,南京和重庆排名均上升一位居第六和第七,杭州下降两位排名第八,成都上升一位居第九,苏州下降一位居第十。

从分项得分来看,三大全国性金融中心作为金融发展起步较早的一批城市,各自已经集聚了一定数量的金融机构,其金融机构实力名列全国前茅。特别是北京和上海,前者是中国金融决策中心,后者是国家战略支持打造的国际金融中心,两者几乎吸引了国内和国际规模实力最强的金融机构总部和分支机构,其金融机构实力是其它中心所无法企及的。因此,相对来说,排名广州之后的国内其它区域金融中心,其金融机构实力总体得分就显得十分单薄。尽管如此,可以发现,在综合竞争力排名靠前的区域领先中心如重庆、天津、成都、杭州、大连等,其金融机构实力相对表现依然较好。

金融市场规模排名

金融市场是金融工具交易的场所,也是金融创新的重要场所。金融市场的规模和交易活跃程度是吸引和汇聚金融交易者、金融机构和金融人才的重要因素,对于提升城市金融辐射力起着至关重要的作用。在CDICFCI评价体系中,金融市场规模分项共选用了14项统计指标,主要包括货币市场、股票市场、债券市场、黄金市场、外汇市场和衍生品市场等的交易额,如表5所示。其中值得注意的是,我们引入了“产权交易市场”的统计指标,这主要是考虑到当前全国各地产权交易市场发展迅速,交易规模日渐扩大,市场影响力不容忽视。

在金融市场体系方面,深圳和上海几乎集中了中国绝大部分的金融市场,仅大连、郑州还拥有规模相对较小的期货市场,除此之外其它城市并没有一个全国性集中交易的市场,各个城市仅在地方产权交易市场方面形成一定的规模。因此,在该分项竞争力比较中,上海继续延续了金融市场“一枝独秀”的局面,全国性金融市场几乎都集中于上海,使得上海得分远高于其他城市。深圳凭借多层次资本市场的发展优势紧随上海继续保持第二的排名,郑州和大连具有全国性期货市场排名第三和第四。其他城市只有产权交易市场,北京、天津、广州、合肥、重庆和武汉的产权交易市场规模具有相对比较优势,排名第五至第十。

金融生态环境排名

城市金融业发展不仅仅有赖于金融产业本身,更与城市社会经济发展的各个方面息息相关。城市金融业发展的外部环境统称为金融生态环境,是城市金融竞争力的解释性因素。在CDICFCI指标体系中,将金融生态环境分为金融人才环境和金融商业环境两类,并进一步对人才环境作了教育、文化、医疗等八方面的细分,对商业环境作了基础设施、专业服务、社会保障等五方面的细分,以求综合准确地反映城市金融生态环境情况。金融生态环境分项指标体系共选取了35项客观指标,如表7所示。

金融生态环境排名前十的金融中心分别是北京、上海、深圳、广州、天津、杭州、南京、苏州、武汉和大连。与上期相比,金融生态环境分项竞争力前十的城市没有发生变化,仅有位次发生变动。北京、上海、深圳、广州和天津继续名列前五,杭州上升两位排名第六,南京、苏州分别下降一位排名第七和第八,武汉上升一位居第九,大连下降一位居第十,详见表8所示。金融生态环境对金融中心综合竞争力具有良好的解释作用,金融环境排名前十的城市有八个进入了综合竞争力前十行列,且全部进入前十二名之列。

仅从该分项排名和得分来看,北京和上海两者在金融生态环境整体实力以及金融人才环境和金融商业环境方面,凭借其长期以来在金融基础设施建设和仰赖举国之力所投入的资源优势,所具备的优势是十分显著的。

金融中心发展总结

总体来说,中国金融中心成功经受了国际金融危机的考验,整体实力显著增长,同时金融中心发展的两极分化加速,排名靠前的金融中心成长性远远高于平均水平,领先优势不断扩大,反映出金融中心格局正在发生结构性的变化,呈现如下特点:

1.主要金融中心的各项金融业务规模大幅攀升。主要金融中心金融业增长值、金融资产规模、存贷款规模、金融机构数、市场交易量等业务规模都出现了较大幅度的增加,这为打造各级别金融中心奠定了良好的基础。

2.政府支持形成发展金融中心的强大动力。2012年,国家发改委出台《十二五"时期上海国际金融中心建设规划》支持上海国际金融中心建设,每个金融中心城市的政府都出台了相应的发展规划和具体的发展措施,从大的宏观政策到微观细节,包括战略、土地、税收、设施、人才等政府都起到了关键的作用。

3.金融市场建设在不断加强。上海、深圳、大连等地都成立股权交易市场,北京则将中关村代办股份转让系统进一步扩容,各地围绕技术、资源、碳排放、金融资产等产权交易纷纷建立专门交易所或创新交易产品,占据要素市场发展的制高点。

4.金融中心服务实体经济的能力进一步增强。各地面临“保民生、保增长”的重要任务,主要金融中心城市对金融服务实体经济提出量化指标,强调对民生保障、基础设施建设、战略性新兴产业发展等加大金融支持力度,金融中心建设在服务实体经济过程中实现快速发展。

(作者为综合开发研究院(中国·深圳)项目研究员)