中国经济的长周期与短周期

摘要:从长周期和短周期两个视角分析中国经济未来几年的增长前景,指出当前中国经济减速是长周期和短周期因素叠加的结果,未来几年中国经济增长率低于8%可能会是常态,但改革能通过释放全要素生产率提高经济增长率。通过反思2009、2010年经济刺激政策造成的影响,指出依靠金融加杠杆方式拉动经济并没有提高投资的效率,反而使中国经济积累了一定的风险,如今在政策收缩时很多企业陷入困境。在现有的资源配置体制和机制下,如果还继续拉动政府主导的投资增长,拉升中国经济整体的杠杆率,不但不能提高经济增长率,而且会加剧资源错配,进一步积累系统风险。

关键词:中国经济长周期;中国经济短周期;经济减速;

中图分类号:F124

本文从长周期和短周期两个视角分析中国经济未来几年的增长前景,指出当前中国经济减速是长周期和短周期因素叠加的结果,未来几年中国经济增长率低于8%可能会是常态,但改革能通过释放全要素生产率提高经济增长率。通过反思2009、2010年经济刺激政策造成的影响,指出依靠金融加杠杆方式拉动经济并没有提高投资的效率,反而使中国经济积累了一定的风险,如今在政策收缩时很多企业陷入困境。在现有的资源配置体制和机制下,如果还继续拉动政府主导的投资增长,拉升中国经济整体的杠杆率,不但不能提高经济增长率,而且会加剧资源错配,进一步积累系统风险。

一、经济增长减速:周期性和非周期性因素叠加

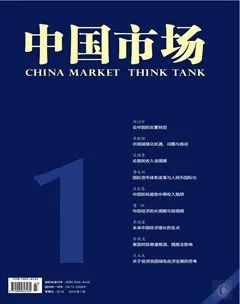

从长周期来看,中国经济增长将会减速。中国经济过去30年维持了平均10%的年增长率,其与别国最大的区别在于全要素生产率的贡献非常巨大,这一贡献按不同算法在3.6%~3.8%之间。这三十年中国全员劳动生产率的提高可分为两部分,一部分是人均资本的积累导致的人均劳动生产率提高;另外一部分就是全要素生产率的提高,其中很重要的就是改革红利。

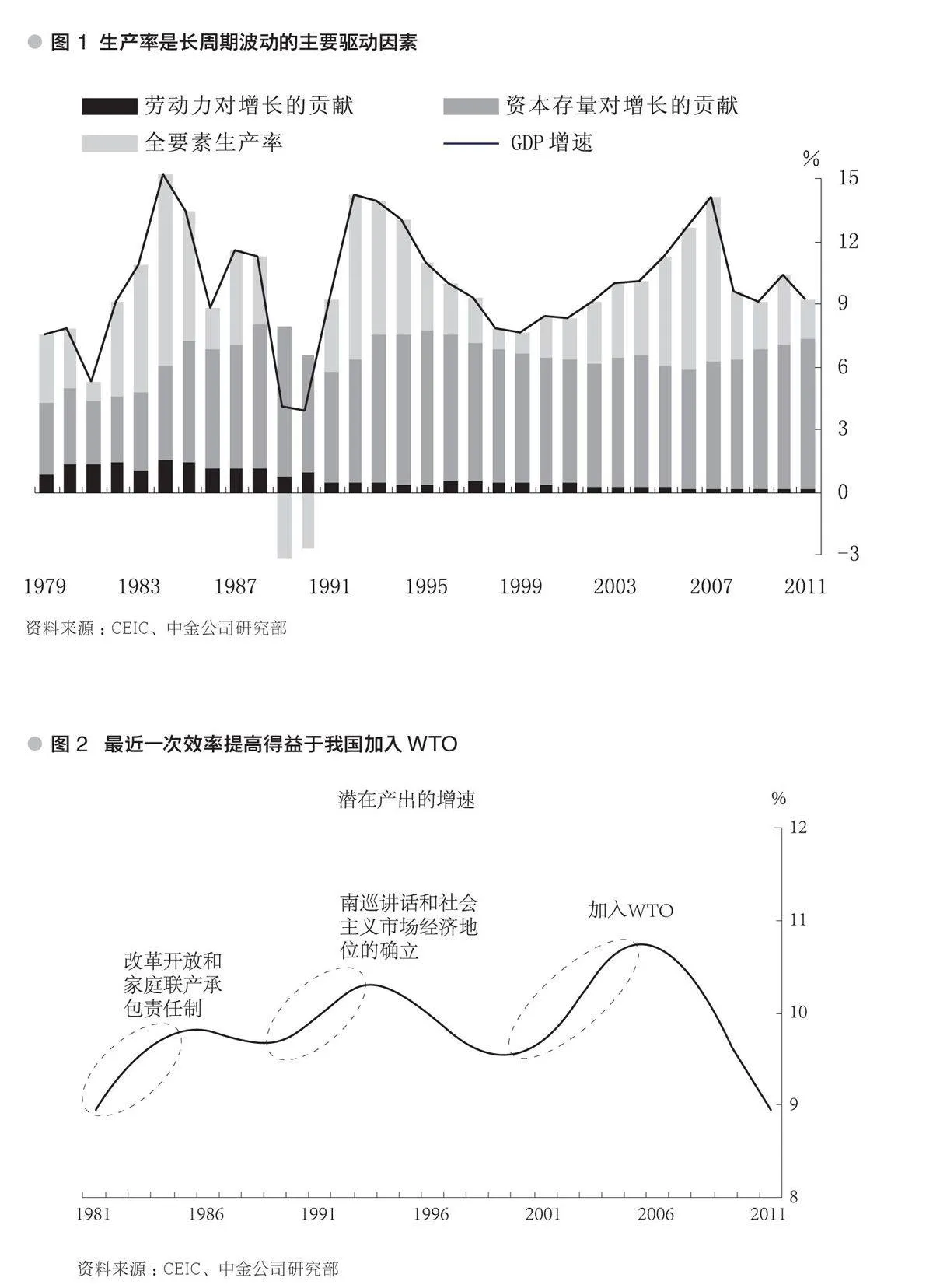

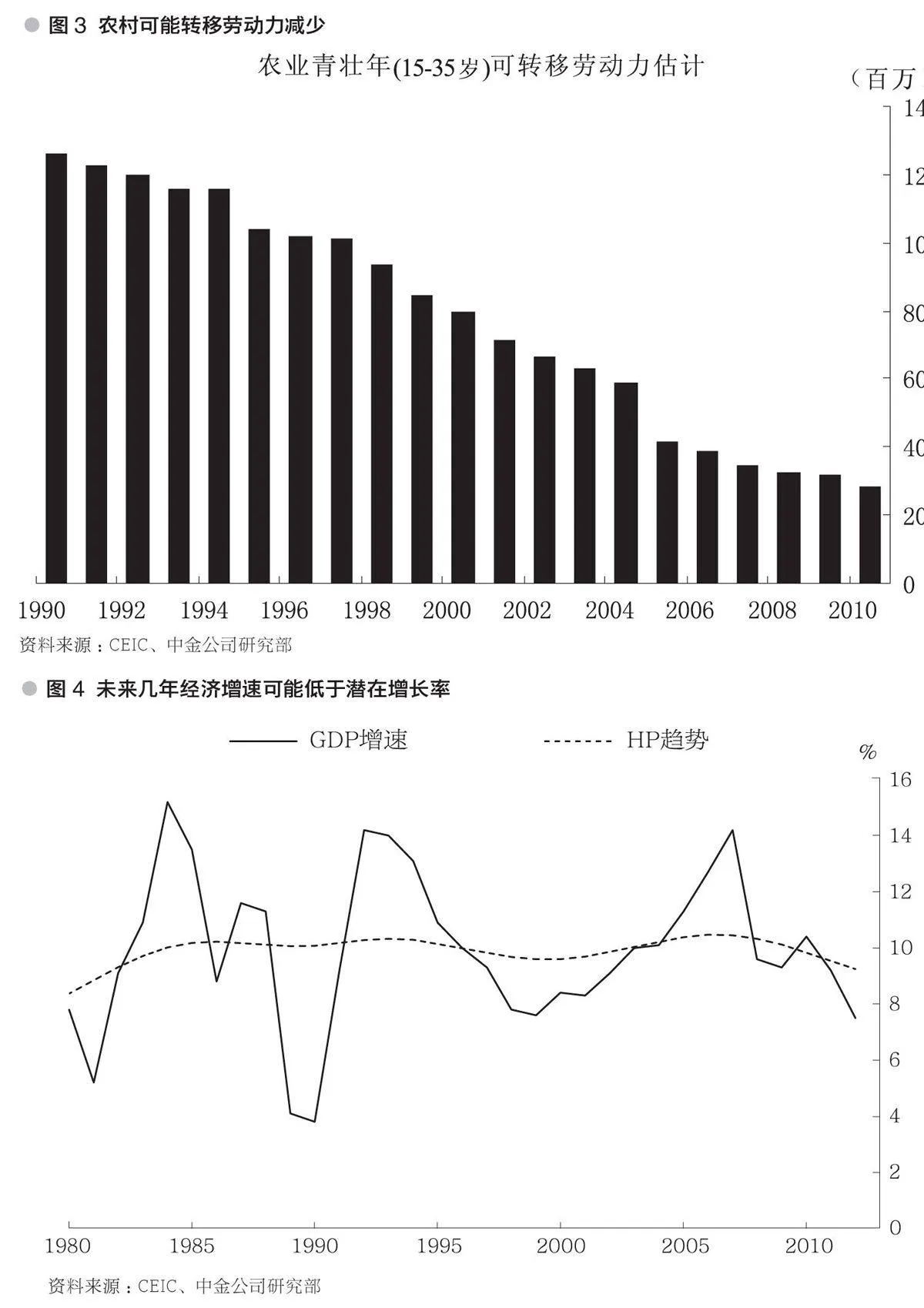

改革开放以来中国全要素生产率的三次高峰都与改革红利有关。第一次高峰的出现是由于20世纪80年代的改革开放和家庭联产承包责任制,第二次是因为邓小平南巡之后的城市工业的一些改革,最近一波的效率提高得益于我国加入WTO,以及这前后的国企改革、金融改革。目前上一次改革红利已基本释放,中国经济潜在增速处在下行区间。一方面,2008年以后,中国潜在的生产效率降低,投资效率低下,成本提高。另一方面,2012年左右,中国一胎化政策开始对人口增速有非常明显的影响,可能也会对潜在增速产生不利影响。因此从长周期来看,中国经济增速下行的可能性较大。

假如进入21世纪以来中国潜在增长率是8%,而过去10年增长率平均为10%,那么从短周期来看,未来有几年经济增速在8%以下将会很正常。另外,对于8%是不是目前一段时间的潜在增长率也有较多讨论,目前较悲观的证据更多。未来两三年内,增长放缓可能难以避免,但是改革空间还很大,对资源配置低效率的机制进行改革之后会重新释放出全要素生产率的增长,从而促进经济增速的回升。

二、短周期:软着陆?硬着陆?继续加杠杆?

未来2-3年经济增速的放缓对市场的影响可能超出很多人的预期。由于长周期和短周期因素叠加,如果按照往次经济周期的经验,数年前以20%~30%高速增长很多年的企业,未来几年即使面临负增长,也属正常。GDP增速下滑对一些行业产出下滑影响的弹性可能非常大。工业增加值同比增长率从2002到2011年14~18%的同比增长率,降低到10%以下,这对电力、原材料等的需求变化影响非常大。

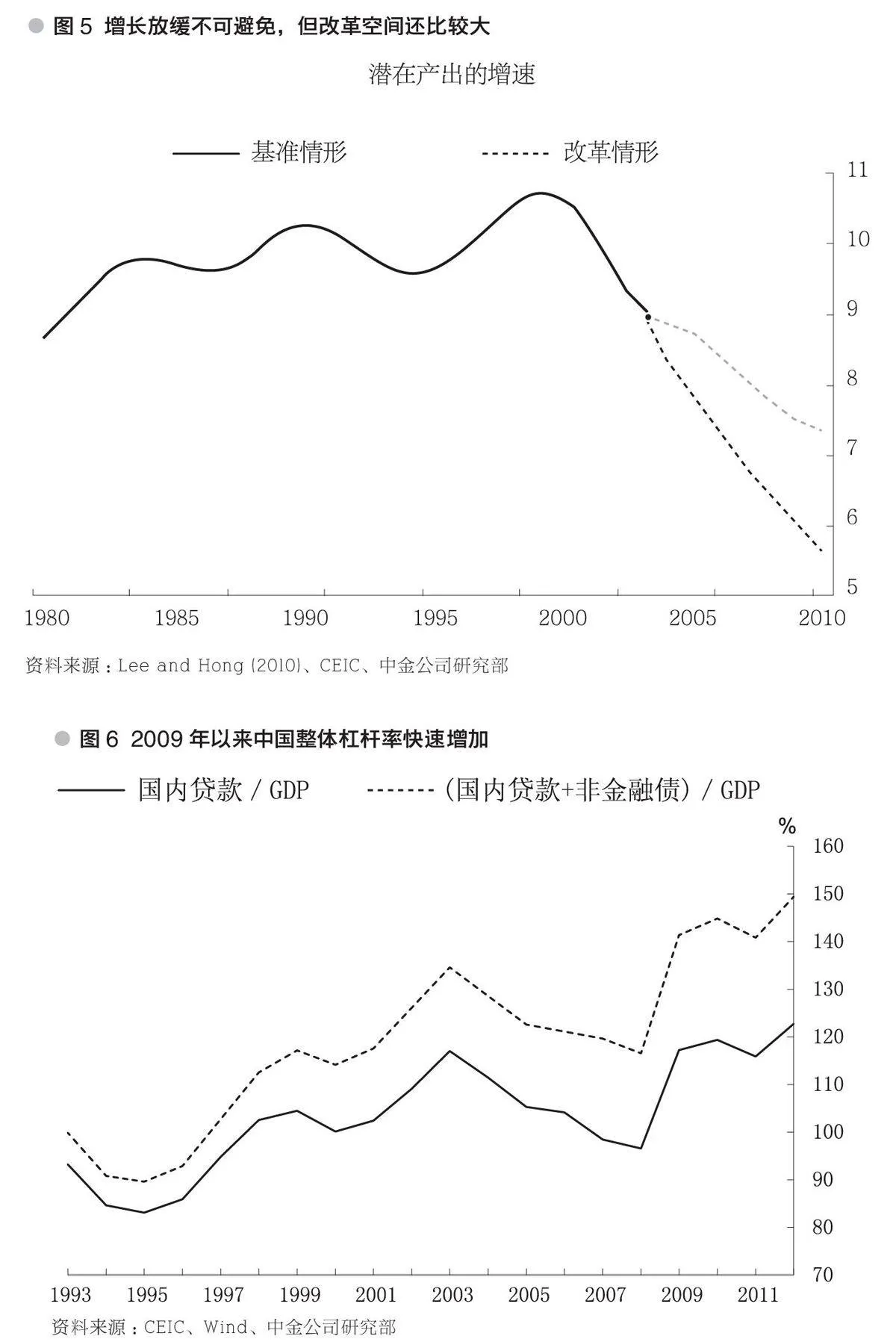

假如潜在增长率下降,而政策还把经济增长目标定在8%、9%,并以过去的方式拉动经济增长,会造成怎样的后果?对比2009、2010年的大规模经济刺激与2003年的信贷膨胀后经济在微观层面的表现,最大的不同在于2009、2010年依靠信贷扩张的经济刺激明显加大了中国的金融杆杠,但企业的投资回报却没有好转。

以国内贷款/GDP,或(国内贷款+非金融债)/GDP衡量的中国整体杠杆率一年内都提高了20个百分点。如果有影子银行、民间信贷等方面可靠的时间序列数据,计算出的杠杆率会更高。上次经济刺激的一个问题是总规模太大,原本5万亿新增贷款足够保持经济8%的增长率,但2010年新增贷款却高达近10万亿贷款,并且还发行了约2万亿公司债、企业债。

这种放债速度加以中国的金融体系和微观基础,结果是很低的资源配置效率。在目前试图平缓杠杆的过程中,从资产负债率、净资产收益率和企业利润增速等指标来看,企业的情况并不乐观。相反,2003年-2007年,企业的资产负债率逐步下降,当时微观层面要求的投资扩张和信贷增加是有较高投资回报支撑的,不需要快速增加杠杆率来维持企业投资回报,因此那时中国没有明显的投资过剩。但是2009、2010年杠杆率提高之后,政府在2010年、2011年以来希望把杠杆率平缓下来,却对企业层面带来很大影响。这几年企业盈利下降,应收账款率上升,投资回报率下降,很多企业的资产负债率已达到80%以上。如果在现有情况下继续加大经济的杠杆,短期内企业盈利可能企稳,但是中国不可能无限提高杠杆。如果考虑到影子银行等未纳入统计的融资手段,中国目前的杠杆率已经非常高。以中国目前的经济体量和较高的经济增速,如果再以2009、2010年的速度提高杠杆率,中国出现较大系统风险的可能性将会提高。如果出现问题,再拿4万亿恐怕不足以解决问题。

同时,企业的现金流也很吃紧。有些企业会计意义上的回报减低,甚至亏损正在发展为现金流亏损。以M1/M2为指标进行观察,从长期来看,由于居民金融财富的增加(主要是放在银行的存款),这一比例有下行的长期趋势,但这个指标还表现出很强的周期性,每次宏观经济偏紧的时候,这一比例都会有较大下滑。现在央行流动性释放较多流动性,外汇流出也有所缓解,但是微观层面上钱还是很紧。这一方面是因为上一轮刺激摊子铺得太大,一方面是因为支持2009、2010年的大项目,不断出现银行系统担心的以新换旧,滚资产。看上去资产质量没有问题,但这种行为挤出了很多应该给更有效的行业和企业的贷款。

2009-2010年经济刺激政策产生的另一个问题是,中国主要不是通过财政赤字的手段而是使用银行信贷的途径来刺激经济,这种刺激经济的方式虽然速度较快,但目前看来影响了银行给资源配置较为有效的企业贷款融资的能力。一种可以考虑的处理方法是在适当时候把上次经济刺激时的政策性贷款跟银行做一个划断,使银行给正常企业的融资功能较快得到恢复。

三、总结

首先,从2012年开始,经济增长低于潜在增长率的情况可能会持续一段时间。经济既面临消化劳动力、原材料,金融、财政等成本的压力,也面临金融系统消化坏账的压力。这不仅是去库存的周期,可能也是一个去产能的周期。2009年、2010年的大规模投资整体效率比较低,随之扩大产能的一系列行业面临去产能压力。

第二,这些压力会表现在名义收入增长明显放缓、许多与高速投资相关的板块出现负增长等方面,中国将可能面临资产价格通缩压力,包括信用事件也会出现。

第三,这些经济增长的负面因素只能靠提高微观的效益来根本解决。提高微观效益的手段既包括利息、租金、税收等成本的降低,资源配置效率的提高(尤其是金融系统风险的控制和化解),也包括体制的改革等。中国金融系统的杠杆不能继续提高,这里所说的杠杆既包括银行信贷,也包括所有的债券扩容。

第四,在现有的资源配置的体制和机制下,政府主导的投资效率在加速恶化。这表现在政府在加大投资、提高杠杆的同时,投资回报率却在下降。继续拉动政府主导的投资增长,拉升中国整体的杠杆率,只会加剧资源错配及系统风险。

参考文献:

[1]宋国青.中国经济的周期性正在消失[J].中国市场,2012,(33):10-13.

[2]林毅夫.全球金融经济危机的原因与教训[J].中国市场,2012,(37):10-13.

[3]宋国青.CPI与PPI不同变化带来的难题[J] .中国市场,2012,(42):8-12.

[3]林毅夫.新结构经济学与中国发展之路[J] .中国市场,2012,(50):3-8.

[4]王一鸣.2012中国宏观经济形势盘点与调整策略[J] .中国市场,2012,(50):9-12.

(编辑:韦京)