中国焦煤进口盈利模式探讨

穆文鑫

综观中国十年炼焦煤市场跌宕起伏,进口焦煤企业更是盈亏互现。随着改革开放和中国煤炭需求释放,中国焦煤进口已经成为世界炼焦煤贸易量的主要需求国之一;中国煤炭市场走过黄金发展期,未来中国焦煤进口赢利模式将如何演绎?

中国煤炭总体供需格局

2012 年中国煤炭产能呈上升态势,而煤炭产量也创下36.6 亿吨的高位水平,但增速同比回落4.7个百分点。在主要耗煤行业产品中,除化肥产量增幅有所上涨外,其余产品产量增幅均以下降为主。2012 年我国主要耗能行业产量增速均开始放缓,原煤产量和火电发电进入低增长期。

焦煤供需发展形势分析

中国炼焦煤的发展与煤炭工业发展相辅相承,但因其资源稀缺性又具有自身特点。我国煤炭产量呈逐年增长态势,到2012 年我国原煤实际产量约为40 亿吨(见图1),其中炼焦原煤产量约为12 亿吨; 2012 年我国进口炼焦精煤数量约为0.5亿吨。

未来我国焦煤供应资源量呈上升态势,尤其是进口焦煤将成为我国的一个有力补充。随着时间推移,国内优质单一焦煤资源越来越稀缺,市场售价也呈上升态势。我国大型钢厂产能在逐年上升,大型高炉对优质焦炭、优质焦煤需求量锐增。

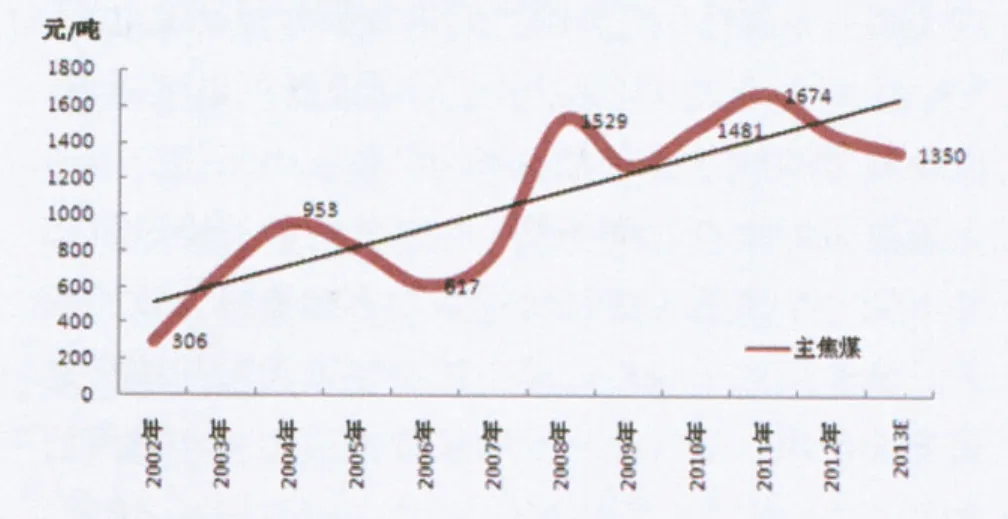

图1 2002 年-2013 年煤炭价格走势图(E 为预测数据)

焦煤市场价格走势分析

整体判断2013 年中国焦煤市场情况预测:第一阶段在诸多因素的影响下,2013 年3 月5 日十二届全国人大会议之前,国内煤炭产量下降明显,整体资源供应偏紧,对价格起到阶段性支撑作用,煤炭供应市场将导致2013 年第一季度煤炭价格呈短期上升趋势;第二阶段2013 年3 月份两会结束后才可能大规模复产,届时煤炭价格将会出现一定回落,如果国家出台大规模项目投资并落实到位话,并有效提振钢铁行业需求,从而增加炼焦煤消耗量,从而使煤炭价格得到回升。

综合分析,2013 年国内炼焦煤市场走势:第一季度炼焦煤市场略有上行、局部趋稳,第二季度供给相对宽松或供大于求,价格回调运行,三季度低位弱势趋稳,四季度略有上行,全年焦煤总体价格将有可能下降6 ~ 10%。 同时,对我国煤价近20 年市场波动原因逐一进行剖析,根据2013 年煤炭供给增速将超过需求增速的趋势判断,2013 年煤炭过剩将成为必然,不排除钢铁下游需求出现极端行情下,焦煤价格下跌150 ~ 200 元/吨。

中国煤炭工业发展规划

根据《煤炭工业发展“十二五”规划》到2015年,煤炭调整布局和规范开发秩序取得明显成效,生产进一步向大基地、大集团集中,现代化煤矿建设取得新进展,基本建成资源利用率高、安全有保障、经济效益好、环境污染少和可持续发展的新型煤炭工业体系。

煤炭生产:生产能力41 亿吨/年。其中:大型煤矿26 亿吨/年,占总能力的63%;年产能30万吨及以上中小型煤矿9 亿吨/年,占总能力的22%;年产能30 万吨以下小煤矿控制在6 亿吨/年以内,占总能力的15%。煤炭产量控制在39 亿吨左右。原煤入选率65%以上。

企业发展:形成10 个亿吨级、10 个5000 万吨级大型煤炭企业,煤炭产量占全国的60%以上。

按照调整优化结构、保障合理需求的原则,2015 年煤炭产量39 亿吨,主要增加发电用煤,合理安排优质炼焦煤生产。煤炭生产以大中型煤矿为主,继续压减小煤矿产量。

中国进口煤炭格局分析

中国煤炭进口分国别情况

2012 年中国全年煤炭进口总量达到了2.35 亿吨(不含褐煤),环比增幅14%,再创历史最高值。其中动力煤进口总量为1 亿吨,同比增幅14.5%,炼焦煤进口总量为5354.9 万吨,同比增幅16.5%(如表1 所示)。

中国煤炭进口分地区情况

据海关总署快报口径统计,2012 年煤炭进口保持高位,9 月份之后进口持续大幅增加,12 月份进口煤炭3511 万吨,环比增加613 万吨,增长21.2%,同比增长31%,全年累计进口煤炭2.89 亿吨,同比增长29.8%;煤炭出口持续处于低位,12 月份出口煤炭82 万吨,同比增长1.5%,全年累计出口926 万吨,同比下降36.8%;累计净进口煤炭2.8 亿吨,同比增加7190 万吨,增长34.5%(如表2 所示)。

表1:2012 年煤炭分国别进口数量统计(不含褐煤)

表2:2012 年中国煤炭进口主要关别统计

从分地区进口情况来看:我国主要海关,呼和浩特海关、石家庄海关、南京海关、杭州海关、青岛海关、南宁海关进口煤炭量均排前几位。同时,从港口调研情况来看,我国动力煤多集中在南方港口,如湛江、防城和广州港等;而炼焦煤均在北方港口较多,如天津、京唐港等。

中国煤炭进出口价格分析

2012 年钢铁制造商浦项钢铁与泰克资源有限公司签订的第二季度硬焦煤价格下降12%。从4 月1日起将每吨支付206 美元。相比之下,一季度硬焦煤协议价格执行235 美元/吨显得略高。

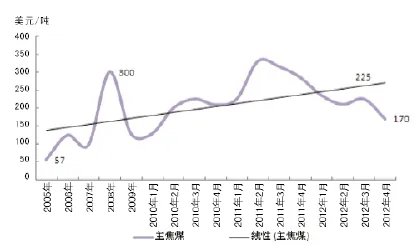

必和必拓同意日本最大的钢铁制造商--新日铁周二供应2012 年四季度(10 月-12 月)硬焦煤在170 美元/吨离岸价,此价格较2012 年第三季度价格为225 美元/吨低55 美元/吨,环比跌幅达到25%。焦煤价格跌幅达到如此之大,超过大家预期也说明当前国际市场需求比较萎靡(见图2)。

图2 2005 年以来国际硬焦煤长协价格走势图

海关总署:2012 年中国鼓励进口煤炭,限制煤炭资源出口。价格方面,我国无论是焦煤、动力煤、无烟煤出口价格均大幅高于进口价格。冶金煤单价高居榜首。全年冶金煤出口价格为213 美金/吨,进口均价达到143 美金。而全年高点分别出现在该年的3 月份和11 月份(如表3 所示)。

中国焦煤进口赢利模式探讨

从近十年中国焦煤进出口数据可知:2008 年是一个重要拐点,在这之前中国焦煤还一度小幅出口,而从2004-2007 年其进出口量就基本抵消,至2008年金融危机之后,中国焦煤进口量成为大有势不可挡的局面,五年内中国进口焦煤数量增长达到4 倍。而焦煤进口企业的盈利状况却不容乐观,究其主要原因是焦煤进口盈利模式较为单一,其现状有:

表3:2012 年煤炭分品种进出口价格对比单位:美元/ t

现状一:进口焦煤以自营为主

目前焦煤进口企业均以自营业主。即焦煤先从国外拿货,再到运输、到港后再找下游卖家。整个一条链进口焦煤企业全部承担。如此一来,规模较小的进出口企业动作难度加大;当然,中国的进出口企业均是有实力的大企业,但即便是大企业在这许多过程中,只要有一方面不可控,就会面临亏损的风险。以2012 年为例,在2 月-9月份里,中国的焦煤需求和价格均处于大幅下跌行情中,进口焦煤如果自营为主无论在这一阶段,均是赔钱的买卖。这也是导致2012 年进口焦煤企业经营较为惨淡(见图3)。

图3 2002-2013E 焦煤进出口数量走势图

现状二:部分进口焦煤以“背靠背”操作

许多进出口焦煤企业自营失败后,均转为“背靠背”操作。即为企业代采国外优质资源,从中服务提取佣金。这是仅有的部分进出口企业盈利的操作模式,但目前内贸煤和进口煤竞争较为激烈,国外矿方和国内大钢厂均有联络,实际给中间进出口企业的佣金也就在1~3 美金/ 吨为主,盈利模式导致较为单一。

现状三:进口焦煤短线 频繁超作

还有一部分进出口焦煤企业短期不在乎盈利状况,而是做进口数量为主。即频繁操作,在国外主要焦煤煤种均长期采购,在国内微利或略亏就出售,抢占国内市场。此类企业,一般有较强实力的资金支持。此类企业虽然在短期内会局部亏损,但综合而言其拓展的份额,同时和国外卖家建立较为稳定的渠道,在市场回暖的时候将是赢家。

现状四:趋势判断操作 风险尤存

再有一类进出口焦煤企业是以“趋势”判断为主。当到底部的时候适时做出判断,精准拿货、同时在国内锁定卖家。这一类企业面临的风险较大,操作时均是国外较为极端的行情,但是操作过程中见险较大,如果判断失误就会造成巨大损失。另一方面,此类操作在每年中所做的进口量将较少且不稳定。

综上所述:中国5 000 万吨焦煤进口数量并且量持续上升的态势之下,进出口焦煤盈利模式将稍作调整,才能在未来的运营中抢占先机。联合金属网高级分析师穆文鑫判断,未来带给中国进口焦煤企业的两种盈利模式:1、为下游客户做内贸炼焦煤长期协议,进口优质焦煤作为配煤和补充,有固定利润和渠道。2、以产业链焦煤- 焦炭-螺纹钢期货为依托和进口焦煤做“蝶式套利”获得稳定的利润和进口量。当然进口焦煤环节复杂、种类繁多,期望在未来的时间里,企业间加强沟通创造佳绩。